Economische Vooruitzichten september 2021

Lees de volledige publicatie hieronder of klik hier om de PDF te openen.

- De wereldeconomie blijft in goeden doen, al zal het groeitempo in de tweede jaarhelft allicht vertragen aangezien de belangrijkste economieën hun groeipiek achter zich hebben. We handhaven onze positieve vooruitzichten, ondanks de nieuwe onzekerheden over de verdere normalisatie van de virustoestand wegens de snelle verspreiding van de deltavariant. Daarbij komt de aanwakkerende kopwind van de verstoring van de toeleveringsketens. In onze visie is die evenwel tijdelijk. Hij zal geleidelijk afnemen en het economisch herstel niet laten ontsporen.

- In de eurozone is de economie dankzij de geleidelijke heropening in het tweede kwartaal krachtig opgeveerd. Hoewel we voor de komende kwartalen enige vertraging van de reële bbp-groei verwachten, zal het economisch herstel door de steun van de nog sterke inhaalvraag stevig blijven. De lichte verzwakking van een aantal frequent beschikbare indicatoren en de hardnekkige bottlenecks langs de aanbodzijde van de economie zorgden wel voor een lichte neerwaartse bijstelling van onze groeiverwachting voor het derde kwartaal. We hebben het verwachte groeicijfer voor heel 2021 als gevolg van de sterker dan verwachte groei in het tweede kwartaal niettemin opwaarts bijgesteld van 4,2% naar 5,0%. Voor 2022 handhaven we onze groeiverwachting van 4,5%.

- In de VS bleef de economische groei in het tweede kwartaal stevig. De activiteit klom boven het peil van vóór de pandemie. De initiële boost van de heropening is nu voorbij. Daarom houden onze vooruitzichten nu rekening met lagere, maar toch nog sterke groeicijfers voor de rest van het jaar. De beschikbare indicatoren over het derde kwartaal suggereren evenwel een forsere groeivertraging dan initieel verwacht, in het bijzonder voor de particuliere consumptie. Het arbeidsmarktrapport over augustus wijst op een toenemende negatieve impact van de deltavariant van het virus. In het licht van deze recente informatie hebben we onze groeiraming voor 2021 verlaagd van 6,5% naar 6,0%. Voor 2022 verwachten we een groei van het reële bbp van 3,9%.

- De inflatie liep tijdens de zomermaanden fors op. In de eurozone dreven hogere energieprijzen en technische factoren haar naar 3%. In de VS viel ze in augustus lichtjes terug tot 5,3%, waarmee een einde kwam aan acht opeenvolgende maandelijkse stijgingen. De lichte terugval kan een eerste indicatie van afnemende inflatiedruk zijn. We handhaven alleszins onze visie dat de inflatieopstoot vooral door tijdelijke factoren is veroorzaakt. Al neemt dat niet weg dat de inflatie in de rest van 2021 hoog zal blijven en allicht ook in 2022 nog hardnekkig zal zijn. En de onzekerheid blijft groot, met opwaartse risico’s voor de komende kwartalen, al verwachten we zeker geen galopperende inflatie.

- Zowel de ECB als de Fed handhaafden op hun laatste beleidsvergadering hun uiterst accommoderende monetair beleid. Tegen de achtergrond van nog altijd gunstige financieringsvoorwaarden besliste de ECB om in het vierde kwartaal van 2021 de aankopen onder het PEPP lichtjes te verminderen. We verwachten dat de ECB haar erg soepele monetaire beleid zal voortzetten. Dat impliceert dat de rente in de eerstkomende twee jaar niet zal worden verhoogd. In de VS bereidt de Fed de formele aankondiging van de afbouw (tapering) van haar aankoopprogramma van obligaties voor. We verwachten dat de Fed daarmee tegen het einde van 2021 zal beginnen. Een verhoging van de beleidsrente verwachten we niet vóór begin 2023.

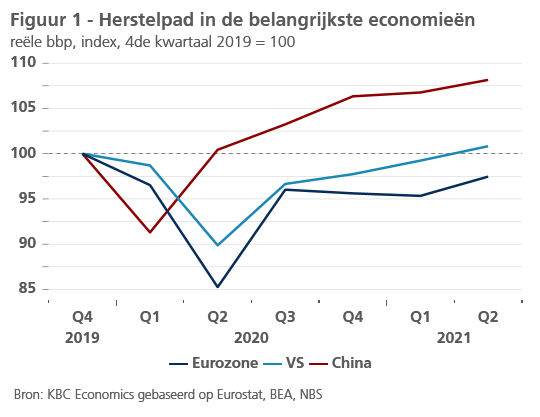

De wereldeconomie blijft in goeden doen. Dat blijkt uit de bbp-cijfers over het tweede kwartaal. De grote economieën zitten niettemin in een verschillende fase van het herstel. Dat weerspiegelt uiteenlopende ontwikkelingen inzake de pandemie en de vaccinatie, evenals beleidsverschillen (figuur 1). In de VS werd in het tweede kwartaal andermaal een stevige economische groei opgetekend. Die werd gedreven door een snelle start met de vaccinaties en een gigantische impuls van het begrotingsbeleid. In de eurozone veerde de economie verrassend sterk op, na twee kwartalen van economische krimp. Voortgang met het onder controle brengen van de pandemie en de geleidelijke heropening van de economie maakten dat mogelijk. Het herstel van de Chinese economie is al ver gevorderd. De groei piekte er eind 2020 en de economische activiteit vertraagt er nu geleidelijk

Groeipieken in de VS en de eurozone

We verwachten dat het economisch herstel sterk zal blijven, ondanks enige verzwakking in de tweede jaarhelft. Zowel in de VS als in de eurozone is de piek bereikt, nu het effect van de heropening van de economie er wegdeemstert. De groei zal er nog wel sterker blijven dan de potentiële groei. In China zal de economische groei verder normaliseren tegen de achtergrond van een verkrapping van de regulering. Ook de deltavariant van het coronavirus weegt er op de groei. In de opkomende economieën zijn er grote verschillen in het herstel uit de coronarecessie. Een aantal ervan zijn de zwakke schakel in de wereldeconomie, omdat een traag vaccinatietempo en slechts beperkte overheidssteun ze in de greep van het virus houden (zie ook KBC Emerging Markets Quarterly Digest: Q3 2021).

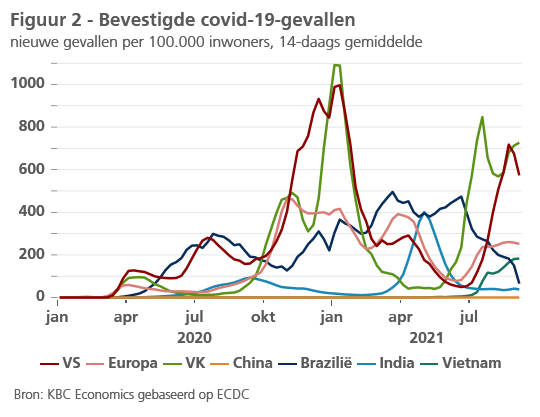

We handhaven onze positieve vooruitzichten voor de economische groei, ook al hebben de meeste grote economieën de groeipiek achter zich. Terzelfdertijd moeten we erkennen dat de snelle verspreiding van de deltavariant van het coronavirus een belangrijke bezorgdheid wordt voor de wereldeconomie. Ze creëert onzekerheid over de verdere normalisatie. De erg besmettelijke deltavariant is wereldwijd de dominante variant geworden. Hij verspreidt zich niet alleen snel in de opkomende economieën, maar ook in een aantal ontwikkelde regio’s met al een hoge vaccinatiegraad. De recente wereldwijde opflakkering van het aantal infecties signaleert met andere woorden dat de derde golf van de pandemie is begonnen (figuur 2).

Hogere vaccinatiegraad verkleint de nood aan lockdowns

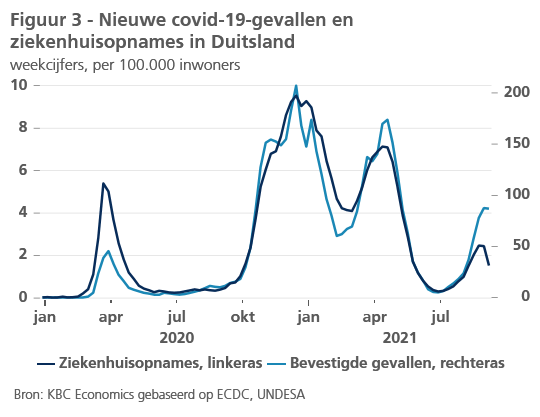

Recente data uit landen met een hoge vaccinatiegraad tonen dat de link tussen nieuwe besmettingen en ziekenhuisopnames en overlijdens gevoelig is verkleind (figuur 3). Dat is een positieve vaststelling. En belangrijk, want het laat de beleidsmakers toe om de capaciteit van het gezondheidssysteem te vrijwaren zonder nieuwe strikte lockdownmaatregelen af te kondigen.

Aangezien de vaccins verder worden uitgerold in de ontwikkelde economieën, verwachten we dat de beleidsmakers tamelijk gematigd zullen reageren op de oplopende infecties. In de eurozone is een voorzichtiger houding waarschijnlijk, maar we verwachten geen gevoelige terugschroeving van de versoepelingen. In de VS zullen de beleidsmakers een nog tolerantere houding tegenover het virus aannemen, ondanks de grote geografische verschillen inzake vaccinatiegraad. Dat verklaart grotendeels waarom voor de VS als geheel de loskoppeling van de besmettingsgraad en de ziekenhuisopnames minder duidelijk is.

Ondanks de sluimerende risico’s van het virus, gaan we ervan uit dat de deltavariant het economisch herstel in de ontwikkelde economieën niet zal doen stilvallen. Tot nog toe blijft de mobiliteit overeind. Maar de verspreiding van de deltavariant lijkt wel voor een terugval in het ondernemers- en consumentenvertrouwen te hebben gezorgd in de VS en, in mindere mate, in de eurozone (weliswaar na een uitzonderlijk sterke stijging). De stijging van het aantal nieuwe gevallen kan soms tot vrijwillige social distancing leiden en zo wegen op de activiteit in contact-intensieve diensten. Maar we denken dat de economische risico’s van de deltavariant beheersbaar zijn, zolang het oplopend aantal nieuwe besmettingen geen aanleiding geeft tot een nieuwe virusmutatie, die resistent(er) zou zijn tegen de vaccins.

Aanbodproblemen bemoeilijken het herstel

Naast de oprukkende deltavariant ondervindt de wereldeconomie in toenemende mate kopwind van de verstoring van de toevoerketens (zie ook KBC Economische Opinie van 9 september 2021). Veel industrieën kunnen de sterke vraag niet beantwoorden met een voldoende snelle opschaling van hun productie. Dat komt door de productiebeperkingen van de pandemie, tekorten aan inputs, zoals grondstoffen en in het bijzonder halfgeleiders, en uit de pan rijzende vervoerskosten. Een en ander weegt op de industriële productie en de economische groei in de belangrijkste economieën, in het bijzonder die met een grote industrie. Dat bleek uit de bbp-cijfers over het tweede kwartaal. De bottlenecks langs de aanbodzijde hebben ook een belangrijke impact op de consumptieprijzen en voeden de inflatiedruk op korte termijn.

We blijven ervan uitgaan dat de meeste van deze bottlenecks – net als de bijhorende inflatiedruk – van voorbijgaande aard zijn. Dat blijkt al uit de prijs van timmerhout, die is teruggekeerd naar het niveau van vóór de pandemie. In andere sectoren zou zo’n correctie langer kunnen duren. In de sector van halfgeleiders kan het aanbod zich bijvoorbeeld slechts relatief traag aanpassen en kan het verschillende kwartalen duren vooraleer het aanbodtekort volledig is weggewerkt. Naarmate de economieën verder opengaan, zal de consumptievraag overigens ook geleidelijk verschuiven van goederen naar diensten. Ook dat zal helpen om het onevenwicht tussen vraag en aanbod weg te werken.

In verschillende sectoren zijn er tekenen dat de ergste verstoring van de aanvoerketens achter de rug is. Maar de volledige normalisatie zal waarschijnlijk toch meer tijd in beslag nemen door de verspreiding van de deltavariant in Azië, waar in de voorbije maanden opnieuw lockdownmaatregelen werden ingevoerd of verstrengd. Tegen de achtergrond van de lage vaccinatiegraad en de nultolerantie inzake coronabesmettingen in sommige Aziatische landen hebben nieuwe virusuitbraken tot tijdelijke sluitingen van bedrijven en havens geleid. Elke vertraging in de heropening vergroot dan ook het risico van negatieve oversijpelingseffecten naar andere regio’s in de wereldeconomie en kan leiden tot langer durende en desgevallend ernstiger verstoringen van de aanvoerketens.

Sterke herleving in de eurozone

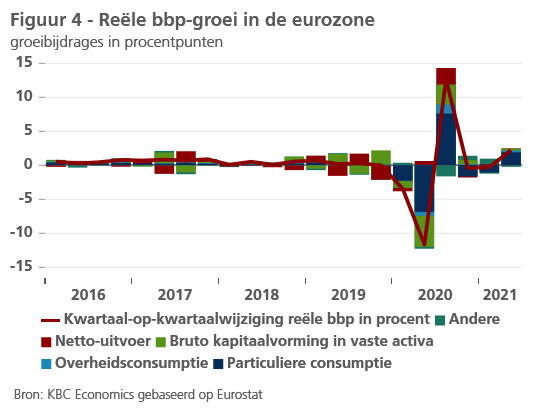

Bij het begin van het jaar was de eurozone in de greep van een recessie. Maar in het tweede kwartaal volgde een krachtig herstel. Volgens de laatste ramingen bedroeg de reële bbp-groei 2,2% tegenover het vorige kwartaal (figuur 4). Dat is beduidend meer dan de consensusverwachting en onze eigen verwachting. De meeste eurolanden heropenden in het tweede kwartaal hun economie geleidelijk. De economische opleving werd vooral door een sterker dan verwachte consumptievraag gedreven, in het bijzonder in de diensten. Het bbp lag in het tweede kwartaal nog zowat 3% onder het pre-crisisniveau. Maar het groeicijfer suggereert dat de eurozone nu goed op weg is naar een volledig herstel.

De groei was in het tweede kwartaal in het bijzonder sterk in Spanje en Italië, met significant positief verrassende groeicijfers van respectievelijk 2,8% en 2,7% (telkens tegenover het voorgaande kwartaal). Toch blijft Spanje de belangrijkste achterblijver in het economisch herstel. De activiteit ligt er nog altijd bijna 7% onder het pre-pandemieniveau. De Franse economie groeide met 1,1% en de Duitse met 1,6%. Duitsland was het enige land waar de groei lichtjes beneden de verwachtingen bleef. Dat is de weerspiegeling van de verstoring van de aanvoerketens in enkele sleutelsectoren van de Duitse industrie. Overigens staat de grootste economie van Europa aan de vooravond van verkiezingen (zie kader 1).

Allicht is de piek van de groei in de eurozone bereikt. We verwachten in de komende kwartalen enige vertraging. Niettemin blijft het herstel naar verwachting aan een stevig tempo doorgaan, met steun van de sterke inhaalvraag. Recente frequent beschikbare indicatoren wijzen daarop.

Na een lusteloze activiteit in het tweede kwartaal lag de industriële productie in juli 1% hoger dan de maand voordien. De PMI-index van het ondernemersvertrouwen in de verwerkende nijverheid bleef in augustus in de buurt van een historische piek, maar verzwakte toch lichtjes. De orderboekjes bleven immers wel volgeboekt, maar de productie bleef last ondervinden van de verstoring van de toevoerketens en het ziet ernaar uit dat die niet snel zullen zijn opgelost, ondanks enkele indicaties (zoals de beoordeling van de leveringstermijnen) dat een piek zou zijn bereikt.

Tegen deze achtergrond zal in de tweede jaarhelft de dienstensector de grootste bijdrage tot de economische groei moeten leveren. Met een terugval van 2,3% tegenover de vorige maand ontgoochelden de kleinhandelsverkopen evenwel in juli. De positieve impuls van de heropening verzwakte. Daarnaast lijkt ook de aanslepende bezorgdheid over de deltavariant op het consumentenvertrouwen te wegen, al blijven de cijfers op een historisch erg hoog niveau. Ook de PMI-index van het ondernemersvertrouwen in de dienstensectoren blijft op een robuuste expansie wijzen, weze het ook hier tegen een lichtjes zwakker tempo.

Al bij al blijven de vooruitzichten voor de economie van de eurozone gunstig. Niettemin noopte de recente kopwind ons tot een lichte neerwaartse bijstelling van de groeiverwachting voor het derde kwartaal. Daarna zal de groei verder vertragen, maar toch boven zijn langjarig gemiddelde blijven, met de hulp van het Next Generation EU programma (zie ook kader 2: Fit for 55: een concreet klimaatplan). Door de sterker dan verwachte groei in het tweede kwartaal is het verwachte groeicijfer voor heel 2021 opgetrokken van 4,2% tot 5,0%. Dit bijgestelde groeipad brengt de economie in het vierde kwartaal opnieuw op het niveau van vóór de pandemie. Voor 2022 verwachten we een groei van het reële bbp met 4,5%.

Kader 1: Unieke Duitse federale verkiezingen

Op 26 september 2021 vinden de federale parlementsverkiezingen voor de volgende Duitse Bundestag (Tweede Kamer) plaats. Deze verkiezing zal om verschillende redenen uniek zijn in de naoorlogse Duitse politieke geschiedenis.

Voor het eerst stelt de zittende bondskanselier, Angela Merkel, zich niet herkiesbaar aan het einde van de ambtstermijn (in het verleden hebben wel enkele bondskanseliers tijdens hun ambtstermijn ontslag genomen). Dit betekent dat geen van de kandidaten de gebruikelijke "kanseliersbonus" geniet. Dit draagt bij tot de ongewone mate van onzekerheid.

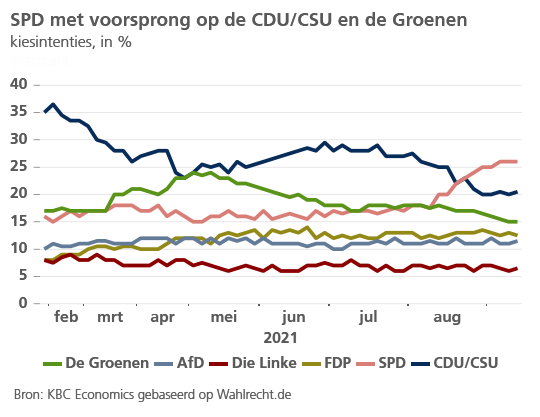

Ten tweede zijn dit de eerste verkiezingen met drie kansrijke kandidaten voor het kanselierschap, Armin Laschet voor de christen-democraten, Annalena Baerbock voor de Groenen en Olaf Scholz voor de socialistische SPD. Dit is een weerspiegeling van de aanhoudende versplintering van het politieke landschap in een groep van kleine of middelgrote politieke partijen. Er is vrijwel zeker een coalitie van drie partijen nodig om de vereiste absolute meerderheid in het parlement te behalen (figuur B2.1). Dit zijn dus de eerste verkiezingen met een groot aantal numeriek mogelijke en politiek haalbare regeringscoalities als uitkomst, in tegenstelling tot vorige verkiezingen. Die werden betwist door twee min of meer vastomlijnde politieke ‘kampen’ (centrumlinks en centrumrechts), vaak met een expliciete coalitieverbintenis vóór de verkiezingen. De komende regeringsvorming heeft daarentegen een volledig open karakter.

Ten slotte zal, als gevolg van de noodzaak van een driepartijencoalitie, de nieuwe coalitie op de verkiezingsavond nog niet bekend zijn. De veelheid aan mogelijke coalities betekent dat de onderhandelingen waarschijnlijk lang zullen duren, mogelijk tot ver in 2022.

Belangrijkste economische programma's in een notendop

Bij de verkiezingen van 2021 lijkt het vooral te gaan om de continuïteit, ervaring en competentie van de kandidaten, en slechts in mindere mate om de verschillen in de diverse partijprogramma's. De beleidsprioriteit van de Groenen is de aanpak van de klimaatverandering door een hogere koolstofprijs, de vermindering van de Europese emissiecertificaten en fiscale stimulansen om privé-investeringen groener te maken. Wat het begrotingsbeleid betreft, stellen de Groenen een jaarlijks budget voor overheidsinvesteringen voor van ongeveer 1,5% van het bbp voor. Dat moet worden gefinancierd met nieuwe overheidsschuld en vergt een hervorming van de grondwettelijk verankerde schuldenrem en een einde aan het ‘Schwarze Null’-begrotingsbeleid. De CDU/CSU stelt in wezen de voortzetting van het huidige beleid voor, met inbegrip van het begrotingsbeleid. De SPD staat positief tegenover verdere Europese budgettaire integratie, maar wil net als de CDU/CSU de Duitse ‘Schwarze Null’ en de schuldenrem handhaven. De SPD heeft echter vergaande ambities met betrekking tot een Europese dimensie voor het begrotingsbeleid. Daartoe behoren verdere plannen voor een EU-wijde werkloosheids(her)verzekering en vervolgprogramma's op het huidige programma Next Generation EU (NGEU). Andere voorstellen van de SPD zijn onder meer verhoging van de minimumlonen, hogere maximale tarieven in de personenbelasting, de herinvoering van de vermogensbelasting en een plafonnering van huurprijzen.

Welke coalities zijn mogelijk ?

De huidige opiniepeilingen wijzen erop dat de kandidaten, om kanselier te worden, niet alleen de verkiezingen moeten winnen, maar ook de daaropvolgende onderhandelingen. Als de huidige peilingen, die sinds begin 2021 nogal volatiel zijn, correct zijn, zijn niet minder dan zes plausibele coalities mogelijk. De enige politieke zekerheid is dat geen enkele partij bereid is met de extreem-rechtse AfD samen te werken. Volgens de huidige opiniepeilingen zal de volgende regering hoogstwaarschijnlijk een centrumcoalitie zijn, geleid door de SPD of de CDU/CSU. Volgens de peilingen zijn de volgende zes coalities mogelijk.

Een voortzetting van de huidige ‘Grote Coalitie’ onder leiding van de SPD is mogelijk indien Die Linke de drempel van 5% van de nationale stemmen niet haalt. Dat zou leiden tot een herverdeling van hun parlementszetels, waardoor de ‘Grote Coalitie’ toch nog aan een meerderheid komt. Een alternatief zou zijn dat die "Grote Coalitie" wordt aangevuld met de Groenen of de liberale FDP.

Twee andere coalitieopties bestaan uit de combinatie van de Groenen en de FDP, geleid door ofwel de SPD ofwel de CDU/CSU. Beide opties zullen mathematisch vrijwel zeker haalbaar zijn, wat illustreert dat de keuze van de kanselier wel eens zou kunnen worden gemaakt door de kleinere coalitiepartner(s), ongeacht wie als grootste partij uit de verkiezingen naar voren komt. De uitdaging voor deze twee coalitievarianten zou evenwel zijn om een politiek compromis te vinden tussen de nogal uiteenlopende budgettaire en fiscale agenda's van de Groenen en de FDP.

De laatste mogelijke coalitie is een uitgesproken linkse regering van de SPD, de Groenen en Die Linke. Deze coalitie is echter onwaarschijnlijk, omdat zij slechts een kleine meerderheid in het parlement zou hebben. Bovendien zou zo’n coalitie politiek minder homogeen zijn dan haar naam laat vermoeden, gezien de sceptische politieke houding van Die Linke ten opzichte van de Duitse samenwerking binnen de NAVO en de EU. Een linkse regering zou dus problematisch en onstabiel zijn.

Gezien de vele mogelijke combinaties van coalitiepartners is het onmogelijk een zinvolle voorspelling te doen over het economisch beleid van de volgende regering. We weten wel enigszins zeker dat het hoogstwaarschijnlijk een centrumregering zal zijn, die voor continuïteit zorgt en waarschijnlijk door de SPD of de CDU/CSU (en niet door de Groenen) zal worden geleid.

Gevolgen voor de markt

De onderhandelingen na de verkiezingsdag zullen waarschijnlijk uitzonderlijk lang duren, mogelijk tot ver in 2022. De onzekerheid zal groot zijn, vermits de onderhandelaars waarschijnlijk verschillende coalitieopties zullen zoeken. Op basis van de actuele opiniepeilingen zal dit echter geen verrassing zijn voor de obligatiemarkten. Ze hebben dus deze periode van onzekerheid waarschijnlijk al verdisconteerd. De onmiddellijke marktreactie op de verkiezingsdag zal daarom waarschijnlijk verwaarloosbaar zijn. In het eerder onwaarschijnlijke scenario van een linkse coalitie (SPD, Groenen en Die Linke), die een structureel soepeler begrotingsbeleid zou voeren, kan de Duitse obligatierente echter wel degelijk onder opwaartse druk komen.

Kader 2 – Fit for 55: een concreet klimaatactieplan

De publicatie van het Fit for 55-klimaatpakket van de Europese Commissie valt samen met een hernieuwde aandacht voor de klimaatcrisis. Hoewel de covid-19-pandemie het grootste deel van 2020 en 2021 op de voorgrond heeft gestaan, herinnert het noodweer van de voorbije zomer wereldwijd op grimmige wijze aan de enorme klimaatuitdaging waarmee de wereld wordt geconfronteerd. De beleidsmakers van de EU hebben het voortouw genomen in deze uitdaging en hebben een beleidstraject voorgesteld om koolstofneutraliteit te bereiken tegen 2050, met een tussentijdse doelstelling om de uitstoot van broeikasgassen tegen 2030 met 55% te verminderen ten opzichte van het niveau van 1990.

Het voorgestelde beleidspakket, dat nog onderhandeld en goedgekeurd moet worden, kan aanzienlijke gevolgen hebben voor diverse sectoren van de economie en voor veel gezinnen. De meeste beleidsmaatregelen zijn erop gericht de koolstofuitstoot te verminderen, onder meer door een hogere koolstofprijs, hogere streefcijfers voor hernieuwbare energie, een toename van het aantal koolstofputten in de EU en nieuwe regelgeving voor de transportsector (gaande van emissienormen voor auto's tot brandstofvereisten voor de zee- en luchtvaart).

Een van de belangrijkste pijlers van het pakket omvat belangrijke hervormingen van de EU-regeling voor de handel in emissierechten (ETS), zoals een eenmalige verlaging van het emissieplafond en een grotere jaarlijkse verlaging van dat plafond (met 4,2% in de plaats van 2,2%). Door deze maatregelen zouden de emissies in 2030 61% lager moeten liggen dan in 2005. Andere hervormingen zijn onder meer de geleidelijke afschaffing van gratis emissierechten voor de luchtvaartsector tegen 2027, de geleidelijke opname over een periode van drie jaar van de zeescheepvaartsector in het ETS en de invoering van een afzonderlijk ETS voor wegvervoer en gebouwen vanaf 2026.

Om koolstoflekkage (dit wil zeggen: de verplaatsing van de productie naar het buitenland om hogere binnenlandse kosten te vermijden) te voorkomen, wil de Europese Commissie een grensaanpassingsmechanisme (CBAM) invoeren. Het CBAM zou aanvankelijk gelden voor specifieke producten (cement, ijzer en staal, aluminium, meststoffen en elektriciteit) en invoerders verplichten om certificaten te kopen. Die certificaten zouden de koolstofprijs dekken, die zou zijn betaald als de goederen waren geproduceerd in het kader van de EU-ETS (met een correctie voor koolstofprijzen die buiten de EU werden betaald en voor gratis toegekende rechten binnen het ETS). De voorgestelde CBAM zou geleidelijk ingevoerd worden en pas volledig operationeel zijn in 2026.

Al deze veranderingen zullen zorgen voor hogere koolstofprijzen in de toekomst (voor meer informatie, zie het KBC Economisch Onderzoeksrapport: ”De toekomst van koolstoftarifering: een inleiding voor bedrijven”). Het nieuwe ETS reguleert de leveranciers van brandstoffen voor gebouwen en het wegvervoer. Maar het is erg waarschijnlijk dat die de hogere kosten daarvan grotendeels zullen doorrekenen aan de gezinnen en kleinere bedrijven. Daarom stelt de Europese Commissie een nieuw sociaal klimaatfonds voor. Daarmee kunnen de lidstaten investeringen in energie-efficiëntie, nieuwe verwarmings- en koelsystemen en emissiearme mobiliteit ondersteunen, met bijzondere aandacht voor steun aan de meest kwetsbare huishoudens, micro-ondernemingen en vervoersgebruikers. Dit fonds zou voornamelijk worden gefinancierd met inkomsten uit het nieuwe ETS.

De herverdeling van dergelijke inkomsten is een belangrijke factor bij de beoordeling van het netto-welvaartseffect van het klimaatbeleid, net als de hogere belastingen. Volgens de meeste studies is het totale bbp-effect van hogere koolstofprijzen verwaarloosbaar klein. Maar het koopkrachtverlies voor de gezinnen hangt af van verschillende factoren, waaronder de succesvolle financiering en verdeling van het sociaal klimaatfonds, verbeteringen in de energie-efficiëntie en andere technologieën en algemene investeringen in de klimaatovergang.

1 EC, "Economie en samenleving van de EU moeten aan klimaatambities gaan voldoen"

Stevige groei in de VS

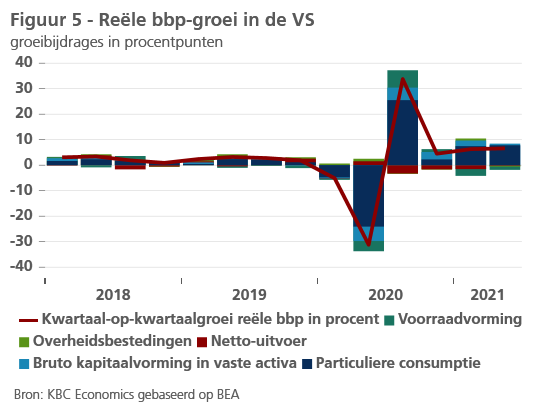

Opnieuw sterke groei bracht de economie van de VS al in het tweede kwartaal op het niveau van vóór de pandemie. De kwartaalgroei van het reële bpp versnelde in het tweede kwartaal tot 6,6% (geannualiseerd), al bleef die daarmee wel beneden de marktverwachting (figuur 5). De detailcijfers tonen dat de particuliere consumptie de belangrijkste groeimotor was, met vooruitgang inzake zowel goederen als diensten tegen de achtergrond van de heropening van de economie. De voorraadafbouw temperde daarentegen het groeicijfer sterk – allicht de weerspiegeling van een productietekort door de verstoring van de toevoerketens. Ook de woningbouw viel sterk terug, omdat de stijgende materiaalkosten en een tekort aan arbeidskrachten de bouwactiviteit hinderden.

We verwachten dat de verdere toename van de particuliere consumptie de VS-economie op een sterk groeipad zal houden. Maar omdat de initiële boost van de heropening nu achter ons ligt, verwachten we toch een afname van de groeicijfers in de rest van het jaar. De beschikbare indicatoren over het derde kwartaal suggereren evenwel een forsere groeivertraging dan initieel verwacht, in het bijzonder van de particuliere consumptie.

In juli waren de kleinhandelsverkopen inderdaad zwakker dan verwacht. Ze lagen 1,8% lager dan een maand voordien. Het uitdoven van de begrotingsstimuli en de verzwakking van het beschikbaar inkomen eisten hun tol. Ook de deltavariant laat zich meer en meer voelen, zoals blijkt uit de terugval van de indicatoren van het consumentenvertrouwen. In augustus noteerde de indicator van de universiteit van Michigan, bijvoorbeeld, op het laagste peil sinds het begin van de pandemie. Gelijktijdig verzwakte de activiteit in de dienstensectoren in de voorbije maanden fors. Dat lokte een terugval van de PMI-vertrouwensindex uit van de piek van 70,4 in mei tot 55,1 in augustus. Ondanks deze forse terugval wijst de indicator nog altijd op een expansie van de sector.

De industriële productie lag in juli dan weer 0,8% hoger dan in juni. Vooral de productie van duurzame goederen trok aan. Het goede nieuws is dat de productie het niveau van vóór de pandemie heeft overschreden en dat de industrieën er ondanks de aanslepende aanbodbeperkingen in slagen om hun productie op te drijven. De ISM-indicator voor de verwerkende nijverheid suggereerde in augustus inderdaad dat het de bedrijven meer en meer lukt om de vraag bij te houden en de voorraden aan te vullen. Toch blijft de verstoring van de aanvoerketens een belangrijke stoorzender, die maar zeer beperkt afneemt en allicht nog tot volgend jaar zal blijven spelen.

Op de arbeidsmarkt is de werkgelegenheidsgroei in augustus fors gedaald. Er werden 235.000 nieuwe jobs gecreëerd, dat is bijna een half miljoen minder dan door de markt verwacht. Vooral in de vrijetijdssectoren en de horeca ontgoochelde de jobcreatie. Dat weerspiegelt de opflakkering van het virus, die de vraag in deze sectoren drukt en werknemers ervan weerhoudt hun job weer op te nemen. Het totale aantal arbeidsplaatsen ligt nog 5,3 miljoen lager dan vóór de pandemie. Dat wijst op een nog significante onderbenutte capaciteit. De werkloosheidsgraad daalde van 5,4% in juli tot 5,2% in augustus, maar dat weerspiegelde ook een lagere arbeidsmarktparticipatie dan vóór de pandemie. De vooruitzichten voor de arbeidsmarkt blijven onzeker, maar al bij al zijn er toch redenen tot optimisme naarmate de nieuwe virusopflakkering uitdooft en meer mensen terugkeren in de arbeidsmarkt.

Op basis van alle recente informatie hebben we onze groeiverwachting voor het reële bbp in het derde kwartaal lichtjes neerwaarts aangepast. Samen met de zwakker dan verwachte groei in het tweede kwartaal resulteert dat in een verlaging van de verwachte groei in heel 2021 van 6,5% tot 6,0%. Voor 2022 verwachten we een groei van 3,9%, dat is een lichte opwaartse bijstelling. De groeidynamiek zal geleidelijk vertragen tot meer normale niveaus. We gaan ervan uit dat het begrotingsbeleid accommoderend zal blijven, maar in mindere mate dan in 2021. De ontwikkeling van de overheidsfinanciën vormt evenwel de grootste onzekerheid voor de groeivooruitzichten voor volgend jaar.

Sterke inflatiedruk

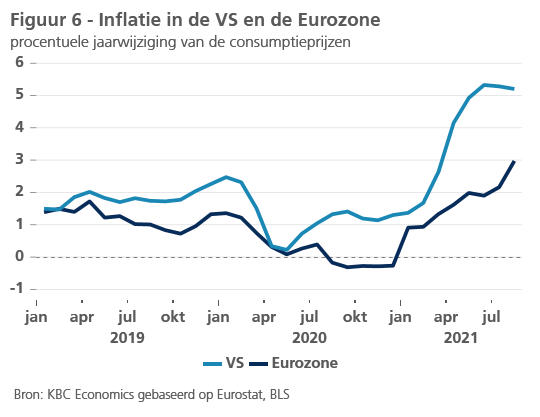

Tijdens de zomermaanden liep de inflatie fors op. Zowel in de eurozone als in de VS bereikte ze het hoogste peil sinds meer dan tien jaar. En steeg ze fors boven de doelstelling van de centrale bank (figuur 6). Sinds begin 2021 is de inflatiestijging vooral veroorzaakt door de hogere energieprijzen en basiseffecten als gevolg van zwakke of dalende prijzen in 2020. Die factoren zijn nog niet volledig uitgewerkt. Ook de heropening van de economie zorgde voor meer inflatie. In het bijzonder in de sectoren die hard door de lockdowns werden getroffen normaliseren de prijzen vanop lage niveaus. Ten slotte zetten ook de bottlenecks in de toeleveringsketens de prijzen van kerngoederen onder opwaartse druk.

We handhaven onze visie dat de inflatie-opstoot vooral door tijdelijke factoren is veroorzaakt. Al neemt dat niet weg dat ze in de rest van 2021 nog hoog zal blijven en allicht ook in 2022 nog relatief hardnekkig zal zijn. De inflatie zal geleidelijk afnemen, naarmate de gestabiliseerde olieprijs de basiseffecten in de inflatie van energieproducten zal doen dalen, de prijsverstoringen door de lockdowns zullen verdwijnen en de bottlenecks in het aanbod zullen opgelost geraken. Belangrijk hierbij is dat de recente opstoot van de inflatie de inflatieverwachtingen niet ontankerd heeft. Dat is een belangrijke reden om de huidige hoge inflatie als tijdelijk te bestempelen.

Toch blijft de onzekerheid groot, met opwaartse risico’s voor de komende kwartalen. Ook al verwachten we geen galopperende inflatie. De ontwikkeling van de pandemie is in dat opzicht doorslaggevend, zoals de recente snelle verspreiding van de deltavariant in Azië illustreert. Elke gevoelige vertraging in de heropening kan leiden tot langer durende en desgevallend ernstiger verstoringen van de aanvoerketens, met een hogere kosteninflatie als gevolg.

In de eurozone overtrof de inflatie de verwachtingen. Ze steeg van 2,2% in juli tot 3,0% in augustus. Ook de kerninflatie trok aan, al weerspiegelt dat vooral basiseffecten die te maken hebben met de btw-verlaging in Duitsland en uitgestelde koopjesperiodes vorig jaar. De inflatie zal naar verwachting hoog blijven voor de rest van dit jaar als gevolg van de vraag- en aanbodfactoren en technische elementen. Voor 2022 verwachten we een geleidelijke afkoeling. We hebben onze gemiddelde inflatiecijfers voor 2021 opgetrokken tot 2,2% voor 2021 en 1,7% voor 2022.

In de VS is de inflatie, met inbegrip van de kerninflatie, al geruime tijd hoog. In augustus kende ze evenwel een lichte terugval tot 5,3%, tegenover 5,4% in juli. Hiermee kwam een einde aan acht opeenvolgende stijgingen. Ook de maand-op-maand toename vertraagde – in het geval van de kerninflatie tot 0,1%, dat is de kleinste stijging sinds februari 2021. De tragere inflatie in augustus werd uitgelokt door de gedeeltelijke terugdraaiing van prijsstijgingen naar aanleiding van de heropening van de economie. Toch hebben de recente hogere inflatiecijfers er ons toe aangezet om onze verwachting voor het gemiddelde inflatiecijfer voor 2021 te verhogen van 3,8% tot 4,3% en van 2,2% tot 2,4% voor 2022.

Centrale banken kijken door inflatie

Ondanks de hogere inflatie handhaven de centrale banken langs beide kanten van de Atlantische Oceaan een erg accommoderend monetair beleid. Ook zij geven hiermee te kennen dat ze de recente inflatie-opstoot als tijdelijk bestempelen.

De ECB besliste op de beleidsvergadering van september om de aankopen van obligaties onder het PEPP in het vierde kwartaal van 2021 lichtjes te verminderen. De beslissing werd genomen tegen de achtergrond van nog altijd erg gunstige financieringsvoorwaarden en een opwaartse bijstelling van de groei- en inflatievooruitzichten van de ECB-staf. ECB-voorzitter Lagarde benadrukte dat de kleine vermindering van de aankopen niet als het begin van tapering mag worden gezien, maar eerder als het fijnstellen van een beleidsinstrument dat flexibel moet kunnen worden ingezet om de noodtoestand door de pandemie te lijf te gaan. Ze kondigde ook aan dat een belangrijke discussie over de toekomst van de instrumenten voor quantitative easing op de beleidsvergadering van december zal worden gevoerd.

We verwachten dat de ECB de PEPP-aankopen na maart 2022 zal stopzetten. De resterende portefeuille zal allicht (gedeeltelijk) worden getransfereerd naar het Asset Purchase Programme (APP), zodat een geleidelijke afbouw van de aankopen van obligaties kan worden gerealiseerd.

In algemene termen gaan we ervan uit dat de ECB haar erg soepele beleid over de ganse voorspellingshorizon zal handhaven. Dat betekent dat een stopzetting van het APP en de start van de normalisering van de beleidsrente niet vóór 2023 wordt verwacht.

In de VS handhaafde de Fed eveneens haar erg accommoderende beleid op de beleidsvergadering van juli. De notulen van de vergadering bevestigen niettemin dat de discussie over tapering volop aan de gang is en dat verscheidene bestuursleden het gepast vinden om in de komende maanden met de afbouw van de aankopen van financiële activa te beginnen, al verschillen de meningen over de precieze timing.

De Fed heeft de start van tapering evenwel ook afhankelijk gemaakt van een substantiële verbetering op de arbeidsmarkt. In dat opzicht kan het zwakke arbeidsmarktrapport van augustus het enthousiasme van sommige bestuursleden voor een snelle start temperen. Het arbeidsmarktrapport was anderzijds niet zwak genoeg om de aankondiging van de tapering van de agenda van de septembervergadering te halen.

Tegen deze achtergrond handhaven we onze visie dat de Fed haar aankopen zal beginnen terugschroeven in het vierde kwartaal van 2021. Ze zal wellicht beginnen met de aankopen van mortgage-backed securities (momenteel 40 miljard USD per maand) te verminderen. Dat zou een oververhitting van de woningmarkt helpen voorkomen. Daarna zullen de aankopen van overheidsobligaties (momenteel 80 miljard USD per maand) worden verminderd. Met renteverhogingen zal ze naar verwachting wachten tot de aankopen van activa volledig zijn beëindigd. Dat impliceert dat we geen rentestijging verwachten vóór het begin van 2023.

Alle historische koersen/prijzen, statistieken en grafieken zijn up-to-date, tot en met 10 september2021, tenzij anders vermeld. De verstrekte posities en prognoses zijn die van 13 september 2021.