Economische Vooruitzichten december 2021

Lees de volledige publicatie hieronder of klik hier om de PDF te openen.

- De economische vooruitzichten zijn onzekerder geworden. Voor 2022 zijn er aanzienlijk neerwaartse economische risico's. De opkomst van de omikronvariant herinnert eraan dat de pandemie nog altijd een prominente rol speelt in het macro-economische landschap. Hoe groot het neerwaartse economische risico door omikron is, zal afhangen van de besmettelijkheid van de virusvariant, zijn vermogen om de immuniteit te omzeilen en zijn algemene impact op de gezondheid (en in het bijzonder op het aantal ziekenhuisopnames en het sterftecijfer). Bovendien zorgen een aantal aanbodschokken die verband houden met de pandemie, voor meer inflatie. Ook zij wegen op de economische vooruitzichten op korte termijn. Toch gaan wij er in ons basisscenario van uit dat deze tegenwind het economisch herstel enkel zal vertragen en niet zal laten ontsporen. We verwachten voor de economie in de eurozone en de VS nog steeds sterke groeicijfers vanuit historisch oogpunt.

- De steeds sterker waaiende kopwind doet de economie in de eurozone vaart verliezen na de sterke prestaties in het tweede en derde kwartaal. De activiteitindicatoren schetsen vooralsnog een enigszins gemengd beeld. Maar de recente piek van nieuwe covid-19-infecties heeft ondertussen tot nieuwe mobiliteitsbeperkingen geleid. Die zullen de economische bedrijvigheid waarschijnlijk tot ver in het eerste kwartaal van 2022 afremmen. Tegen deze achtergrond hebben wij onze prognoses voor de economische groei in de eurozone voor de nabije toekomst neerwaarts bijgesteld: voor 2021 hebben we de verwachte reële bbp-groei lichtjes verlaagd tot 4,9%, maar voor 2022 hebben we die sterker neerwaarts bijgesteld, van 4,2% tot 3,5%.

- De Amerikaanse economie lijkt daarentegen weer aan te trekken, na het zwakkere derde kwartaal. De cijfers over de economische bedrijvigheid in het vierde kwartaal waren overwegend positief. Ze lieten vooral voor de particuliere consumptie en de export het beste vermoeden. Niettemin ontgoochelde ondertussen het werkgelegenheidsrapport van november. Dat belet niet dat een breed scala van indicatoren erop wijst dat de Amerikaanse arbeidsmarkt al redelijk krap is. De brede waaier van sterke activiteitsindicatoren heeft er ons toe aangezet om onze groeivooruitzichten voor het vierde kwartaal te verhogen. Dat resulteert in een iets hogere bbp-groei van 5,6% voor het ganse jaar 2021. Ook het verwachte groeicijfer voor 2022 is iets positiever en komt nu uit op 3,7%.

- De vrees dat de vraag naar olie zou kunnen afremmen door de nieuwe omikronvariant heeft de olieprijs fors doen terugvallen, tot 70 dollar per vat. Naar onze mening prijst de oliemarkt momenteel het risico in dat bestaande vaccins niet effectief zullen zijn tegen de nieuwe variant. Dat is evenwel een worst case scenario. Niettemin zullen de olieprijzen waarschijnlijk onder druk blijven staan totdat er meer informatie over de kracht van de omikronvariant is.

- De inflatie blijft in alle geavanceerde economieën oplopen tot het hoogste peil in meerdere decennia. Wij handhaven evenwel onze verwachting dat de inflatie zowel in de eurozone als in de VS in de loop van 2022 geleidelijk zal afkoelen. Deze verwachting steunt op de verwachte stabilisatie van de energieprijzen, enige verlichting van de flessenhalzen in de wereldwijde aanbodketens en een normalisatie van de consumptiepatronen. Maar wij erkennen terzelfdertijd het risico dat tweederonde-effecten de inflatie hoger houden. Al zijn er vooral in de eurozone vooralsnog weinig aanwijzingen dat de hoge inflatie hogere inflatieverwachtingen creëert en een loon-prijsspiraal in gang zet. Dat zou nodig zijn om de inflatiedruk te verankeren.

- De Fed is aan het kantelen naar een meer restrictieve koers inzake monetair beleid. Dat blijkt uit recente uitlatingen van verschillende leden van de bestuursvergadering, onder wie voorzitter Powell. Wij verwachten nu dat de Fed het tempo van de afbouw van haar aankoopprogramma (tapering) vanaf januari zal verdubbelen tot 30 miljard dollar per maand. Dat maakt een eerste renteverhoging tegen het einde van het tweede kwartaal van 2022 mogelijk. Deze zou worden gevolgd door twee bijkomende renteverhogingen van 25 basispunten in de tweede jaarhelft. Ondertussen neemt de ECB een veel voorzichtigere houding aan. De toegenomen onzekerheid door de opkomst van de omikronvariant maakt uitstel van duidelijkheid over de post-PEPP-wereld tot begin 2022 waarschijnlijker. We blijven bij onze verwachting dat de ECB haar beleidsrente in 2022 niet zal verhogen.

Op de drempel van 2022 staat de wereldeconomie opnieuw voor een moeilijke winter. Hoewel de onderliggende groeidynamiek sterk verschilt van regio tot regio, zijn de economische vooruitzichten onzekerder geworden met aanzienlijke neerwaartse risico's, niet in het minst door de ontwikkeling van de pandemie. Bijna twee jaar na het begin van de covid-19-pandemie herinnert de omikronvariant eraan dat het virus nog steeds een prominente rol speelt in de bepaling van het macro-economisch landschap. Tegelijkertijd kampt de wereldeconomie nog altijd met kopwind wegens een aantal andere factoren, zoals de aanhoudende verstoring van de toeleveringsketens en de sterk stijgende grondstoffenprijzen. Die zorgen in de meeste economieën voor sterkere inflatiedruk.

Een nieuwe golf en een nieuwe virusvariant

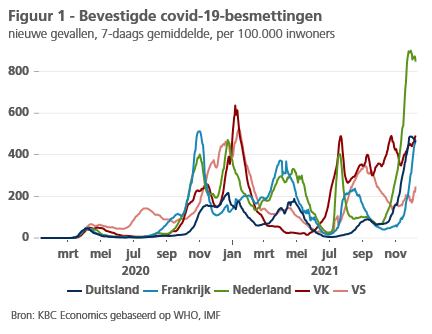

De vooruitzichten op korte termijn zijn vertroebeld door de vierde covid-19-golf in Europa. Ook elders in het noordelijke halfrond houdt de vierde golf evenwel risico's in (figuur 1). Ondanks relatief hoge vaccinatiecijfers heeft de recente piek van nieuwe covid-19-besmettingen geleid tot hernieuwde druk op de gezondheidszorgsystemen. In veel Europese landen heeft dat extra mobiliteitsbeperkingen veroorzaakt en in Oostenrijk en Slowakije heeft de snelle toename van de capaciteitsbezetting in intensieve zorg zelfs nieuwe lockdowns uitgelokt.

We verwachten in de toekomst weliswaar nog bijkomende, maar enkel gerichte of regionale beperkingen. Het risico op nog meer lockdowns valt evenwel niet uit te sluiten. En ook als die er niet komen, zal vrijwillige social distancing waarschijnlijk een aantal negatieve economische gevolgen hebben. Dat zal de economische activiteit in grote delen van Europa tot ver in het eerste kwartaal van 2022 afremmen.

Bovendien zou de druk verder opgevoerd kunnen worden door het opduiken van de nieuwe en mogelijk meer besmettelijke omikronvariant. Tot dusver heeft de omikronvariant wereldwijd een golf van risicoaversie teweeggebracht op de financiële markten. Maar het is vooralsnog onduidelijk of de variant het risico op ziekenhuisopnames of sterfte verhoogt, en vooral of hij de doeltreffendheid van de bestaande vaccins vermindert. Deze elementen zullen bepalend zijn voor zijn economische impact. Tot er hierover meer duidelijkheid komt, blijft de nieuwe virusvariant een belangrijke bron van onzekerheid.

Daarom denken wij dat het nog te vroeg is om de economische impact van de nieuwe omikronvariant in te calculeren in ons basisscenario. Hoe dan ook herinnert de opkomst van omikron eraan dat het overwinnen van de pandemie waarschijnlijk met meer horten en stoten zal verlopen en mogelijk langer zal duren dan aanvankelijk was voorzien. En dit ondanks de recente medische successen, zoals de boostervaccinaties, de vaccinaties voor kinderen en antivirale geneesmiddelen.

Aanbodschokken stuwen inflatie

De economie kampt niet alleen met de ongunstige ontwikkeling van de covid-19-pandemie zelf, maar ook met de neveneffecten die ze op de aanbodzijde van de economie veroorzaakt. De verstoring van de wereldwijde toeleveringsketens is verder toegenomen. Dat weegt overal in de wereld op de industriële productie. We blijven ervan uitgaan dat die knelpunten in de loop van 2022 geleidelijk zullen opgelost geraken. Maar het risico blijft bestaan dat het langer zal duren, vooral als omikron de heropening van belangrijke exporterende landen opnieuw zou vertragen.

De hoge energieprijzen zijn een bijkomende groeibelemmerende aanbodfactor. De snel stijgende aardgas- en elektriciteitsprijzen zetten de industriële productie immers verder onder druk. Bovendien tasten ze de koopkracht van de gezinnen aan, ondanks de koopkrachtvrijwarende maatregelen van de regeringen. Tegen de achtergrond van de krappe aardgasvoorziening in Europa, zou een koudere winter dan gebruikelijk een belangrijk bijkomend neerwaarts risico voor de groei kunnen betekenen.

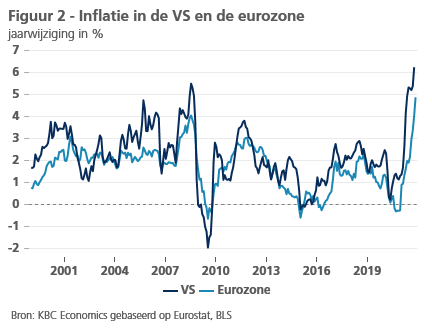

De aanbodschokken hebben in de geavanceerde economieën de inflatie doen oplopen tot het hoogste peil sinds decennia. Ze zwengelen ook de discussie over een wereldwijde stagflatie aan (figuur 2). Wij handhaven onze visie dat de opwaartse prijsdruk door de aanbodschokken en de andere pandemiegerelateerde verstoringen, zoals de verschuiving in het consumptiepatroon naar goederen, waarschijnlijk niet tot een permanente opwaartse prijsdruk zullen leiden. Dat wil echter niet zeggen dat de inflatie de komende maanden niet hoog zal blijven met opwaartse risico’s, vooral in de VS.

In dit verband is het belangrijk om op te merken dat er in de eurozone weinig tekenen zijn die wijzen op sterke tweederonde-effecten. We merken niet dat de huidige hoge inflatie ook hogere inflatieverwachtingen creëert en een loon-prijsspiraal in gang zet. Dat zou nodig zijn om de inflatiedruk te verankeren. Ook de financiële markten prijzen geen structureel hogere inflatie in en lijken hun geloof niet te verliezen in het vermogen van de centrale banken om hun officiële inflatiedoelstellingen te halen. Wij handhaven bijgevolg onze verwachting dat de inflatie zowel in de eurozone als in de VS in de loop van 2022 geleidelijk zal afkoelen. Deze verwachting steunt op de verwachte stabilisatie van de energieprijzen, enige verlichting van de flessenhalzen in de wereldwijde aanbodketens en een normalisatie van de consumptiepatronen.

Al met al zijn onze economische vooruitzichten in het basisscenario iets somberder geworden en zijn de neerwaartse risico's toegenomen. Vooral in de eurozone kampt de economie op korte termijn met kopwind. Daarom hebben we onze raming voor de verwachte reële bbp-groei neerwaarts bijgesteld. De VS-economie lijkt zich in een betere uitgangspositie te bevinden om de bedrijvigheid tijdens de komende winter op peil te houden. Tegelijkertijd gaan onze vooruitzichten ervan uit dat kopwind het economisch herstel eerder zal vertragen dan fundamenteel doen ontsporen. Ondanks de verwachte vertraging van de reële bbp-groei in alle grote economieën in 2022, verwachten we zowel voor de eurozone als voor de VS nog altijd groeipercentages die vanuit historisch perspectief hoog zijn. Voor de Chinese economie verwachten we een sterke vertraging van de reële bbp-groei in 2022, gezien de belangrijke neerwaartse risico’s van de vastgoedsector en de beleidsmatige druk om de schuldhefboom af te bouwen.

Eurozone: winter voor de deur

De economie van de eurozone herstelde krachtig in het tweede en derde kwartaal dankzij de gestage heropening van de economie. Maar dat herstel lijkt vaart te verliezen. De kleinhandelsverkopen zijn in oktober met slechts een magere 0,2% gegroeid tegenover de voorgaande maand. De opmars van nieuwe coronabesmettingen, hernieuwde mobiliteitsbeperkingen en de hoge inflatie zullen waarschijnlijk een rem zetten op het consumptieherstel. Daardoor worden de economische vooruitzichten in de eurozone voor de komende maanden somberder.

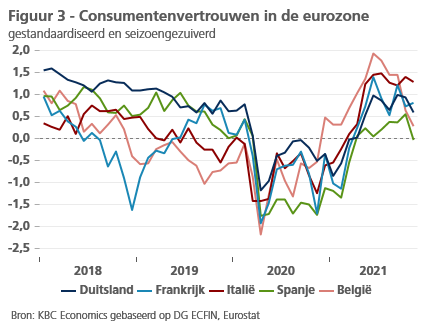

De sentimentsindicatoren schetsen een gemengd beeld voor het vierde kwartaal. Enerzijds versterkt de recente verslechtering van het consumentenvertrouwen het beeld dat de groei van de bestedingen de komende maanden op de proef zal worden gesteld (figuur 3). In november is het consumentenvertrouwen in de eurozone beduidend gedaald (zij het vanaf historisch hoge niveaus). Dat weerspiegelt allicht de bezorgdheid over de stijgende covid-19-besmettingen en de verhoogde inflatiedruk.

De samengestelde index van het vertrouwen bij de aankoopdirecteuren (PMI-index) verraste daarentegen in positieve zin. Na drie opeenvolgende dalingen steeg hij in november tot 55,4. De stijging had een brede basis in alle landen van de eurozone en in alle sectoren: zowel de dienstensector (55,9) als de verwerkende nijverheid (58,4) lieten een stijging optekenen. De vertrouwensindicatoren blijven daarmee stevig verankerd in de zone die op economische expansie wijst. Wij nemen deze signalen echter met een korreltje zout omdat de PMI-gegevens van november niet volledig rekening hielden met de recente toename van het aantal infecties en met de nieuwe mobiliteitsbeperkingen.

Tegen de achtergrond van opstekende kopwind hebben wij onze prognoses voor de kwartaalgroei in het vierde kwartaal van 2021 en het eerste kwartaal van 2022 neerwaarts bijgesteld. Een verzwakking van de groeidynamiek tegenover de ongewoon hoge groeicijfers van de voorgaande twee kwartalen zat al in de verwachtingen. Maar de recente ontwikkelingen – in het bijzonder inzake de pandemie – laten vermoeden dat de groei waarschijnlijk sterker zal vertragen dan eerder werd verwacht.

Op het verwachte groeicijfer voor het reële bbp van de eurozone over gans 2021 heeft deze neerwaartse bijstelling slechts een beperkte impact (4,9% tegenover 5,0%). Maar het groeicijfer voor 2022 is sterker neerwaarts herzien, namelijk van 4,2% tot 3,5%, in belangrijke mate als gevolg van het lagere overloopeffect. Dit alles neemt evenwel niet weg dat de economische groei naar historische maatstaven krachtig zal blijven. Daarvoor zorgen de inhaalvraag van de consumenten (gevoed door de nog steeds hoge gezinsspaarquote), de uitkeringen uit het NGEU-fonds (die de investeringen van de overheid en de privésector zullen ondersteunen) en het zeer accommoderend monetair beleid.

VS: nieuwe activiteitsversnelling

In tegenstelling tot de economie in de eurozone lijkt de economie in de VS weer aan te trekken na de dip in het derde kwartaal. De activiteitgegevens voor het vierde kwartaal waren overwegend positief, met in oktober solide cijfers voor de consumptiebestedingen (+0,7% op jaarbasis) en de detailhandelsverkopen (+1,7% op jaarbasis). Dat wijst erop dat de consumptie het vierde kwartaal sterker heeft ingezet dan het derde. Net als de kleinhandelsverkopen overtrof de industriële productie de marktverwachtingen, met een toename van 1,6% in oktober tegenover de voorgaande maand. De normalisatie van de door de orkaan veroorzaakte verstoringen in de voorgaande maanden droeg daartoe bij.

De zachte indicatoren versterken het beeld dat de Amerikaanse economie stevig herstelt. In november bleven de conjunctuurenquêtes over de ganse lijn op expansief terrein. De ISM-index voor de niet-verwerkende industrie toonde een bijzonder gunstige ontwikkeling (figuur 4). Maar ook voor de verwerkende nijverheid wees de ISM-index op een gezonde activiteit, in het bijzonder door de toename van de productie, de orders en de werkgelegenheid. De verbetering van de deelindicator voor de nieuwe uitvoerbestellingen (van 53,4 naar 54,6) is een goed voorteken dat de uitvoer de groei in het vierde kwartaal een extra impuls kan geven, ondanks de aanhoudende aanbodbelemmeringen in de verwerkende industrie.

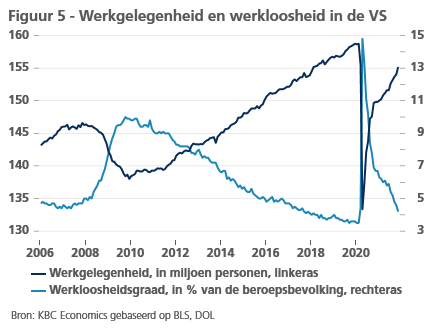

Tegelijkertijd ontgoochelde het arbeidsmarktrapport van november. De werkgelegenheid in de sectoren buiten de landbouw nam met slechts 210.000 arbeidsplaatsen toe. Deze teleurstellende groei volgde evenwel op de sterke (en naar boven bijgestelde) toename in oktober. Bovendien daalde de werkloosheidsgraad van 4,6% tot 4,2% (figuur 5) en was er een bescheiden stijging van de arbeidsmarktparticipatie tot 61,8%. De totale werkgelegenheid ligt nog steeds 3,9 miljoen banen lager dan vóór de pandemie. Maar anderzijds wijst een brede waaier van indicatoren, zoals het historisch hoge aantal mensen dat zijn job opzegt, erop dat de dat de Amerikaanse arbeidsmarkt snel aan het verkrappen is (zie ook KBC Economisch Opinie van 18 november).

De overwegend sterke activiteitgegevens hebben ertoe geleid dat wij de groeivooruitzichten voor de Amerikaanse economie voor het vierde kwartaal hebben opgetrokken. Samen met de lichte opwaartse herziening van de groei in het derde kwartaal zorgt dat ervoor dat de verwachte groei van het reële bbp voor gans 2021 is verhoogd van 5,5% tot 5,6%. Terzelfdertijd hebben wij het verwachte groeicijfer voor het eerste kwartaal van 2022 lichtjes naar beneden bijgesteld. Een groter deel van de inhaalvraag na het vrij zwakke derde kwartaal zal naar verwachting immers al in het vierde kwartaal plaatsvinden. Toch is het nieuwe reële bbp-groeicijfer voor gans 2022, omwille van de overloopeffecten, hoger dan voorheen: 3,7% tegen 3,6%.

Deze betrekkelijk rooskleurige vooruitzichten gaan evenwel gepaard met belangrijke neerwaartse risico's. Vooral de risico's in verband met de ontwikkeling van de pandemie overheersen. In het licht van de feestdagen in november en december in de VS, die vaak gepaard gaan met grote, binnenshuis gehouden bijeenkomsten, baart in het bijzonder de betrekkelijk lage vaccinatiegraad zorgen. Slechts 58% van de VS-bevolking is volledig gevaccineerd.

China: afnemende aanbodbelemmeringen

In China zijn de economische risico's de afgelopen maanden toegenomen. Maar de economische bedrijvigheid lijkt in het vierde kwartaal niettemin goed van start te zijn gegaan. De groei van de industriële productie en van de kleinhandelsverkopen is in oktober versneld tot respectievelijk 0,4% en 0,3% tegenover de voorgaande maand. Dat komt overeen met een jaar-op-jaargroei van respectievelijk 3,5% en 4,9%. De indicatoren over de industrie, inclusief de verbetering van de NBS-sentimentsindicator voor de verwerkende industrie in november (tot 50,1, wat wijst op expansie), suggereren dat de aanbodverstoring als gevolg van de stroomtekorten in september begint af te nemen. De gegevens tonen dat de groei in het vierde kwartaal weliswaar verder zal vertragen (van de jaar-op-jaargroei van 4,9% in het derde kwartaal), maar dat de vertraging enigszins binnen de perken kan worden gehouden. Een reële bbp-groei van 8,2% over gans 2021 blijft dus binnen handbereik.

De vooruitzichten voor zowel het einde van 2021 als voor 2022 blijven echter nog steeds aan grote neerwaartse risico's onderhevig, wegens de vastgoedsector en de beleidsmatige druk om de schuldhefboom af te bouwen. Diverse indicatoren wijzen erop dat de omzet op de vastgoedmarkt en de daarmee samenhangende investeringen in de bouw vertragen. Dat zet een belangrijke rem op de groei. De Chinese beleidsmakers staan dus nog steeds voor de afweging tussen het aanpakken van de risico's in sectoren met een te hoge schuldenlast en het ondersteunen van de economische groei. Enkele signalen wijzen erop dat een beperkte versoepeling op til kan zijn. Dat kan worden afgeleid uit de kleine aanpassingen in de bewoording van het meest recente monetaire beleidsrapport van de centrale bank. Daarin werd niet langer vermeld dat grootschalige stimuli achterwege zullen blijven. Bovendien werd de reserveverplichting verder verlaagd met 50 basispunten tot 10%, na een eerdere verlaging met 50 basispunten in juli.

Omikronvrees duwt olieprijs fors lager

In oktober liep de prijs van een vat ruwe Brentolie op tot 86 dollar, het hoogste niveau sinds drie jaar. Sindsdien is die prijs gezakt tot beneden 70 dollar. De prijsdaling begon midden november als gevolg van een door de VS gecoördineerde vrijgave van de strategische petroleumreserves. Maar de inzinking werd toch grotendeels veroorzaakt door de vrees dat de nieuwe omikronvariant de vraag naar olie zou kunnen temperen. Ondanks deze ongunstige prijsontwikkeling heeft de OPEC+-alliantie ermee ingestemd om de productie in januari met 400.000 vaten per dag op te voeren. Ze negeerde daarmee de marktverwachting van een pauze in de afbouw van de productieverlagingen. Opvallend is ook dat de decemberbijeenkomst van de alliantie technisch gezien nog altijd aan de gang is. Deze ongebruikelijke werkwijze wijst erop dat OPEC+ klaar staat om zijn besluit te herzien en "onmiddellijke aanpassingen door te voeren" als het neerwaartse risico voor de vraag omwille van omikron werkelijkheid begint te worden.

Naar onze mening prijst de oliemarkt momenteel het risico in dat bestaande vaccins niet effectief zullen zijn tegen de nieuwe variant. Dat is evenwel een worst case scenario. De olieprijzen zullen niettemin waarschijnlijk onder neerwaartse druk blijven staan tot er meer informatie is over de kracht van de omikronvariant. Dat kan nog verschillende weken duren. Ondertussen handhaven we onze vooruitzichten van stevige olieprijzen voor 2022. De fundamentele factoren maken een gemiddelde prijs van 80 dollar per vat ruwe Brentolie waarschijnlijk.

Hoge inflatie is tijdelijk

De forse inflatie-opstoot in 2021 werd veroorzaakt door het krachtige herstel van de olieprijzen, een impuls als gevolg van de heropening van de economie en knelpunten in het aanbod. De inflatie is hoger opgelopen en langer hoog gebleven dan wij hadden verwacht. We hebben onze inflatievooruitzichten herhaaldelijk moeten optrekken. Toch blijven we ervan uitgaan dat de inflatie in de loop van 2022 zal afnemen. Het vooruitzicht van stabiliserende energieprijzen impliceert immers dat er gunstige basiseffecten zullen optreden. Daarnaast verwachten we een daling van de goedereninflatie doordat de verstoring van de wereldwijde toeleveringsketen geleidelijk zal afnemen en de samenstelling van de bestedingen normaliseert (d.w.z. een verschuiving naar diensten).

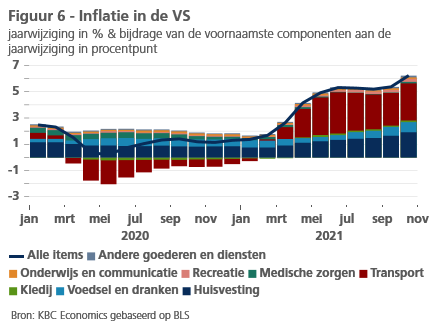

In de VS joegen stijgende huizenprijzen, voedselprijzen en transportkosten de inflatie in oktober naar 6,2% (figuur 6). De stijging van de transportkosten is grotendeels toe te schrijven aan hogere brandstofprijzen, maar ook de prijsstijging van nieuwe en tweedehandsauto's is opnieuw versneld, nadat ze tussen juli en september was vertraagd. Voor de woningprijsinflatie zien we een soortgelijk verhaal. De oplopende kosten van brandstoffen en nutsvoorzieningen spelen een rol, maar ook de stijgende huurprijzen leveren een sterke bijdrage.

Een en ander heeft ertoe geleid dat ook de kerninflatie in oktober is gestegen tot 4,6%, na een vertraging in juli en augustus en een stabilisatie in september. Tot eind 2021 zal de inflatie waarschijnlijk hoog blijven. Het jaargemiddelde voor 2021 zal allicht op 4,6% uitkomen. Wij blijven echter rekenen op een vertraging in 2022, ook al kan die vertraging wat trager verlopen dan eerder gedacht. Daardoor hebben we onze verwachting voor het gemiddelde inflatiecijfer voor 2022 lichtjes opgetrokken van 2,7% naar 3,0%.

In de eurozone is de inflatie in november gestegen tot 4,9% op jaarbasis, het hoogste niveau sinds de oprichting van de muntunie (figuur 7). Energie bleef een belangrijke drijvende kracht, maar het prijsmomentum heeft een steeds bredere basis gekregen, met een forse stijging van de diensteninflatie en een iets bescheidenere prijsstijging van de niet-energetische industriële goederen. De kerninflatie is gestegen tot 2,6%.

Verwacht wordt dat de inflatie in de eurozone in de komende maanden aanzienlijk zal beginnen dalen, mede dankzij gunstige basiseffecten en het verdwijnen van een aantal technische factoren, zoals de impact van de btw-aanpassing in Duitsland in 2020 en methodologische veranderingen. Wegens het hoger dan verwachte inflatiecijfer voor november hebben we onze prognose voor de gemiddelde inflatie in 2021 opgetrokken van 2,5% tot 2,6%. Ook onze prognose voor 2022 is opwaarts bijgesteld van 2,0% naar 2,3%.

Centrale banken: tijd voor een ommekeer

De Fed kondigde op haar beleidsvergadering van november de afbouw (tapering) van haar aankoopprogramma van financiële activa aan. De Fed lijkt nu te kantelen naar een meer restrictieve koers inzake monetair beleid. Fed-voorzitter Powell, die door president Biden zal worden herbenoemd voor een nieuwe termijn van vier jaar, heeft de opvallende opmerking gemaakt dat "voorbijgaand" niet langer de juiste beschrijving is voor het inflatieverloop. Dat impliceert dat de balans van de inflatierisico's in zijn ogen duidelijk is verschoven. Het is daarbij belangrijk dat Powell zijn nieuwe inflatievisie, inclusief de daarmee samenhangende risico's, heeft vertaald in steun voor een snellere tapering. Hij sluit zich daarmee aan bij de ‘havikse’ standpunten van sommige van zijn collega-bestuursleden in de Fed.

Tegen de achtergrond van deze sterke signalen verwachten wij nu dat de Fed het tempo van de tapering vanaf januari zal opvoeren van 15 miljard dollar tot 30 miljard dollar per maand. Hierdoor zal de tapering tegen het einde van het eerste kwartaal of uiterlijk aan het begin van het tweede kwartaal van 2022 zijn voltooid (in plaats van tegen het midden van 2022, zoals oorspronkelijk verwacht). Naar onze mening impliceert een veel snellere tapering dat ook de rentecyclus sneller op gang zal komen dan eerder was voorzien. Daarom gaan wij nu uit van een eerste renteverhoging tegen het einde van het tweede kwartaal van 2022 (met de kans dat de rente al in maart zal worden verhoogd), gevolgd door twee extra renteverhogingen van 25 basispunten in de tweede jaarhelft.

In de eurozone neemt de ECB een veel voorzichtigere houding aan. De ECB-beleidsmakers blijven in hun recente commentaren de nadruk leggen op de voorbijgaande aard van de inflatie. Verwacht werd dat de ECB tijdens de komende beleidsvergadering in december aanvullende duiding zou geven bij het vermoeden dat haar noodprogramma van aankopen van financiële activa tijdens de pandemie (Pandemic Emergency Purchase Programme, PEPP) in maart 2022 zou aflopen. De sterke stijging van het aantal nieuwe covid-19-besmettingen in Europa, en vooral de toegenomen onzekerheid door het opduiken van de omikronvariant, doen echter vermoeden dat die duiding zal worden uitgesteld tot begin 2022.

We sluiten ons aan bij de verwachting dat niet te veel mag worden verwacht van eventuele bijkomende aankopen onder het ‘klassieke’ aankoopprogramma van financiële activa (Asset Purchase Programme, momenteel 20 miljard euro per maand) na het stopzetten van de aankopen onder het PEPP. We verwachten integendeel dat de netto-aankopen tegen eind 2022 tot nul zullen worden herleid. Dat zou het pad effenen om de inflatie daarna via het traditionele rentekanaal aan te pakken. In lijn daarmee verwachten wij niet dat de ECB haar beleidsrente al in 2022 zal verhogen. Dat is trouwens ook in overeenstemming met de indicaties (forward guidance) die de ECB hierover zelf geeft.

Alle historische koersen/prijzen, statistieken en grafieken zijn up-to-date, tot en met 6 december 2021, tenzij anders vermeld. De verstrekte posities en prognoses zijn die van 6 december 2021.