Economische Vooruitzichten februari 2021

Lees de volledige publicatie hieronder of klik hier om de PDF te openen.

- De belangrijkste economieën hielden beter dan verwacht stand in het laatste kwartaal van 2020. Dat zet onze verwachting van een geleidelijk economisch herstel in de loop van 2021 kracht bij. Op korte termijn blijven de vooruitzichten niettemin erg gespannen wegens de snelle verspreiding van nieuwe virusvarianten. Dit zet de sluimerende neerwaartse risico’s in de verf. De vaccinaties effenen het pad voor een ommekeer in de pandemie en een versteviging van het economisch herstel later dit jaar. Maar er zijn grote verschillen tussen de landen inzake de voortgang met de vaccinaties. Dat suggereert dat het economisch herstel in de komende kwartalen wereldwijd wat minder gesynchroniseerd zou kunnen verlopen.

- In het vierde kwartaal kromp de economie van de eurozone beduidend minder dan verwacht. De jaargroei van het reële bbp kwam in 2020 op -6,8% uit. Hoewel de economie zich veerkrachtig toont, zullen strakke lockdownmaatregelen en een trage uitrol van de vaccins blijven wegen op de economische activiteit in het eerste kwartaal van 2021. Later in het jaar zou de economische dynamiek gevoelig moeten verstevigen. De geleidelijke versoepeling van de lockdownmaatregelen, de forse steun van het economisch beleid en de opklarende internationale omgeving zullen daarvoor zorgen. We hebben onze verwachte economische groei voor 2021 opgetrokken van 3,1% tot 3,8%, evenwel enkel wegens de grotere overhang (zie kadertekst over dit fenomeen). In 2022 zou het verwachte groeicijfer verder oplopen tot 4,1%. De economie van de eurozone zou dan opnieuw het peil van vóór de pandemie bereiken.

- De VS-economie is in 2020 met 3,5% gekrompen. Dat wijst op haar opmerkelijke veerkracht tijdens deze pandemie. De januaricijfers suggereren een stevig optimisme in de meeste sectoren, ondanks het feit dat er aanbodbeperkingen opduiken in de verwerkende nijverheid. Alles bij elkaar genomen, zijn ook wij optimistischer geworden over de vooruitzichten voor de VS-economie. De versnelling van de uitrol van het vaccin en nog substantieel meer steun van het begrotingsbeleid laten dat toe. Bijgevolg hebben we onze voorspelling voor de groei van het reële bbp in 2021 opgetrokken van 4,4% tot 5,2%. De VS-economie zou al dit jaar het niveau van vóór de pandemie bereiken. Voor 2022 stellen we een reële bbp-groei van 3,5% voorop, tegenover 2,5% voordien.

- In China zet het economisch herstel zich gezwind voort. Ook hier overtrof de groei in het vierde kwartaal de verwachtingen. Over gans 2020 werd een groei van 2,3% gerealiseerd. Daarmee presteert de Chinese economie beduidend sterker dan de andere grote economieën. Oorspronkelijk werd het herstel door de investeringen getrokken. Ondertussen geeft de herneming van de consumptie in het vierde kwartaal een signaal dat het herstel van de Chinese economie zich ook in 2021 zal bestendigen. We handhaven onze verwachte groeicijfers voor het reële bbp van 8,5% in 2021 en 5,2% in 2022.

- Aan beide kanten van de Atlantische Oceaan trok de inflatie begin 2021 aan. In de eurozone was de opstoot vooral het gevolg van een aantal technische en eenmalige factoren. We hebben onze inflatieverwachting voor 2021 opgetrokken tot 1,3%. Dat is in hoofdzaak wegens de hoger dan verwachte olieprijs, want de onderliggende inflatiedruk zal naar verwachting nog lange tijd redelijk matig blijven. Ook in de VS zorgen de hogere olieprijzen dit jaar voor een sneller oplopende inflatie. De nieuwe stimuleringsmaatregelen van het begrotingsbeleid dragen daar eveneens toe bij. We verwachten dat de gemiddelde VS-inflatie zal oplopen tot 2,4% in 2021 en zal matigen naar 2,2% in 2022.

De economische activiteit heeft wereldwijd tamelijk goed stand gehouden tegen het oplopende aantal nieuwe covid-19-besmettingen. Dat is de boodschap die uit de beter dan verwachte bbp-cijfers van het laatste kwartaal van 2020 kan worden afgeleid. De belangrijkste economieën kennen nochtans een erg uiteenlopende onderliggende groeidynamiek. Ook de jaargroeicijfers lopen sterk uiteen. De economie van de eurozone werd het hardst getroffen door de pandemie. Het bbp daalde er met 6,8%, terwijl de terugval in de VS beperkt bleef tot 3,5%. China was de enige grote economie met een positieve groei in 2020 (2,3%). Hoewel de economische verliezen kleiner uitvielen dan initieel gevreesd, zijn ze toch beduidend groter dan tijdens de Grote Financiële Crisis van 2009.

Zorgwekkende ontwikkeling van het virus, maar grotere economische veerkracht

Dat de economische schade van de tweede coronagolf beperkter is gebleven dan tijdens de eerste golf komt niet als een complete verrassing. We hadden er al eerder op gewezen dat dat waarschijnlijk zo zou zijn, omdat de lockdownmaatregelen gerichter waren, de industriële productieketens minder verstoord waren en het economisch beleid de economie erg bleef ondersteunen. Toch viel de schade nóg beter mee dan verwacht. Dat wijst erop dat gezinnen en bedrijven zich beter hebben kunnen schikken naar de nieuwe beperkende maatregelen.

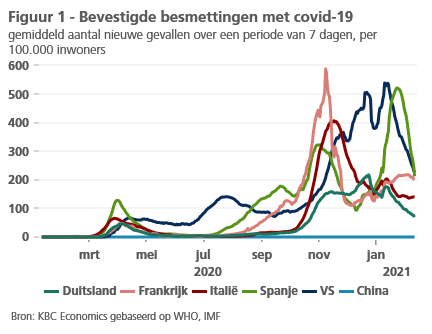

Anderzijds blijft de ongunstige ontwikkeling van het virus ook aan het begin van 2021 wegen op de economische activiteit. We hebben nog pittige wintermaanden voor de boeg. De snelle verspreiding van de meer besmettelijke Britse en Zuid-Afrikaanse varianten plaatsen de beleidsmakers voor grote uitdagingen, ook al nemen de besmettingsgraden in Europa en de VS recent af (figuur 1). Ook China wordt geconfronteerd met nieuwe, plaatselijke virusuitbraken. Vooralsnog blijft de verspreiding van het virus er evenwel beperkt. Wereldwijd evolueren de lockdownmaatregelen weer naar de piek van de strengheid in april 2020. Dat geldt in het bijzonder voor verschillende Europese landen, waar nationale lockdowns werden verlengd en verstrengd.

Vaccinaties op verschillende snelheden

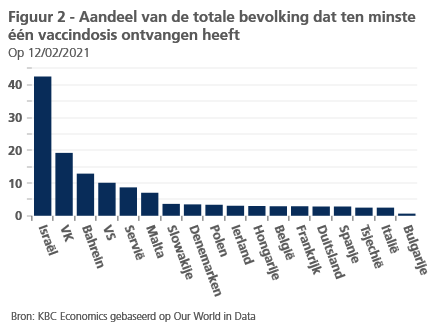

Op korte termijn blijven de vooruitzichten voor de economische groei overschaduwd door de evolutie van de covid-19-besmettingen. Maar de vaccinaties stellen een ommekeer in de pandemie later in het jaar in het verschiet. De voortgang in de vaccinatiecampagnes verschilt evenwel van land tot land. Over het algemeen loopt de uittocht uit de pandemie over een hobbelige weg. Israël is met voorsprong de koploper in de vaccinatierace. Al 40% van de bevolking is er gevaccineerd (figuur 2). Het VK en de VS schakelden recent een versnelling hoger. De VS is goed op weg om tijdens de eerste 100 dagen van de Biden-administratie 100 miljoen dosissen toe te dienen. In de Europese Unie hinkt de uitrol daarentegen duidelijk achterop als gevolg van ontoereikende bevoorrading, gekoppeld aan bureaucratische beslommeringen en logistieke problemen. Toch verwachten we de komende weken, als de bevoorrading wordt opgedreven, een versnelling van het vaccinatietempo, met een prioriteit voor de zwakste bevolkingsgroepen.

Tegen deze achtergrond handhaven we ons scenario van een geleidelijk economisch herstel in 2021. We gaan ervan uit dat het herstel wereldwijd tamelijk synchroon zal verlopen, al suggereren de verschillende snelheden inzake vaccinatie een op dat vlak wat genuanceerder beeld. Iets grotere geografische verschillen in het herstel lijken waarschijnlijk.

De VS-economie loopt wat voorop, zeker wanneer ook de nieuwe stimulering van het begrotingsbeleid in rekening wordt gebracht. In de eurozone zorgen de nieuwe virusvarianten en vertragingen met de vaccinaties voor een wat trager herstel, dat in de tweede helft van 2021 niettemin aan kracht zal winnen. In de opkomende wereld zal China naar verwachting in 2021 een sterk herstel laten optekenen en dat zal een positieve impact hebben op andere opkomende economieën in de regio. Al bij al gaan we ervan dat alle grote economieën hun bbp-niveau van vóór de pandemie zullen bereiken voor het einde van volgend jaar. In de armste landen zal het herstel evenwel trager verlopen, vooral omdat ze over minder vaccins zullen beschikken.

De vooruitzichten blijven erg onzeker. Onder meer de snelle verspreiding van nieuwe covid-19-varianten impliceert een groot neerwaarts risico, zeker als zou blijken dat de vaccins hiervoor niet of beduidend minder effectief zouden zijn. Ook een tragere uitrol van de vaccins en alle aanverwante problemen impliceren een groot risico dat het herstel trager zal verlopen. In deze context van permanente onzekerheid handhaven we drie scenario’s: (1) een basisscenario van een geleidelijk sterker wordend herstel in de tweede jaarhelft van 2021 (waarschijnlijkheid 60%), (2) een pessimistisch scenario met een onderbroken en onstabiel herstel (waarschijnlijkheid 30%), en (3) een optimistisch scenario met een snel en krachtig herstel in de eerste jaarhelft van 2021 (waarschijnlijkheid 10%).

Kleiner dan verwachte krimp in eurozone

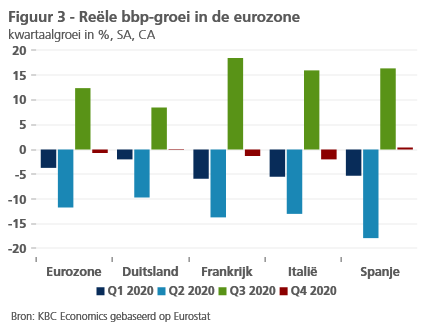

De economie van de eurozone is in het vierde kwartaal van 2020 met 0,7% gekrompen. Dat is beduidend minder dan verwacht in het licht van de tweede pandemiegolf en de nieuwe lockdownmaatregelen. Over het ganse jaar 2020 viel het reële bbp met 6,8% terug, maar dat cijfer verbergt grote verschillen tussen de eurolanden. Over het algemeen werden de economieën in het Zuiden harder getroffen, omdat hun economische structuur, in het bijzonder door hun grote afhankelijkheid van toerisme, hen kwetsbaarder maakte. Spanje (-11%), Italië (-8,9%) en Frankrijk (-8,3%) werden het hardst getroffen. Het meer industriegerichte Duitsland hield beter stand met een terugval van slechts 5,3%.

Ook in het vierde kwartaal waren er opvallende verschillen tussen de landen, zowel op het vlak van de onderliggende groeidynamiek als inzake de samenstelling van de groei. Tegen de verwachtingen in liet de Spaanse economie een positieve groei van 0,4% tegenover het voorgaande kwartaal optekenen. De sterke groei van de particuliere consumptie compenseerde de zwakke investeringen en uitvoer. Ook in Frankrijk en Italië verraste de groei in positieve zin, doordat de economische krimp van 1,3% en 2% respectievelijk er minder groot was dan verwacht. In Frankrijk werd de economische activiteit ondersteund door de netto-uitvoer en de investeringen. Daarmee lag het groeiprofiel in lijn met dat in Duitsland, waar een groei van 0,1% tegenover het derde kwartaal werd gerealiseerd (figuur 3).

We verwachten dat de economische activiteit ook in het eerste kwartaal van 2021 zwak zal blijven door de handhaving van relatief strakke lockdownmaatregelen en de trage uitrol van het vaccin. De beschikbare indicatoren wijzen op lusteloze activiteit in januari. Zo viel de index van het vertrouwen bij de aankoopdirecteuren (PMI) in de eurozone terug van 49,1 in december tot 47,5 in januari. Vooral de activiteit in de dienstensectoren is zwak, terwijl de activiteit in de verwerkende nijverheid verder toeneemt. De kracht van het herstel in de industrie zou in de komende maanden evenwel op de proef gesteld kunnen worden, gelet op de signalen van bottlenecks in de wereldwijde productieketens. Ook de binnenlandse lockdowns zouden hun tol kunnen eisen. Dat zou al kunnen worden afgeleid uit de bestellingen in de Duitse industrie, die na zeven maanden van onafgebroken toename voor het eerst zijn gedaald.

Maar achter de horizon van de moeilijkheden op korte termijn schemert een beter groeivooruitzicht. Vanaf het tweede kwartaal kan een meer duurzaam herstel op gang komen, wanneer de voortgang met de vaccinatie een geleidelijke versoepeling van de lockdownmaatregelen mogelijk zal maken. Later in het jaar kan die dynamiek aan kracht winnen, als de inhaalvraag op dreef komt. Ook de beleidsmix die zal blijven zorgen voor soepele financieringsvoorwaarden en blijvende steun vanuit de overheidsbegroting zal daartoe bijdragen, net als de middelen vanuit het EU-herstelfonds. Al nopen de recente politieke moeilijkheden in Italië wel tot enige bezorgdheid over de implementatie daarvan (zie KBC Economische Opinie van 1 februari 2021). Ten slotte zal ook de uitvoervraag een belangrijke pijler van het herstel zijn, gelet op het verwachte asynchrone herstel van de wereldeconomie.

We hebben de groeiverwachting voor de economie van de eurozone in 2021 opgetrokken van 3,1% tot 3,8%, vooral als gevolg van de overhang van het beter dan verwachte groeicijfer in het vierde kwartaal van 2020. De positieve overhang naar de groei in 2021 bedraagt in de eurozone 2,1% (zie Kader 1 voor meer detail over het verschijnsel van de overhang). Voor 2022 verwachten we een groei van 4,1%. Deze opwaartse herziening impliceert dat de economie in de eurozone in het midden van 2022 opnieuw het bbp-peil van vóór de pandemie zal bereiken.

Kader 1 – Pandemie 'infecteert' ook economische groeicijfers

Economische groei wordt meestal uitgedrukt als de verandering van het bruto binnenlands product (bbp) over een bepaalde periode. Vaak is dat een jaar. De jaarwijziging van het bbp geeft dan de toe- of afname weer tegenover het voorgaande jaar, meestal uitgedrukt als een percentage. Maar om de echte polsslag van de economie te meten is een jaar een vrij lange periode. Om snel zicht te krijgen op de schommelingen wordt ook naar de veranderingen per kwartaal gekeken. De economische groei kan doorheen het jaar versnellen of vertragen of zelfs plots drastisch omslaan. Dat was in 2020 door de covid-19-pandemie zeer duidelijk het geval. En dan leveren de verschillende zienswijzen soms een troebel beeld op.

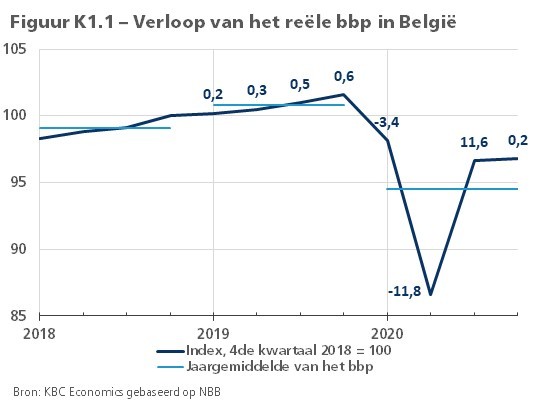

De donkerblauwe lijn in figuur K1.1 toont het verloop van het Belgische bbp1 van 2018 tot en met 2020, uitgedrukt als een index met het vierde kwartaal van 2018 als waarde 100. De figuur toont dat de toename van het bbp in 2019 kwartaal na kwartaal is versneld van 0,2% in het eerste kwartaal tot 0,6% in het vierde kwartaal. De gemiddelde groei per kwartaal bedroeg 0,4% en in het vierde kwartaal van 2019 lag het bbp 1,6% hoger dan een jaar eerder. Toch verschijnt in de tabellen met gemiddelde groeicijfers een groeicijfer van 1,7% voor de Belgische economie in 2019. Dat cijfer verwijst naar het procentuele verschil tussen het gemiddelde niveau van het bbp in 2018 en 2019. In de figuur wordt dat per jaar weergegeven door de lichtblauwe lijnen. De lichtblauwe lijn lag in 2019 dus 1,7% hoger dan in 2018.

Als de groei niet al te fors schommelt wijken deze verschillende metingen van de groei niet al te zeer van elkaar af. Veranderingen in de jaarlijkse groeicijfers geven dan een redelijk goed en vooral eenvoudig beeld van het economisch verloop. Maar met grote schommelingen in de groei van kwartaal tot kwartaal kunnen de verschillen veel groter worden. Dat was door de pandemie het geval in 2020, zoals getoond door de donkerblauwe lijn in de figuur.

Op een krimp met 3,4% in het eerste kwartaal volgde een verdere, veel forsere daling van 11,8% in het tweede kwartaal. Die werd in het derde kwartaal gevolgd door een krachtig herstel van 11,6%, waarna de economie in het vierde kwartaal nog lichtjes groeide met 0,2%. Uiteindelijk was het Belgische bbp eind 2020 4,8% kleiner dan eind 2019 en bedroeg de gemiddelde krimp per kwartaal 1,2%. Maar de totale schade aan de Belgische economie, zoals weergegeven door de lichtblauwe lijnen, bedroeg in 2020 6,2%. Dat cijfer verschijnt in de tabellen als gemiddelde jaargroei.Door grote schommelingen in de economie te veroorzaken ‘infecteert’ de pandemie de informatiewaarde van de gebruikelijke groeimaatstaven nog meer. De figuur illustreert dat het verschil tussen het bbp-niveau in het vierde kwartaal van 2020 en het gemiddelde bbp-niveau in 2020 veel groter is dan in de voorgaande jaren. Dat verschil wordt het statistische overloopeffect of ‘overhang’ genoemd. Het bepaalt hoeveel groei van het afgelopen jaar reeds verworven is voor het gemiddelde groeicijfer van het volgende jaar. Immers, als de donkerblauwe lijn in de grafiek zich in de vier kwartalen van 2021 handhaaft op het peil van het vierde kwartaal van 2020, zal de lichtblauwe lijn van 2021 2,4% hoger liggen dan in 2020. Zonder dat er in 2021 van enige economische groei (kwartaal op kwartaal) sprake zou zijn, zou de jaargroei van het bbp dus al 2,4% bedragen. Omdat we een geleidelijk verder herstel van de Belgische economie verwachten, stellen we als gemiddeld groeicijfer 4,1% voorop (zie hoofdtekst over België in deze publicatie). Dat cijfer wekt evenwel de indruk van een veel sterker herstel dan dat we in werkelijkheid verwachten. Het bestaat immers voor meer dan de helft uit reeds verworven ‘overhang’. In normale omstandigheden verandert de overhang niet zo veel van jaar tot jaar (zie grafiek BE1 op bladzijde 9) en vertroebelt hij minder het beeld dat door de jaargroeicijfers wordt geschetst.

Uiteraard is de ‘overhang’ niet typisch Belgisch. De omvang ervan verschilt van land tot land, naargelang van het profiel van de economische schommelingen. Tussen de belangrijkste eurolanden waarvoor bbp-cijfers over het vierde kwartaal van 2020 zijn gepubliceerd, neemt België samen met Spanje en Italië een middenpositie in tussen Duitsland, waar de overhang van 2020 naar 2021 ‘slechts’ 1,5% bedraagt en Frankrijk, met een overhang van 3,6%. De ‘infectie’ van de groeicijfers vertroebelt dus ook de internationale vergelijking van groeicijfers. Voor de eurozone bedraagt de overhang 2,1%. Dat is beduidend meer dan de verwachting van vorige maand (0,7%). Het verschil wordt verklaard doordat de krimp van het bbp in de eurozone in het vierde kwartaal beduidend kleiner was dan verwacht (-0,7% in de plaats van -2,5%).

1/ Om de invloed van prijsveranderingen buiten beschouwing te laten wordt hetbbp in vaste prijzen gemeten. Ook de invloed van seizoenschommelingen enkalendereffecten wordt uitgezuiverd in de conjunctuuranalyse.

Opmerkelijk veerkrachtige VS-economie

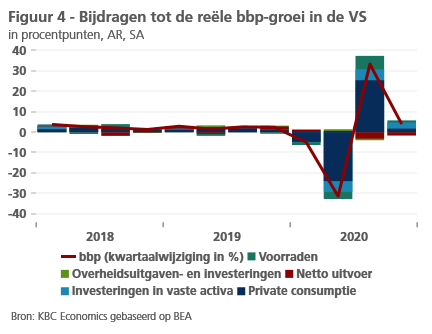

In lijn met onze verwachtingen groeide de VS-economie in het vierde kwartaal van 2020 met 4% (groei tegenover het voorgaande kwartaal en gennualiseerd). De groei werd geschraagd door de investeringen, zowel in woningen als andere. Ook de particuliere consumptie leverde een bijdrage, al verzwakte de dynamiek fors als gevolg van de verslechterende gezondheidssituatie en de vertraging in de toekenning van steunmaatregelen vanuit de overheidsbegroting. De netto-uitvoer en de overheidsuitgaven leverden daarentegen een negatieve groeibijdrage (figuur 4). Over het ganse jaar 2020 kromp de VS-economie uiteindelijk met 3,5%, wat getuigt van een opmerkelijke veerkracht. Het outputniveau ligt nu slechts 2,5% onder het niveau van vóór de pandemie.

De eerste signalen wijzen erop dat de VS-economie het nieuwe jaar goed heeft ingezet. Het ondernemersvertrouwen blijft sterk. Met een waarde van 58,7 in zowel de verwerkende nijverheid als de diensten wees de ISM-indicator op een stevige activiteit. In de dienstensectoren zorgde het steunpakket van december allicht voor opluchting. De aantrekkende activiteit in tal van sectoren dreef de samengestelde PMI-index naar het hoogste peil sinds 2015. Maar tegelijkertijd tonen een aantal indicatoren in de verwerkende nijverheid, zoals oplopende transportkosten, tragere leveringstermijnen en personeelstekorten, nu toch ook dat de pandemie optreedt als een stoorzender voor de aanbodzijde van de economie.

Naast de sentimentsindicatoren zijn er nog twee belangrijke redenen waarom we optimistischer zijn geworden over de vooruitzichten voor de VS-economie.

De eerste is de gestage vooruitgang in de uitrol van de vaccins, die nu tegen een tempo van 1,3 miljoen vaccinaties per dag verloopt. De regering heeft als doel om tegen het einde van de zomer 300 miljoen mensen gevaccineerd te hebben. Dit zal een relatief snelle normalisatie van het dagelijkse leven en de economische activiteit toelaten. Gelet op de grote spaarbuffers zal dat de consumptie een boost geven.

De tweede reden is het bijkomende stimuleringspakket waarvan de precieze omvang nu nog onderhandeld wordt (zie KBC Economische Opinie van 4 februari 2021). Allicht zal er een compromis uit de bus komen tussen het Democratische voorstel van 1.900 miljard USD en het Republikeinse voorstel van 600 miljard USD. Dat zou de economie een nieuwe impuls geven. Recente ontwikkelingen in de Senaat maken het mogelijk dat het pakket uiteindelijk aan de bovenkant van de onderhandelingsrange zal uitkomen.

Een en ander kan in de komende maanden het debat over een mogelijke oververhitting van de Amerikaanse economie aanwakkeren. In dat verband moet echter voor ogen worden gehouden dat de steunpakketten voor een belangrijk deel bestaan uit financiële steun aan werklozen of aan lagere besturen (staten en lokale overheden). Dergelijke financiële stromen komen in Europa automatisch op gang komt, zonder dat telkens specifieke wetten moeten worden gestemd. Het gaat dus eerder om economische stabilisatoren dan om zuivere stimuleringsmaatregelen. Sommige elementen, zoals de economic impact payments ten belope van 1.400 USD aan gezinnen met een laag of gemiddeld inkomen, zijn wel echte stimulering. In de context van een VS-economie die al vertrokken lijkt voor een stevig herstel, rechtvaardigt dat het debat over een economische oververhitting met de bijhorende inflatierisico’s.

We hebben ons vooruitzicht voor de groei van de VS-economie in 2021 opgetrokken van 4,4% tot 5,2%. Dat impliceert dat het outputniveau van vóór de pandemie in het midden van dit jaar zal worden bereikt. Voor 2022 verwachten we een groei van 3,5% in de plaats van 2,5%. Het risico bestaat dat de groei nog hoger zal uitvallen, gezien de grote waarschijnlijkheid van een substantiële begrotingsstimulans en de mogelijkheid van een krachtigere inhaalvraag van de Amerikaanse consument. De versnelde uitvoering van plannen voor extra overheidsuitgaven, bijvoorbeeld voor groene infrastructuur, vormt dan ook een belangrijk opwaarts risico voor de groeivooruitzichten in 2022.

China: sterke outperformer

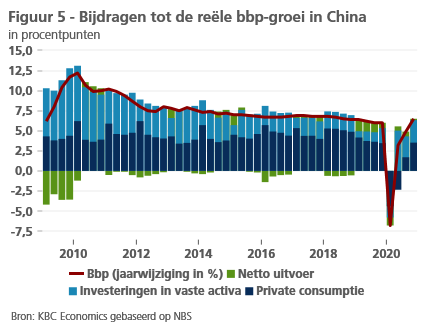

Het herstel van de Chinese economie gaat in een gezwind tempo verder. In het vierde kwartaal van 2020 werd een sterker dan verwachte groei van 2,6% tegenover het vorige kwartaal gerealiseerd (6,5% tegenover een jaar eerder). Het groeicijfer voor gans 2020 bedraagt daarmee 2,3%. In de groep van grote economieën is China daarmee een sterke outperformer. Met een bijdrage van 3,5 procentpunten tot de jaargroei was de consumptievraag de grootste sterkhouder, terwijl de investeringen een bijdrage leverden van 2,8 procentpunten (figuur 5). De beginfase van het herstel werd getrokken door de investeringen, terwijl de consumptie achterbleef. Dat de consumptie nu aan kracht wint is een goed teken voor de bestendiging van het herstel in 2021. Toch moet ook rekening worden gehouden met een zekere normalisering van het groeitempo. Daarom handhaven we ons groeivooruitzicht van 8,5% voor 2021 en van 5,2% voor 2022.

De sterke hausse van de overnight reporente eind januari weerspiegelde de recente bezorgdheid dat het monetaire beleid in China te snel zou worden verkrapt. Die bezorgdheid is allicht overdreven. In de markt werd ze gevoed door de onttrekking van nettoliquiditeit via openmarktoperaties in de aanloop naar de Chinese feestperiode, een periode waarin de vraag naar liquiditeit normaal toeneemt. Door de reisbeperkingen en de ontradingsinitiatieven van de overheid rond grote bijeenkomsten in de pandemiecontext, zal de vraag naar liquiditeit dit jaar echter allicht kleiner zijn dan gebruikelijk.

Ook commentaren van een adviseur van de centrale bank over de risico’s voor activabubbels hadden de bezorgdheid dat er een monetaire verkrapping aankwam gevoed. Andere gezagdragers binnen de centrale bank hebben intussen laten verstaan dat China niet voor een drastische beleidswijziging staat.

We verwachten dan ook dat de beleidsrentes dit jaar onveranderd zullen blijven en dat de kredietverlening weliswaar wat zal vertragen, maar de economie zal blijven ondersteunen.

De evenwichtsoefening in het beleid om de afhankelijkheid van de Chinese economie van schuldgedreven groei te verminderen en tegelijk de economie te blijven ondersteunen bestaat al lang en blijft een uitdaging voor de toekomst. Dat de focus opnieuw meer op de beheersing van kredietrisico’s wordt gelegd, is een welgekomen ontwikkeling voor de stabiliteit van de economische groei op lange termijn. Maar we denken dat die focus, zoals gebruikelijk, heel gericht en afgemeten zal zijn met de inzet van hoofdzakelijk specifieke instrumenten van macroprudentieel beleid.

Olie wordt duurder

De olieprijs is in lijn met de ontwikkelingen op alle grondstoffenmarkten blijven stijgen in 2021. Tegen de achtergrond van een verbeterend economisch klimaat veerde de prijs van ruwe Brentolie op tot 60 USD per vat, het hoogste peil sinds een jaar.

Langs de vraagzijde heeft de tweede golf van de pandemie vooralsnog tot minder vraaguitval geleid dan gevreesd. De zwakkere vraag uit Europa wordt gecompenseerd door het stevige olieverbruik in de VS en China. Later in het jaar wordt ook nog een stevige opvering van de vraag verwacht, als de vaccinatie verder is gevorderd. Dat zal zich doorzetten in 2022, wanneer een volledig herstel van het wereldwijde olieverbruik wordt verwacht.

Langs de aanbodzijde houdt de OPEC+-alliantie het aanbod sterk beperkt. Wereldwijd houdt zij dagelijks meer dan 7 miljoen vaten olie van de markt. Bovendien kondigde Saudi-Arabië verrassend een bijkomende beperking aan van 1 miljoen vaten per dag in februari en maart. Deze verdere aanbodbeperking zorgt in het eerste kwartaal voor een krappere markt, die toelaat dat de overschotreserves die in de eerste helft van 2020 werden opgebouwd, nu worden afgebouwd.

Het herstel van de vraag en de volgehouden aanbodbeperkingen door OPEC+, zullen in de toekomst voor een verder evenwichtsherstel op de markt zorgen. Tegen deze achtergrond hebben we onze verwachting voor de gemiddelde prijs van een vat ruwe Brentolie in 2021 gevoelig opgetrokken tot 58 USD. Dat is beduidend meer dan de 43 USD per vat in 2020. Het risico op een nog hogere olieprijs is bovendien groot.

Meer inflatie in 2021

De hogere olieprijs heeft belangrijke implicaties voor de inflatievooruitzichten. In de eurozone veerde de inflatie in januari 2021 al sterker dan verwacht op tot 0,9%, tegenover -0,3% in december 2020. De kerninflatie (zonder voedingsprijzen, energie en tabak) sprong van 0,2% naar 1,4% (figuur 6).

De hogere inflatie weerspiegelt een aantal technische en meestal eenmalige factoren, zoals het uitdoven van de btw-verlaging in Duitsland, de invoering van een energieheffing en het uitstel van de koopjesperiode in een aantal landen, waaronder in Frankrijk en Italië. Ook de aanpassing van de gewichten van de verschillende deelcomponenten van de inflatie aan het gewijzigde consumptiepatroon van 2020 zorgt voor hogere inflatiecijfers.

Samen met de verwachting van een hogere olieprijs heeft dit er ons toe aangezet om onze verwachting voor de gemiddelde inflatie in de eurozone in 2021 met 0,3 procentpunt op te trekken tot 1,3%. De onderliggende inflatiedruk zal naar verwachting echter nog geruime tijd zeer matig blijven. Dat is het gevolg van de cyclische elementen en de structureel desinflatoire trend. Beide maken dat de inflatiedoelstelling van de ECB nog voor lange tijd buiten bereik blijft.

In de VS neemt de inflatiedruk geleidelijk toe. Toch bleef de jaarstijging van de consumptieprijsindex, met 1,4% in januari, beneden de verwachtingen. Dit suggereert dat de onderliggende prijsdruk bij het begin van het jaar eerder beperkt bleef.

Na de terugval van de inflatie in 2020 tot gemiddeld 1,2%, hebben we onze vooruitzichten voor de inflatie opgetrokken van 2% tot 2,4% voor 2021 en van 2% tot 2,2% voor 2022. Deze opwaartse bijstelling is in de eerste plaats het gevolg van de hogere olieprijs en, in tweede orde, van de bijkomende begrotingsstimulus. Naast de prijsverhogende druk van de pandemie op de aanbodzijde van de economie (bijvoorbeeld stijgende transportkosten), impliceert het begrotingsbeleid het grootste opwaartse inflatierisico.

Overigens wijzen tal van elementen erop dat de inflatie in de komende maanden wereldwijd hoger zou kunnen uitvallen. Zo is er de aanhoudende focus op verdere stimulering van de economie, terwijl deze laatste al in een herstelfase zit met bovendien al een zeer accommoderend begrotingsbeleid en monetair beleid. Daarnaast zijn er ook nog de druk op de toeleveringsketens, de impact van fors hogere olieprijzen en een aantal statistische effecten.

Onze opwaartse herziening van de inflatievooruitzichten weerspiegelen die opwaarts gerichte factoren. Maar terzelfdertijd suggereren outputniveaus die nog onder het niveau van vóór de pandemie liggen en structurele factoren die de inflatie al geruime tijd laag houden, dat de opvering van de inflatie eerder beperkt zal zijn. De bezorgdheid over de inflatie zou in de komende maanden evenwel kunnen toenemen.

Alle historische koersen/prijzen, statistieken en grafieken zijn up-to-date, tot en met 8 februari 2021, tenzij anders vermeld. De verstrekte posities en prognoses zijn die van 8 februari 2021.