EUR/USD: politieke complicaties?!

Het Jackson Hole-symposium van de Fed markeert traditioneel het einde van de monetaire vakantie. Het was op voorhand niet duidelijk of Fed-voorzitter Powell enkel de vijfjaarlijkse herziening van het beleidskader of ook de actuele invulling van het beleid zou toelichten. Het werd een full-option versie, met aandacht voor beide.

Eerst even het kader. Het minste wat je kan zeggen is dat de versie uit 2020 geen blijver werd. We kunnen het ons nog nauwelijks voorstellen, maar de Fed probeerde toen haar beleid te duiden in een context van structureel te lage inflatie en een beleidsrente kort bij de nulgrens. Dat laatste is tot nader bericht geen probleem meer. De Fed borg na de aanbod-/inflatiecrisis ook het idee op om een periode van te lage inflatie te compenseren met een tijdelijk iets hogere inflatie. Zo’n beperkte ‘overshoot’ bleek een illusie. Voortschrijdend inzicht leert dat inflatieverwachtingen op elk moment stevig verankerd moeten blijven. In 2020 leefde de idee dat een hoge tewerkstellingsgraad niet per definitie inflatoir is. Dat is ook nu niet per se zo, maar er is toch iets meer oog voor de inflatierisico’s. Als tewerkstelling en inflatie tegengestelede signalen geven voor het beleid, laat de Fed zich leiden door de tijdshorizon waarin ze verwacht dat beide naar hun evenwichtsniveaus terugkeren. Concreet: bij een kortstondige inflatieopstoot samen met een mogelijk langere periode van te hoge werkloosheid, krijgt die laatste het meeste gewicht. In 2022-24 stond inflatie daardoor bovenaan het Fed-prioriteitenlijstje.

Die laatste ‘regel’ was een bruggetje naar de actuele context. De Fed laat zich uiteraard leiden door de data, maar Powell ziet indicaties dat de impact van tarieven op inflatie mogelijk eerder tijdelijk is. De huidige lage werkloosheidsgraad is dan weer resultaat van de wat merkwaardige combinatie van een tanende vraag naar arbeid die voorlopig wordt gecompenseerd door een lager arbeidsaanbod. Deze balans kan echter snel negatief doorslaan wanneer bedrijven niet enkel de vraag temperen, maar ook effectief beginnen te ontslaan. Zeker in een context waar de beleidsrente nog restrictief is, kan de Fed het beleid dan verder versoepelen. Er komt nog een arbeidsmarktrapport en een inflatierapport voor de Fed-vergadering van 17 september, maar de markt pikte het signaal uiteraard op. Ze gaat uit van een 80%+ kans op een rentenknip volgende maand. Voor eind dit jaar is een tweede stap verdisconteerd, maar in geval van zwakke cijfers kan dat opschuiven naar een scenario van telkens 25 bpn op de drie resterende vergaderingen dit jaar.

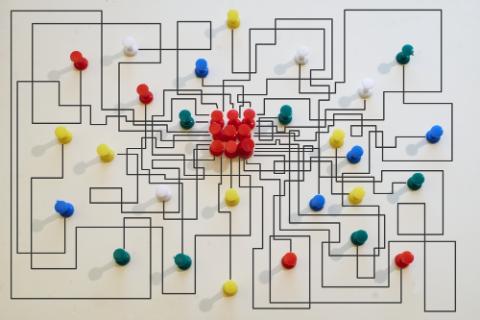

Dit is in principe ook slecht nieuws voor de dollar. EUR/USD veerde vrijdag op boven1.17. Gisteren dook echter een stoorzender op voor de euro. Frans premier Bayrou kondigde een vertrouwenstemming aan over het begrotingsbeleid (8 september). Die dreigt voor nieuwe politieke en budgettaire chaos te zorgen. EUR/USD leverde de Jackson Hole-winst prompt in. De dollar kampt echter ook met ‘politieke complicaties’. Met het dreigende ontslag van Fed-raadslid Lisa Cook doet Trump een nieuwe aanval op de onafhankelijkheid van de Fed. Deze balans van zwakheden/onzekerheden houdt EUR/USD mogelijk nog even in de 1.1392/1.1829 handelsband.

EUR/USD: 1.1392/1.1829-handelsband kan nog even stand houden