Economische Vooruitzichten februari 2019

Lees de volledige publicatie hieronder of klik hier om de PDF te openen.

- De tijdelijke factoren die de economische groei in de eurozone in het derde kwartaal van 2018 hebben vertraagd, slepen langer aan dan oorspronkelijk verwacht. Uiteindelijk presteerde de economie in de ganse tweede jaarhelft van 2018 ontgoochelend zwak. Allicht blijft dat begin 2019 zo. Deze zwakte zal ook in de cijfers van 2019 doorsijpelen. Maar dat betekent niet dat de vooruitzichten over de ganse lijn somber zijn. Verschillende elementen wijzen op een licht groeiherstel in de tweede jaarhelft van 2019. De neerwaartse herziening van de prognose van de reële bbp-groei in de eurozone in 2019, van 1,5% naar 1,1%, weerspiegelt de verzwakking in het recente verleden. Voor 2020 handhaven we de groeiprognose van 1,4%.

- De cijfers over de economische activiteit in de VS blijven voorlopig sterk. Wel duiken de eerste signalen op dat de economische groei over de piek is en dat er bijgevolg een vertraging zit aan te komen. Naast de impact van de handelsoorlog, dragen de vertraging van de groei van de wereldeconomie en de ver gevorderde economische cyclus in de VS daartoe bij. Daarom hebben we onze groeiraming verlaagd van 2,5% naar 2,3% voor 2019 en van 2,0% naar 1,8% voor 2020.

- De economische groeivertraging en lagere inflatieverwachtingen doen de centrale banken van de belangrijkste economieën een voorzichtiger houding aannemen. Zowel de Fed als de ECB wachten momenteel het verdere economische verloop af alvorens nieuwe beleidsmaatregelen te implementeren of hun plannen daaromtrent te wijzigingen. We verwachten nu dat de Fed in 2019 haar beleidsrente nog slechts één keer zal verhogen. Voor de ECB blijven we bij ons scenario dat ze vanaf eind 2019 geleidelijk de rente zal beginnen verhogen. De lage kortetermijnrente en de aanhoudende voorkeur van beleggers voor beleggingsinstrumenten van ‘veilige havens’ zullen blijven wegen op de langetermijnrente.

Internationale groeivertraging

Verschillende internationale instellingen en professionele voorspellers hebben hun groeivooruitzichten voor de wereldeconomie verlaagd voor 2019 en later. Dat is niet echt een verrassing, gelet op de onzekerheid overal in de wereld en de negatieve invloed daarvan op het ondernemersvertrouwen. De eerste tekenen van tragere groei doken in 2018 op en sijpelen door in 2019. Hoewel een aantal daarvan door tijdelijke factoren werden veroorzaakt, hebben ze toch een sterke impact op het verwachte groeicijfer voor 2019. Dat neemt niet weg dat later in het jaar enig herstel van de economische groei in de Europese economieën waarschijnlijk is.

Zwakke groei in de eurozone

De tijdelijke factoren die de economische groei in de eurozone in het derde kwartaal van 2018 hebben vertraagd, slepen langer aan dan oorspronkelijk werd verwacht. Uiteindelijk presteerde de economie in de ganse tweede jaarhelft van 2018 ontgoochelend zwak. Dat zal ook nog in de cijfers van 2019 doorsijpelen.

Daarbij speelt een mix van externe en interne factoren. De handelsconflicten tussen de VS en China zorgden voor een zwakkere internationale omgeving. Hoewel de EU niet direct wordt geviseerd door de tariefverhogingen, heeft het Amerikaans-Chinese handelsconflict voor heel wat onzekerheid gezorgd. Ook de Amerikaanse dreiging om de importtarieven voor auto’s en auto-onderdelen te verhogen droeg daartoe bij. Samen met nog andere factoren heeft dat wereldwijd de verwerkende nijverheid en de sectoren van internationaal verhandelde goederen verzwakt. Dat kwam tot uiting in de neerwaartse trend van het ondernemersvertrouwen.

In januari zagen we een lichte verbetering van het ondernemersvertrouwen in de verwerkende nijverheid in Spanje en Frankrijk. Maar het is te vroeg om voor de ganse eurozone van een ommekeer in de neerwaartse trend te spreken. Met name in Duitsland viel het ondernemersvertrouwen in de verwerkende nijverheid opnieuw terug. Ook de indicator van de Europese Commissie over het economisch sentiment is sinds begin 2018 significant teruggevallen. Al noteert hij nog altijd boven zijn gemiddeld niveau op lange termijn. Maar het algemeen beeld dat de vooroplopende indicatoren schetsen, blijft dat van een eerder zwakke economische start in 2019.

Het beeld van deze ‘zachte’ indicatoren wordt bevestigd door de activiteitindicatoren. De uitvoergroei van de eurozone vertraagde in de tweede jaarhelft van 2018. Ook de invoergroei vertraagde, maar minder sterk. De groeibijdrage van de netto-uitvoer was daardoor negatief in het derde kwartaal van 2018 en allicht ook in het vierde kwartaal.

Behalve door externe factoren werd de groei in de eurozone ook negatief beïnvloed door binnenlandse factoren en specifieke omstandigheden in individuele landen. De auto-industrie botste op moeilijkheden om tijdig aan de nodige certificaten te geraken volgens de nieuwe uitstoottesten. Dat resulteerde in een lagere productie. De nieuwe testprocedures zorgden overal in de EU voor problemen, maar vooral in Duitsland. Sinds de daling van de autoproductie in het derde kwartaal was er nog maar een beperkt herstel. Productieproblemen bij de autoproducenten troffen ook de toeleveranciers van onderdelen. Ze resulteerden ook in een zwakkere particuliere consumptie in het derde kwartaal van 2018.

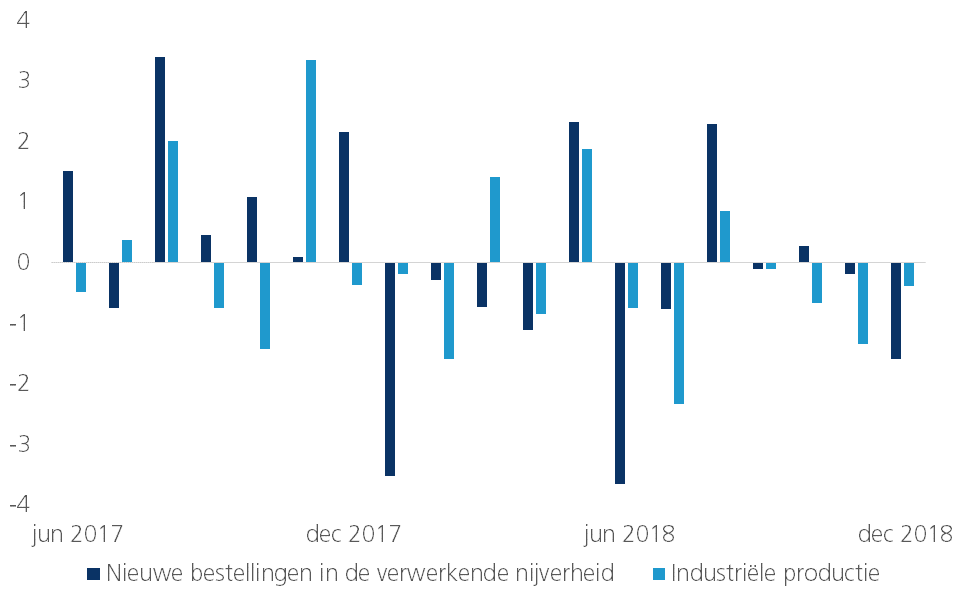

Maar de problemen in de Duitse verwerkende nijverheid reiken verder dan de auto-industrie. In de voorbije maanden ontgoochelde de activiteit in de ganse Duitse industrie (figuur 1). Dat kan erop wijzen dat de uitvoergerichte Duitse economie lijdt onder de wereldwijde economische tegenwind.

Figuur 1 – Verwerkende nijverheid ontgoochelt in Duitsland (maand-op-maandwijziging, in %)

De sociale spanning in Frankrijk is één van de andere binnenlandse factoren die wegen op de economische groei in de eurozone. Zowel het producenten- als het consumentenvertrouwen namen in Frankrijk een diepe duik in het vierde kwartaal van 2018. Voorlopige cijfers wijzen erop dat dit de groeibijdrage van de particuliere consumptie in het vierde kwartaal tot stilstand heeft gebracht. Fiscale maatregelen ten voordele van de koopkracht, die al vóór het sociale protest van kracht waren, misten hun effect.

De groei in de eurozone werd ook bemoeilijkt door de turbulenties rond het Italiaanse begrotingsbeleid. Aanvankelijk verzwakte de groei van de Italiaanse economie door de minder krachtige internationale handel. Maar in het recente verleden ontgoochelde ook de binnenlandse vraag. De onzekerheid over het begrotingsbeleid fnuikte de investeringsdynamiek. Het resultaat was twee opeenvolgende kwartalen van negatieve groei, wat technisch als een recessie wordt beschouwd.

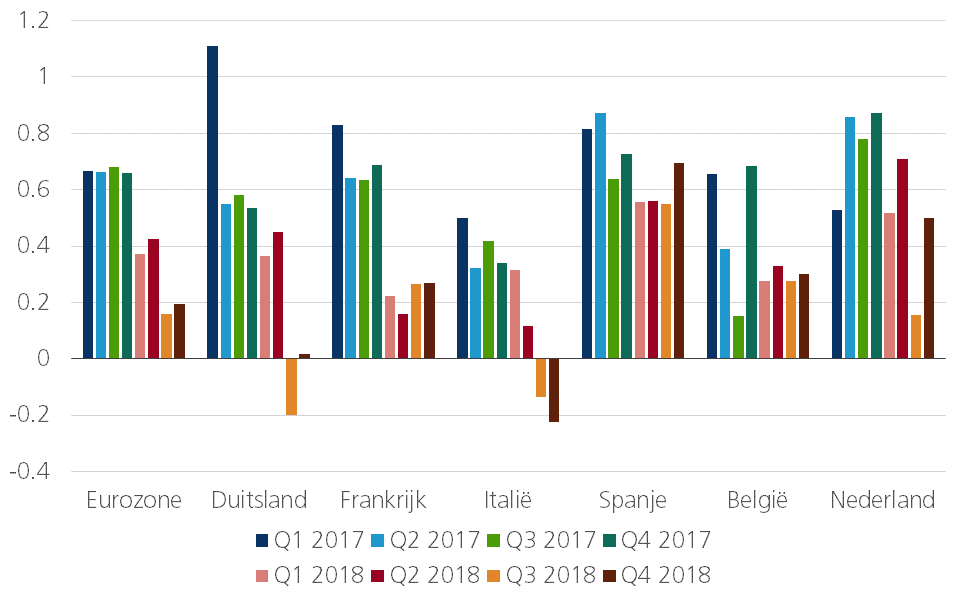

De reële bbp-groei voor de ganse eurozone is in het vierde kwartaal maar in beperkte mate hersteld van het zwakke derde kwartaal. Volgens de voorlopige raming bedroeg hij 0,2% (kwartaal op kwartaal), dat is slechts een zucht hoger dan in het derde kwartaal (figuur 2). Sommige van de hierboven vermelde oorzaken van de groeivertraging zijn tijdelijk. Maar ze slepen langer aan dan oorspronkelijk verwacht.

Figuur 2 - Beperkt groeiherstel in de eurozone in het vierde kwartaal (reële bpp, kwartaal-op-kwartaal wijziging, in %)

Het tweede opeenvolgende negatieve groeicijfer voor de Italiaanse economie was de grootste ontgoocheling. Spanje verraste in positieve zin. De groei verstevigde er nog tegenover de al sterke voorgaande kwartalen. Ondanks de sociale onrust en de negatieve impact daarvan op de particuliere consumptie hield de groei van de Franse economie met 0,3% (tegenover het vorige kwartaal) onverwacht goed stand. Na de lichte krimp in het derde kwartaal geraakte Duitsland in het vierde kwartaal niet verder dan een pas op de plaats (0% kwartaal-op-kwartaalgroei).

Deze groeicijfers illustreren dat sommige economieën goed overeind blijven in de internationale context van risico’s en onzekerheid. Maar terzelfdertijd wijzen ze ook op de grote divergentie in de groei in de eurozone.

Alles wijst erop dat de groei gematigd zal blijven op korte termijn. De vooroplopende indicatoren geven nog geen blijk van een overtuigende ommekeer en sommige tijdelijke stoorzenders zijn nog niet helemaal uitgewerkt.

Toch zijn de vooruitzichten niet echt somber. Verschillende elementen suggereren immers dat er in de tweede jaarhelft van 2019 een beperkte versteviging van de economische groei mogelijk is. De arbeidsmarkt in de eurozone blijft het goed doen. Hoewel de werkgelegenheidsgroei waarschijnlijk een beetje zal vertragen, zal de loonontwikkeling vermoedelijk steun blijven geven aan de ontwikkeling van het reëel beschikbare gezinsinkomen en de particuliere consumptie. De relatief lage inflatie is in dat opzicht een ondersteunende factor. Naarmate de conjunctuurcyclus vordert, neemt ook de capaciteitsbezetting toe. Naar verwachting zal de toegenomen binnenlandse vraag de investeringscyclus overeind houden, ondank de toegenomen onzekerheid.

We veronderstellen daarbij dat enkele van de risico’s en tijdelijke stoorzenders die momenteel de groei temperen, in de loop van het jaar zullen verzwakken. De problemen in de auto-industrie zullen nog aanslepen in de eerste jaarhelft, maar uiteindelijk opgelost geraken. In de handelsoorlog zullen de schermutselingen geregeld opflakkeren, maar we verwachten geen echte escalatie. We denken bijvoorbeeld niet dat het tot een directe confrontatie tussen de VS en de EU komt met nieuwe handelstarieven. De protectionistische maatregelen van 2018 zullen anderzijds ook niet worden teruggedraaid. Als de VS echter toch hogere tarieven op de invoer van Europese auto’s en auto-onderdelen zou afkondigen, zal dat een zeer negatieve impact hebben op de Europese auto-industrie, met een zwaar negatieve weerslag op de rest van de Europese economie.

Ook de vertraging van de economische groei in China weegt momenteel op de vraag naar Europese auto’s. Tot een harde landing van de Chinese economie komt het echter waarschijnlijk niet. De regering zal de economie immers stimuleren met bijkomende fiscale en monetaire maatregelen. Ook daarvan kan de groei in de eurozone enige steun ondervinden (zie kader 1: Chinese stimulus licht positief voor groei wereldeconomie).

Kader 1 - Chinese stimulus licht positief voor groei wereldeconomie

De voorbije jaren is de groei van het reële bbp in China geleidelijk vertraagd. Dat was voor een deel het gevolg van een bewuste strategie van de Chinese beleidsmakers om hun economie te transformeren van een snel groeiende naar een kwalitatief groeiende economie. Het beleid stuurde aan op een sanering van de aanbodzijde om de overcapaciteit en de hoge schulden weg te werken. Bovendien reduceerde het de financiële risico’s en bracht het nieuwe groeipolen tot ontwikkeling. Recente inspanningen om schulden af te bouwen hebben de krediet- en investeringsgroei afgeremd. Daardoor vertraagde de economische groei. De handelsoorlog met de VS doet daar nu een schep bovenop. Hij heeft een negatieve impact op het ondernemersvertrouwen en doet wereldwijd de economische dynamiek verslechteren.

In 2018 richtten de Chinese beleidsmakers daarom opnieuw hun aandacht op de stimulering van de economische groei. Economische (en sociale) stabiliteit op korte termijn staan opnieuw hoger op de politieke agenda dan schuldafbouw en structurele hervormingen op de lange termijn.

Van recente stimuleringsmaatregelen via monetaire en begrotingspolitiek wordt verwacht dat ze de groeivertraging zouden opvangen. De verlaging van de reserveverplichtingen voor banken – een belangrijk instrument van de monetaire politiek – en gerichte kredietfaciliteiten op middellange termijn beogen een verruiming van de liquiditeit, in het bijzonder via meer leningen voor kmo’s. De begrotingsmaatregelen bestaan uit belastingverlagingen voor gezinnen en bedrijven en de stimulering van investeringen door lokale overheden. Bij dit alles trachten de beleidsmakers het evenwicht te bewaken tussen de ondersteuning van de economische groei, enerzijds, en het voorkomen van een ontsporing van de schuld, anderzijds. Het opdrijven van investeringen via schuldopbouw door staatsbedrijven en lokale besturen zou het inefficiëntieprobleem en de impliciete staatschuld immers enkel groter maken.

Met deze maatregelen zal China een ‘harde landing’, dit wil zeggen een forse terugval van de economische groei op korte termijn, kunnen voorkomen. Niettemin is de bewegingsruimte van de Chinese autoriteiten beknot door de risico’s en hun doelstellingen op lange termijn. Daardoor zullen de huidige stimuleringsmaatregelen beperkter in omvang blijven dan vorige, zoals die in 2015-2016. De Chinese economische groei zal dus waarschijnlijk niet opveren in 2019. We verwachten een reële bbp-groei van 6% in 2019 en 5,6% in 2020. Niettemin kan de Chinese stimulus volstaan om de wereldeconomie een duwtje in de rug te geven, in het bijzonder in de tweede jaarhelft van 2019.

Ondertussen komt de deadline voor de brexit dichterbij. We blijven uitgaan van een zachte, maar niet rimpelloze brexit. Het eindresultaat van het huidige politieke gehakketak zal een akkoord zijn dat aanvaardbaar (of voldoende dubbelzinnig) is voor zowel het VK en de EU en dat de economie niet doet ontsporen.

De zwakke groei in de eurozone in de tweede jaarhelft van 2018, die waarschijnlijk nog even zal aanhouden, zal merkbaar zijn in het gemiddelde economische groeicijfer voor 2019. Bijgevolg hebben we onze verwachting daarvoor neerwaarts aangepast van 1,5% tot 1,1%. Dat cijfer is fors lager dan de gemiddelde groei in 2018, maar het jaarcijfer impliceert dat we in de tweede jaarhelft van 2019 opnieuw een wat steviger kwartaaldynamiek van de groei verwachten. Daardoor behouden we ons groeicijfer van 1,4% voor 2020. Dit cijfer ligt dus iets hoger dan dat van 2019.

Tegenwind op komst voor de nog stevige VS-economie

De cijfers over de economische activiteit in de VS blijven voorlopig sterk. Door de recente sluiting van de overheidsdiensten (shutdown) zijn er nog geen officiële eerste ramingen van de bbp-groei in het vierde kwartaal beschikbaar. Maar alle beschikbare indicatoren wijzen op een kwartaal met gezonde economische groei. De arbeidsmarkt blijft in goeden doen, zoals blijkt uit de zeer hoge cijfers over de werkgelegenheidscreatie.

De negatieve economische impact van de shutdown zal naar verwachting beperkt zijn. Het politiek gekibbel zorgde voor een piek in de politieke onzekerheid (zie kader 2: Economische politieke onzekerheid historisch hoog). Maar die zal weer wegebben als het geschil beslecht geraakt. Ook het producenten- en consumentvertrouwen zijn in de voorbije maanden gedaald. Maar ze blijven op een niveau dat voor de nabije toekomst een voortzetting van het stevige groeitempo toelaat.

Kader 2 - Onzekerheid over economisch beleid historisch hoog

De onzekerheid over het economisch beleid op wereldvlak wordt gemeten aan de hand van een index die bestaat uit een het aantal krantenberichten over economische onzekerheid, begrotingsstabiliteit en de mate waarin economische voorspellingen uit elkaar liggen. Het gewicht van elk land in de index wordt bepaald aan de hand van diens bbp. Wereldwijd bereikte de onzekerheid recent een nieuw historisch hoogtepunt (figuur K2). Allicht hebben de oplopende handelsspanningen en de dramatische toename van de volatiliteit op de financiële markten daarvoor gezorgd.

Dit kan worden afgeleid uit het feit dat de onzekerheid vooral in de VS en China fors is opgelopen. In de VS heeft allicht ook de sluiting van de overheidsdiensten (shutdown) daartoe bijgedragen.

Er mag worden verwacht dat de (tijdelijke) heropening van de overheidsdiensten in de VS, bemoedigende krantenkoppen over de handelsgesprekken en de gevoelige verbetering van het sentiment op de financiële markten de onzekerheid in de eerste maanden van 2019 zullen doen afnemen. In de EU was de vrees over de economische groei een belangrijke bron van onzekerheid. Die vond op zijn minst gedeeltelijk een voedingsbodem in het handelsconflict. De brexit kan er een schep bovenop gedaan hebben. Daarbij valt op dat brexit in het VK tot weinig onzekerheid schijnt te leiden. De onzekerheid is daar slechts relatief beperkt toegenomen.

Figuur K2 - Onzekerheid over economisch beleid piekt(Global Economic Policy Uncertainty index)

Bron: KBC Economics gebaseerd op Economic Policy Uncertainty

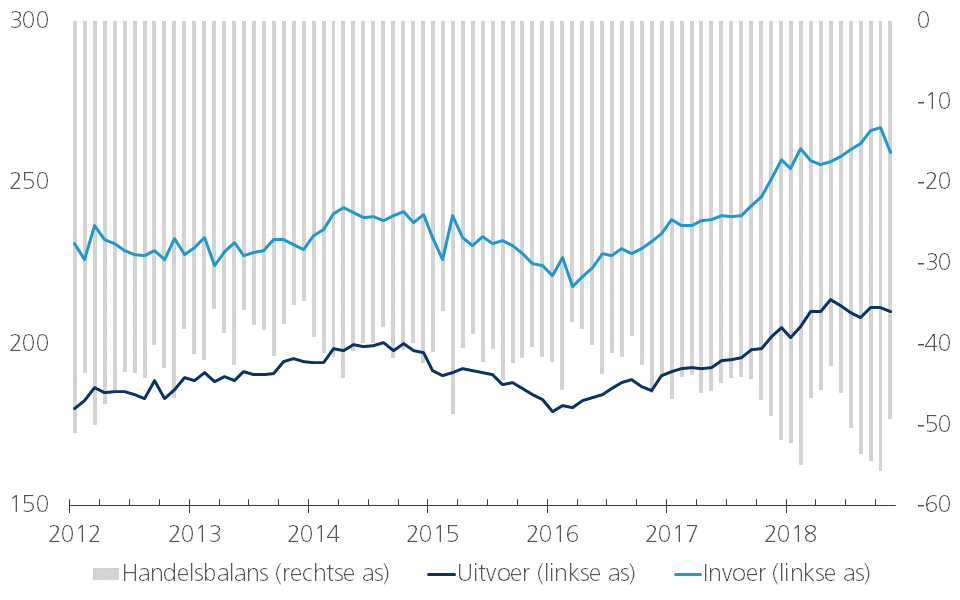

Er duiken stilaan signalen op dat de economische groei in de VS over de piek is en dat er dus vertraging zit aan te komen. Het recente handelsbalanscijfer is één van deze signalen. Het Amerikaanse handelstekort nam in november af tot 49,3 miljard dollar (figuur 3). Voor president Trump kan dat nieuws als muziek in de oren klinken. Maar de onderliggende detailcijfers zijn minder geruststellend. De uitvoer daalde immers. De afname van het tekort was dus vooral aan een nog sterkere daling van de invoer toe te schrijven. Het tekort nam af met nagenoeg alle belangrijke handelspartners. Het is nog wat vroeg om hieruit sterke conclusies te trekken, want handelsbalanscijfers zijn nogal volatiel. Maar het kan een eerste teken zijn dat de Amerikaans-Chinese handelsoorlog ook op de Amerikaanse economie begint te wegen.

Figuur 3 – Internationale handel van de VS (handel in goederen en diensten, in miljarden USD)

De Amerikaanse economie staat voor meer uitdagingen dan enkel de handelsoorlog. De vertraging van de groei van de wereldeconomie zal blijven wegen op de uitvoer. Ook het ver gevorderde stadium van de economische cyclus laat zich voelen. Recente enquêtes bij consumenten wezen op een afnemende interesse voor de aankoop van een auto of een huis. Verder, en niet in het minst, geraakt de stimulus van de fiscale hervormingen van eind 2017 geleidelijk aan uitgewerkt. Daarom hebben we onze groeiraming verlaagd van 2,5% naar 2,3% voor 2019 en van 2,0% naar 1,8% voor 2020.

Fed neemt afwachtende houding aan...

De centrale banken van de belangrijkste economieën beginnen een meer afwachtende houding aan te nemen. De Amerikaanse Federal Reserve zwakte haar intenties om het beleid verder te verkrappen duidelijk af, ook al bleef haar inschatting van de economische toestand grotendeels ongewijzigd. De Fed zei evenwel niet uitdrukkelijk dat ze haar beleid niet verder zou verkrappen en als de economische indicatoren voldoende sterk blijven, is dat zeker nog mogelijk. Maar de verklaring na de recentste vergadering van de Fed liet toch duidelijk uitschijnen dat er een grote kans is dat de Fed nu een hele poos zal wachten om haar beleid verder te verkrappen. Ze wil zodoende nauwgezet de economische en andere ontwikkelingen kunnen opvolgen. Volgens de Fed is het risico van een snelle versnelling van de inflatie geweken. Daardoor vervalt de argumentatie voor verdere renteverhogingen volgens het eerder vooropgestelde schema.

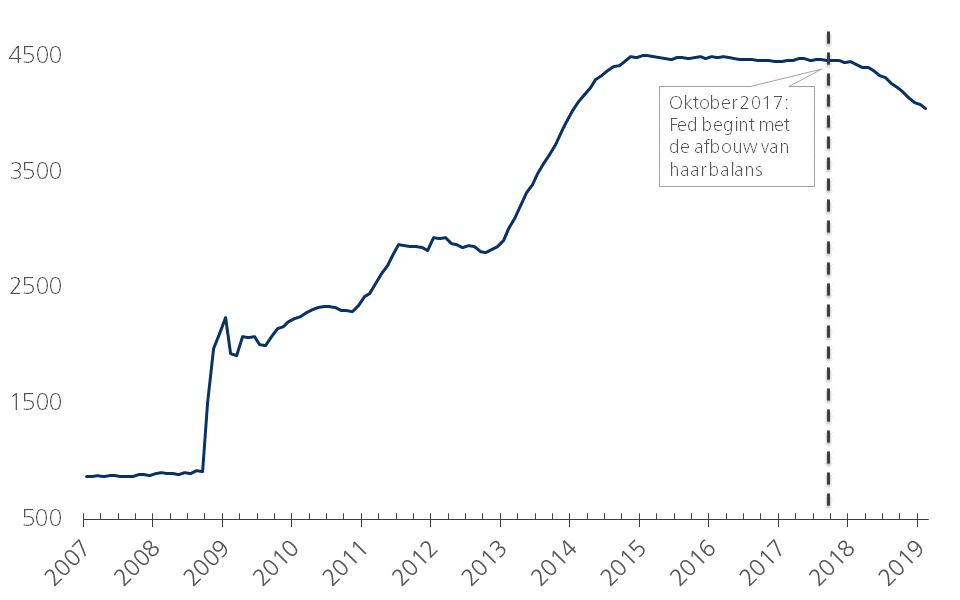

Fed-gouverneur Powell gaf ook duidelijk te kennen dat de afbouw van Fed-balans sneller dan verwacht zou kunnen worden beëindigd (figuur 4). De omvang van de balans zou met andere woorden substantieel groter kunnen blijven dan bij de start van de inkrimping werd verwacht. Het balansvolume zou op die manier eerder een actief instrument van de monetaire politiek worden dan een passief. De beleidswijziging impliceert ook dat de Fed van plan is om meer liquiditeit in het wereldwijde financiële systeem te houden dan initieel gepland.

Figuur 4 – Afbouw van de Fed-balans zal waarschijnlijk vertragen (balanstotaal van de Federal Reserve, in miljarden USD)

Al deze elementen hebben er ons toe aangezet om onze verwachtingen voor het Fed-beleid aan te passen. We verwachten nu tegen het einde van 2019 nog slechts één verhoging van de beleidsrente van de Fed in de plaats van twee. De cyclus van beleidsverkrapping zou dan eindigen op een rentepiek van 2,625%. Ook een minder vergaande balansafbouw dan initieel gepland is nu waarschijnlijk.

…terwijl de ECB de kat uit de boom kijkt

Ook de ECB neemt een afwachtende houding aan om de veranderende economische omstandigheden juist in te schatten. Een beleidswijziging overwegen of voorbereiden is momenteel niet aan de orde. Door te kennen te geven dat de risico’s voor de vooruitzichten nu eerder neerwaarts zijn gericht, liet ze ook verstaan dat een substantiële verkrapping van het ECB-beleid met een eerste renteverhoging nog een eind in de toekomst ligt.

Aangezien de ECB op korte termijn het verder verloop van de onzekerheidsfactoren wil afwachten, wordt de informatie daarover cruciaal om in te schatten welk beleid we mogen verwachten. Wij stellen onze verwachtingen daaromtrent voorlopig niet bij. De eerste stap in de normalisatie van het rentebeleid zal pas ten vroegste na de zomer van 2019 worden gezet.

Ondertussen verschijnt een ander, niet-standaard instrument van monetaire politiek opnieuw op de radar: de gerichte herfinancieringsoperaties op lange termijn (TLTRO's). Via dit kanaal kunnen kredietinstellingen voor een looptijd gaande tot vier jaar financiering bij de centrale bank opnemen. De gunstige voorwaarden waartegen deze financiering wordt verschaft, moet er de banken toe aanzetten om zelf tegen goedkope voorwaarden leningen te verschaffen. Het ‘gerichte’ karakter van herfinanciering bestaat erin dat de omvang van de financiering die een bank bij de centrale bank kan krijgen, is gekoppeld aan de omvang van haar kredietverlening aan bedrijven en gezinnen.

In 2020 komen de TLTRO's van 2016 op eindvervaldag. Naar verwachting zullen die kunnen worden vervangen door nieuwe TLTRO's die de ECB dan zal lanceren. We verwachten dat de ECB dat in maart officieel zal aankondigen.

Met de lancering van nieuwe TLTRO's kan de ECB haar beleid voldoende accommoderend houden, nu het aankoopprogramma van financiële activa is beëindigd. Ze houdt er de deur mee open om in 2019 de beleidsrentes te verhogen en zo de neveneffecten van de negatieve korte rente te verminderen. Ze voorkomt dat haar balans door het aflopen van de bestaande TLTRO's zou krimpen op een moment dat de Fed waarschijnlijk de inkrimping van haar balans zou gaan afzwakken. Nieuwe TLTRO's zullen een aantal banken ook helpen om aan de vereiste liquiditeitsratio’s te blijven voldoen.

Het verwachte effect van de TLTRO's op de financiële markten is dubbelzinnig. Als ze er komen, zal dat een positief effect hebben, doch waarschijnlijk slechts beperkt, want de markten gaan er al van uit dat er nieuwe TLTRO's komen. Als er toch geen zouden komen, kan dat een zware negatieve marktreactie uitlokken gezien het belang van de TLTRO's voor de bankensector. TLTRO's zouden ook de druk op de link tussen de overheid en bankensector blijven verlichten, aangezien de banken hun liquiditeit op lange termijn op dezelfde schaal kunnen handhaven.

Lage lange rente

De gematigder economische groei en inflatie en de daarmee samenhangende voorzichtigere houding van de belangrijkste centrale banken hebben gevolgen voor de lange rente. Ook de vlucht naar kwaliteitspapier zal de rente op tienjarig Duits overheidspapier lager houden dan voorheen gedacht. We verwachten nu een geleidelijke stijging tot 0,7% (in de plaats van 0,8%) tegen het einde van het jaar. Onze verwachting voor de rente op tienjarig Amerikaans overheidspapier op het einde van het jaar hebben we verlaagd van 3,25% naar 3%.

De intra-EMU renteverschillen kunnen voorlopig nog laag blijven. Maar als in 2020 de risicoaversie weer toeneemt en naarmate de ECB haar monetair beleid verder normaliseert, moet er met een toename rekening worden gehouden.

Economische update regio

Economische update individuele landen (enkel in het Engels)

All historical rates/prices, statistics and graphs are up to date, up to and including 10 December 2018, unless otherwise stated. The views and forecasts provided are those prevailing on 10 December 2018.