Maakt het monetarisme een comeback?

Lees de publicatie hieronder of klik hier om de PDF te openen

Monetaristen geloven dat inflatie "altijd en overal" een monetair verschijnsel is, dat uitsluitend wordt aangedreven door de groei van de geldhoeveelheid. Nu de inflatie in de wereld hardnekkig blijft, maakt de monetaristische denkschool een comeback. Gedurende de laatste drie decennia bleek het verband tussen inflatie en geldhoeveelheid onbeduidend. Toch was de groei van de geldhoeveelheid een van de weinige leidende indicatoren voor de inflatie na de pandemie, vooral sinds het begin van de inflatiegolf. Hieruit blijkt dat de groei van de geldhoeveelheid een minder goede voorspeller is van de inflatie in goed verankerde regimes met lage inflatie, terwijl hij een goede voorspeller is in omgevingen met hoge inflatie. Dit heeft belangrijke implicaties voor beleidsmakers overal ter wereld en kan ons interessante informatie verschaffen over het verloop van de inflatie in verschillende economieën in de nabije toekomst.

Inleiding

"Inflatie is altijd en overal een monetair verschijnsel in die zin dat het alleen wordt en kan worden veroorzaakt door een snellere toename van de hoeveelheid geld dan van de productie", het citaat van Milton Friedman, de grootste vaandeldrager van het monetarisme, vat zijn denkschool perfect samen. Monetaristen zien de groei van de geldhoeveelheid, eerder dan verstoringen van de toeleveringsketen, energieschokken of overheidsuitgaven, als de voornaamste en ultieme aanjager van inflatie. Aangezien monetaristen geloven dat centrale banken de geldhoeveelheid onder controle hebben, zien zij onafhankelijke centrale banken als de enige instelling die de inflatie onder controle moet houden.

Monetarisme in opkomst

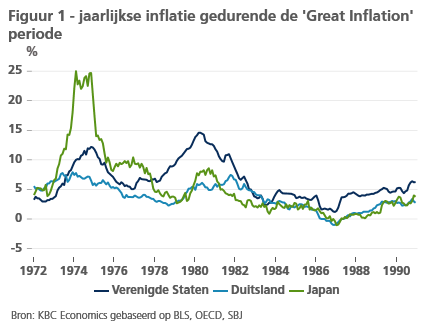

Het monetarisme deed zijn intrede in de jaren zeventig, toen de inflatie overal ter wereld welig tierde. Van 1971 tot 1980 bedroeg de inflatie gemiddeld 7,7%, 5,1% en 9,1% in respectievelijk de VS, West-Duitsland en Japan (zie figuur 1). De hoge en aanhoudende inflatiedruk zette centrale banken over de hele wereld ertoe aan het monetaire beleid aan te scherpen. Zo verhoogde Fed-voorzitter Paul Volcker de Fed-fundsrente van 11% in augustus 1979 tot maar liefst 20% in maart 1980. De renteverhogingen hadden een schokeffect op de Amerikaanse economie. De inflatie daalde van 14,6% in maart 1980 tot 3,6% drie jaar later. De monetaire basis van de VS, de voorraad valuta plus het deel van de commerciële bankreserves dat bij de centrale bank is opgeslagen, zag zijn groeipercentage dalen van 11,3% eind 1979 tot 4,5% twee jaar later. Monetaristen voelden zich gerechtvaardigd en werden de dominante denkschool.

Japan en de grote financiële crisis verkleinen het monetarisme

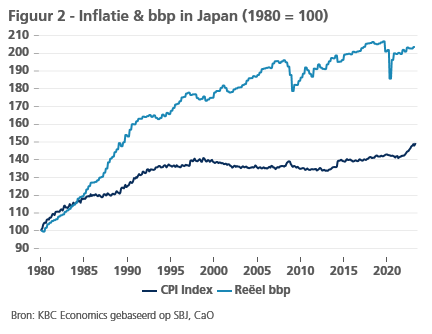

Maar de status van het monetarisme zou snel afnemen. Eerst kwam er een enorme vastgoedbubbel in Japan, die in 1991 volledig uiteenspatte. Dit zou het begin zijn van een lange periode van anemische groei en zeer lage inflatie. Van begin 1992 tot vandaag zijn de Japanse prijzen slechts met 12% gestegen. De Bank van Japan was niet in staat het tij te keren. Een totale renteverlaging van 5 procentpunten van 1991 tot 1995 en de daaruit voortvloeiende uitbreiding van de monetaire basis hebben weinig geholpen om de inflatie weer op gang te brengen. Overheidsuitgaven of kunstmatige prijsstijgingen leken de belangrijkste manier om groei en/of inflatie te stimuleren. Dit werd het duidelijkst geïllustreerd toen de regering het btw-tarief met 2 procentpunten verhoogde om het overheidstekort te verminderen. De maatregel stortte Japan terug in een recessie. Het keynesianisme, de denkschool die zich richt op overheidsuitgaven als de belangrijkste motor van groei en inflatie, kwam weer op gang.

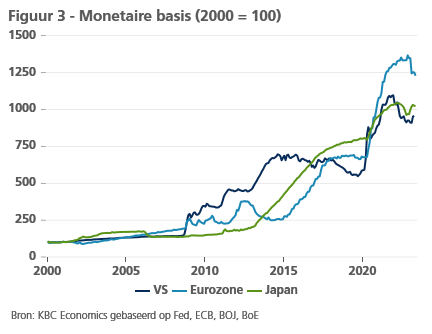

De ster van het monetarisme zou verder vervagen na de financiële crisis van 2008. In de nasleep daarvan lieten veel centrale banken over de hele wereld hun beleidsrente dicht bij 0% zakken en begonnen ze aan expansieve kwantitatieve versoepelingsprogramma's, wat leidde tot snelle, ongekende uitbreidingen van de monetaire basis (zie figuur 3). Toch was dit in geen enkele grote westerse economie voldoende om de inflatie weer op het streefcijfer te brengen. In de periode na de grote financiële crisis (2009 - 2020) bleef de gemiddelde jaarlijkse inflatie ver onder de streefcijfers van de centrale banken. Zij bedroeg respectievelijk 1,6%, 1,2% en 0,3% in de VS, het eurogebied en Japan.

De theoretische premissen van het monetarisme in twijfel getrokken

De theoretische fundamenten van het monetarisme werden ook steeds wankeler. De heilige formule van het monetarisme is MV=PQ. PQ is het nominale bbp waarbij P staat voor het prijsniveau en Q voor het reële bbp.

M staat hier voor de ruime geldhoeveelheid, ook M2 genoemd. Deze metriek omvat niet alleen de monetaire basis, maar ook girale deposito's, deposito's met een vaste looptijd tot twee jaar en deposito's met een opzegtermijn tot drie maanden.1 Commerciële banken dragen dus bij aan de groei van de geldhoeveelheid door leningen te verstrekken, die extra geld opleveren voor leners (deposito's), zonder geld weg te nemen bij depositohouders. De kredietverlening door banken creëert dus een multiplicatoreffect. De verhouding tussen M2 en M0 (d.w.z. de monetaire basis) wordt de geldmultiplicator genoemd.

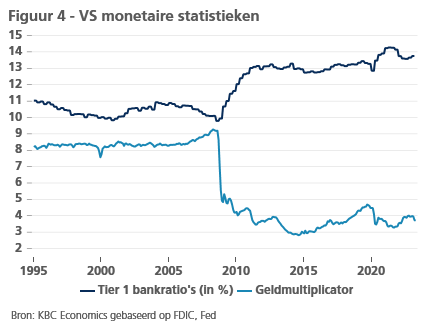

Aangezien monetaristen centrale banken zien als de entiteiten die de geldhoeveelheid controleren, verwachten zij dat de geldmultiplicator relatief stabiel zal blijven. De geldmultiplicator werd echter volatieler na de financiële crisis. Strenge regelgeving en marktonzekerheid dwongen commerciële banken toen hun reserves te verhogen, wat een drukkend effect had op de geldmultiplicator (zie figuur 4). Deze onvoorspelbare daling en de grote verschuivingen in en uit de geldcomponenten van M2 maakten het voor de centrale banken moeilijker om de groei van M2 te beheersen en zo de inflatie dicht bij de doelstelling van 2% te brengen. Dit verklaart waarom de snelle uitbreidingen van de monetaire basis (aangedreven door kwantitatieve versoepelingsprogramma's) zo'n beperkt effect hadden op de groei van M2.

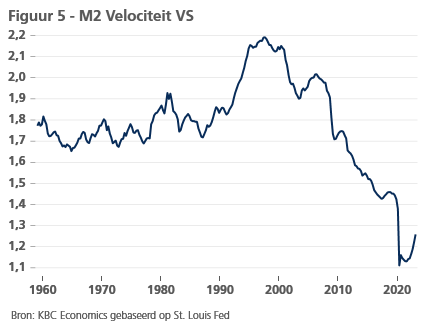

De laatste factor in de vergelijking, V, staat voor de velociteit, d.w.z. de snelheid waarmee geld in een economie wordt uitgewisseld of, anders gesteld, de omloopsnelheid van het geld, gemeten in aantal keren per jaar. Monetaristen verwachten dat de velociteit relatief stabiel is, waardoor de geldhoeveelheid de belangrijkste motor van de inflatie zou zijn. Vóór de jaren negentig was de velociteit inderdaad stabiel (zie figuur 5). Begin jaren negentig steeg de omloopsnelheid van het geld echter snel. Later keerde die om en daalde die snel na de Grote Financiële Crisis.

Hoewel de exacte oorzaken van deze velociteits-verschuivingen nog steeds worden besproken door economen, lijkt een van de belangrijkste redenen de opkomst van het schaduwbankieren te zijn.2 Gedreven door financiële deregulering en innovatie groeide de schaduwbankactiviteit in de jaren negentig sneller dan de reguliere bankactiviteit. Na de Grote Financiële Crisis en de daaropvolgende aanscherping van de regelgeving daalde de schaduwbankactiviteit. Aangezien het door de schaduwbanksector gecreëerde "geld" niet in de M2-metriek wordt opgenomen, werd de omloopsnelheid van het geld volatieler (bv. minder liquide geldmarktfondsen). Het opnemen van schaduwbankactiviteiten in M2 zou de stabiliteit van de omloopsnelheid waarschijnlijk verbeteren, hoewel de gegevens over deze sector wellicht moeilijk te verkrijgen zijn. Ongeacht de oorzaak van de instabiliteit van de omloopsnelheid, wordt M2 daardoor een minder nauwkeurige voorspeller van de inflatie.

Post-pandemische inflatie doet het monetarisme herleven

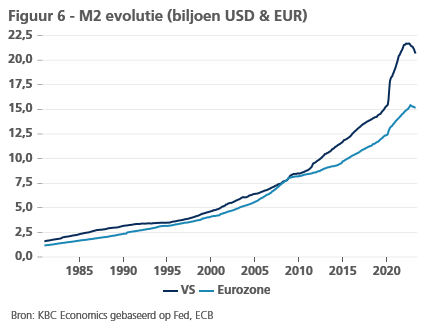

Toen de crisis de wereld trof, volgden de centrale banken het script van de Grote Financiële Crisis. Ze voerden de kwantitatieve versoepeling op en stuwden de monetaire basis naar recordhoogten. In de loop van 2020 verhoogde de Fed de monetaire basis met maar liefst 1,78 biljoen USD, een stijging van 52%, terwijl de ECB de monetaire basis verhoogde met 1,71 biljoen EUR, een verbazingwekkende stijging van 54%. Deze keer waren de banken echter goed gekapitaliseerd en gebruikten ze de extra liquiditeit niet om hun reserves op te bouwen. De geldmultiplicator bleef dus relatief stabiel en M2 groeide ruim boven de trend, vooral in de VS (zie figuur 6).

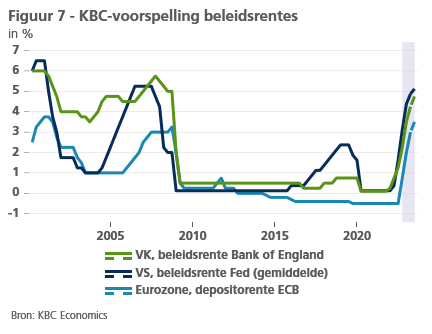

Veel economen en beleidsmakers negeerden aanvankelijk de buitensporige monetaire opbouw in 2020 en stelden dat de inflatie goed verankerd was en dat deflatie een groter risico vormde dan hoge inflatie. Toen de economie weer op gang kwam, werd de eerste inflatiegolf veroorzaakt door problemen in de toeleveringsketen, die de energie- en goederenprijzen opdreven. Veel economen zagen deze inflatoire opleving als tijdelijk en verwachtten dat de inflatie tegen eind 2021 terug zou keren naar 2%. In december bedroeg de Amerikaanse inflatie echter 7,2% en de kerninflatie 5,5%. In de eurozone bedroeg de nominale inflatie 5% en de kerninflatie 2,6%. De centrale banken merkten toen dat de inflatie verre van tijdelijk was. Integendeel, de inflatie verruimde en verankerde zich. Zij schakelden daarom snel over en verkleinden hun balans en verhoogden de rente (zie figuur 7).

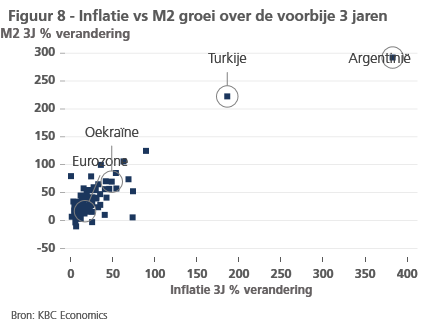

Toen de inflatie torenhoog werd, heropenden economen hun leerboeken over het monetarisme. In een groot aantal studies van de Bank of International Settlements betogen verschillende economen dat de inflatie zich heel anders gedraagt in een regime met lage dan met hoge inflatie.3 In periodes met lage inflatie weerspiegelt de inflatie vooral de kortstondige effecten van grotendeels ongerelateerde sectorspecifieke (relatieve) prijsveranderingen. De correlatie tussen inflatie en M2 wordt dan moeilijk te vinden, aangezien de inflatie louter relatieve prijsveranderingen weerspiegelt. In een regime van hoge inflatie zijn sectorale prijsveranderingen daarentegen sterk gecorreleerd, aangezien de inflatie gevoeliger is voor veranderingen in algemene inflatiebepalende factoren zoals de wisselkoers en de lonen. De prijzen zijn dus nauwer met elkaar verbonden. De auteurs stelden vast dat er een statistisch en economisch significante positieve correlatie bestaat tussen de geldoverschotten in 2020 en de gemiddelde inflatie in 2021 en 2022. Onze analyse vindt inderdaad ook een correlatie van 0,88 tussen inflatie en M2-groei in de afgelopen drie jaar in een steekproef van 85 landen (zie figuur 8).

Hoe ziet de toekomst eruit?

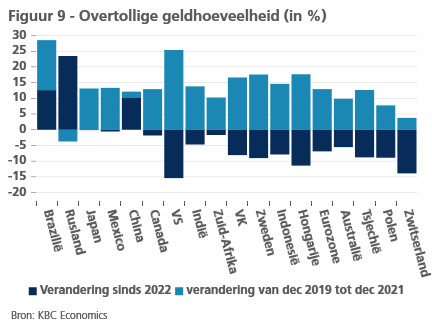

Als in een regime met hoge inflatie de groei van de geldhoeveelheid inderdaad een goede voorspeller is van de toekomstige inflatie, blijft de vraag wat de recente M2-groei ons kan vertellen over deze cruciale economische indicator. Om deze vraag te beantwoorden, hebben wij de M2-groei gedeeld door de nominale bbp-groei, die kan aangeven hoeveel overtollige geldhoeveelheid er nog in de verschillende economieën circuleert (zie figuur 9). De cijfers laten zien dat de geldhoeveelheid in veel economieën nog steeds te hoog is en voor centrale bankiers over de hele wereld een reden te meer zou kunnen zijn om het monetaire beleid aan te scherpen. In onze steekproef van landen groeit het nominale bbp sinds 2020 in slechts 2 van de 18 landen sneller dan de geldhoeveelheid. In 7 van de 18 economieën overtreft de groei van de geldhoeveelheid de nominale bbp-groei met meer dan 10%. In de vier grootste economieën, de VS, China, de eurozone en Japan, ligt de groei van de geldhoeveelheid sinds 2020 respectievelijk 10%, 12,1%, 6% en 13% hoger dan de nominale bbp-groei.4

Ook het verloop van de groei van de overtollige geldhoeveelheid is interessant. De VS zijn bijvoorbeeld begonnen met het wegwerken van overtollige liquiditeit, aangezien hun M2-voorraad in 2022 met 0,9% afnam, terwijl het nominale bbp bleef groeien. Aangezien het monetaire verkrappingsbeleid van de Fed in 2023 wordt voortgezet, mag een verdere snelle afbouw van de overtollige geldhoeveelheid worden verwacht, waardoor de inflatiecijfers later onder druk komen te staan. In de eurozone wordt de overtollige geldhoeveelheid minder snel afgebouwd. De eurozone had aanvankelijk wel minder geldoverschotten. Aan de andere kant van het spectrum heeft de Russische centrale bank haar monetaire basis snel verhoogd om het recessieve effect van de internationale sancties tegen te gaan. Dat resulteerde in een grote uitbreiding van de M2-voorraad, die de inflatie in de komende jaren zou kunnen aanwakkeren. Ook de centrale bank van China versoepelde haar beleid om het effect van haar nulcovid-beleid tegen te gaan, waardoor in 2022 een overmatige geldhoeveelheid werd opgebouwd. Het zou niet verwonderlijk zijn dat de inflatie ook daar wat oploopt. Japan is ook een interessant geval. Zijn overtollige geldhoeveelheid is de grootste van de grote economieën en neemt nog steeds toe nu de Bank of Japan haar plafond van 0,5% op de rente op 10-jarige staatsobligaties handhaaft. Inflatoire druk zou de Bank of Japan ertoe kunnen aanzetten om in de nabije toekomst van koers te veranderen.

Conclusie

De huidige opleving van de inflatie leidt tot een evenwichtiger kijk op het monetarisme. Keynesiaanse economen waren te snel om de ondergang van het monetarisme in de laatste drie decennia te vieren en negeerden de monetaristische waarschuwingen voor een te grote geldhoeveelheid tijdens de pandemie. Dit gezegd zijnde, is inflatie duidelijk niet alleen een monetair verschijnsel, zoals het pre-covid tijdperk liet zien. Dit is vooral het geval in regimes met lage inflatie, waar de inflatie goed verankerd is. Bij het voorspellen van de inflatie zouden economen de groei van de geldhoeveelheid in hun prognoses moeten opnemen, samen met aanbodschokken, overheidstekorten, loonontwikkelingen, sectorale veranderingen, wisselkoersschommelingen enz. Dit zal leiden tot nauwkeurigere inflatieprognoses en een beter monetair beleid in de toekomst, vooral in een omgeving met hoge inflatie.

1Deze definitie geldt voor de eurozone. In andere economieën kan de definitie enigszins afwijken.

2"Money Creation and the Shadow Banking System', Adi Sunderam, 2012, Harvard Business School.

3"Helpt geldgroei de recente inflatiestijging te verklaren?" Claudio Borio, Boris Hofmann en Egon Zakrajšek, 2023

4Het is belangrijk op te merken dat we in deze analyse aannemen dat de geld-velociteit constant is. Dat is de laatste tijd niet het geval. In de VS bijvoorbeeld is de velociteit de afgelopen 20 jaar met ongeveer 2% per jaar afgenomen. Het valt nog te bezien of deze trend aanhoudt.