De laatste rechte lijn

Markten maken zich op voor de laatste rechte lijn van 2025. De grote centrale banken beslissen deze en volgende week nog over hun beleid. Er kunnen ook nog belangrijke politieke dominosteentjes vallen (Franse begroting, eventueel einde aan de oorlog in Oekraïne, juridisch oordeel over Trump’s tarieven). Wat de centrale bankiers betreft, zijn naast de Fed op woensdag ook de Bank of Canada en de Banco Central do Brasil aan zet. Morgen beslist de Reserve Bank of Australia. Vrijdag volgt de Zwitserse centrale bank.

Voor de centrale banken liggen de formele renteaanpassingen eigenlijk al vast: RBA, BCdB, BoC & SNB onveranderd, Fed 25 bpn renteknip. Vooral voor die laatste/belangrijkste moet wel nog een en ander worden uitgeklaard over het rentepad volgend jaar. In theorie hebben Powell en co een uitgelezen kans om de markten van hun intenties op de hoogte te brengen via nieuwe voorspellingen van de individuele gouverneurs (dots). Vraag is natuurlijk of ze het zelf al weten en, als ze een hint geven, of de markt hen zal geloven. We verduidelijken.

Zoals de markt beschikt het Fed-beleidscomité door de shutdown amper over ‘nieuw nieuws’ vergeleken met vorige vergadering(en). De meeste zwaargewichten uit het centraal beleidscomité toonden recent hun voorkeur voor een bijkomende verlaging om het risico van een verdere verzwakking in de arbeidsmarkt het hoofd te bieden. Harde bevestiging of dit echt nodig/aangewezen is, komt er pas met de inflatiecijfers en payrolls die volgende week gepubliceerd worden. De ‘dots’ en eventuele indicaties van Powell blijven gebaseerd op anekdotisch bewijs. De kans is dan groot dat de gouverneurs hun uiterst verdeelde inschatting van september behouden. Als er al een marktreactie komt, zegt die mogelijk even veel over het onderliggend sentiment als over de Fed-communicatie zelf. We staan aan de kant dat de Fed de rente volgend jaar relatief snel/sneller dan de markt verwacht richting het neutrale 3%-niveau kan brengen maar ook dat is voorlopig niet meer dan een werkhypothese. In dat scenario, komt, ceteris paribus, de dollar uiteindelijk toch nog wat onder druk.

Nog even naar de eurokant van de vergelijking. Ook binnen de ECB zijn er nuanceverschillen over de inschatting van het beleid, al heerst er grote consensus dat de rente voor langere tijd op het huidige niveau blijft. In een interview onderschreef invloedrijk ECB-raadslid Isabel Schnabel het idee van rentestabiliteit. Tegelijk weerstond ze niet aan de verleiding om aan te geven dat zij alvast vindt dat de markt het bij het rechte eind heeft over de volgende ECB-stap: een renteverhoging. Ze ziet immers opwaartse groei- en inflatierisico’s. Interessant ‘fait divers’: Schnabel zei openlijk dat ze kandidaat is om Lagarde op te volgen als men het haar zou vragen. Vraag is of zo’n openlijke sollicitatie haar kansen ten goede komt. Hoe dan ook, het Schnabel-interview bestendigt vanmorgen de recent gestage opmars van de eurorentes.

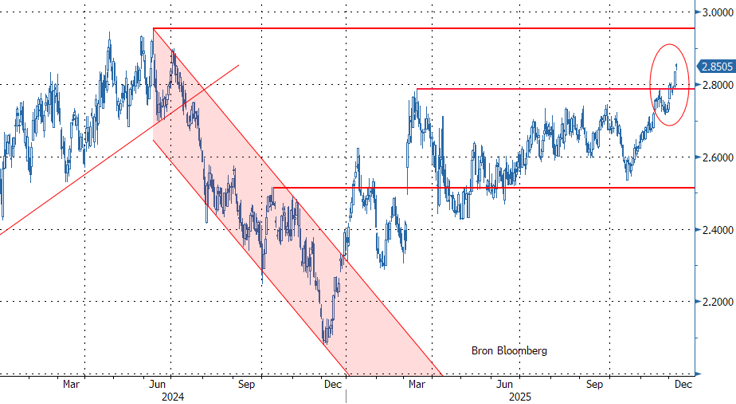

EMU 10j swaprente: Europese (en globale) lange rentes gestaag hoger