Noord-/Zuid-Europese hiërarchie verdwijnt

Italië mag binnenkort waarschijnlijk van het Europese strafbankje. De laars staat sinds 2024 onder verstrengd toezicht van de Europese Commissie omdat het al sinds 2019 systematisch de 3%-deficitnorm overschrijdt. Bij de begrotingsopmaak voor 2026 verschijnt volgens insiders voor de eerste keer in vijf jaar 3% (en niet meer) in de tabellen. Niet voor volgend jaar, maar voor 2025 al. Het betekent dat Italië mogelijks midden 2026 van onder het juk van de zogenaamde “Excessive Debt Procedure” kruipt. Dat is een jaar eerder dan voorzien. Het is minstens evenveel een symbolische als financiële overwinning. De fiscale bewegingsvrijheid van landen onder EDP wordt ingeperkt omdat een deel van de middelen naar de verplichte afbouw van het begrotingstekort gaat.

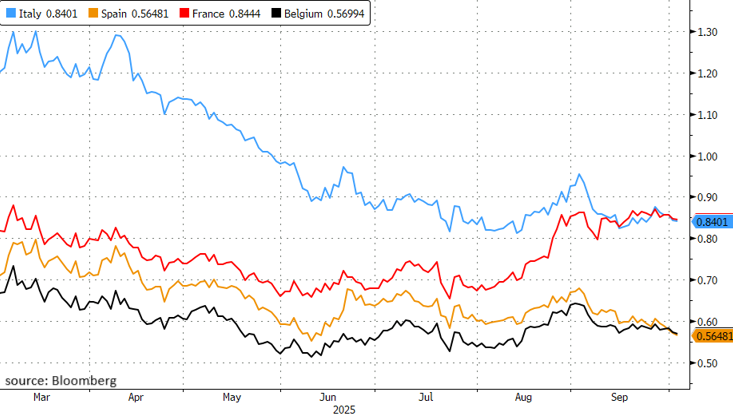

Het halen van de 3%-norm is in belangrijke mate de verdienste van Rome zelf. Het profiteerde van sterke (nominale) groei sinds Covid. Het begrotingstekort, dat wordt uitgedrukt in termen van het bbp, verkleint daardoor automatisch. Maar de zeker naar Italiaanse normen politieke stabiliteit onder premier Meloni (2022) en het omarmen van meer fiscale orthodoxie zijn minstens even belangrijke elementen geweest. Kredietbeoordelaars Fitch en S&P erkenden eerder dit jaar de inspanningen met een opgewaardeerde kredietscore (tot BBB+). De financiële markten belonen dat dan weer met een substantieel lagere kredietrisicopremie voor Italiaans overheidspapier. Toen Meloni intrek nam in het Palazzo Chigi in 2022 bedroeg het renteverschil met de Europese 10j.-swaprente nog meer dan 150 bpn. Vandaag is dat nog 84 bpn. Die stevig teruggevallen rentekost is overigens een van de redenen voor het vervroegd behalen van de Europese begrotingsnorm.

De sterke prestatie van Italië staat in schril contrast met Frankrijk. Parijs financiert zich sinds midden september niet langer aan een goedkoper (zelfs nipt duurder) tarief dan Rome, om de ondertussen alom gekende redenen. Het is een historische breuk met de fiscale hiërarchie van weleer: het onderscheid tussen de “risicovolle” zuiderse periferie en het “veilige” aan Duitsland gelieerde noorden ebt weg of keert zelfs om.

We zien dezelfde tekenen des tijds ook elders doorsijpelen. Sinds deze week is de verhouding tussen Brussel en Madrid dezelfde als Parijs-Rome. Spanje scoorde vorige maand een hattrick bij de drie grootste kredietbeoordelaars S&P (van A naar A+), Moody’s (van Baa1, naar A3) en Fitch (van A- naar A). De gemene deler: ijzersterke groei, tewerkstelling op een record en grip op de begroting. België stelt het bij Fitch sinds juni dit jaar met A+ komende van AA-. Van “grip op de begroting” is in België niets te merken. De Belgische waakhond, het Monitoringcomité, vreest in haar meest recente update (vorige week) voor een verdere ontsporing van het federale tekort richting $39 miljard tegen het einde van de regeerperiode in 2029. In bbp-termen gaat het van 4.2% dit jaar en 4% in 2026 tot liefst 5.5% in 2029. België, het zal u niet verbazen, staat onder Europese curatele maar heeft in tegenstelling tot Italië geen zicht op een nakende exit. De regering begon sinds maandag aan een nieuw rondje onderhandelingen. Maar zelfs over het te saneren bedrag bestaat nog geen eensgezindheid. In principe volstaat €8 à 10 miljard om aan het opgelegde traject van de Europese Commissie te voldoen. Maar zonder enige buffer dreigt de regering snel opnieuw in hetzelfde straatje te belanden.

Kredietrisicopremies (vs. swap): noord en zuid hiërarchie wisselt