Economische Vooruitzichten november 2019

Lees de volledige publicatie hieronder of klik hier om de PDF te openen.

- In de eurozone wezen de economische indicatoren de voorbije maand voorzichtig op een stabilisatie van de economie. De reële bbp-groei bleef met 0,2% in het derde kwartaal ter plaatse trappelen. De verschillen tussen de landen bleven groot. In Frankrijk en Spanje was de groei sterker dan verwacht; in Italië bleef hij zwak. In Duitsland werd in het derde kwartaal een minieme kleine positieve groei opgetekend. Dat is belangrijk, want het betekent dat de grootste Europese economie nipt een recessie heeft vermeden. We handhaven dan ook ons groeiscenario voor de eurozone: we verwachten in de nabije toekomst een geleidelijke en erg matige versteviging van de groei.

- De groeivertraging van de VS-economie wordt steeds zichtbaarder. Een brede recessie, waarbij de zwakke verwerkende nijverheid de dienstensectoren aantast, is evenwel onwaarschijnlijk. De Amerikaanse arbeidsmarkt koelt weliswaar een beetje af, maar over het algemeen blijft ze toch veerkrachtig.

- In de voorbije weken veerde het optimisme op de aandelen- en obligatiemarkten op. De belangrijkste voedingsbodem daarvoor waren de positieve signalen over de handelsgesprekken tussen de VS en China en de kleinere kans op een harde brexit. Maar deze gunstige ontwikkeling betekent niet dat de problemen opgelost zijn. Het handelsgeschil tussen de VS en China en de brexit-saga zullen voor onzekerheid blijven zorgen. Het gedeeltelijke handelsakkoord tussen de VS en China en de goedkeuring van de vertrekregeling voor het VK zijn immers geen eindpunt. Stemmingswisselingen zullen in de laatste weken van 2019 allicht voor volatiliteit op de financiële markten blijven zorgen.

Geen verdere verslechtering in de eurozone in ’t verschiet?

Het economisch plaatje ziet er in de eurozone geleidelijk minder somber uit. Verschillende indicatoren signaleren dat er een einde komt aan de recente groeivertraging. De reële bbp-groei voor het geheel van de eurozone stabiliseerde in het tweede kwartaal op 0,2% (kwartaal op kwartaal). Landen als Frankrijk, Spanje en sommige Centraal-Europese eurolanden lieten een sterke groeiprestatie optekenen. In Duitsland werd in het derde kwartaal een zeer kleine positieve groei opgetekend. Dat is belangrijk, want het betekent dat de grootste Europese economie nipt een recessie heeft vermeden.

In de meeste eurolanden zijn de indicatoren over het ondernemersvertrouwen gestabiliseerd. De indicatoren bevinden zich evenwel nog op zeer laag niveaus. Tegenover vorige maand blijft het algemene beeld dus nagenoeg onveranderd. Dat wil zeggen dat de verwerkende nijverheid erg zwak blijft en dat er een negatieve impact op de dienstensectoren merkbaar is. Dat laatste geldt evenwel vooral voor Duitsland. Dat het ondernemersvertrouwen niet verder verslechtert, is bemoedigend voor de toekomst, ook al is er van een positieve kentering nog geen sprake. Het suggereert wel dat de malaise niet verder zal uitdeinen en bevestigt de inschatting dat de recente verzwakking eerder tijdelijk zal zijn.

In dat verband is het ook belangrijk om vast te stellen dat de indicatoren bevestigen dat de consumptievraag overeind blijft. In de meeste landen is het consumentenvertrouwen weliswaar wat verminderd, maar blijft het toch opvallend stevig. De koopkracht van de gezinnen werd recent ondersteund door de afkoeling van de inflatie. Die daalde in oktober tot 0,7%.

De terugval in de inflatie in de eurozone werd in de voorbije maanden in hoofdzaak veroorzaakt door de daling van de energieprijzen (met 3,2% in oktober). Ondertussen bleef de kerninflatie, die volatiele prijzen zoals die van energie, voeding, alcohol en tabak buiten beschouwing laat, rond 1% schommelen. Aangezien de nominale lonen aan een behoorlijk tempo blijven groeien, creëert de inflatie-afkoeling extra koopkracht voor de consument (figuur 1).

De consumptie blijft ook steun vinden in de jobcreatie, die weliswaar wat vertraagt, maar positief blijft. De lichte toename van degezinsspaarquote suggereert dat de gezinnen een buffer creëren voor het geval de economische omstandigheden slechter zouden worden.

De ontwerpbegrotingen, die de regeringen aan de Europese Commissie hebben voorgelegd, wijzen erop dat het begrotingsbeleid de economische groei in de komende jaren enigszins kan ondersteunen. Al is die steun er slechts in een beperkt aantal landen. Van de grote landen plannen Duitsland, Nederland en Italië een milde stimulus van respectievelijk 0,75%, 1,10% en 0,30% van het bbp (gemeten op basis van de wijziging in hun cyclisch-gezuiverde primaire begrotingssaldo in 2020 tegenover 2019).

Al bij al zullen de huidige begrotingsplannen de economie in de eurozone dus slechts in beperkte mate ondersteunen. Een krachtige groei-impuls is op korte termijn onwaarschijnlijk. De recente en herhaaldelijke oproep van de ECB voor een groeivriendelijker begrotingsbeleid mag dan wel opnieuw een grotere aandacht voor de rol van overheidsuitgaven in de Europese economie signaleren. Maar het blijft afwachten of deze ontluikende discussie zal leiden tot weloverwogen interventies die de productieve en sociaaleconomische basis zullen versterken, dan wel enkel voor een verslechtering van de publieke financiën zullen zorgen.

Alles bij elkaar genomen, bevestigen de recente data ons scenario. De economische activiteit zal in de nabije toekomst eerder zwak blijven. Een snelle en krachtige groeiversteviging zit er niet aan te komen, maar de verslechtering van het sentiment lijkt stil te vallen. Dat wijst erop dat de economie van de eurozone niet afstevent op een diepe en brede recessie. We handhaven bijgevolg onze groeiprognose. We verwachten een gemiddelde groei van het reële bbp met 1,1% in 2019 en 1,0% in 2020. In 2020 zal de economische groei van kwartaal tot kwartaal geleidelijk verstevigen. Het valt op dat sommige internationale instellingen, in het bijzonder het IMF, optimistischer zijn en voor 2020 een krachtiger groeiherstel verwachten (1,4%). Maar dat optimisme vindt ons inziens geen overtuigende steun in de stemmingsindicatoren, noch in de structurele economische ontwikkelingen in de eurozone.

Duitse economie lijkt aan de beterhand

Na maanden van ontgoochelende activiteitrapporten en toenemend pessimisme in de bedrijven signaleren de recente data voorzichtig dat de economische neergang in Duitsland allicht op zijn laatste benen loopt. Dat komt ook tot uiting in de bescheiden toename van het reële bbp in het derde kwartaal, die de verwachtingen overtrof.

In lijn met de stabilisatie van de volumes van de wereldhandel verslechteren de Duitse uitvoer- en productiestatistieken niet verder. De indicatoren over het ondernemersvertrouwen schetsen een gemengder beeld. De boodschap van de Ifo-indicator is minder pessimistisch dan die van PMI's. In beide indicatoren blijft de verwerkende nijverheid evenwel het zorgenkind.

De particuliere consumptie is dan weer de sterkhouder van de Duitse economie. Het consumentenvertrouwen is weliswaar wat verzwakt, maar blijft sterk. De kleinhandelsverkopen zijn in de recente maanden wat verstevigd. Dat ondersteunde het beter dan verwachte groeicijfer voor het reële bbp in het derde kwartaal. De consumptie blijft steun vinden in de ontwikkelingen op de arbeidsmarkt, al duiken er hier en daar signalen op dat de werkloosheid in Duitsland zou beginnen stijgen.

We verwachten dat de reële bbp-groei van kwartaal tot kwartaal zeer geleidelijk zal verstevigen in de komende periode. Maar gezien de zwakke groeiprestaties in 2019, zal de gemiddelde jaargroei voor 2019 en 2020 niettemin mager uitvallen, beduidend lager dan het groeipotentieel van de Duitse economie.

VS-economie vertraagt, zonder recessie

De VS-economie blijft sterk presteren, maar op een lager toerental. De initiële raming van de reële bbp-groei in het derde kwartaal van 2019 lag in lijn met de KBC-verwachting (een groei van 1,9% op jaarbasis tegenover het vorige kwartaal versus de verwachting van 1,8%). De overschakeling naar een lager toerental weerspiegelde de wat zwakkere consumptie van zowel de gezinnen als de overheid en een forsere terugval van de investeringen (exclusief woningbouw). De negatieve uitvoer leverde een lichtjes negatieve groeibijdrage.

Op basis van de eerste gegevens over het vierde kwartaal ziet de toestand van de bedrijven er iets somberder uit. Het vertrouwen is zwak. In de verwerkende nijverheid noteert de vertrouwensindicator van de aankoopdirecteuren (ISM) op 48,3 weliswaar lichtjes hoger dan in september (47,8), maar hij wijst nog steeds op een krimpende bedrijvigheid. Het vertrouwen van de bedrijfsleiders staat op het laagste peil sinds het eerste kwartaal van 2009 (figuur 2). Het zwakke vertrouwen weerspiegelt de neerwaartse trend in de industriële productie, die in september voor het eerst sinds 2016 is gedaald (met 0,2% tegenover een jaar eerder).

Belangrijker is evenwel dat het vertrouwen in de sectoren buiten de verwerkende nijverheid, die het overgrote deel van de economie uitmaken, relatief goed stand houdt (figuur 2). De ISM-indicator voor deze sectoren veerde in oktober op tot 54,7. Daardoor ebde de bezorgdheid weg dat de zwakte in de uitvoergerichte verwerkende nijverheid de op de binnenlandse markt gerichte dienstensectoren zou aantasten. Belangrijk daarbij is de verbetering van deelindicatoren zoals de bedrijfsactiviteit, de werkgelegenheid en de nieuwe bestellingen. Ze suggereert dat er in november geen nieuwe verslechtering van het vertrouwen zit aan te komen.

Niettemin vertoont de Amerikaanse arbeidsmarkt enkele tekenen van afkoeling. Hoewel de totale jobcreatie in oktober stevig bleef – er werden 148.000 nieuwe jobs gecreëerd – wijzen de cijfers op het niveau van de individuele staten erop dat de verzwakking in steeds meer staten toeslaat. Het aantal staten met jobverlies vormt nog altijd een kleine minderheid. Maar de ontwikkeling moet toch van nabij worden opgevolgd (zie Kader 1).

Het globale beeld van de indicatoren bevestigt ons scenario van een geleidelijk afkoelende groei van de VS-economie, zonder zware recessie. We wijzigen onze groeiprognose niet. Voor 2019 verwachten we een gemiddelde reële bbp-groei van 2,3% en voor 2020 een van 1,7%. De particuliere consumptie zal de belangrijkste groeibijdrage blijven leveren.

Kader 1 - Amerikaanse arbeidsmarkt koelt af

Veel economen houden de gezondheid van de Amerikaanse arbeidsmarkt nauwlettend in het oog. Dat de Amerikaanse consument de sterkhouder van de economie is, is daaraan niet vreemd. Het sterke maandelijkse arbeidsmarktrapport behoorde tot het positieve recente nieuws. In oktober 2019 werden 128.000 nieuwe arbeidsplaatsen gecreëerd. Dat overtrof de verwachtingen (85.000) beduidend. Op de financiële markten bestond de vrees dat de staking bij autoreus General Motors een grotere impact op het oktober-cijfer zou hebben gehad. Stakers worden immers niet meegeteld in de werkgelegenheidscijfers. De raming van de werkgelegenheidscreatie in augustus en september werd bovendien met 95.000 opwaarts bijgesteld. De participatiegraad liep in oktober op tot 63,3%. Meer mensen vonden dus een job of begonnen er een te zoeken. De werkloosheidsgraad liep in oktober lichtjes op van 3,5% tot 3,6%. In historisch perspectief blijft dat evenwel uiterst laag. De jaarstijging van de lonen bedroeg in oktober 3%, dat is ruim voldoende om de koopkracht te verruimen.

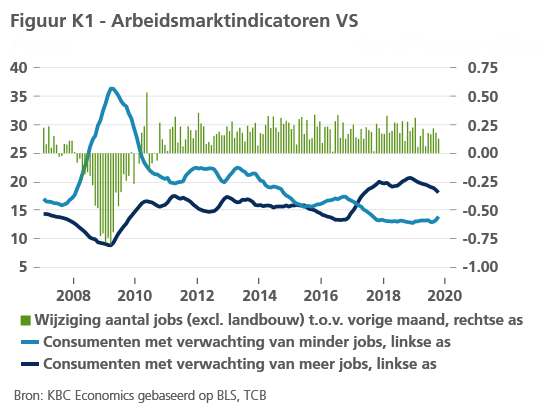

Maar de hemel boven de Amerikaanse arbeidsmarkt is niet zonder wolken. De maandelijkse peiling door de Conference Board naar het consumentenvertrouwen zullen we van nabij opvolgen. Daarin speelt de arbeidsmarkt een belangrijke rol en op die manier is hij nauw verbonden met de jobcreatie. De enquête wijst erop dat de gemiddelde consument somberder wordt over de toekomst. Steeds minder respondenten denken dat er in de komende zes maanden meer jobs zullen zijn (figuur K1). Gelijktijdig neemt het aandeel van wie denkt dat er minder jobs zullen zijn, voorzichtig toe. De toestand is nog niet alarmerend. De Amerikaanse arbeidsmarkt staat niet op instorten. Het is zelfs nog te vroeg om van een trendommekeer te spreken. Maar het verdere verloop van de grafiek moet in de komende maanden wel in het oog worden gehouden.

Terugkeer van marktoptimisme

De ontwikkelingen op de aandelen- en obligatiemarkten waren kenmerkend voor het grotere optimisme in de voorbije weken. Positieve signalen uit verschillende hoeken droegen daartoe bij, in het bijzonder de nieuwe ontwikkelingen in de belangrijkste risico’s voor de wereldeconomie: de brexit en de Amerikaans-Chinese handelsoorlog.

De Britse regering en de Europese Commissie bereikten een nieuw uittredingsakkoord en stelden de deadline voor de goedkeuring ervan door het Britse en het Europese Parlement uit. Daardoor is de kans dat het VK de EU zonder akkoord zou verlaten afgenomen. Volgens de nieuwe planning zal het VK eind januari 2020 uit de EU stappen. Of vroeger, als het uittredingsakkoord eerder door het Britse parlement wordt goedgekeurd. Maar het uittredingsakkoord voorziet ook een overgangsperiode tot eind 2020, waarin de huidige relaties van het VK met de EU feitelijk onveranderd blijven.

Op 12 december zijn er parlementsverkiezingen in het VK. De recente opiniepeilingen laten uitschijnen dat de Conservatieve Partij van eerste minister Boris Johnson haar positie allicht zal verstevigen. De goedkeuring van het uittredingsakkoord vóór 31 januari 2020 door het Britse parlement lijkt dus haalbaar en waarschijnlijk, al hebben opiniepeilingen in de voorbije jaren de bal al meermaals erg mis geslagen. Hoe dan ook zal de aandacht na de uittreding verschuiven naar de moeilijke opdracht om een volledig handelsakkoord te bereiken tussen het VK en de EU vóór eind 2020 (zie verder). Begrijpelijkerwijs focussen de financiële markten voorlopig op de fors verminderde dreiging van een brexit zonder akkoord.

Ook van de Amerikaans-Chinese onderhandelingstafel kwam er in de voorbije weken goed nieuws. Er worden stappen in de goede richting gezet en een gedeeltelijk handelsakkoord ligt op relatief korte termijn binnen handbereik. Zo’n beperkt akkoord kan tijdelijk voor wat opluchting zorgen en bijdragen tot een opvering van het ondernemersvertrouwen.

De financiële markten reageerden positief op deze gunstige ontwikkelingen van de risico’s en op de lichtjes betere economische cijfers. De rente op zowel Duits als Amerikaans langlopend overheidspapier trok gevoelig aan. De scherpe terugval van tijdens de zomermaanden is nagenoeg volledig gecorrigeerd. Ook de aandelenmarkten veerden op. De recente versteviging van sommige munten (de euro tegenover de dollar, de Hongaarse forint en Tsjechische kroon tegenover de euro) illustreren dat er een zekere appetijt voor risico terugkeert op de markten.

Wegens de recente correctie van de lange rente hebben we onze vooruitzichten voor de Amerikaanse en Duitse obligatierente aan het einde van 2019 opgetrokken tot 1,8% (van 1,6%) en -0,40% (van -0,70%).

De correctie van de extreem lage renteniveaus is structureel. Maar dat belet niet dat we voorzichtig blijven in onze verwachtingen voor de toekomstige ontwikkeling van de lange rente. De forse rentedaling was een overreactie van de markten, maar de recente correctie was dat allicht ook. Ze ging voorbij aan het feit dat de Amerikaans-Chinese handelsoorlog, de brexit en andere internationale ontwikkelingen nog steeds veel onzekerheid creëren.

Onzekerheid blijft centraal thema

Hoewel de recente signalen beter waren dan de nieuwsstroom van het afgelopen jaar, willen we benadrukken dat er ons nog moeilijkheden te wachten staan. Heel wat onzekerheid blijft dus waarschijnlijk.

Inzake brexit brengt de goedkeuring van het uittredingsakkoord ons nog lang niet bij het eindpunt (zie KBC Economische Opinie van 31 oktober 2019). Het uittredingsakkoord is slechts een tijdelijk akkoord dat voorkomt dat het VK uit de EU crasht met grote economische schade.

Maar hoe de toekomstige relatie van het VK en de EU er op lange termijn zal uitzien is slechts vaag omschreven in een bijhorende politieke verklaring. Het blijft afwachten hoe de goede intenties daaruit zullen worden omgezet in een gedetailleerd handelsakkoord tussen het VK en de EU27, alsook in ruimere overeenkomsten over investeringen, regulerende samenwerking, migratie en arbeidsmobiliteit. Vandaag staat de deadline voor een omvattend handelsakkoord op eind 2020. Gezien de complexiteit van de materie is het erg onwaarschijnlijk dat die wordt gehaald.

Naarmate de deadline dichterbij komt, zal de spanning weer oplopen. Dat zal eind 2020 een nieuwe terugval van de Duitse obligatierente uitlokken. Brexit zal ook voor donkere wolken boven de groeivooruitzichten voor de Britse en Europese economieën blijven zorgen. Daarom handhaven we ons vooruitzicht voor de Duitse tienjarige obligatierente voor eind 2020 op -0,30%. Het weerspiegelt de verwachte onzekerheid en mogelijke spanningen op het moment dat het VK en de EU27 hun akkoord over hun toekomstige economische relaties moeten beklinken.

Ook voor het Amerikaans-Chinese handelsconflict is het einde nog niet in zicht. Het tijdelijke akkoord kan misschien kortstondig voor opluchting zorgen. Maar het zal naar alle waarschijnlijkheid geen significante toegevingen bevatten en dus ook geen merkbare positieve invloed op de groei hebben. De structurele problemen, zoals het gebrek aan een geloofwaardig Chinees systeem om intellectuele eigendomsrechten af te dwingen en de Amerikaanse vraag dat China de staatsinterventie in zijn industriebeleid zou afbouwen, blijven waarschijnlijk onopgelost. De strijd om wereldleiderschap inzake technologie en bijgevolg economische macht geraakt dus allicht evenmin beslecht (zie ook: KBC Economische Opinie van 24 mei 2019). De verdere ontspanning in de Amerikaans-Chinese handelsoorlog zal dan wel een positieve economische impact hebben, doch slechts in beperkte mate aangezien het structureel economische conflict zal blijven wegen op sentiment en groei.

Naast deze twee risico-elementen, blijven ook andere risico’s op de radar staan. De protesten in Hongkong duren nu al een hele poos en het wordt duidelijk dat ze de economische activiteit in deze Chinese regio treffen. Tot nog toe bleven de problemen relatief beperkt, maar een ruimere negatieve impact valt niet uit te sluiten (zie Kader 2).

Kader 2 - Protest bedreigt niet enkel economie in Hongkong

Voor de protesten in Hongkong is nog geen einde in zicht. De uitleveringswet die aanleiding gaf tot de protesten, werd in september formeel ingetrokken. Maar dat maakte geen einde aan het protest. De demonstranten hebben immers nog vier andere eisen, waaronder algemeen stemrecht voor de wetgevende raad en de Chief Executive van Hongkong.

De protesten zijn politiek van aard maar hebben ook economische gevolgen. Reeds vóór de protesten uitbraken vertraagde de economische groei als gevolg van de handelsoorlog tussen de VS en China en de groeivertraging in China. Nu geven de activiteitindicatoren in Hongkong aan dat ook de protesten sterk op de economie wegen. Zo daalde het consumentenvertrouwen volgens de indicator van de City University of Hong Kong van 78 in april naar slechts 53 in september. Ook de samengestelde PMI daalde van 48,4 in april naar 39,3 in oktober. Bovendien verslechterden de kleinhandelsverkopen sterk, met een krimp van 18% op jaarbasis in september. Daarnaast hebben de protesten ook duidelijk een negatieve invloed op het toerisme. De uitgaven voor toerisme bedroegen in 2018 bijna 10% van het bbp van Hongkong, waarvan 78% afkomstig van het Chinese vasteland. In augustus en september van dit jaar lagen de toeristenaantallen respectievelijk 39% en 34% lager dan een jaar eerder.

Maar de economie van Hongkong is niet de enige die gevaar loopt. Hongkong is een belangrijk financieel centrum in de wereld en vooral belangrijk voor de Chinese economie. Juist omwille van het onafhankelijke rechtssysteem van Hongkong geven veel internationale investeerders er de voorkeur aan om via Hongkong in China te investeren. Zo gaan meer dan 65% van de directe buitenlandse investeringen (BDI) in China via Hongkong. Bovendien vindt een groot deel van de beursintroducties en obligatie-emissies van Chinese bedrijven plaats in Hongkong. China heeft ook gebruik gemaakt van de status van Hongkong als betrouwbaar financieel centrum om van de voordelen van een meer open financiële sector te genieten, zonder te moeten raken aan de afscherming van het eigen financiële stelsel met strenge kapitaalcontroles. Bond Connect en Stock Connect, bijvoorbeeld, maken de handel in aandelen en obligaties tussen China en de rest van de wereld mogelijk via de financiële infrastructuur en de instellingen van Hongkong. China kanaliseert ook het grootste deel van zijn buitenlandse directe investeringen, zoals het Belt and Road Initiative, via Hongkong.

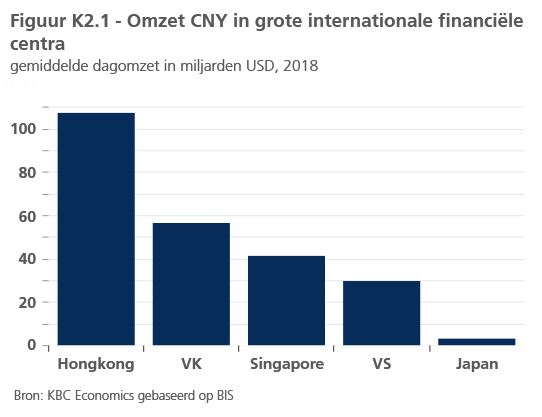

Bovendien heeft Hongkong ook bijgedragen aan de doelstelling van China om de Chinese munt (CNY) te internationaliseren. Volgens de Bank voor Internationale Betalingen (BIS) is de gemiddelde dagelijkse omzet van de CNY in Hongkong bijna twee keer zo hoog als in de andere internationale financiële centra (figuur K2.1).

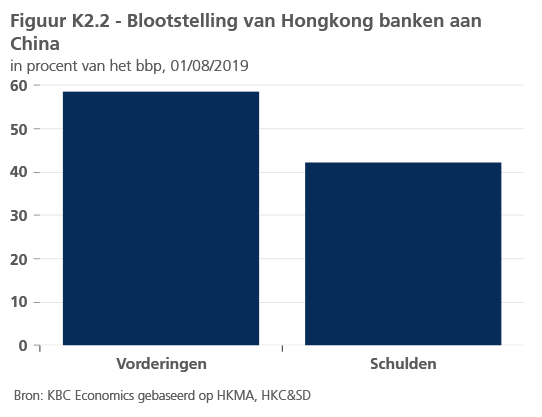

Door deze nauwe financiële banden zijn ook de banksectoren van het China en Hongkong sterk met elkaar verweven. Volgens gegevens van de Hong Kong Monetary Authority bedragen de bankvorderingen van Hongkong op de rest van de Chinese economie ongeveer 60% van het bbp, terwijl de schulden ten opzichte van China ongeveer 40% van het bbp bedragen (figuur K2.2). Langdurige schade aan de reputatie van Hongkong als een vooraanstaand wereldwijd financieel centrum kan dus belangrijke gevolgen hebben voor China.

Alle historische koersen/prijzen, statistieken en grafieken zijn up-to-date, tot en met 8 november 2019, tenzij anders vermeld. De verstrekte standpunten en prognoses zijn die van 8 november 2019.