Economische Vooruitzichten maart 2024

Lees de volledige publicatie hieronder of klik hier om de PDF te openen.

- De Houthi-vijandigheden blijven de wereldwijde toeleveringsketens verstoren, al zijn de verstoringen vooralsnog mild. De Global Supply Chain Pressure Indicator is slechts licht gestegen sinds het uitbreken van de vijandelijkheden. Ook de olieprijzen bleven vorige maand over het algemeen stabiel op 82 USD per vat. De verlenging van de OPEC+ aanbodbeperkingen zorgt evenwel voor opwaartse druk op de olieprijzen in maart. De gasprijzen daarentegen daalden vorige maand met 17% tot 24,8 EUR per MWh dankzij milder winterweer en torenhoge reserves. De wereldwijde voedingsprijzen daalden licht dankzij succesvolle graanoogsten.

- In de eurozone daalde de inflatie in februari van 2,8% naar 2,6%, grotendeels dankzij de lagere voedingsprijsinflatie. De kerninflatie daalde van 3,3% naar 3,1%, dankzij een lagere goedereninflatie. De diensteninflatie blijft evenwel hardnekkig hoog, omdat de krappe arbeidsmarkt de lonen opdrijft. Daarom verhogen we onze inflatieprognose voor 2024 van 2,1% naar 2,4% en die voor 2025 van 1,9% naar 2,0%.

- In de VS steeg de inflatie in februari van 3,1% naar 3,2% door een stijging van de energieprijzen. De voedingsprijzen bleven ongewijzigd. De kerninflatie daalde licht van 3,9% naar 3,8%. Op maandbasis steeg de kerninflatie met 0,4%. De goederenprijzen stegen licht, terwijl zowel de diensten- als de huisvestingsinflatie te hoog bleven. Omdat de inflatie in de VS hoog blijft, verhogen we onze inflatieprognose voor 2024 van 2,8% naar 3,2% en die voor 2025 van 2,3% naar 2,5%.

- Hoger dan verwachte inflatiecijfers (vooral in de dienstensector) maken centrale banken en in het bijzonder de Fed voorzichtiger en zullen de versoepelingscyclus waarschijnlijk vertragen. Hoewel we nog altijd verwachten dat beide centrale banken in juni zullen starten met het verlagen van de rente, verwachten we nu dat de Fed haar beleidsrente dit jaar slechts drie keer zal verlagen en dat de ECB haar depositorente maar vier keer zal verlagen. Intussen zal het nieuwe operationele kader van de ECB de marge tussen de herfinancieringsrente en de depositorente aanzienlijk verkleinen vanaf september (van 50 naar 15 basispunten), waardoor onze prognoses voor de eerstgenoemde rente naar beneden gaan.

- In de eurozone blijft de groei zwak. De investeringen verzwakken, terwijl het consumentenvertrouwen maar langzaam herstelt. De situatie blijft vooral problematisch in Duitsland, waar de industrie het moeilijk heeft en de gezinsconsumptie ondermaats presteert in de nasleep van de energiecrisis. We blijven uitgaan van een erg geleidelijke uitbodeming en een geleidelijk herstel van de eurozone-economie. Als gevolg van herzieningen van historische data verlagen we onze groeiprognose voor 2024 licht van 0,5% naar 0,4%, maar handhaven de prognose van 1,3% voor 2025.

- In de VS verzwakten de economische indicatoren vorige maand door een afname van de consumptie en de industriële productie. De arbeidsmarkt wordt ook iets minder krap. Hoewel er in februari 275.000 jobs bijkwamen, steeg de werkloosheid van 3,7% naar 3,9%. Voor de komende kwartalen blijven we positief over de Amerikaanse economie, die voortgestuwd wordt door positieve aanbodschokken als gevolg van hogere productiviteit en sterke migratie. Daarom hebben we onze groeiprognose voor 2024 licht naar beneden bijgesteld van 2,5% naar 2,4%, terwijl we de 2%-prognose voor 2025 hebben gehandhaafd.

- Voor China hebben we de bbp-groeivooruitzichten voor 2024 licht verhoogd van 4,5% naar 4,7%, volgend op veel sterker dan verwachte cijfers voor de industriële productie in januari en februari. De onlangs bevestigde groeidoelstelling van 5% voor 2024 is daarmee dichterbij gekomen, al is er nog altijd sprake van grote onzekerheid en tegenwind.

Inleiding

Uit de gegevens van februari blijkt dat de strijd tegen de inflatie nog lang niet is gestreden. Zowel in de VS als in de eurozone blijft de inflatie hardnekkig hoog. Vooral de ontwikkeling van de diensteninflatie (en de huisvestingsinflatie in de VS) is zorgwekkend en laat uitschijnen dat de weg naar de 2%-doelstelling niet soepel zal verlopen. Dat zal de centrale banken ertoe aanzetten het tempo van de renteverlagingscyclus te vertragen. Verrassend genoeg veerde de inflatie ook weer op in China, te wijten aan hogere voedings- en recreatieprijzen. Hierdoor werd de inflatie opnieuw positief.

Op het gebied van economische groei zijn er grotere verschillen. De Amerikaanse economie blijft de duidelijke outperformer, omdat die profiteert van positieve aanbodschokken, waaronder een hoge immigratie en een sterke productiviteitsgroei. De economische groei in de eurozone blijft traag. Vooral Duitsland trekt de groei van de eurozone naar beneden. Intussen zal de groeidoelstelling van 5% in China moeilijk te halen zijn. De vastgoedcrisis remt de Chinese economie nog altijd af, terwijl de overheidssteun ontoereikend blijft.

Het conflict in het Midden-Oosten veroorzaakt lichte verstoringen in wereldwijde toeleveringsketens

De Jemenitische Houthi-aanvallen op commerciële schepen in de Rode Zee gaan onverminderd door. De aanvallen van een door de VS geleide coalitie op Houthi-doelen hebben geen einde gemaakt aan de vijandelijkheden. De Houthi-aanvallen dwingen veel commerciële schepen om het Suezkanaal te vermijden. Vooralsnog zetten de verstoringen de wereldwijde toeleveringsketens niet onder al te grote druk. De Global Supply Chain Pressure Index, die meerdere indicatoren integreert waaronder verschepingskosten, luchtvrachtkosten en levertijden van leveranciers, is slechts licht gestegen sinds het uitbreken van de vijandelijkheden eind vorig jaar (zie figuur 1).

De verstoringen hadden ook slechts een beperkt effect op de olieprijzen. Die bleven in februari vrij stabiel met een beperkte stijging van 1,6% tot 82 USD per vat. Het besluit van OPEC+ om de vrijwillige aanbodbeperkingen met drie maanden te verlengen (tot juni) heeft deze maand echter voor opwaartse druk op de olieprijs gezorgd.

De gasprijzen daalden vorige maand met 17% tot 24,8 EUR per MWh, dicht bij het historische gemiddelde van 20 EUR per MWh. De prijzen liggen 48% lager dan een jaar geleden. Door het zachtere winterweer op het noordelijk halfrond is de vraag naar aardgas gedaald en zijn de Europese gasreserves goed gevuld gebleven. Met 60% liggen de gasreserves in de EU nu 20 procentpunten hoger dan het historisch gemiddelde in deze tijd van het jaar.

De wereldwijde voedingsprijzen daalden vorige maand ook met 0,7%, dankzij succesvolle graanoogsten. De wereldwijde voedingsprijzen liggen nu 10,5% lager dan een jaar geleden.

Moeizame inflatieafkoeling in eurozone

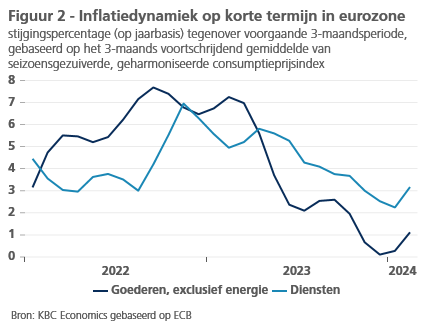

In de eurozone is de inflatie in februari met 0,2 procentpunt gedaald tot 2,6%. De kerninflatie vertraagde van 3,3% in januari tot 3,1% in februari. Voor dat laatste zorgde vooral het prijsstijgingstempo van niet-energetische goederen. Dat verminderde van 2,0% in januari tot 1,6% in februari. De diensteninflatie vertraagde met slechts 0,1 procentpunt en bedroeg nog altijd 3,9%. Dat is iets hoger dan verwacht, net als in januari overigens. Daarbij moet worden opgemerkt dat de kortetermijndynamiek van het prijsstijgingstempo in de eerste maanden van 2024 opnieuw hoger lag dan in de laatste maanden van 2023 (zie figuur 2).

Dat bevestigt dat de afkoeling van de kerninflatie een moeizaam en relatief langdurig proces is en dat vermoedelijk ook nog enige tijd zal blijven. Nieuwe cijfers over de loon- en winstontwikkeling bevestigen dat de loonstijgingen allicht een piek hebben bereikt, en dat, zoals verwacht, de winstmarges de loonkostendruk deels opvangen. Maar het loonstijgingstempo ligt nog altijd vrij hoog, en uit informatie die de ECB hierover recent publiceerde blijkt dat volgens de reeds afgesloten loonakkoorden het tempo in de loop van dit jaar vermoedelijk slechts in beperkte mate zal afnemen. Overigens vinden in de eerste jaarhelft van 2024 nog voor een grote groep van werknemers loononderhandelingen plaats. Dat maakt de toekomstige loonontwikkeling, en bijgevolg ook die van de diensteninflatie, nog in belangrijke mate onzeker (zie hierover het KBC Onderzoeksrapport van 28 januari 2024).

Gelukkig koelt intussen de voedingsprijsinflatie fors af (van 5,6% in januari tot 4,0% in februari) en zijn de energieprijzen sterk teruggevallen (in vergelijking met het najaar van 2023 en zeker in vergelijking met de piekniveaus in 2022). Het grote neerwaartse effect dat de energieprijzen in 2023 op de inflatie hebben gehad, is weliswaar grotendeels uitgewerkt, maar opwaartse inflatiedruk zal er van energie in de nabije toekomst evenmin uitgaan. Dat blijkt ook uit de energieprijzen op de termijnmarkten. Een en ander betekent dat de fundamentele inflatietrend in de komende maanden neerwaarts gericht zal blijven, al zullen er rond die neerwaartse trend allicht nogal wat op- en neerwaartse schommelingen optreden.

Tegen deze achtergrond blijven we een verdere inflatieafkoeling verwachten, maar hebben we onze verwachting voor de gemiddelde inflatie toch lichtjes verhoogd van 2,1% tot 2,4% voor 2024 en van 1,9% tot 2,0% voor 2025. De belangrijkste redenen daarvoor zijn de wat hoger dan verwachte diensteninflatie in januari en februari 2024 en de verwachting dat de diensteninflatie in de eerstkomende maanden iets sterker zal blijven dan in onze voorgaande voorspelling ingecalculeerd. Voor de toekomst verwachten we een veel volatielere inflatie naarmate schokken de inflatiedynamiek weer gaan domineren.

Inflatie VS stijgt opnieuw in februari

De inflatie in de VS steeg in februari van 3,1% naar 3,2%. De energieprijzen waren een belangrijke aanjager van die stijging, want die stegen vorige maand met 2,3%. De voedingsprijzen daarentegen bleven vorige maand vlak.

De kerninflatie bleef langzaam dalen van 3,9% naar 3,8%. Op maandbasis steeg de kerninflatie met 0,4%. Binnen de kerncomponenten stegen de goederenprijzen vorige maand met 0,1% door hogere prijzen voor kleding en tweedehandsauto's. Dit was de eerste maandelijkse stijging sinds mei 2023. De kerninflatie voor goederen zou de komende maanden hoger kunnen blijven. De producentenprijzen zijn de afgelopen maanden versneld (zie figuur 3). De kernproducentenprijzen stegen vorige maand met 0,3%.

De prijsdynamiek voor huisvesting bleef ook sterk, met een stijging van 0,4% vorige maand en 5,8% sinds een jaar geleden. De Zillow Observed Rent Index, een voorlopende indicator, is de afgelopen vijf maanden sterk gestegen, wat suggereert dat de huisvestingsinflatie de komende maanden hoog kan blijven.

De prijzen van kerndiensten (excl. huisvesting) stegen vorige maand met 0,5%. Het sterke cijfer werd vooral gedreven door een sterke versnelling van de prijsdynamiek van transportdiensten (een volatiele component). De prijzen voor medische zorg daalden daarentegen verrassend. Bovendien steeg het gemiddelde uurloon, een belangrijke oorzaak van de diensteninflatie, vorige maand slechts met 0,1%, wat duidt op een iets lagere diensteninflatie in de toekomst.

Gezien de opwaartse verrassing deze maand (en vorige maand) en de hardnekkigheid van de huisvestingsinflatie, verhogen we onze prognose voor de inflatie in de VS voor 2024 van 2,8% naar 3,2% en die voor 2025 van 2,3% naar 2,5%.

Groeiverschillen in de eurozone

De laatste update van de bbp-cijfers van de eurozone bevestigde de economische stagnatie in de tweede jaarhelft van 2023, met niettemin opmerkelijke verschillen tussen de eurolanden onderling. In Duitsland lag het reële bbp in het vierde kwartaal 0,3% lager dan in het voorgaande kwartaal, terwijl het in Spanje 0,6% hoger lag. De groei van de Italiaanse economie in het vierde kwartaal werd bevestigd op 0,2%. Die van de Franse werd lichtjes opwaarts herzien tot 0,1%. De relatief sterke terugval van de Nederlandse economie in de eerste drie kwartalen van 2023 (gecumuleerd 1,1%) kwam ten einde met een toename van 0,3% in het vierde kwartaal.

De groeiverschillen tussen de landen van de eurozone in het afgelopen jaar komen nog het best tot uiting in de vergelijking van de bbp-cijfers van het vierde kwartaal van 2023 met die van het laatste kwartaal van 2022 (balkjes in figuur 4). De sterke groei op het Iberisch schiereiland contrasteert fel met de – soms forse – economische terugval in de meer noordelijk gelegen economieën. Ook de relatief sterke groei van de Belgische economie springt in het oog.

De groeiverschillen in 2023 weerspiegelen onder meer de verschillende impact van de coronapandemie en de energiecrisis op de nationale economieën, evenals de beleidsreacties daarop en de snelheid waarmee en de mate waarin de economieën zich van die schokken al hebben hersteld. Zo is de sterke groei van de Spaanse economie in 2023 vooral het gevolg van nog een late inhaalbeweging op het post-coronaherstel. In vergelijking met het vierde kwartaal van 2019 – net voor de uitbraak van de pandemie – lag de groei van de Spaanse economie immers in lijn met de gemiddelde groei in de eurozone (zie bolletjes in figuur 4). De terugblik op de periode sinds het uitbreken van de pandemie nuanceert vooral de recente economische terugval in Nederland. In vergelijking met eind 2019 kende Nederland immers een zeer sterke economische groei. Het valt op dat de recente relatief sterke groeiprestatie van de Belgische economie ook in dit iets ruimere tijdsperspectief overeind blijft, terwijl de Duitse economie sinds het begin van de pandemie in een economische malaise verkeert. De economie is er in de voorbije vier jaar nauwelijks gegroeid, vooral als gevolg van de structurele problemen in de industrie, die gepaard gaan met ondermaatse groei in tal van dienstensectoren.

Voorlopende indicatoren stellen voor de Duitse economie geen snelle, gevoelige verbetering in ’t verschiet. Er is hooguit een stabilisatie van het lusteloze ondernemersvertrouwen merkbaar. Maar de nieuwe bestellingen in de industrie blijven erg zwak. Gelukkig is er nog een grote voorraad aan af te werken industriële bestellingen en houdt de arbeidsmarkt goed stand, terwijl het koopkrachtherstel van de lonen aan de gang is. Dat maakt een verdere forse terugval van de Duitse economie evenmin waarschijnlijk. We verwachten een moeizaam herstel na nog enkele maanden van stagnatie aan het begin van 2024.

Daarmee zou Duitsland aansluiting vinden bij de rest van de eurozone. Het globale conjunctuurbeeld van de eurozone oogt overigens nu al iets beter dan dat van Duitsland. Vooral de indicatoren over het vertrouwen bij de aankoopdirecteuren (PMI) zorgden in de voorbije maanden voor lichtpunten. De indicatoren van de Europese Commissie over het vertrouwen bij ondernemers en consumenten wijzen ondertussen op een uitbodeming.

Tegen deze achtergrond laten we onze groeivooruitzichten voor de eurozone ongewijzigd. Na een moeilijke eerste jaarhelft volgt een geleidelijke versteviging van de groei. De lichte neerwaartse bijstelling van het verwachte gemiddelde groeicijfer voor het reële bbp van de eurozone in 2024 (van 0,5% tot 0,4%) is louter het gevolg van een wijziging van het overloopeffect uit 2023 naar 2024 door de herziening van de historische cijfers. We verwachten dat de groei in 2025 zal aantrekken tot gemiddeld 1,3%.

Amerikaanse economie verzwakt in februari, maar blijft sterk

Recente economische indicatoren wijzen op een Amerikaanse economie die verzwakt, maar sterk blijft. Consumenten trapten in januari op de rem. De reële persoonlijke consumptieve bestedingen daalden in januari met 0,1% (na een erg sterke groei in november en december 2023). De detailhandelsverkopen voor februari stelden ook teleur en het consumentenvertrouwen daalde. De productie-indicatoren waren onlangs ook zwak. Nieuwe orders voor duurzame productiegoederen daalden in januari met 6,1%. De industriële productie daalde ook met 0,1%. De vastgoedcijfers verbeterden evenwel. De verkoop van nieuwe huizen steeg sterk in januari en vorige maand bereikten de bouwvergunningen een hoogtepunt dat niet meer was gezien sinds oktober 2022.

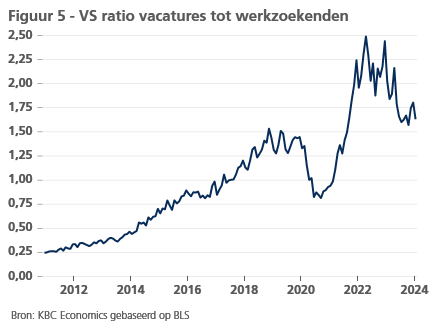

Het arbeidsmarktrapport van februari gaf ook een gemengd beeld. Hoewel de banengroei indrukwekkend was (+275.000 banen), wierpen neerwaartse herzieningen van de twee voorgaande maanden van samen 167.000 banen een schaduw over dit indrukwekkende cijfer. Bovendien steeg de werkloosheidsgraad van 3,7% naar 3,9%. Positiever was de stijging van het gemiddelde aantal gewerkte uren per week van 34,2 naar 34,3. Bedrijfsenquêtes wijzen ook op een tragere banengroei in de toekomst, aangezien de werkgelegenheidscomponenten in de ISM-enquêtes voor zowel de industrie als de dienstensector aanzienlijk daalden. Zoals de verhouding tussen het aantal vacatures en het aantal werkzoekenden laat zien (zie figuur 5), blijft de Amerikaanse arbeidsmarkt wel erg krap en is het erg onwaarschijnlijk dat de VS binnenkort met massale werkloosheid te maken zal krijgen.

Voor de komende kwartalen blijven we ervan overtuigd dat de positieve aanbodschok, gedreven door een hogere productiviteit en een instroom van migranten, samen met de positieve vraagschok, gedreven door sterke overheidsbestedingen en een versoepeling van de financiële omstandigheden, de groei gezond zal houden.

We blijven dus vrij optimistisch over de Amerikaanse economie en hebben onze raming voor het eerste kwartaal slechts licht naar beneden bijgesteld in het kielzog van de zwakkere harde cijfers. We verwachten nu dat de Amerikaanse bbp-groei zal uitkomen op 2,4% in 2024 en 2,0% in 2025.

China worstelt om groeidoelstelling van 5% te halen

Hoewel de vooruitzichten voor de Chinese economie vertroebeld blijven door grote onzekerheid, hebben we onze prognose voor de bbp-groei in 2024 licht verhoogd van 4,5% naar 4,7%. De belangrijkste reden voor deze opwaardering waren de sterker dan verwachte cijfers voor de industriële productie in januari en februari (samen +7,0% op jaarbasis). Dit brengt onze bbp-raming voor 2024 dichter bij de onlangs bevestigde groeidoelstelling van de overheid van 5%. Het zal echter nog altijd moeilijk worden om die doelstelling te halen gezien de structurele uitdagingen waar de Chinese economie voor staat. We moeten immers nog tekenen zien van een ommekeer in de vastgoedsector en het consumentenvertrouwen blijft bijzonder zwak.

De regeringsvergaderingen die eerder deze maand plaatsvonden, brachten geen grote veranderingen of verrassingen in het economische beleidslandschap. Het geraamde begrotingstekort blijft ongeveer hetzelfde als vorig jaar op 3,0% van het bbp, met een extra uitgifte van 0,8% van het bbp van buiten de begroting vallende speciale langlopende staatsschuld. Hiermee komt de begrotingsimpuls overeen met de herziene begroting van vorig jaar van 3,8% van het bbp. De uitgifte van obligaties van lokale overheden voor 2024 werd lichtjes verhoogd tot 3,9 biljoen yuan (3,1% van het bbp) in vergelijking met 3,8 biljoen in 2023 (3,0% van het bbp). Het is dus nog maar de vraag hoe de regering de lusteloze consumptie zal stimuleren en of de groeidoelstelling van 5,0% wel kan worden gehaald. We merken daarom op dat er ondanks de verhoging van de groeiraming neerwaartse risico's blijven bestaan.

Hoewel de inflatie na vier maanden deflatie in februari met 0,7% jaar-op-jaar weer positief werd, is de scherpe maandelijkse stijging van de voedingsprijzen en de prijzen voor ’recreatie, onderwijs en cultuur’ waarschijnlijk het gevolg van de volatiliteit rond de feestdagen van het nieuwe maanjaar. Het is daarom nog te vroeg om te bevestigen dat China zijn deflatoire trend heeft omgebogen. Onze prognose voor de algemene inflatie in 2024 blijft ongewijzigd op 0,7%.

Centrale banken vertragen waarschijnlijk de renteverlagingscyclus

Hoewel de desinflatoire trend nog altijd op koers ligt, blijkt de (kern)inflatie hardnekkiger dan eerder verwacht. Deze onderliggende inflatiedruk komt bijvoorbeeld tot uiting in de veel sterker dan verwachte maand-op-maand stijging van de Amerikaanse producentenprijzen in februari met 0,6% en in de meest recente stijging van de CPI-inflatie tot 3,2%. Dit droeg bij aan een herwaardering van de marktverwachtingen voor de komende renteverlagingscyclus door zowel de Fed als de ECB.

Hoewel de meest waarschijnlijke timing voor de eerste renteverlaging door de Fed nog altijd juni blijft, is het risico op een minder vloeiend desinflatoire pad de afgelopen maand toegenomen. Daarom gaan we nu uit van een cumulatieve versoepeling met 100 basispunten in 2024 (d.w.z. vier renteverlagingen van elk 25 basispunten), wat resulteert in een Fed-beleidsrente van 4,375%. Voorlopig bevestigen we ons scenario dat de Fed eind 2025 haar 'neutrale rente' zal bereiken, die we ramen op 2,875%. De risico's voor dit rentescenario zijn duidelijk naar boven gericht en kunnen zorgen voor een mogelijke vertraging van de start van de versoepelingscyclus. De markten zijn nog voorzichtiger geworden en houden rekening met slechts drie renteverlagingen voor 2024, waarmee ze zich in feite afstemmen op de 'mediane' visie van de Fed-leden ('dot plots') van december. Nieuwe relevante informatie zal beschikbaar komen na de FOMC-vergadering van 20 maart, waaronder informatie over de vraag of de Fed-gouverneurs hun langeretermijnvisie op een neutraal tarief van 2,5% al dan niet herzien. Tijdens de Fed-vergadering van maart werd een discussie aangekondigd over het verdere traject (uiteindelijke omvang van de Fed-balans), wat extra informatie geeft over hoeveel extra beleidsverkrapping kan worden verwacht vanuit de kwantitatieve hoek van het monetaire beleid. De meest waarschijnlijke uitkomst van die discussie is dat het huidige tempo van de balansafbouw van 95 miljard US dollar per maand zal vertragen en geleidelijk zal eindigen in de loop van 2024 .

Wij blijven verwachten dat de ECB in juni ook zal beginnen met haar renteverlagingscyclus. Hoewel het risico van een hardnekkiger dan verwachte kerninflatie en minder toekomstige desinflatoire impulsen van de energieprijzen ook aanwezig is in de eurozone, denken wij dat de forward guidance van de ECB voldoende stevig is en gebaseerd op een redelijke inschatting van de kortetermijnontwikkeling van de loonafspraken in de eurozone. De ECB zal waarschijnlijk besluiten dat de huidige loonstijgingen over het algemeen een tijdelijke inhaalslag achteraf zijn voor de inflatie in het verleden en niet structureel zullen verankeren. We bevestigen daarom onze verwachting dat de ECB in juni zal beginnen met het verlagen van haar beleidsrente, hoewel ze, net als de Fed, in 2024 waarschijnlijk slechts vier keer zal verlagen met telkens 25 basispunten. Hierdoor zal de depositorente eind 2024 3% bedragen. Dit standpunt komt in grote lijnen overeen met de huidige marktverwachtingen . Ondanks dit iets lagere tempo van versoepeling in 2024, bevestigen wij onze visie dat de ECB haar neutrale tarief (volgens onze schatting 2,5%) tegen het einde van 2025 zal bereiken.

Nieuw operationeel kader

In maart communiceerde de ECB de resultaten van de herziening van haar operationeel kader. Het resultaat is een conceptueel beleidskader voor de middellange termijn, met een evaluatie gepland voor uiterlijk 2026. De herziening is noodzakelijk geworden door het huidige balansnormalisatiebeleid, met een voortdurende afbouw van de APP-portefeuille van de ECB en van de PEPP-portefeuille (vanaf 2025). Het liquiditeitsoverschot in de markt neemt af, waardoor de interbancaire geldmarktrente op een gegeven moment zal gaan afwijken van de depositorente van de ECB, wat volatiliteit op de geldmarkt kan veroorzaken. Bovendien moet de ECB ervoor zorgen dat zij te allen tijde voldoende liquiditeit verschaft om aan de structureel hogere vraag van de banksector te voldoen.

Het resultaat van de evaluatie bevestigt in essentie het huidige zogenoemde 'bodemsysteem', met een aanzienlijke hoeveelheid overtollige liquiditeit in de markt en de depositorente van de ECB als beleidstarief. De veranderingen ten opzichte van het huidige systeem zijn dat de spread tussen de basisherfinancieringsrente en de depositorente vanaf midden september 2024 sterk wordt teruggebracht tot 15 (van de huidige 50) basispunten. De (punitieve) marginale beleningsrente zal 25 basispunten boven de MRO liggen. Deze spreads zijn vaste parameters, wat betekent dat de depositorente de facto de enige overblijvende beleidsrente zal zijn. In het nieuwe operationele kader zal voldoende overtollige liquiditeit worden verschaft door middel van klassieke repotransacties (MRO's, LTRO's,....) tegen het MRO-tarief, met volledige toewijzing en tegen breed onderpand. Dit soort liquiditeitsverschaffing is in wezen vraaggestuurd aan de marge. De ECB verwacht dat de extra kosten van 15 basispunten om op deze manier liquiditeit aan te trekken niet hoog genoeg zullen zijn om banken ervan te weerhouden er gebruik van te maken.

Als de vraag naar liquiditeit op een bepaald moment echter onvoldoende zal zijn om het beoogde ’bodemsysteem’ met de depositorente als beleidsrente te handhaven, voorziet het kader in een directe liquiditeitsinjectie door de ECB in de markt door de rechtstreekse aankoop van een zogenoemde ’structurele obligatieportefeuille’. Het vraaggestuurde aspect van het bodemsysteem zal dus, indien nodig, worden ondersteund door een aanbodgestuurde ’policy back-stop’. In dit nieuwe beleidskader zullen de bestaande APP- en PEPP-portefeuilles verder worden afgebouwd totdat ze ophouden te bestaan

Inversie van de rentecurve houdt waarschijnlijk iets langer aan

De rente op Amerikaanse en Duitse overheidsobligaties met een looptijd van 10 jaar is de laatste tijd relatief stabiel (ondanks enkele vlagen van volatiliteit) en zal naar verwachting niet veel invloed ondervinden van de relatief kleine veranderingen in de verwachte timing van de versoepelingscycli van de Fed en de ECB, vooral omdat de termijnpremies in beide benchmarkrendementen ook relatief stabiel zijn. Dit betekent dat we onze visie bevestigen dat zowel de Amerikaanse als de Duitse 10-jaarse obligatierente dicht bij zijn piek is en slechts marginaal zal dalen, als dat al gebeurt, in 2024. Het iets langzamere versoepelingstraject dat verwacht wordt voor de korte rente in de VS en Duitsland betekent dat de huidige omkering van de rentecurve iets langer en meer uitgesproken zal blijven dan eerder verwacht. We verwachten dat de rentecurves uiteindelijk weer normaal zullen worden als de rente stijgt.

Ondanks de recente beperkte depreciatie van de Amerikaanse dollar bevestigen we onze visie dat de munt nog altijd fundamenteel overgewaardeerd is ten opzichte van de euro. Een structurele depreciatie vanaf uiterlijk eind 2024 is daarom het meest waarschijnlijke scenario.

De spreads op overheidsobligaties binnen de EMU blijven over het algemeen gematigd. Het is echter waarschijnlijk dat ze in de loop van 2024 weer zullen toenemen, aangezien de onzekerheid over de verkiezingen zal toenemen en de begrotingsvoorbereiding voor 2025 onder de gereactiveerde en strengere SGP-regels moeilijker zal blijken dan de markten momenteel voorzien.

Alle historische koersen/prijzen, statistieken en grafieken zijn up-to-date, tot en met 18 maart 2024, tenzij anders vermeld. De verstrekte posities en prognoses zijn die van 18 maart 2024.