Is prijscorrectie Zweeds vastgoed een kanarie in de koolmijn?

Economische Opinie

Terwijl de vastgoedmarkt elders in Europa doorgaans nog sterk presteert, daalden de woningprijzen in Zweden in 2018. De correctie volgt op een lange periode met indrukwekkende prijsstijgingen en amper terugval tijdens de financiële crisis tien jaar geleden. Zweeds vastgoed lijkt tot op vandaag overgewaardeerd en ook de hypotheekschuld van de Zweedse gezinnen piekt. Sommige EU-landen, vooral Luxemburg en Oostenrijk maar ook België, Tsjechië en Slowakije, vertonen min of meer gelijkenissen met de Zweedse situatie en kunnen er lessen uit trekken. Voorzichtigheid inzake kredietverlening en extra regulering om de kredietrisico’s te beperken zijn er nodig.

De Europese woningmarkten waren de voorbije jaren in erg goede doen, vooral te danken aan de lage rente en gunstige economische conjunctuur. Volgens cijfers van Eurostat bedroeg de jaarstijging van de woningprijzen in het derde kwartaal van 2018 in 18 van de 28 lidstaten van de Europese Unie meer dan 5%. Toch zijn er ook enkele landen, meer bepaald Italië en Zweden, waar de prijzen dalen. Vooral Italië was het afgelopen decennium met de slechtst presterende woningmarkt van Europa een opmerkelijke outlier. De woningprijzen namen er sinds 2009 nagenoeg voortdurend af, wat onder meer verband houdt met de algemeen zwakke economische groei in het land in vergelijking met die elders in Europa. Schulden in de vastgoedsector waren de jongste jaren overigens verantwoordelijk voor bijna de helft van de probleemkredieten bij de Italiaanse banken, die daardoor in zwaar weer terechtkwamen.

Zweedse markt meest overgewaardeerd

In Zweden is de aan de gang zijnde prijscorrectie van vastgoed van recentere datum. De jaarwijziging van de prijzen van bestaande woningen werd er negatief in het eerste kwartaal van 2018 en diepte daarna verder uit tot -4,3% in het derde kwartaal. In heel 2015, 2016 en 2017 stegen de prijzen er nog met respectievelijk 14,8%, 9,0% en 6,4%. De boom op de Zweedse vastgoedmarkt was al langere tijd bezig, met vooral forse prijsstijgingen in de hoofdstad Stockholm. Gecorrigeerd voor de algemene inflatie werden appartementen daar sinds het midden van de jaren 90 liefst zeven maal duurder.

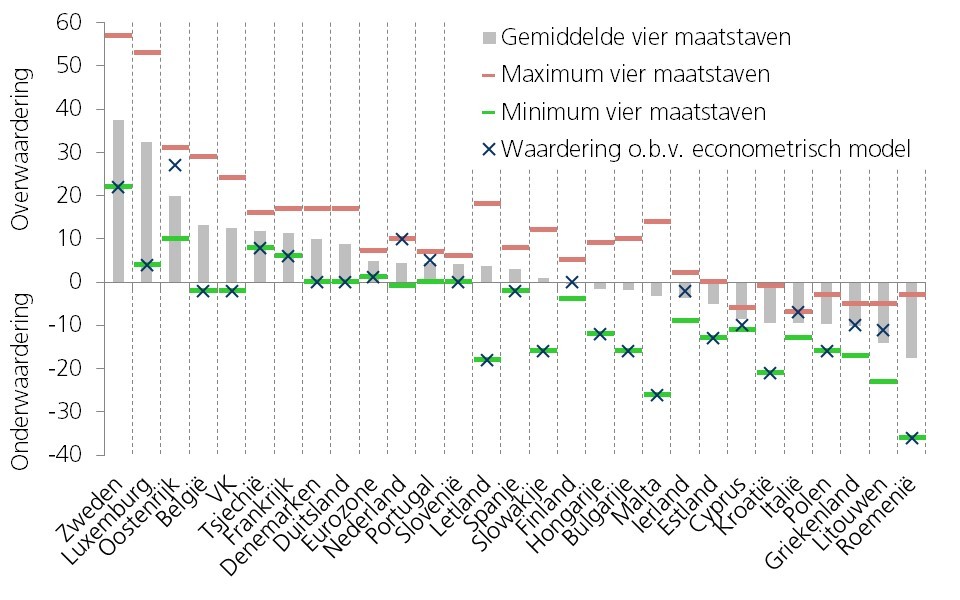

Er zijn meerdere verklaringen voor de sterke prijsontwikkeling van Zweeds vastgoed tot 2017. Stevige reële loonstijgingen, dalende rentes en belastingverlagingen verhoogden het beschikbaar inkomen van de gezinnen. Tegenover een sterke, demografisch gedreven vraag naar vastgoed stond bovendien lange tijd een te beperkt aanbod van nieuwe woningen. Toch kunnen deze factoren de exuberante prijsstijgingen sinds het midden van de jaren 90 lang niet volledig verklaren. Dat blijkt uit allerhande waarderingsmaatstaven. Volgens het gemiddelde van een viertal maatstaven berekend door de Europese Centrale Bank bedroeg de geschatte overwaardering van de Zweedse woningmarkt in het derde kwartaal van 2018 bijna 40%. Dat is het hoogste cijfer van alle EU-landen (figuur 1).

Figuur 1 - Over- of onderwaardering van de Europese woningmarkten (in %, waarderingsmaatstaven berekend door de ECB, Q3 2018) (*)

Dat de Zweedse woningprijzen plots zijn beginnen dalen, houdt verband met de sterkere woningbouw tijdens de jongste jaren. Het aandeel van de bouwinvesteringen in het bbp liep op van 3,5% in 2013 tot bijna 6% in 2018. In 2018 kwamen er in Zweden zo’n 60.000 nieuwe woningen bij, het hoogste cijfer in bijna dertig jaar en zo’n 6% van het woningbestand. Vooral in grote steden is de situatie omgeslagen naar een verzadiging van de markt van appartementen. Ook dit jaar komen er volgens de Swedish National Board of Housing, Building and Planning nog eens naar schatting 60.000 woningen bij.

Krijgt de Zweedse correctie navolging?

De woningbouw is in veel landen vaak een tijdrovende activiteit, omwille van allerhande bouwvergunningen en -voorschriften. Dat kan een scenario van boom-bust op de woningmarkt in de hand werken. Het duurt dan immers vaak lang vooraleer het aanbod aan de bijkomende vraag kan voldoen, waardoor prijzen neigen (te) sterk te stijgen. Eens het aanbod van nieuwe woningen op dreef komt, schiet het veelal de vraag voorbij, temeer daar de intussen hoge prijzen de bouw extra stimuleren. Zodra de conjunctuur verslechtert, zoals nu het geval is, worden gezinnen bovendien voorzichtiger om vastgoed te kopen, wat de mismatch tussen vraag en aanbod extra accentueert.

Net als in Zweden steeg ook in andere EU-landen de vraag naar woningen (benaderd door het aantal gezinnen) het voorbije decennium sterker dan het aanbod (weerspiegeld door het aantal wooneenheden). Dat was zo in Luxemburg, het VK, Ierland, Spanje, Tsjechië, Slowakije, Hongarije en Slovenië. Het ging er de jongste jaren ook gepaard met sterke prijsstijgingen. Met uitzondering van Luxemburg veerde het aanbod (gemeten door het aantal bouwvergunningen of afgewerkte woningen) recent in die landen op, vergelijkbaar met Zweden. De sterkere bouwactiviteit is in feite een algemeen Europees verschijnsel, dat ook elders speelt, zoals in België en Oostenrijk, ondanks minder of geen woningkrapte in de voorbije jaren. Een en ander impliceert wel niet noodzakelijk een overdreven bouwwoede in al deze landen en hoeft er dus niet uit te monden in een plotse prijscorrectie, zoals in Zweden. Hoewel de bouw opleeft, krijgt die vooral in Centraal-Europa immers nog felle tegenwind van een krappe arbeidsmarkt en lange vergunningsprocedures.

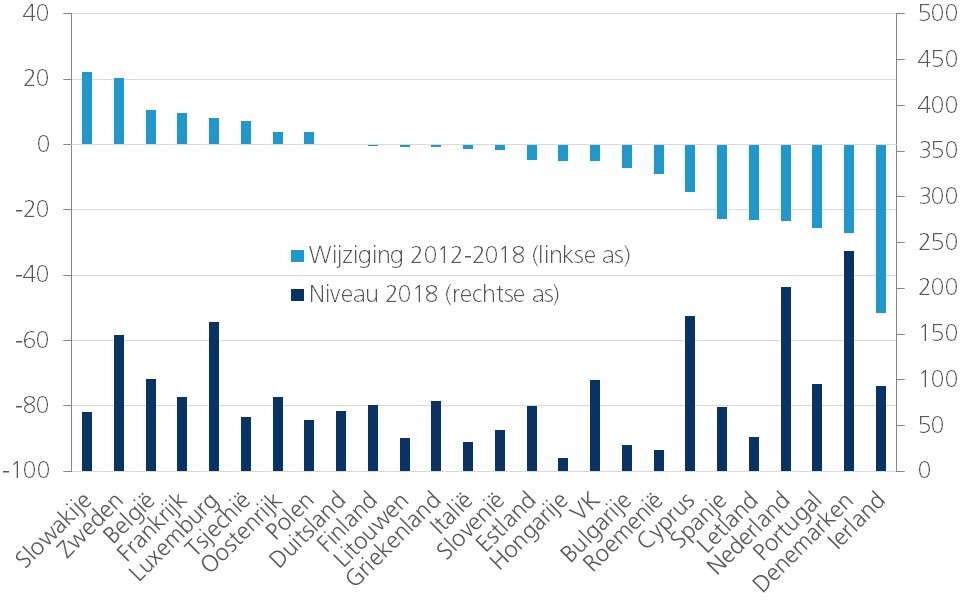

Figuur 2 - Niveau en verandering hypotheekschuld van de gezinnen (in % van het beschikbaar inkomen)

Dat betekent anderzijds niet dat we ons helemaal geen zorgen hoeven te maken. Of de woningprijzen ook elders zullen corrigeren, hangt mee af van de marktwaardering, de schuldenpositie van de gezinnen en de algemene financieel-economische toestand. Naast de overwaardering en het sterkere aanbod, verklaart ook de forse toename en het hoge niveau van de hypotheekschuld bij de gezinnen mee de actuele Zweedse situatie (figuur 2). De Zweedse overheid nam al maatregelen om de kredietrisico’s in te perken, zoals de plafonnering van kredietbedragen in verhouding tot de aankoopprijs. Gegeven de nog forse overwaardering en de verwachte verslechtering van de economische fundamenten (nl. een lagere bbp-groei en wat hogere rente), doet dit ons vermoeden dat de prijscorrectie op de Zweedse woningmarkt nog een tijdje kan aanhouden.

Inzake overwaardering van de woningmarkt en/of schuld van de gezinnen komen vooral Luxemburg en Oostenrijk, maar ook België, Tsjechië en Slowakije in het vizier (figuren 1 en 2). De situatie pleit voor extra voorzichtigheid inzake kredietverlening en bijkomende regulering om de kredietrisico’s te beperken. Er moet zo worden vermeden dat de situatie op de woningmarkt in de landen plots zou omslaan, iets wat vooral risico’s inhoudt ingeval van een nieuwe financiële of economische schok zoals een opsprong van de rente of werkloosheid.