Retail Estates: winkelvastgoed blijft buiten schot

Uit het departement: “Zeg niet online, maar wel buitenstedelijk”

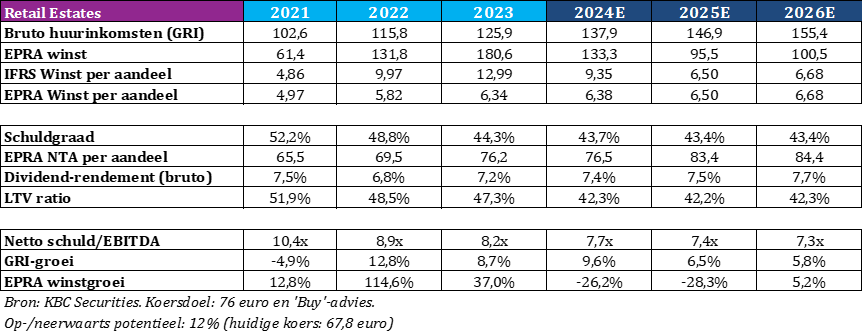

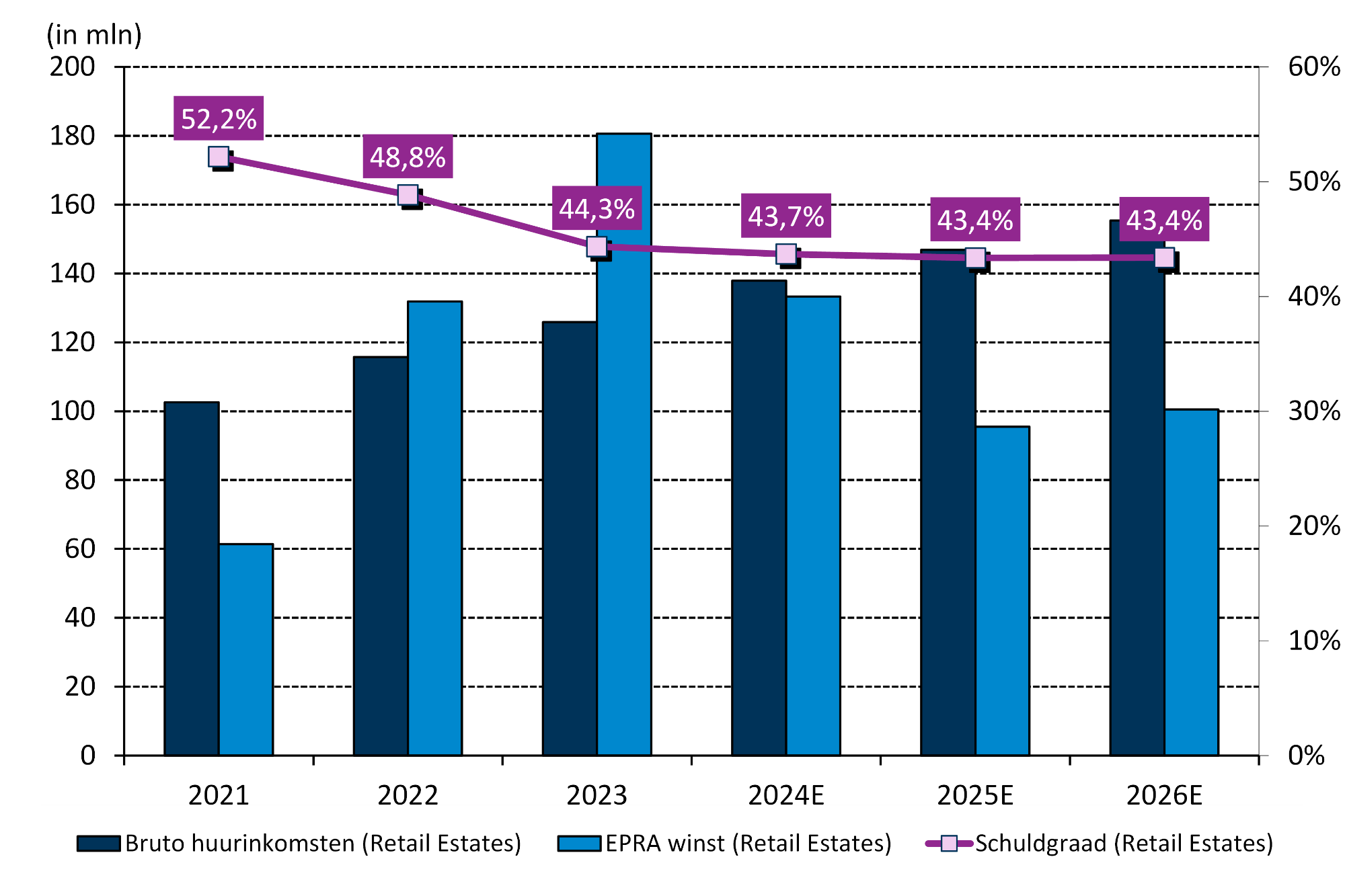

Vastgoedgroep Retail Estates kon vorig boekjaar, dat liep tot einde maart, de EPRA-nettowinst op jaarbasis met 9,77% aandikken tot 6,18 euro per aandeel. Omdat er extra aandelen werden uitgegeven, steeg de winst per aandeel ‘slechts’ met 6,81% op jaarbasis, terwijl KBC Securities op 6,28 euro mikte. Belangrijker is dat de netto huurinkomsten 10,71% aandikten tot 138,83 miljoen euro, dankzij indexeringen en overnames. Hier mikte onze analist slechts op 137,9 miljoen euro. Retail Estates stelt na een meer dan degelijk jaar een keuzedividend voor van 5 euro. Dat alles is meer dan voldoende voor KBC Securities om het ‘Kopen’-advies en 76 euro koersdoel te herhalen.

Hogere portefeuillewaarde

Aan de balanskant klokte de reële waarde van de vastgoedportefeuille het boekjaar af op 2,03 miljard euro, onder meer omdat de waarde van de portefeuille met 51,2 miljoen naar boven werd bijgesteld. Dat is interessant omdat beleggers dezer dagen met de nodig argwaan kijken naar de mogelijke impact van de gestegen rente.

De bezettingsgraad van 97,89% lag iets lager dan in 2023, toen de teller op 98,08% afklokte, maar blijft niettemin meer dan comfortabel bijzonder hoog. Zelfde voor de schuldgraad, want die bleef stabiel op 44,62% en dat is ver onder de 50%-doelstelling.

Marktsituatie blijft gunstig .. en verbeterde zelfs

De Belgische consument blijft relatief positief gestemd, onder meer omdat de lonen stijgen. En zo ook de uitgaven aan reizen en horeca. Dat resulteert onder meer in het feit dat bedrijven zoals Foodretail, Aldi en Lidl nu weer winst draaien, tegenover verlies vorig jaar. Wat non-food betreft kunnen de prijsleiders in de retailsector de prijzen blijven verhogen, terwijl de modeverdelers nog steeds last hebben van hoge voorraden omwille van de lange regenperiode . Click & Collect groeit snel, net zoals de combinatie van fysieke winkels die werken met onafhankelijke installateurs die op zondag kunnen werken.

Vooruitzichten voor 2024/2025

Het management mikt voor het huidige boekjaar op een dividend van zo’n 5,10 euro, terwijl KBC Securities eerder op 5,07 mikte. Iets minder dan verwacht, wat ook gezegd kan worden voor de huurinkomsten. Die zouden namelijk kunnen landen rond 143 miljoen euro, terwijl op 146,9 miljoen euro werd gemikt. Dit vooruitzicht houdt wel geen rekening met nieuwe investeringen.

Overname van een Brussel retailpark?

Samen met de jaarcijfers gaf de groep aan dat het overname overweegt van een retailpark in de Brusselse periferie. Er werden daaromtrent geen financiële details gegeven, behalve dat het zou gaan om een bijdrage in natura, in ruil voor aandelen Retail Estates. KBC Securities schatte in een eerste reactie dat de investeringswaarde daarvoor ergens tussen 20 en 40 miljoen euro kan liggen en knikte meteen goedkeurend voor wat betreft zo’n deals.Die blijven interessant, zoals het verschil tussen de prijs van de nieuwe aandelen en de intrinsieke waarde niet meer dan 10% bedraagt.

Op de conference dall bleek dat de uitgifteprijs van de nieuw uit te geven aandelen wordt vastgesteld met het aandelendividend. Veel meer details werden er niet gegeven, maar de kans dat de deal doorgaat is wel groot. De kostprijs zou trouwens eerder rond 40 miljoen euro liggen, wat de gemiddelde prijs van een Belgisch retailpark.

Om een buitenlands land te betreden, zou er minstens 50 miljoen euro opgehoest moeten worden. Dat komt omdat de waardering wel degelijk dalen, maar de prijzen in veel landen bevroren zijn. Afwachten, dus, of er ook daar overnames kunnen worden gedaan in de nabije of minder nabije toekomst.

De visie van KBC Securities

In tegenstelling tot winkels in de bekende winkelstraten en winkelcentra in het algemeen is er nauwelijks behoefte aan grote herontwikkelingen op buitenstedelijke retailparken, stelt analist Wim Lewi. Dat komt omdat deze panden minder blootgesteld zijn aan kannibalisatie door onlinekanalen, omdat de huurders meer gericht is op een lage huur per vierkante meter en een locatie net buiten de stad. En dus gemakkelijk bereikbaar met de auto. Dat maakt de locaties geschikt voor omnichannel en mogelijk toekomstig gebruik als ‘last mile’-distributie.

De vraag naar serviceruimten in buitenstedelijke retailparken zal zich positief blijven zal ontwikkelen, wat maakt dat de huidige waardering van de activa eerder aan de conservatieve kant lijkt te zijn. Dat ondersteunt het ‘Kopen’-advies en 76 euro koersdoel.