Rentestress op een ECB-dag

Uit het departement: "Beursblik in een notendop"

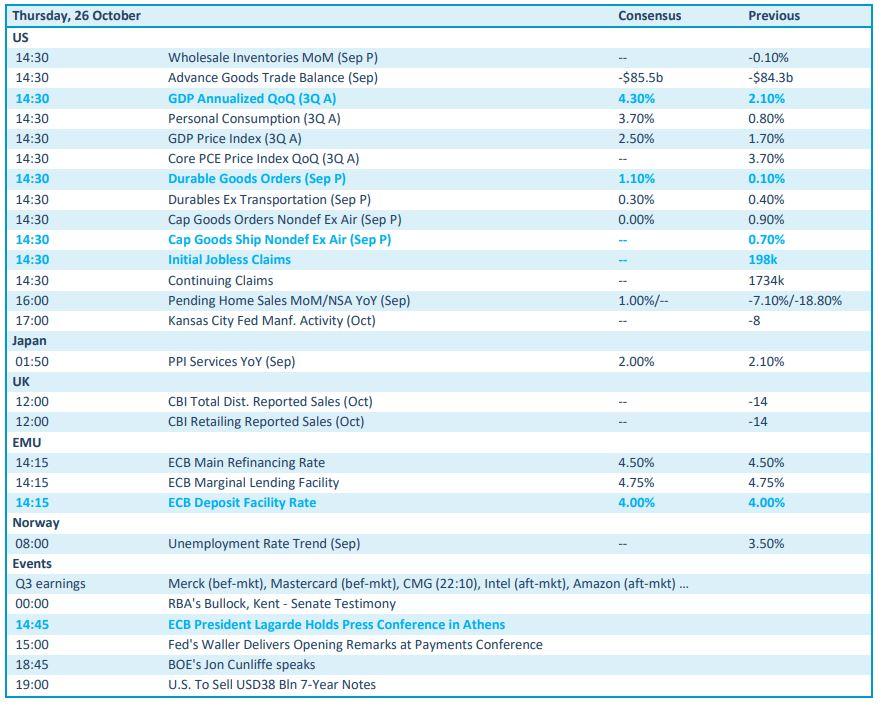

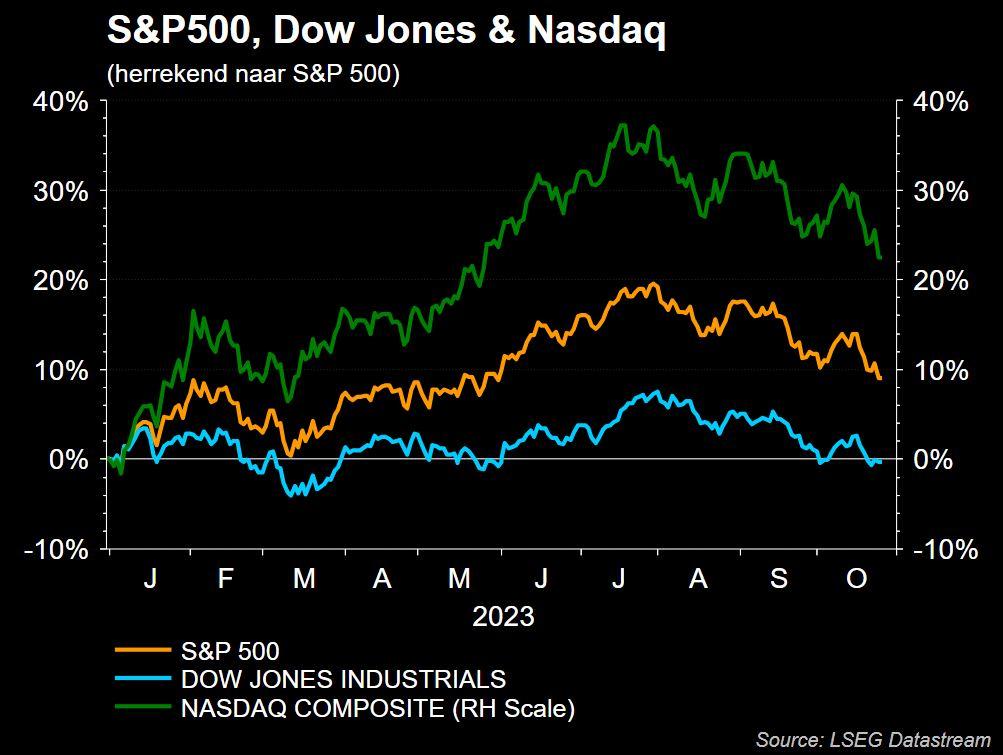

Als we de technologiesector buiten beschouwing laten, dan verging het de aandelenmarkten gisteren nog niet zo heel slecht: Europa kon alsnog 0,05% winst boeken, terwijl de Dow Jones 0,3% daalde. Maar onder impuls van Alphabet (-9,5%) verloor de Nasdaq 2,4% van zijn waarde en dook de S&P500 1,4% lager. Onderliggend ging het echter overal bijwijlen alle kanten uit, met orgelpunten die aan gematigd fatalisme doen denken (dank aan Wordline: -60% en Alphabet). Niet zo voor bijvoorbeeld Microsoft (+3%) dat de winst- en omzetverwachting kon kloppen, zonder ruis op de cloudactiviteiten.

Hoge Amerikaanse rentes

Een hoofdrol werd opnieuw gespeeld door de hernieuwde stijging van de 10-jaars rente tot 4,97% in de VS, terwijl de 30-jaars rente op 5,11% afklokte. Het Bill Ackman-effect lijkt uitgewerkt. De hypothecaire rente steeg nog wat verder dan het hoogste niveau sinds september 2000, dat vorige week op 7,9% gezet werd en waardoor het aantal hypotheekaanvragen kelderde tot het laagste peil in 28 jaar.

Aanleiding voor de rentehausse is te vinden in verse Amerikaanse productiedata. Die name zodanig toe dat de verwerkende industrie na vijf maanden contractie weer met groei aanknoopte. Een recessie in de VS is duidelijk nog niet voor morgen, zodat het “Hoger voor lang” rentescenario eens te meer bevestigd werd.

Europese recessie?

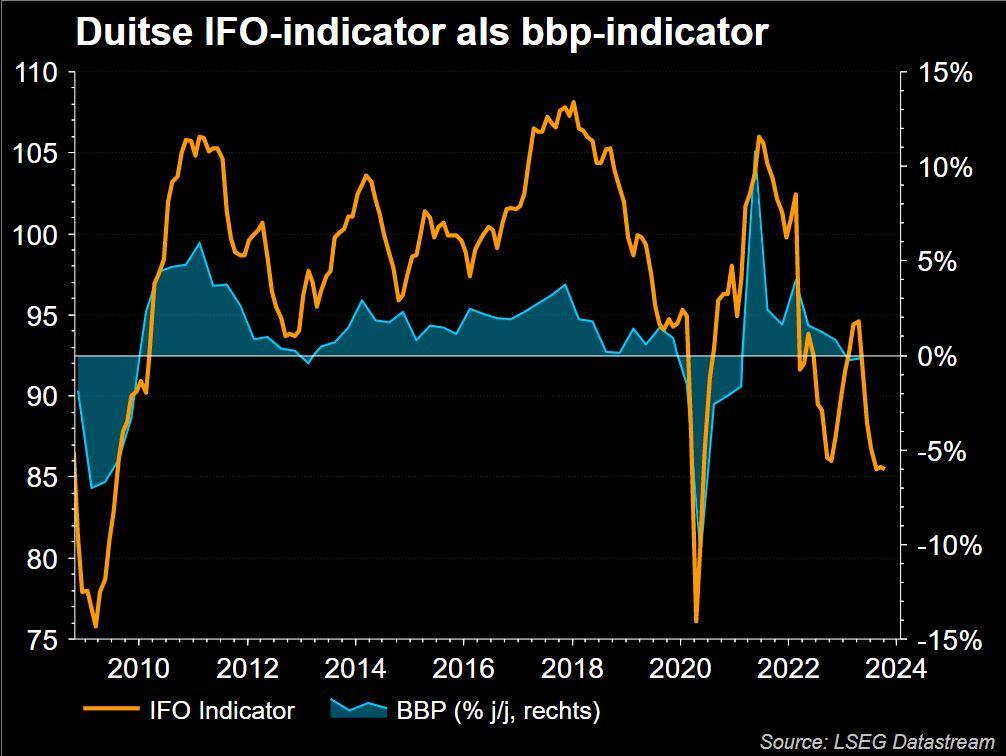

In Europa blijkt de Duitse economie dan toch niet helemaal op apegapen te liggen. De erg belangrijke IFO Business Climate indicator steeg met 1,1 punten op maandbasis tot 86,9 punten, de eerste stijging in zes maanden. Bedrijven werden iets minder pessimistisch over de inschatting van het heden én de toekomst, maar het blijft er wel stevig kachelen. Ook zo in België, waar het ondernemersvertrouwen daalde van -14,4 naar -16,8 in oktober, het laagste peil in 11 maanden. De algemene conclusie is dat we meer en meer afglijden naar een bevestiging van de ondertussen langverwachte Europese recessie.

Azië zo goed als volledig in het rood

In Azië kopieerden de aandelenmarkten de rode Nasdaq-cijfers slaafs, wat tot een algemene verliesdag leidde. Dat werd verergerd door enkele tegenvallende winstrapporten en een stijgende lange termijn rente, zodat Australië, Japan, Hongkong en China allemaal minstens 1% lager werden gezet. Zo ook in Zuid-Korea (-2,6%), ondanks sterker dan verwachte BBP-cijfers voor het derde kwartaal. Dat Xi Jinping de Chinese economie wil ondersteunen met 100 miljard dollar door extra staatsobligaties en een hoger begrotingstekort bracht vooralsnog geen zoden aan de dijk.

Verliesdag voor Japanse yen en olie

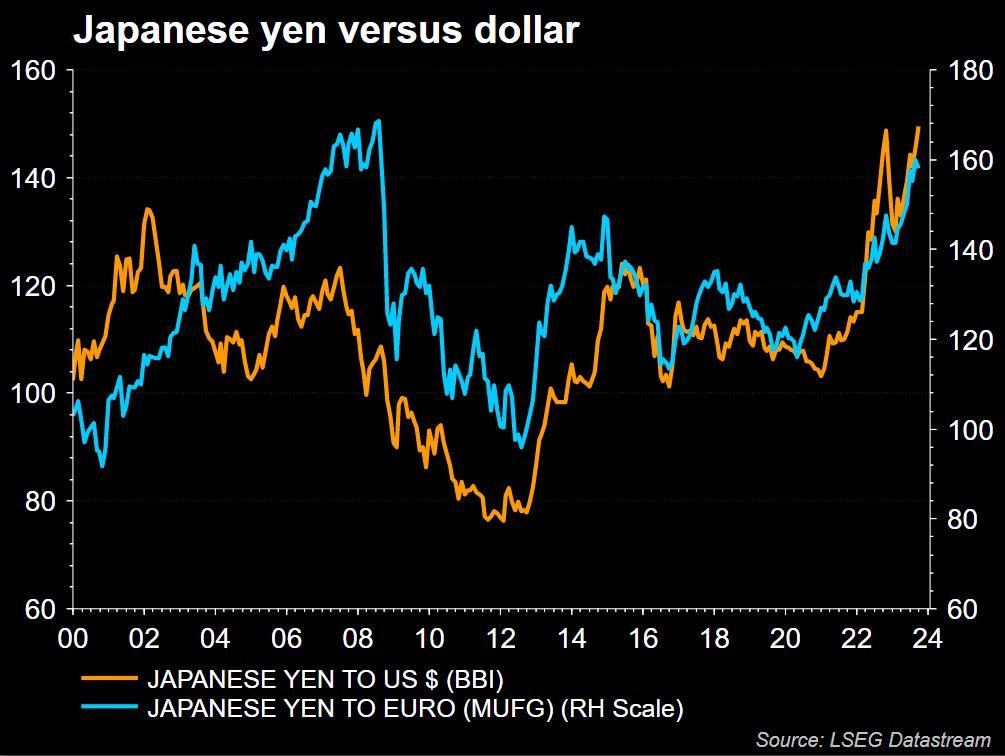

Er was ook alweer verlies voor de Japanse yen, want die verzwakte tot voorbij het kritieke niveau van 150 per dollar. Dat zet de overheid onder druk om in te grijpen op de valutamarkten, en overtuigde de Japanse minister van Financiën Suzuki er daarom alvast voor om de speculanten te waarschuwen: “De muntbeweging wordt scherp in de gaten gehouden … met een gevoel van urgentie!". Zo kan ie wel weer, zeker omdat Japan nog altijd het ultra-ruim monetair beleid behoudt.

De olievraag komt door hierdoor meer en meer onder druk, zodat de olieprijs gisteren verder daalde tot 88 dollar per Brent-vat, ondertussen al de vierde verliesdag op rij. Dat het Internationale energie agentschap EIA gisteren een groter dan verwachte voorraadopbouw rapporteerde hielp niet, net zomin de inspanningen van de VS en Saoedi-Arabië om de stabiliteit in het Midden-Oosten te behouden.

Wat staat er vandaag op het menu?

Vandaag is het helemaal uitkijken naar de rentebeslissing van de ECB, ook al verwacht niemand actie op dat vlak. De speech van topvrouw Lagarde kan daarom interessanter zijn. Uit de VS krijgen we naar verwachtingen sterke BBP-data (+4,3% verwacht), maar ook inzicht in de orders voor duurzame goederen in september en de wekelijkse nieuwe werkloosheidsaanvragen.

Qua bedrijfsresultaten is er onversneden tsunami-alarm. Beetje belachelijk veel bedrijven tegelijkertijd, dus consulteer zeker onze kalender. Uit de Benelux lichten we alvast wel BE Semiconductor, Belysse Group, Pharming, Quest for Growth, Telenet, Universal Music Group en Xior.