Risk-off sentiment in volle glorie

Uit het departement: "Beursblik in een notendop"

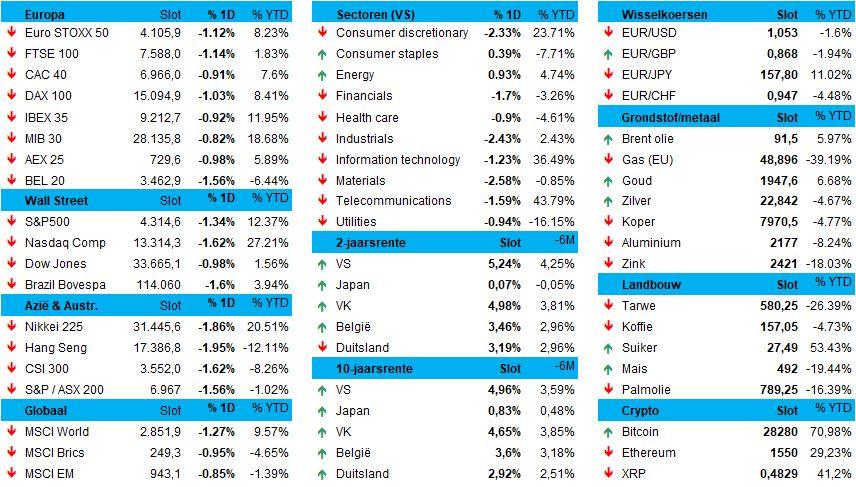

Het sentiment bij zowel aandelen- als obligatiebeleggers dook gisteren stevig onder nul, zodat de Euro Stoxx 600 index 1,05% lager werd gezet, Wall Street 1,3% verloor en de Aziatische beurzen eerder 1,5% verloren. De bedrukte sfeer werd op geopolitiek vlak aangevuurd wordt door de felle Iraanse retoriek tegen Israël, waardoor de olieprijs kortstondig 2% steeg richting 93 dollar per Brent-vat. De Europese gasprijzen stabiliseerden om en bij de 50 euro per MWh. De zoektocht naar veiligere activa brengt onvermijdelijk de goudprijs in beeld, en die piekte dan ook 1,948 dollar per ounce, ei zo na het hoogte peil in twee maanden, terwijl de dollar stabiel bleef (€1 =$1,0538)

Risk-off sentiment

Een klassiek voorbeeld van risk-off sentiment, dus, waardoor sectoren zoals technologie (-2%), industrials (-2,3%) en grondstoffen (-2%) een gepeperde rekening doorgestuurd kregen. Sterkhouders in zo’n klimaat zijn nutsbedrijven (+0,5%), consumptiegoederen (+0,25%) en de energiesector (+0,85%). Niettemin viel de olieprijs na een korte piek terug tot 91 dollar per Brent-vat omdat de OPEC geen steun verleende aan de Iraanse oproep tot een olie-embargo tegen Israël en omdat de VS de sancties tegen Venezuela zullen versoepelen om de wereldwijde olie verder open te draaien.

Ondertussen wierp de bezorgdheid van beleggers over geopolitieke risico's na een toenemend Amerikaans exportverbod op chips een schaduw over Chinese aandelen, ondanks goed nieuws uit een stortvloed van cijfers op woensdag die een economie onderstreepten die tekenen van stabilisatie vertoonde.

Rentes door het dak?

Op rentevlak vertaalde de depressieve sfeer zich opnieuw in duidelijk hogere rentetarieven. Nadat er vorige week al erg weinig vraag was naar de verkoop van Amerikaanse 20-jaarsobligaties, weegt ook de nakende verkoop van 30-jaars obligaties zwaar op de markt. De 2- en 10-jaarsrente (4,91%) steeg naar het hoogste niveau in meer dan 16 jaar, terwijl de 30-jaarsrente de 5%-grens sloopte. Het lijkt slechts een kwestie van tijd vooraleer ook de 10-jaarsrente door die muur heen gaat.

Logisch, want Wall Street maakt zich terecht meer en meer zorgen over de snel uitdijende Amerikaanse schuld. Zelfde verhaal in Europa, trouwens, waar de Duitse 2-jaarsrente (2,93%) en 10-jaarsrente (+3,26%) eveneens richting stratosfeer aan het verschuiven zijn. Zo weet u meteen dat de beursgenoteerde vastgoedsector vandaag a priori op achtervolgen aangewezen zal zijn.

Inflatie onder de knoet?

De centrale vraag is of de inflatie nu eigenlijk al of niet voldoende onder de knoet is gebracht omdat de Federal Reserve met zekerheid aan de zijlijn kan blijven staan. Het is in dat kader wachten op de publicatie van het Beige Book voor aanwijzingen over de vooruitzichten van dat monetaire monetaire beleid. Fed-directeur Waller kan vast “wachten om meer data te verzamelen”. Op naar een nieuwe rentepauze dus.

Wat staat er vandaag op het menu?

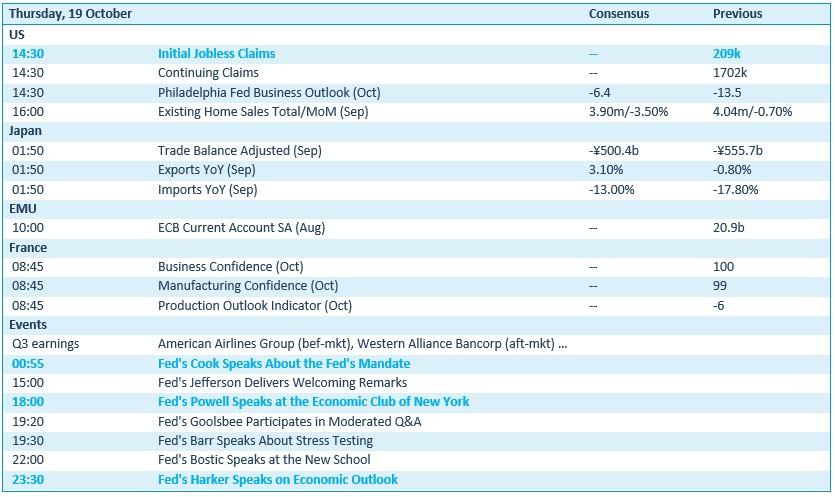

Op de economische kalender vinden we niet meteen zwaargewichten, al is de wekelijkse evolutie van nieuwe werkloosheidsaanvragen in de VS altijd interessant. Daarnaast krijgen we de zakelijke outlook van de Philadelphia Fed en inzicht in de huizenverkoop, terwijl Europa en Japan handelsdata vrijgegeven en Frankrijk de maandelijkse update verzorgt van de industriële en zakelijke vertrouwensindicatoren. Que speeches kijken we uit naar Fed-voorzitter Jerome Powell, want die neemt straks het woord in en bij de Economic Club of New York.

Qua bedrijfsresultaten kijken we naar AT&T, Blackstone, CSX, Fifth Third Bancorp, FreeportMcRoran, GenuineParts, IntuitiveSurgical, Keycorp, Marash&McLennan, Philip Morris, Truist Financial, Union Pacific, Bankinter, DNB Bank, Elisa, Fabege, Investor, Nokia, Nordea Bank, Sartorius, Schindler, Telia en Sipef.