Knieval voor aandelen en obligaties

Uit het departement: "Beursblik in een notendop"

Bij Toxic Shock klonk het op GMM22 "Alles moet kapot", maar zo erg was en is het nog niet, zeker niet op Wall Street. De S&P 500 daalde wel met 1,45% tot laagste peil sinds 1 juni, terwijl de Nasdaq 1,9% kelderde tot het laagste peil sinds 31 mei. Maar beide indexen staan wel nog duidelijk op jaarwinst , zo ergens tussen 10% à 20%. Dat is iets wat we van de BEL20 (-6,5%) en de Chinese CSI-index (-4,7%) niet kunnen zeggen. .

Rentedruk

Aan de basis ligt eens te meer rentedruk, aan beide kanten van de Atlantische oceaan. De Duitse 10-jaarsrente tikte 2,96% aan, terwijl de Amerikaanse variant afklokte op 4,83% , het hoogste peil sinds oktober 2007 en 430 basispunten hoger dan in maart 2020. De dollar steeg dan ook opnieuw (€1 = $1,470).

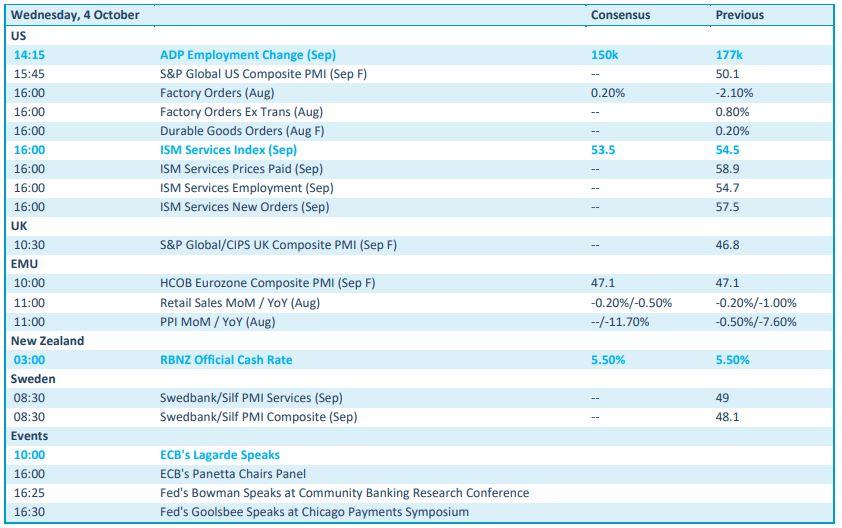

Omdat de lange termijn rentes sneller stijgen dan de korte termijn rentes, stijgt de rentecurve (eindelijk) in sneltempo weer richting ‘normale rentecurve’. Vandaag is die curve omgekeerd. Die normalisatie is traditioneel een goeie recessie-indicator, al staat ook dat niet gelijk met bijbels onheil, en al evenmin met enige vorm van zekerheid over die recessie. Het is vooral zo dat een 'vervlakking' via dalende lange termijn rentes geldt als een goede vooroplopende indicator van economische recessies.

Amerikaanse banencijfers

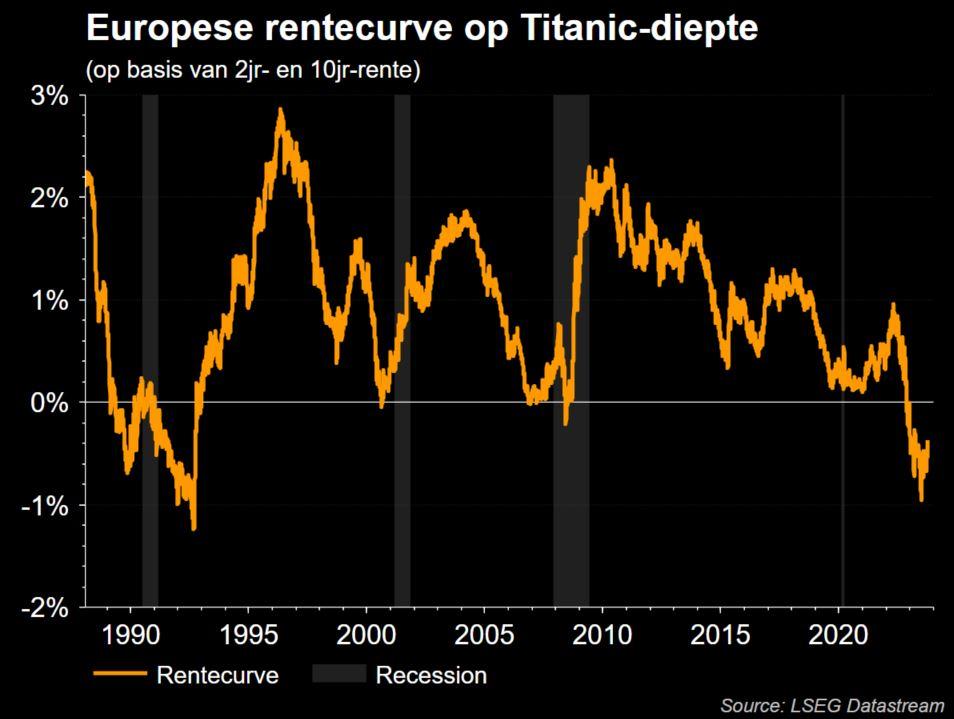

Opvallend genoeg is de kans op een nieuwe renteverhoging de voorbije weken net teruggeschroefd: “de Fed zou het huidige pauze moeten kunnen verlengen”, klinkt het meer en meer. Héél veel hangt (opnieuw) af van de sterkte van de Amerikaanse arbeidsmarkt, omdat die de consumptie aandrijft. Details krijgen we straks (via het ADP-rapport) en vrijdag (via het officiële arbeidsmarktrapport). Op het niveau van rente geven we mee dat centrale bank van Nieuw Zeeland vannacht de beleidsrente stabiel hield op 5,5%, goed voor rentepauze voor nu al drie achtereenvolgende maanden.

China en olie

Misschien is China een bron van de recente stijging van de rente op schatkistpapier? Volgens Apollo Global Management heeft China sinds 2021 voor 300 miljard dollar aan Amerikaanse staatsobligaties (Treasuries) verkocht, waarvan 40 miljard sinds april 2023. Aan de basis ligt een vertragende Chinese groei en een pak neerwaartse druk op de munt. Tel daarbij een pak meer emissies in de VS, van de overheid en van bedrijven, en de trend is duidelijk eerder op-, dan neerwaarts.

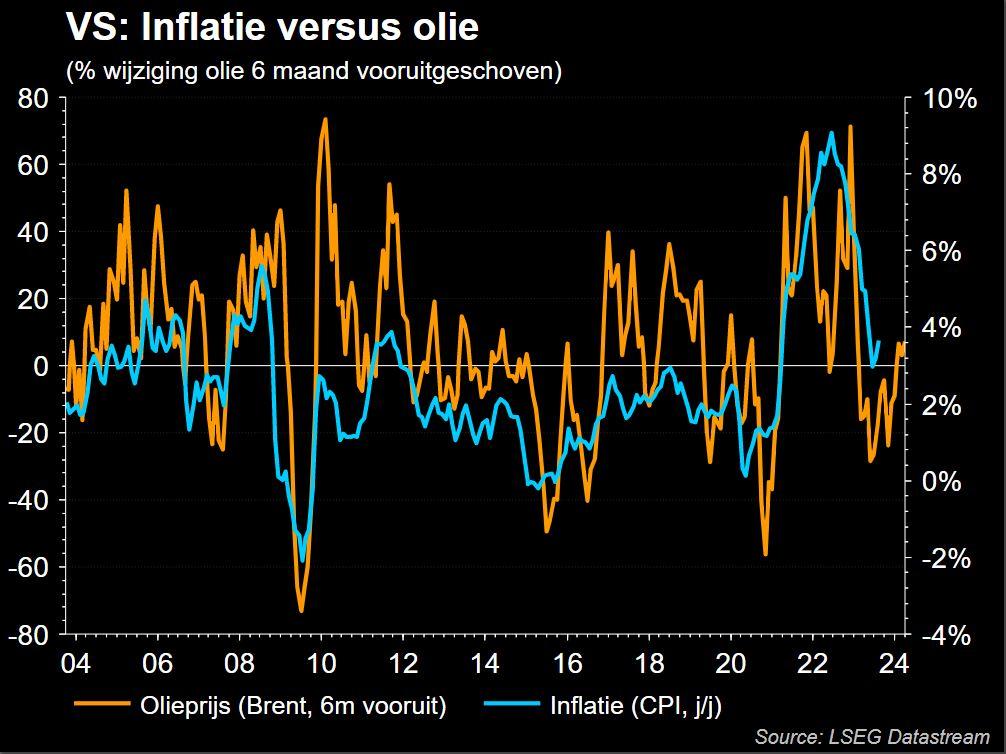

Op de oliemarkt nam de recessiedreiging wat druk van de ketel. De prijs voor een vat Brent-olie noteert nu op 90,4 dollar. Dat is lastig voor de VS, dat nog maar 17 dagen voorraad in zijn Strategic Petroleum Reserves (SPR) heeft zitten, zowat de helft van het gemiddelde sinds 1990 (zo’n 33 dagen). Probleem is dat de VS pas wil aanvullen aan olieprijzen die 30% onder hun huidige niveau moeten liggen. De oliemarkt kijkt vandaag dus reikhalzend uit naar de OPEC-vergadering waarop de huidige productieverlagingen besproken zullen worden.

Eindigen doen we in Azië, waar de Japanse yen gisteren opnieuw aan het schuiven ging. Die beweging stabiliseerde vannacht in de buurt van 149 tegenover de dollar, zelfs zonder dat de overheid moest interveniëren. Minister van Financiën Suzuki waarschuwde onlangs dat de valutabewegingen “voorzichtig opgevolgd worden”, nadat er in 2022 voor het eerst sinds 1998 ingegrepen werd op de valutamarkten. Toen daalde de yen tot 145,9 tegenover de dollar. En daar staan we nu ook, zelfs dieper.

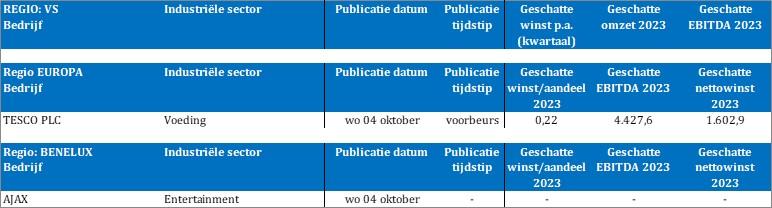

Wat staat er vandaag op het menu?

Er staan vandaag heel wat belangrijke sentimentsindicatoren op het menu. Zo is er in de VS de belangrijke ISM-index dienstensector voor september, en die wordt geflankeerd door de PMI-sentimentsindex van S&P Global en HCOB voor VS, het VK én de EU. Die laatste publiceert trouwens cijfers over de kleinhandelsverkoop in augustus, maar ook over de evolutie van de producentenprijsinflatie in augustus. Ook ECB-topvrouw Lagarde komt nog eens buiten, met zowaar alweer een speech!