Aandelen, obligaties en grondstoffen omlaag

Uit het departement: "Beursblik in een notendop"

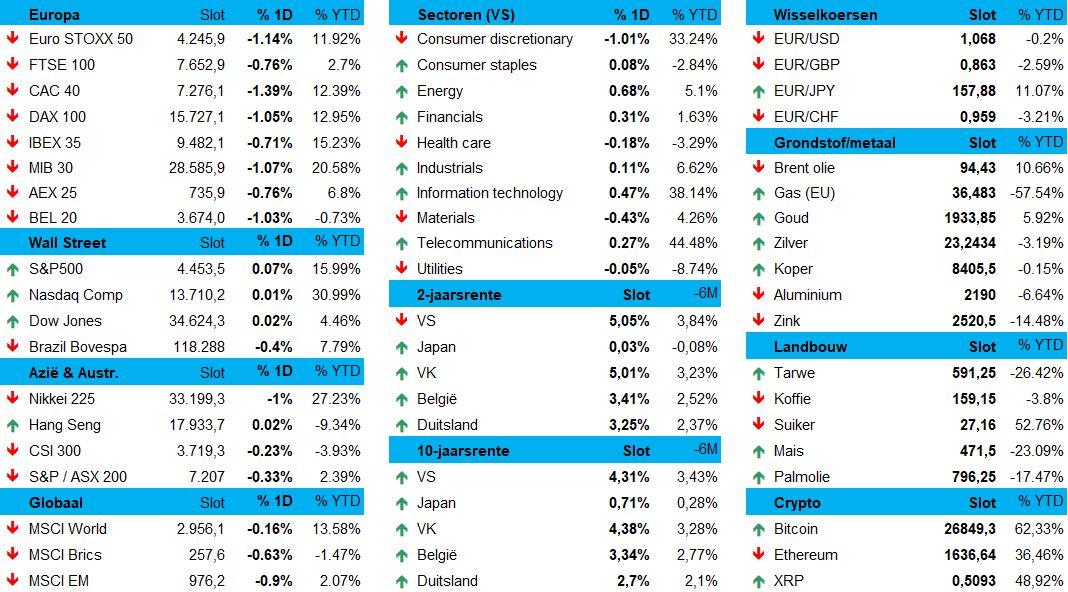

De Europese beurzen openden de week met een baaldag (-1,2%), terwijl Wall Street (+0,1%) niet al te veel last had van knikkende knieën in de aanloop naar onder meer de rentevergadering van de Federal Reserve op woensdag. Naast de Fed houden nog 4 centrale banken, die samen toezicht houden op de 10 meest verhandelde valuta's deze week hun beleidsvergadering, en dat naast een groot aantal centrale banken van opkomende markten. Ook Azië moest door het stof, met verlies voor Australië, Japan, Zuid-Korea, Hongkong en China. Uit de notulen van de vergadering van de Australische centrale bank bleek immers dat de beleidsrente in september nog eens 25 basispunten zou kunnen worden opgetrokken. Rentestress en recessievrees.

Energiesector uitzondering van de dag

Alle Europese industriële sectoren eindigden in het rood, met de gezondheidssector (-1,7%) en financials (-1,3) op kop, terwijl de grootste verliezers in de VS vastgoed en producenten van “consumer discretionaries” zijn. Ook chipaandelen zoals Nvidia (-2,1%), Broadcom (-0,5%) en Advanced Micro Devices (-0,3%) kregen opnieuw verkoopdruk, terwijl de energiesector er met 0,7% winst dé uitzondering op de regel bleek.

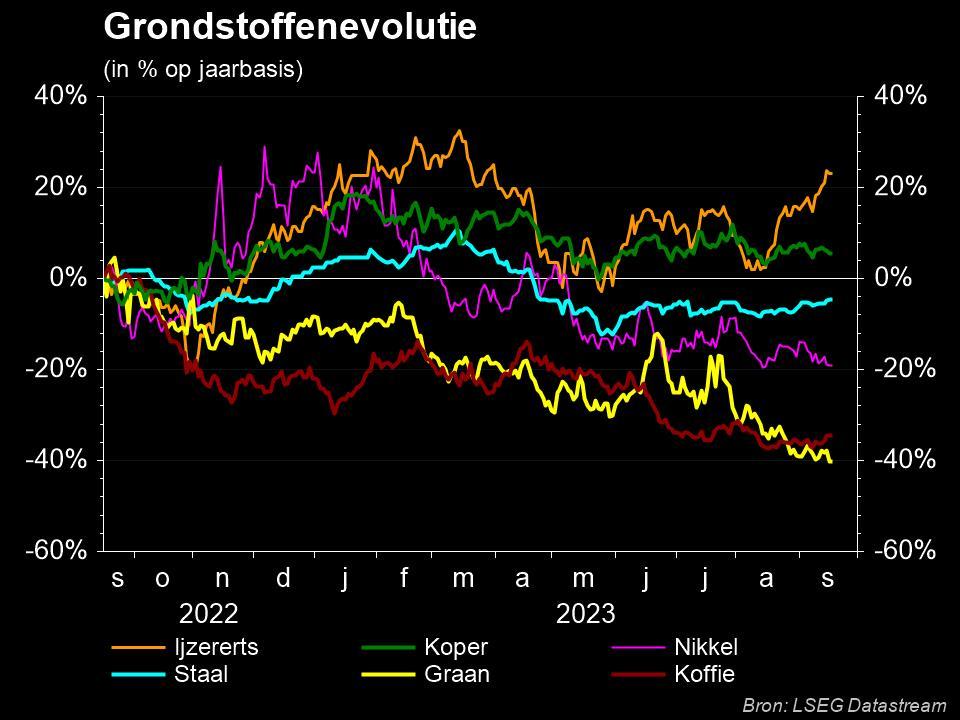

Chinese vraag naar staal blijkt stand te houden

De inflatievrees werd aangewakkerd door een verder verdapperende olieprijs (+30% sinds begin juli tot 94,6 dollar per Brent-vat), geschraagd door de recente verlenging van de leveringsbeperkingen door Saoedi-Arabië en Rusland. Ondertussen steeg de staalprijs tot zo’n 3.825 yuan per ton, het hoogste niveau sinds april 2022. De Chinese vraag blijkt ondanks de huizencrisis en belabberde economische groei stand te houden, terwijl de vraag ondersteund wordt door omvangrijke infrastructuurwerken en de productie van ruw staal in China in augustus met een scherper dan verwachte 4,8% daalde op maandbasis.

Recessiestress zorgt voor rentestijging

De Europese gasprijs voor levering in oktober daalde gisteren wel met 5% tot 34,5 euro per MWh, tegenover 48,72 euro voor levering in december. Bij olie- en gasgroep Chevron kon de volledige LNG-productie in de Australische Wheatstone fabriek hervat worden, nadat stakingen de productie vorige week met zo’n 20% drukten. Wheatstone en de nabijgelegen Gorgon faciliteit tekenen voor meer dan 5% van de wereldwijde LNG-aanvoer, maar de geplande leveringen liggen nog altijd op schema. De recente vrees voor een aanbodschok blijkt dus eens te meer overdreven.

Aandelen lager, obligaties lager en grondstoffen lager. Een duidelijke vlucht naar veiligheid, toch? Niet echt, want het is eerder een vlucht tout court, ondanks de Fed de beleidsrente deze week stabiel zal houden. Dé vraag is of die pauze ook op de vergaderingen van november en december zal behouden blijven! Slechts 33% van de waarnemers denken van niet, maar die minderheid bepaalt duidelijk wel het sentiment bij de meerderheid. De dollar behield er niettemin zijn recente winsten door (€1 = €1,0679).

Maar recessiestress blijft wel degelijk een ding, getuige daarvan een algemene rentestijging gisteren. De 10-jaarsrente in de VS en Duitsland noteert nu op 4,33% en 2,71%, tegenover en 5,06% en 3,25% op 2 jaar. Dat de Duitse lange termijn rente gisteren het hoogste niveau aantikte van de laatste zes maanden weerspiegelt de uitlatingen van onder meer ECB-directeur Kazimir. Die wil pas in maart 2024 een eind aan de renteverhogingen wil uitroepen, en dan nog op “eventuele basis”. Ook directeurs Vasle en Holzmann hebben gezinspeeld dat een extra renteverhoging, of meerdere, noodzakelijk kunnen blijken om de inflatienek om te wringen.

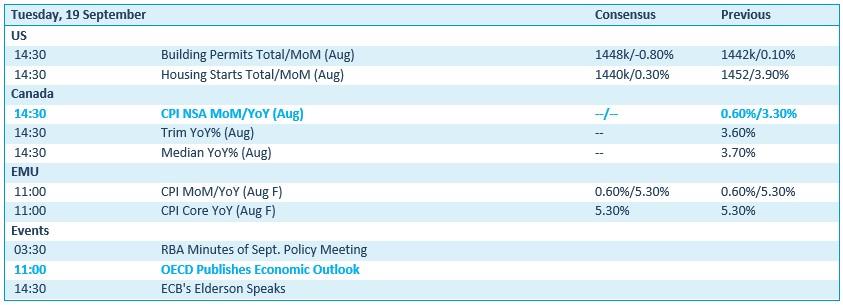

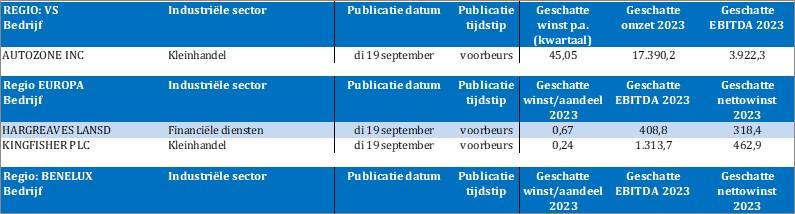

Wat staat er vandaag op het menu?

Qua economisch nieuws kijken we vandaag naar Amerikaanse huizenmarktdata, maar véél meer naar de (weliswaar) definitieve Europese inflatiedata. Die worden geflankeerd door Canadese inflatiecijfers én de publicatie van de economische vooruitzichten door de OESO. Qua bedrijfsresultaten moeten we het doen met Hargreaves Landsdowne, King Fisher en Autozone.