Eens te meer rente- én groeivrees

Uit het departement: "Beursblik in een notendop"

Het werd alweer een verliesdagje gisteren, met negatieve cijfers in Europa (-0,6%), Wall Street (-0,7%) en Azië (-0,8%). Rente- én groeivrees weefden nog maar eens de rode draad doorheen de dag, met als aanleiding een sterker dan verwachte prestatie van de Amerikaanse industrie. De dienstenindex van het ISM steeg in augustus tot 54,5 punten, de hoogste stand in zes maanden en ver boven verwachting. Alles boven de 50-puntengrens wijst op groei, en dus mogelijk op opwaartse inflatiedruk. Enkele beurshuizen vertaalden het cijfer ook in een hogere verwachte economische groei voor 2023, dat zegt genoeg.

Rentes

Eén en ander versterkte opnieuw de speculatie dat de Federal Reserve de rente langer hoger zal moeten houden, zodat 60% van de markt nu een renteverhoging verwacht in november. Dat werd gevoed door voormalig Fed directeur James Bullard, die verwacht dat er nog één extra renteverhoging nodig is in 2023. Welles of niettes, feit is dat rentespeculatie ondertussen evenzeer een traditie is geworden als oud nieuws. Maar de inflatie zakt pas eens ze zakt en tot dan staat ze te hoog.

Wachten dus op meer richtinggevende data. En dus doorbrak de Amerikaanse 2-jaarsrente gisteren opnieuw de 5%-grens, terwijl de 10-jaarsrente stand hield rond 4,29%, terwijl de Duitse 10-jaarsrente doortrok tot 2,56%. Het is in zo’n kader niet onlogisch dat de dollar verder terrein won (€1 = $1,0717), maar ook dat tech-aandelen ondermaats presteerden. De Nasdaq speelde onder meer onder impuls van Tesla en Apple 1,1% kwijt, terwijl de Hang Seng Tech index 1,5% liet liggen.

Energie

Ook de olieprijs (+1% tot 90,24 dollar per vat) blijft de krantenkoppen halen, omwille van de eerder gemelde handhaving van de OPEC+-productiebeperkingen. Gisteren haalden drie Amerikaanse luchtvaartmaatschappijen daarom de alarmbellen boven omdat de vliegtuigbrandstofprijzen in de lift zitten.

De energiesector was gisteren één van de schaarse winnaars op de beursvloer (+0,1%), naast de nutsbedrijven (+0,2%), terwijl de financiële sector (-0,17%) het al bij al ook nog goed deed. Belangrijk hier is dat een tiental bedrijven de Amerikaanse investment-grade rentemarkt willen gebruiken om de balans te versterken. “Zal de stijgende korte termijn rente nog meer slachtoffers eisen”, wordt her en der al eens gevraagd?

Luxe en China

In Europa trok de luxesector de aandacht naar zicht toe. De hele sector werd kopje onder geduwd door de voorzitter van Richemont, die eigenhandig 25 miljard euro beurswaarde deed verdampen door te stellen dat de blijvend stijgende inflatie dan toch de vraag naar luxegoederen aan het aantasten is. Goed voor Novo Nordisk, dat zo zijn positie als grootste Europese bedrijf kon versterken.

Vannacht bleek dat het Chinese handelsoverschot van 78,65 naar 68,36 miljard in augustus, het kleinste handelsoverschot sinds mei. De export (-8,8%) daalde immers sterker daalde dan de import (-7,3%) door de aanhoudend zwakke vraag uit binnen- en buitenland, maar deed het al bij al wel beter dan verwacht. Er werd immers op een exportkrimp met 9,2% gemikt, tegenover een importkrimp met 9%. Tot dusver in 2023 daalde de export met 5,6%, terwijl de import 7,6% terugviel. De economische motor draait met andere woorden op ralenti, maar dat wisten we al.

Wat staat er vandaag op het menu?

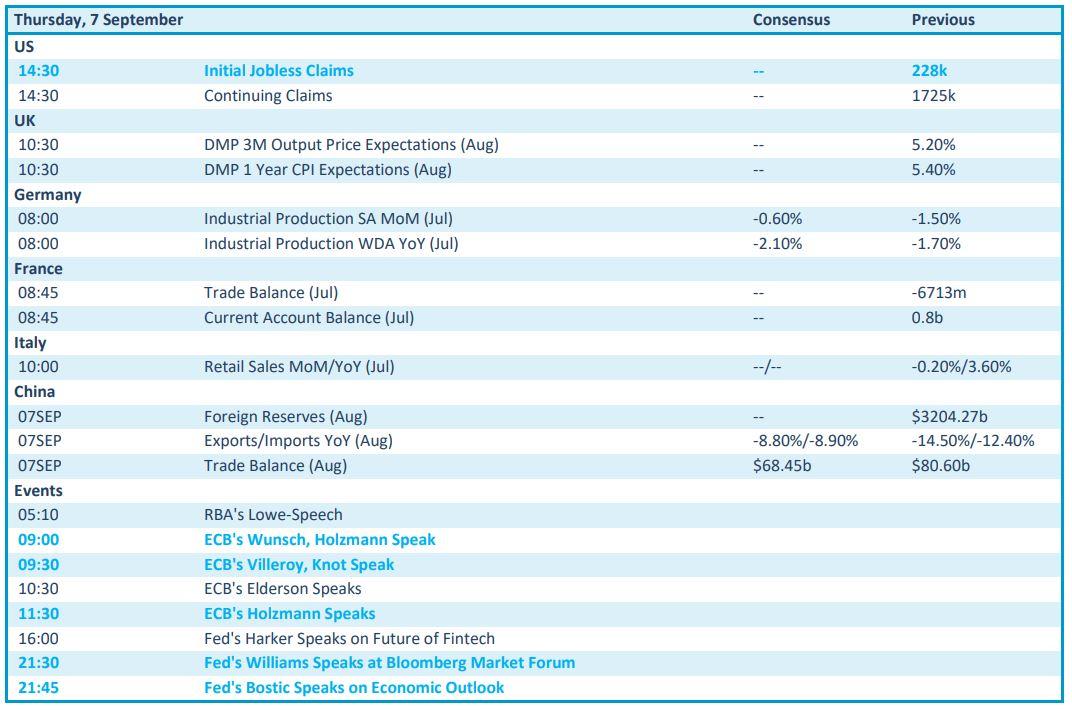

Op de economische kalender staat weinig nieuws dat de vlam in de pan kan doen slaan. De Chinese handelsbalans, met zijn import- en exportdata, komt nog het dichtst in de buurt, gevolgd door de Amerikaanse nieuwe werkloosheidsaanvragen. Verder zijn er data over de Duitse industriële productie, de Franse handelsbalans en de Italiaanse kleinhandelsverkopen, maar richtinggevend zijn die zeker niet. Wel zijn er speeches, heel veel speeches.

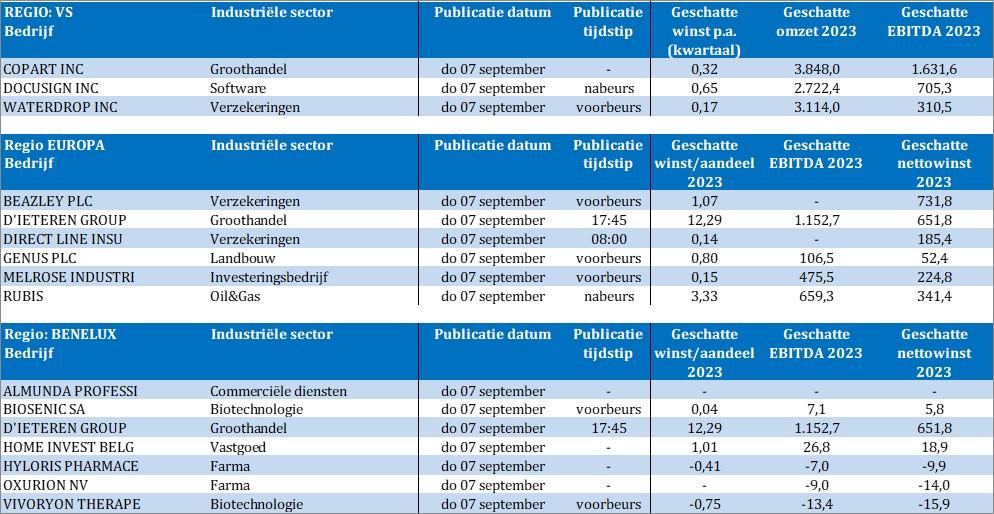

Bedrijfsresultaten krijgen we vandaag van Copart, Docusign, Waterdrop, Dieteren, DirectLineInsurance, Genus, MelroseIndustries, Rubis, Biosenic, Home Invest Belgium, Hyloris en Oxurion, om enkele meer obscure exemplaren niet bij naam te noemen.