Winstverwachtingen S&P 500 op recordniveau

Uit het departement: “Duur, maar omwille van goede redenen”

Nu het winstseizoen over het vierde kwartaal van 2023 zo goed al volledig ten einde is gekomen, wordt er reikhalzend uitgekeken naar 2024. Op basis van de aandelenkoersen ziet dat er goed uit, want de S&P500 dikte sinds 31 december met 10% aan, tegenover 7% voor de EuroStoxx 600. De BEL20 moet het stellen met 2,8% winst, terwijl de Japanse Nikkei de recordniveaus aan elkaar reeg en dit jaar alleen al met 20% in waarde steeg.

“Een bubbel”, klinkt het steevast in conservatieve kringen waar de link gelegd wordt tussen het optimisme voor AI-bedrijven en de rest van de markt die daar amper wat mee te maken heeft. De waarheid zal zich zoals altijd moeten uitwijzen, maar feit is dat de winstverwachtingen eveneens fors zijn toegenomen. Of de analisten zich net als de beleggers zich daarmee schuldig maken aan al dan niet misplaatst optimisme is een vraag waar we ook pas later dit jaar een antwoord op zullen kunnen. Maar we nemen u wel graag mee in onderzoek hieromtrent door FactSet.

Winstvooruitzichten voor 2024 verbeterden

Op basis van de huidige gegevens voor de S&P 500 wordt momenteel verwacht dat Amerikaanse bedrijven 4,2% winstgroei gerealiseerd kunnen hebben in 2023. Dat is op zich al best opvallend, want in het begin van 2023 werd nog gemikt op een nulgroei. Heel wat analisten en bedrijven vreesden toen zelfs voor een winstrecessie, maar die vrees werd niet bewaarheid. Vooruitkijkend naar 2024 kan de winst voor de S&P500 bedrijven mogelijk met 9,5% stijgen. Die schattingen bleven de voorbije kwartalen opvallend stabiel.

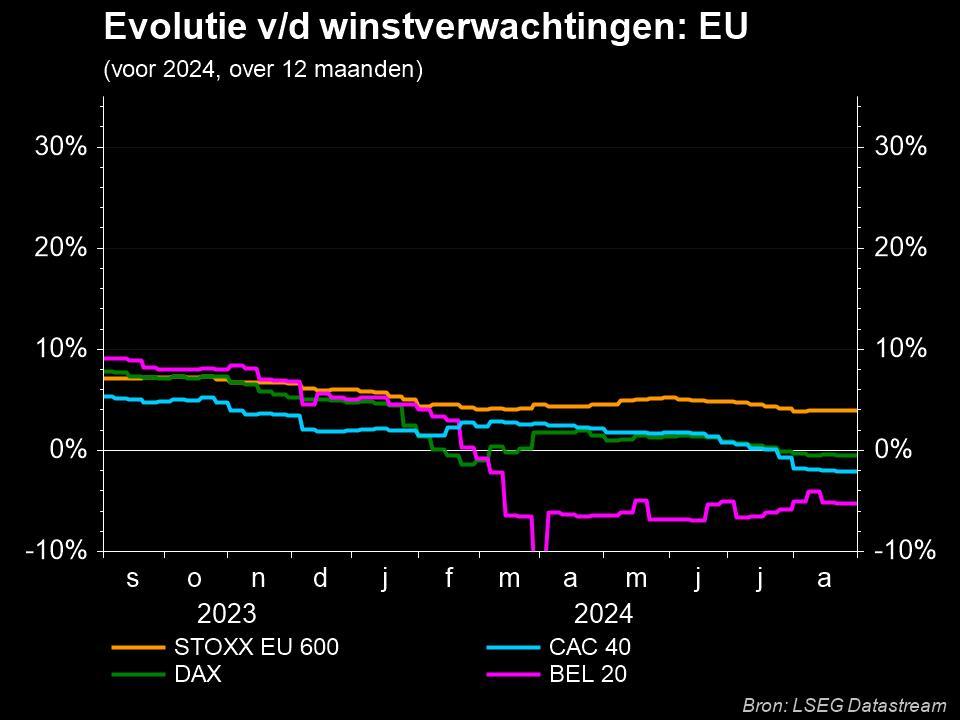

Maar in Europa was dat allerminst zo. De winstverwachtingen die begin 2023 naar voren werden geschoven, bleken niet helemaal bestand te zijn tegen de tand des tijds. Zo daalde de teller voor de Euro Stoxx 600 van 7,5% naar een huidige 4%. Ook de Duitse bedrijven zouden het met een winstgroei van 0% een pak minder goed doen dan de eerder verhoopte groei met 11,1%. Voor de BEL20 is het helemaal een ramp, want gemiddeld zouden de winsten met 6% kunnen dalen in 2024, terwijl er een jaar eerder nog op 13% groei werd gemikt.

Op naar de “verre toekomst”

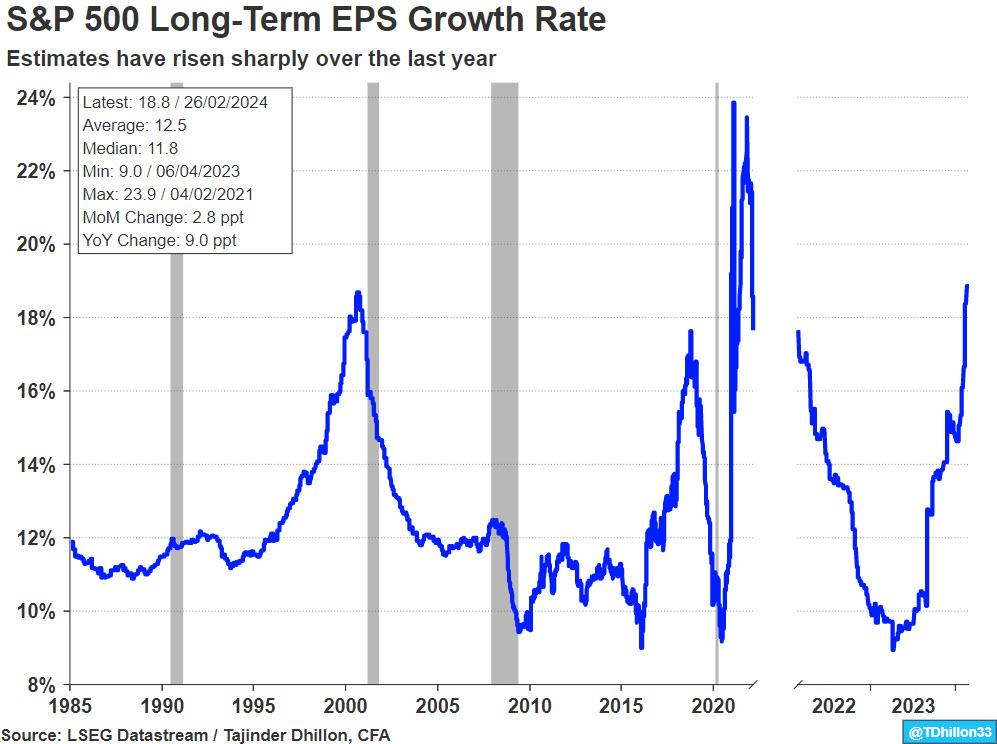

FactSet richtte de blik ooechter op de verre horizon, om een idee te krijgen van de analistenverwachtingen inzake de winstgroei van de S&P500 in de komende drie tot vijf jaar. Kortweg gezegd: de winstgroei op lange termijn, uitgedrukt als een samengesteld groeipercentage op jaarbasis. Voor de S&P 500 bedraagt dat cijfer vandaag 18,8%, waarmee het in de allerhoogste regionen van de rangschikking sinds 1985 aanbelandde. Meer concreet: 18,8% bevindt zich in het 97ste percentiel, ver boven het langetermijn gemiddelde van 12,5%. Om dat cijfer nog straffer te maken, blijkt dat de winstverwachtingen in 2023 met liefst 9 procentpunten stegen. Zo’n beweging is ongezien sinds de economie door corona tot stilstand kwam.

Er is ook een interessante observatie bij het vergelijken van LTEG met nominale bbp-groei. De traditionele economische theorie zou impliceren dat de winstgroei op lange termijn het pad van de nominale bbp-groei zou moeten volgen, maar de LTEG-prognose lijkt een opwaartse vertekening te vertonen met een langetermijngemiddelde van 12,5%. Dit staat tegenover een langetermijngemiddelde van 6,5% voor het nominale BBP van bijna 80 jaar geleden.

De Magnificent 7, wie anders?

Vraag is nu of zo’n verwachting wel realistisch is. Feit is alvast dat de Amerikaanse economie het afgelopen jaar erg veerkrachtig is gebleven, wat onder meer zichtbaar is in de blijven krappe arbeidsmarkt en de consumptiebereidheid van de consument. Dat de winstverwachtingen stijgen is in die optiek niet onlogisch, zeker niet omdat een scenario van een zachte economische landing recent fors terrein won. En ook spelen de uitzonderlijke resultaten van de “Magnificent Seven” (Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia en Tesla) mee, want die profiteren van een heel sterk momentum dat aangevuurd wordt door alles wat te maken heeft met kunstmatige intelligentie.

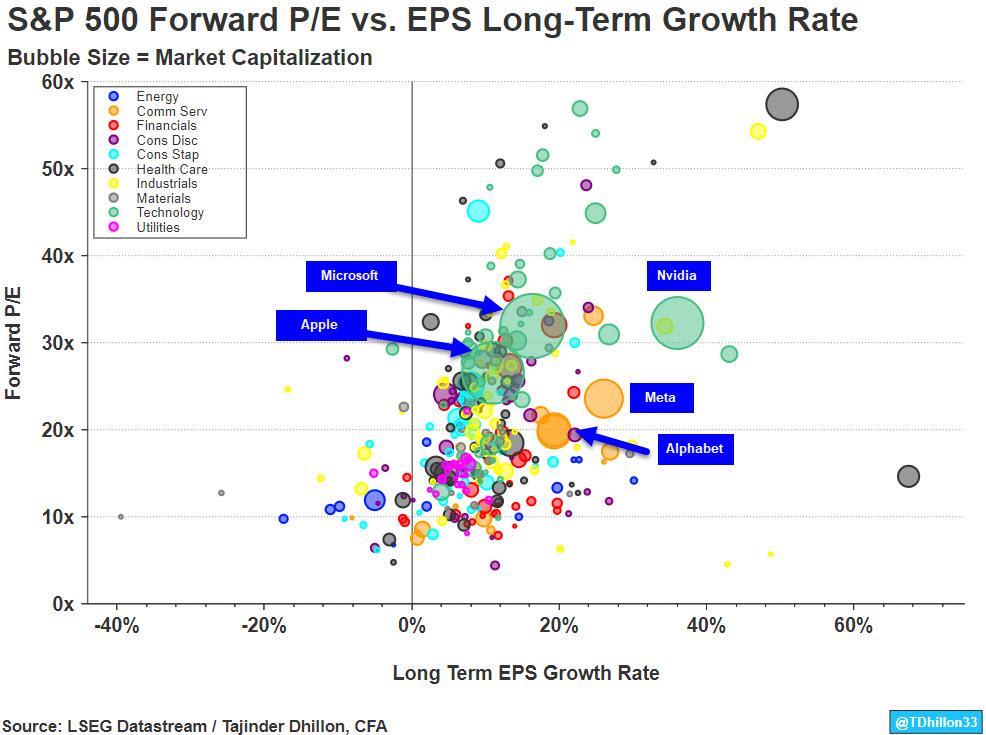

Dat is duidelijk zichtbaar in onderstaande grafiek, waarin de verwachte winstgroei op lange termijn (op de X-as) afgezet worden tegen de waardering op basis van de winstverwachtingen voor 2024 (forward P/E, op de Y-as). De meest spraakmakende “bubbels” zijn rechtsboven te vinden en werden in groen gemarkeerd. Dat betreft met name bedrijven uit de IT-sector, die van beleggers een waarderingspremie kregen omwille van de AI-trend. Noteer ook dat grondstoffen eerder duur lijken te zijn, al is geweten dat de winstverwachtingen op lange termijn héél erg onderhevig zijn aan tussentijdse verandering in de grondstoffenprijzen.

Kudde-effect?

Concreet noteren de Mag-7 bedrijven vandaag aan een koerswinstverhouding voor 2024 van 30,1x, tegenover 21,1x voor de bredere S&P500 index. Op dit moment is Alphabet het enige Mag-7 bedrijf dat aan een lagere koerswinst verhouding noteert dan de S&P500 index (19,8x). Natuurlijk is het ook zo dat zonder de Mag-7 mee te tellen, de waardering van de S&P500 daalt tot 18,7x, oftewel fors lager dan dat van de Wall Street “darlings”. Die hebben vandaag dan ook de taak om te blijven groeien, aan de marges zoals die vandaag ingeschat worden.

Conclusie

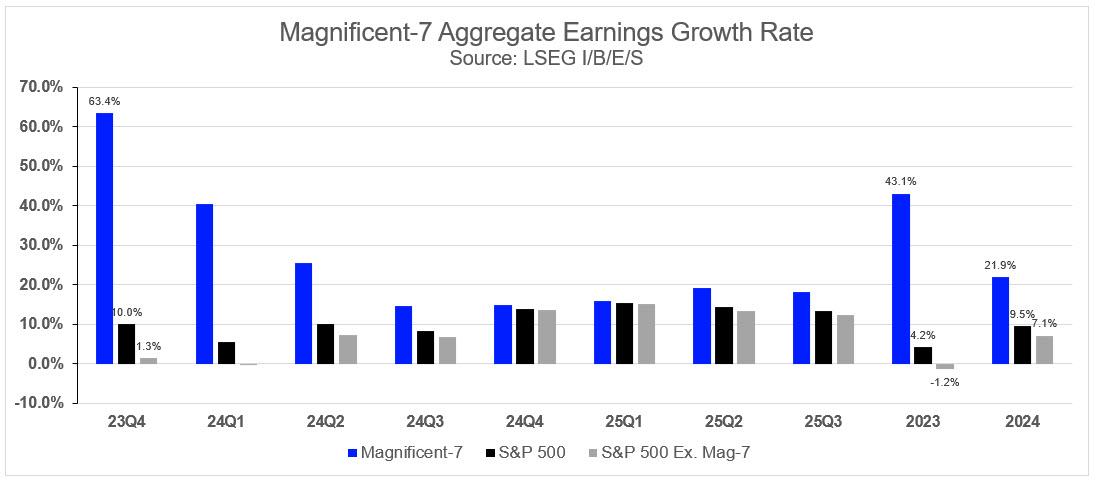

Of de beurs vandaag duur is of niet, hangt veel af van de mate waarin het huidige enthousiasme van analisten en beleggers bewaarheid zal worden. Feit is dat een deel van de huidige waardering voor de S&P500 gerechtvaardigd wordt door de gestegen winstvooruitzichten van onder meer de Magnificent-7-bedrijven. Die presteerden qua winstgroei een pak beter dan de bredere S&P500 index in de afgelopen kwartalen. Ze dikten de winst in 2023 immers met een forse 43,1% aan, tegenover 4,2% voor de bredere index. Zonder die Mag-7, daalde de winstgroei echter tot -1,2%. Die trend zou zich in 2024 onverminderd moeten doorzetten, zij het in mindere mate.

Anders gezegd: aandelen zijn onder meer gestegen omdat de winstverwachtingen gestegen zijn. En zo hoort dat ook. In Europa is het net andersom: gemiddeld genomen presteerden de Europese bedrijven een pak slechter dan de Amerikaanse tegenhangers in de S&P500, maar hier ligt de economische groei dan ook een pak lager én is er véél minder hulp van de “AI”-turbo. Dat de Europese beurzen een veel lagere waardering meekrijgen, is in die optiek dan ook gerechtvaardigd.