VGP: intrinsieke waarde van 84,4 euro per aandeel

Uit het departement: “Van paniek op de logistieke markt is er geen sprake”

Vastgoedgroep VGP (-2,4%) meldde een operationele winst (voor ongerealiseerde winsten) van 177,5 miljoen euro, inclusief 87,2 miljoen euro aan gerealiseerde winsten op de verkoop van activa. De bedrijfswinst (REBIT) kwam zoals verwacht uit op 90,3 miljoen euro, beïnvloed door 184 miljoen euro aan niet-gerealiseerde verliezen uit de eigen portefeuille en 210 miljoen euro uit de joint-venture. Ondanks de totale impact (394 miljoen) door een stijging van de rendementen, strannde de intrinsieke waarde op84,4 euro per aandeel. Er wordt een dividend van 2,75 euro per aandeel uitgekeerd, en dat is iets minder dan verwacht. Geen impact op “Kopen”-advies en 150 euro koersdoel.

VGP rapporteerde over 2022 een operationele winst van 177,5 miljoen euro. Dat cijfer omvat geen ongerealiseerde winsten, maar wel 87,2 miljoen euro gerealiseerde winsten. Een belangrijker cijfers is daarom de bedrijfskasstroom (REBIT). Die strandde op 90,3 miljoen, wat beter is dan de verhoopte 83,5 miljoen euro dankzij lagere algemene kosten.

De IFRS-cijfers worden wél beïnvloed door 184 miljoen euro aan ongerealiseerde verliezen op de eigen portefeuille en 210 miljoen ongerealiseerde verliezen in de joint-venture met Allianz. De totale impact van de stijging van de rendementen komt daardoor uit op 394 miljoen euro (-7,3% op de totale geschatte intrinsieke waarde), bedraagt de intrinsieke waarde per aandeel nog altijd 84,4 euro. Onze analist had gemikt op 98,7 euro per aandeel.

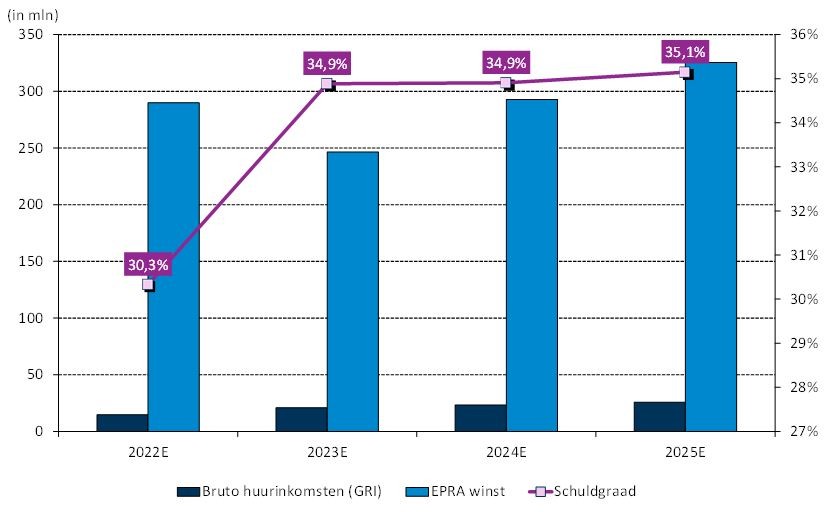

De schuldratio blijft met 34,4% erg laag, ondanks ze al steeg tegenover de 29,8% die op het einde van 2021 werd gerapporteerd. E ze blijft natuurlijk nog steeds ruim onder de schuldconvenanten die een maximum van 65% vereisten.

VGP gaat 2,75 euro dividend per aandeel uitkeren, terwijl de analisten eerder op 3 euro mikten. Dat is iets minder dan verwacht, maar het is even zo goed een teken van vertrouwen in de kasstroomgenererende capaciteit. En dat is nodig om de ontwikkelingspijplijn verder af te werken. Wat dat betreft meldde het management dat de ontwikkelingspijplijn 814.000 vierkante meter groot is, tegenover een door KBC Securities ingeschatte 750.000 vierkante meter.

De visie van KBC Securities

In het algemeen kan onze analist de focus op de generatie van cash zeer appreciëren. In dat kader is het interessant om om meer aanwijzingen te krijgen over de lopende gesprekken met de joint-venture en andere recente ontwikkelingen. Een analistenmeeting staat ingepland voor deze voormiddag, waarop het management de analisten moet kunnen verzekeren dat de vraag de komende jaren structureel sterk zal blijven. In dat geval zouden de huidige ramingen voor de toekomst opwaarts bijgesteld kunnen worden. Vandaag blijven het advies en koersdoel echter ongewijzigd op “Kopen” en 150 euro.

Investment case

VGP blijft één van de favoriete aandelen van KBC Securities omdat het té hard afgestraft is door de vrees voor een aanzienlijke renteverhoging die de fair value van de pijplijn, van de eigen portefeuille én van de joint ventures zou kunnen aantasten. Stijgende rentevoeten zullen uiteindelijk de rendementspercentages opdrijven en zouden sommige speculatieve investeerders in logistieke (reële of papieren) activa met een grote schuldgraad kunnen treffen. Maar van een paniekverkoop van vastgoedactiva, zoals in de nasleep van de financiële crisis van 2009 en 2010, is geen sprake. Ook blijft de vraag naar opslagruimte robuust in de meeste gebieden, met inbegrip van de Duitse thuismarkt.

De indexering van de huren dankzij de ongebreidelde inflatie zou een groot deel van de stijgende rentes moeten kunnen compenseren doordat de overtollige voorraadruimte in bepaalde regio's wordt weggewerkt. Daarom is er weinig risico voor de dividenduitkeringen, aangezien de huurinkomsten niet worden beïnvloed door aanpassingen van de fair value en dus een relatief stabiel dividendbeleid zouden moeten dekken.

Op korte termijn erkent onze analist wel het risico van een economische recessie in Europa, maar de huurbetalingen voor vastgoed blijven een relatief klein deel (5 à 10%) van de kostenportefeuille van de huurders uitmaken. Op langere termijn moeten logistieke ontwikkelaars blijven profiteren van fundamentele trends die de vraag naar logistieke activa aanwakkeren (e-commerce, nearshoring en grotere opslagbehoeften), vooral omdat Europa zijn onafhankelijkheid van andere continenten moet opkrikken. VGP is in dat verband goed gepositioneerd om te profiteren van deze trends, gezien het sterke management van het bedrijf, zijn grote grondbank en de voortgezette samenwerking met Allianz.