Verdwijnt Boskalis van de beurs?

Uit het departement: “Zo’n dag waarop er amper je jaarresultaten naleest”

Nederland werd deze ochtend opgeschrikt door een bod van holding HAL op baggeraar Boskalis. Beide zijn erg bekend én vertrouwd met elkaar. HAL is reeds lang aandeelhouder van Boskalis (46,2%), maar is nu van mening dat Boskalis beter af is zonder zijn beursnotering, daarbij natuurlijk geholpen door de vele miljarden die op de rekening kwamen na de verkoop van GrandVision. Boskalis zelf nam akte van het bod, maar hoopt vooral dat aandeelhouders vandaag ook naar zijn jaarcijfers kijken. En die waren meer dan behoorlijk, zodat de koerswinst vandaag (+28%) niet enkel ondersteund wordt door het overnamenieuws. KBCS blijft bij zijn “Kopen”-advies en 32 euro koersdoel.

Eerst en vooral: jaarcijfers

Boskalis krikte de omzet met 17% op van 2,52 naar 2,96 miljard euro in 2021, terwijl analisten op 2,79 miljard euro mikten. De bedrijfskasstroom (EBITDA) zonder rekening te houden met de joint-ventures steeg van 404 naar 462 miljoen euro om de consensus van 457 miljoen euro te bereiken. Daardoor kon een verlies van 97 miljoen euro in 2020 geruild worden voor een nettowinst op van 151 miljoen euro.

- Dredging & Inland Infra: de omzet landde op 1,58 miljard euro, terwijl analisten mikten op 1,44 miljard euro. De bedrijfskasstroom kwam 5 miljoen euro boven verwachting uit op 211 miljoen euro, onder meer omdat de bezettingsgraad in de tweede helft van het jaar zoals verwacht toenam.

- Offshore energy: de omzet van 1,27 miljard euro klopte nipt de verwachtingen, terwijl de bedrijfskasstroom op 223 miljoen euro landde. Analisten hadden zich al tevreden getoond met een cijfer van 212 miljoen euro.

- Sleep- en bergingsactiviteiten: de omzet bedroeg 134 miljoen euro, terwijl op 151 miljoen werd gemikt. Maar de winstgevendheid was veel beter dan verwacht: de EBITDA klokte af op 65 miljoen euro, tegenover een geschatte 61 miljoen euro.

De goede cijfers flankeren een robuuste balans, met een nettokaspositie die zeer sterk gebleven is op 203 miljoen euro. Dat is wel een kleine daling ten opzichte van de situatie per einde juni (213 miljoen euro).

De groep wil 0,5 euro dividend per aandeel betalen, wat gelijk staat met een stabiele uitbetalingsratio van 40 à 50% van de nettowinst. Verder gaat de Papendrechtse baggerreus voor 100 miljoen euro eigen aandelen inkopen, al is dat natuurlijk een beleid dat door het bod van HAL doorkruist wordt.

Vooruitzichten

In 2022 mag een orderboek van 5,41 miljard euro voor 45% afgewerkt worden, waardoor de EBITDA minstens op het niveau van 2021 moet kunnen landen. 2022 kondigt zich sterk aan in de segment baggerwerken en offshore energie, terwijl er zo’n 450 miljoen euro zal worden geïnvesteerd. “Het marktbeeld ziet er gunstig uit voor de middellange termijn, alsook voor de korte termijn, al laten de gevolgen van de recente geopolitieke gebeurtenissen in Oost-Europa zich op dit moment nog lastig in concreto lezen”. Boskalis ziet Rusland trouwens niet als een "hoofdmarkt", al heeft de groep wel nog een klein kantoor in Sint-Petersburg. Maar dat is momenteel gesloten en er wordt geen nieuw werk aangenomen.

Geactualiseerd businessplan

Vanochtend werd ook het jaarverslag van Boskalis gepubliceerd. Enkele zaken die KBCS opvielen zijn de investeringen voor de komende 3 jaar, die in totaal 1,25 miljard euro zullen bedragen en gebruikt zullen worden voor onder meer een kraanschip en een nieuwe jumbo hopper. De update van corporate business plan lijkt wel wat getemperd te zijn omwille van de geopolitieke omstandigheden.

HAL biedt 32,5 euro per aandeel

HAL verraste vanochtend door 32,50 euro per aandeel Boskalis te willen bieden, een premie van 28% ten opzichte van de slotkoers van gisteren en licht boven het koersdoel van 32 euro van KBC Securities. Daarmee wordt de Nederlandse baggeraar gewaardeerd op 4,2 miljard euro. HAL is verre van een onbekende voor Boskalis, want de groep is jarenlang meerderheidsaandeelhouder en heeft al een belang van 46,2%. Er zijn dan ook geen plannen om het bestuur of de strategie van Boskalis te veranderen, behalve dat een het bedrijf beter af zou zijn zonder beursnotering.

Boskalis zal alle aspecten van het bod evalueren en haar beslissing te zijner tijd aan de markt meedelen. In een reactie op vragen van de pers toonde CEO Berdowski zich niet helemaal verrast door het bod: “Er wordt nog wel eens gespeculeerd, omdat HAL na de verkoop van hun brillenzaak op een grote zak met geld zit". De man voegde daar aan toe dat “HAL in zijn voorbereidingen op een bod "doorgaans nogal degelijk" is en niet over één nacht ijs gaat”.

Het openbaar bod houdt in dat HAL Trust ongeveer 69,6 miljoen gewone aandelen zal moeten kopen voor een totale prijs van 2,3 miljard euro. KBCS schatte eerder dat HAL Trust op ongeveer 5,9 miljard euro aan liquide middelen zit die niet werden gebruikt. Dit mogelijke bod lijkt dan ook een uitgelezen kans te zijn om kapitaal in te zetten en het herinvesteringsrisico te verminderen.

De mening van KBC Securities

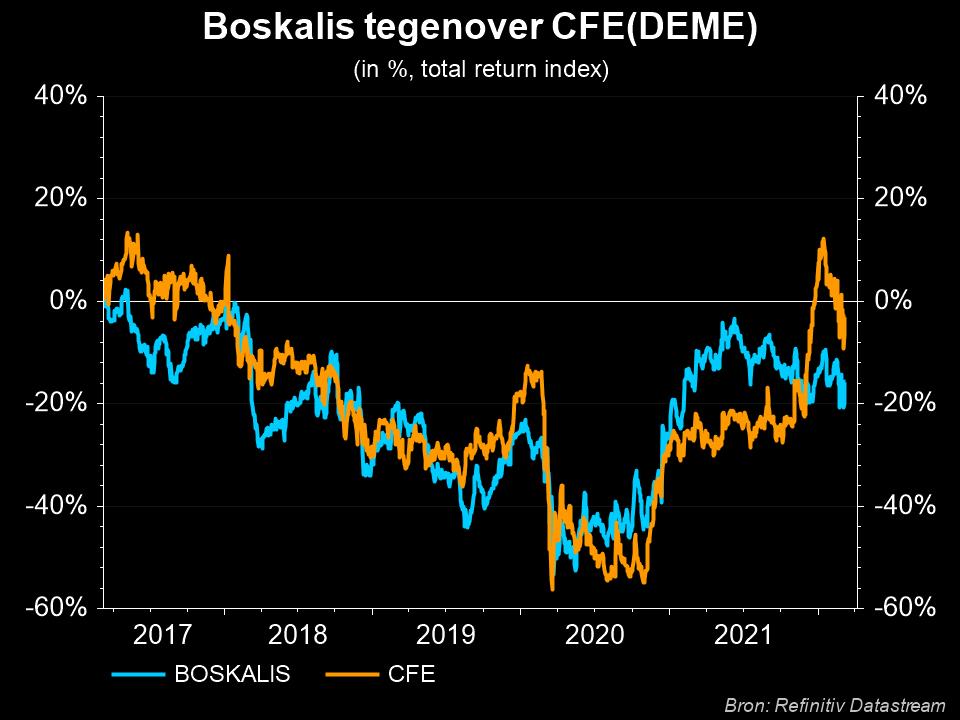

De resultaten van Boskalis over 2021 waren goed, omdat de omzet, bedrijfswinst en nettowinst verre van teleurstelden. Het bod van HAL lijkt wat betreft prijs op het eerste gezicht redelijk te zijn. Op basis van de ramingen van KBC Securities vertaalt het bod zich immers in een impliciete EV/EBITDA waardering van 7,35x voor 2023, wat in lijn is met wat er in het verleden al eens werd betaald. Het bod is ook positief voor CFE, wiens belang in de Belgische baggeraar DEME tegen de huidige prijs verhandeld gewaardeerd wordt op 6,2x in het waarderingsmodel van KBC Securities. Dat wil zeggen dat het bod op Boskalis misschien niet bijzonder genereus is, maar wel begrijpelijk en verdedigbaar in de huidige geopolitieke situatie. In afwachting van een concreet bod, geen impact op “Kopen”-advies en 32 euro koersdoel.

Over naar HAL. Volgens KBCS kan een succesvolle deal de nettokaspositie van HAL Trust doen dalen van 5,9 naar 3,6 miljard euro. Boskalis kan dan ruwweg 30% van de intrinsieke waarde uitmaken. Dat wil zeggen dat het herinvesteringsrisico zou afnemen, terwijl het diversificatierisico net zou verhogen. Maar geen van die twee effecten zullen naar schatting een impact hebben op discount waaraan het aandeel noteert. KBCS schat de intrinsieke waarde van HAL op basis van de slotkoersen van gisteren op 157,8 euro, wat kan stijgen tot n178,3 euro na toepassing van koersdoel (TEV).. Gezien de aanzienlijke kaspositie en het daarmee gepaard gaande herinvesteringsrisico wordt zoals gewoonlijk een korting van 20% toegepast op dat laatste cijfers. Dankzij de nieuwe initiatieven van het management om geld aan het werk te zetten, zien wij echter tekenen dat het herinvesteringsrisico aanzienlijk zal afnemen en dus positief zal blijven. Daarom is er geen impact op “Houden”-advies en 145 euro koersdoel.

Tot slot is er ook nog CFE, dat vandaag 12% stijgt tot 127 euro. Dat heeft alles te maken met een waarderingsimpact op het niveau van DEME, dat helemaal in handen is van de bouwgroep. KBC Securities behield vanochtend het “Kopen”-advies met 132 euro koersdoel.