UCB: hogere kosten leiden tot waarschuwing lagere winst

Uit het departement: “Het zal even heel wat minder zijn”

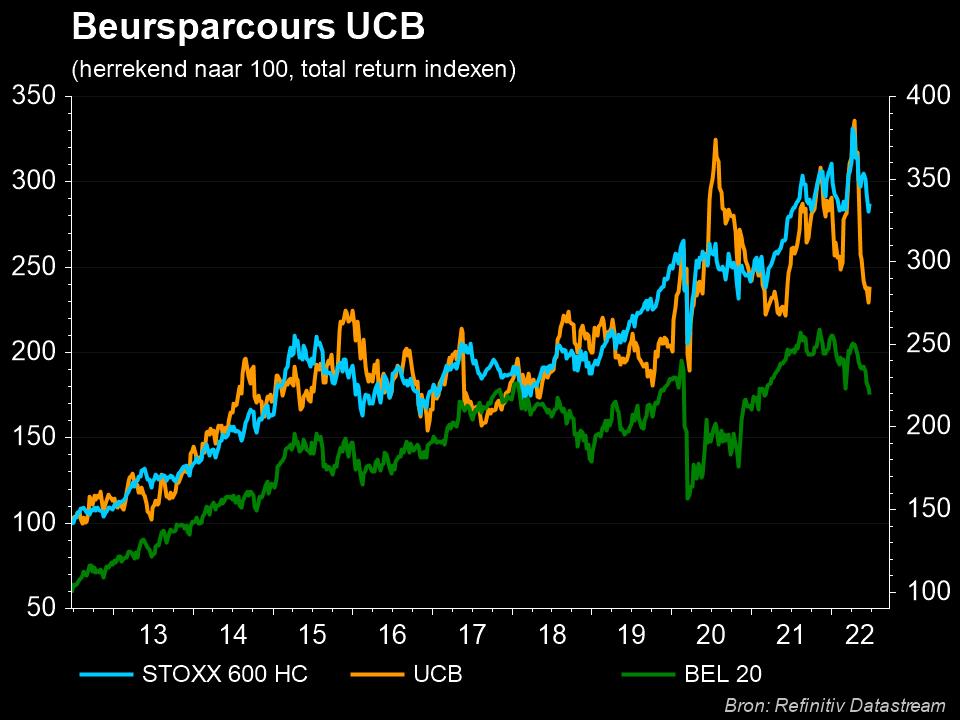

Zoals te verwachten was, kent UCB (-5%) vandaag een moeilijke beursdag. De groep pakte vanmorgen met een stand van zaken uit over het antwoord op de vermaledijde CRL van de FDA, maar liet ook weten dat aan de financiële verwachtingen werd gesleuteld. De omzet ligt weliswaar op koers, maar op het niveau van de winstgevendheid legt de groep de lat een stuk lager. KBC Securities ging aan het rekenen en blijft positief over de aandelen met een onveranderd “Kopen”-advies, maar verlaagt wel het koersdoel naar 115 euro.

Financials

UCB heeft zijn financiële vooruitzichten voor 2022 en de lange termijnvooruitzichten voor 2025 bijgewerkt. Voor dit jaar verbetert het bedrijf zijn vooruitzichten met betrekking tot de omzet van 5,14 - 5,4 miljard euro naar 5,3 - 5,4 miljard euro, maar het bedrijf geeft een stevige tik aan zowel de bedrijfskasstroom als de winst per aandeel. Voor de eerste wordt 21-22% nu 26-27% en voor de tweede wordt 4,80 – 5,30 euro nu 3,70 – 4,00 euro. Het bedrijf meldt dat de kosten worden beïnvloed door een combinatie van de Fintepla-acquisitie (toenemende S&M), inflatiekosten (energie en personeelslonen) en problemen in de toeleveringsketen met het Oekraïense conflict.

Voor de langere termijn (FY25) herhaalt de onderneming haar guidance, d.w.z. met een omzet van ten minste 6,0 miljard euro en REBITDA-marges van laag tot midden de dertig.

CRL

Vanochtend bracht UCB duidelijkheid met betrekking tot de CRL-reactie. De onderneming zal reageren op de CRL tegen eind 2022 en alsdusdanig is de start van de commercialisering van Bimzelx in de VS in de de eerste helft van 2023 nog steeds realistisch. Als de FDA oordeelt dat het een klasse I product is, zou dit resulteren in een reviewcyclus van 2 maanden van de FDA, als het een Klasse II is, kunnen we een herzieningscyclus van 6 maanden verwachten.

Geen impact op kopen-advies

Wat de CRL betreft, had KBC Securities eerder een vertraging van 12 maanden voor de commercialisering in de VS voorspeld. Als de onderneming het huidige schema aanhoudt, lijkt dit een correcte veronderstelling te zijn, met, in het geval van een Klasse I antwoord zelfs een kans dat de commercialisering iets eerder kan beginnen. De problemen die door de FDA werden gemeld, lijken (zeer) oplosbaar en KBC Securities is van mening dat een Klasse I een realistisch scenario is. Dat gezegd zijnde, de FDA werkt op mysterieuze manieren, dus houdt KBC Securities vast aan het scenario van 12 maanden vertraging tot de commercialisering.

Hoewel de nieuwe omzetvoorspelling iets beter is dan verwacht, kwam de grootste verrassing van de grote daling van zowel de winst per aandeel als de EBITDA, die lager waren dan de eerdere ramingen (KBCSe EPS € 4,5/EBITDA 25,9%). De belangrijkste oorzaak van deze verandering zijn een stijging van de kosten, die voor een groot deel buiten de handen van UCB lijken te liggen en een indicatie van de macro-economische omgeving waarmee we vandaag worden geconfronteerd. Aangezien UCB een grote werknemersbasis in België heeft, heeft zij te maken met automatische indexering van lonen. Verder zijn gestegen elektriciteitskosten, problemen met de toeleveringsketen enz. gemeld als oorzaak. Ten slotte wordt verwezen naar de verkoop- en marketingkosten bij de Fintepla-introductie. Dit laatste zou veranderen in 2023, wanneer Fintepla naar verwachting een bijdrage zal leveren tot de winst.

Op langere termijn gelooft onze analist in de visie en de marktbenadering van UCB, en blijft KBC Securities erop vertrouwen dat het bedrijf zijn momentum zal herwinnen. Daarom herhalen ze de “Kopen”-aanbeveling, maar verlagen ze het koersdoel van 125 naar 115 euro.