Scenario: licht lagere groeiprognoses voor 2023 in Europa

Uit het departement: “Schuldplafondcrisis voorbij, what’s next?”

De wereldeconomie werd in mei gegijzeld door Amerikaanse politici. Gelukkig zegevierde de rede en werd er een akkoord bereikt om het schuldenplafond te verhogen. Dat betekent niet dat de wereldeconomie al uit de problemen is. Integendeel, alle grote economieën vertonen tekenen van verzwakking. Voor de eurozone verlaagde KBC de groeiverwachting. Die van de VS bleef onveranderd.

Blikvangers

- De energieproblemen nemen af. De gasprijzen daalden in mei met 30% tot 26 EUR per MWh. Ze zijn nu zes maanden op rij gedaald. Aan de aanbodzijde zorgden de snelle uitbreiding van de LNG-capaciteit en de hogere invoer uit Noorwegen, Algerije en Azerbeidzjan voor een neerwaartse druk op de prijzen. Aan de vraagzijde zorgden de grotere hernieuwbare capaciteit, het zachte winterweer en energiebesparingen door huishoudens en bedrijven ervoor dat de reserves goed gevuld bleven. De olieprijzen daalden ook met 4% tot 72 USD per vat, nu de bezorgdheid over de wereldeconomie toeneemt. OPEC+ lijkt enigszins verdeeld over toekomstige acties.

- De inflatie in de eurozone daalde in mei van 7,0% naar 6,1%, grotendeels dankzij lagere energieprijzen. De voedselprijsinflatie bleef hoog. De kerninflatie daalde ook van 5,6% naar 5,3%. Zowel de goederen- als de diensteninflatie matigde. Omdat deze daling werd verwacht, handhaven we onze prognoses van 5,4% voor 2023 en 3,1% voor 2024.

- De inflatiecijfers van de VS waren vorige maand gemengd. Hoewel de CPI- en PPI-inflatie duidelijk daalden, steeg de PCE-inflatie van 4,2% naar 4,4%. Lagere benzineprijzen en lagere prijzen voor tweedehandsauto's zullen een neerwaartse druk uitoefenen op de inflatie, net als de iets tragere loonstijging. Hogere 5-jaars inflatieverwachtingen van consumenten kunnen echter op langere termijn voor opwaartse druk op de inflatie zorgen. Daarom verlagen we onze inflatieverwachting voor 2023 met 0,1 procentpunt naar 4,2% en verhogen we onze prognose voor 2024 van 2,0% naar 2,1%.

- Nu de saga rond het schuldenplafond is opgelost, kunnen centrale banken zich weer focussen op inflatiebestrijding. In de VS verwachten we een beleidsrente van 5,125%, maar in lijn met onze eerdere projecties verwachten we dit jaar geen renteverlagingen. QT zal hoe dan ook leiden tot een verdere aanscherping van de monetaire voorwaarden. In de eurozone zullen de lagere inflatiecijfers de ECB er waarschijnlijk niet van overtuigen om te stoppen met renteverhogingen. Wij verwachten dat de depositorente in juli zal pieken op 3,75%.

- De economie van de eurozone voelt de druk van de toegenomen monetaire verkrapping. De indicatoren voor het producentenvertrouwen verzwakten over de hele lijn. Ook de cijfers voor de industriële productie verzwakten in april. Bovendien werden de bbp-cijfers voor Duitsland en de eurozone neerwaarts herzien en bevinden beide economieën zich nu toch officieel in een recessie. Daarom hebben we de verwachte gemiddelde reële bbp-groei voor de eurozone voor zowel 2023 als 2024 met 0,1 procentpunt verlaagd naar respectievelijk 0,6% en 1,0%.

- De Amerikaanse economie is voor een ramp behoed omdat de Republikeinen en de Democraten een akkoord hebben bereikt over het schuldenplafond. Het akkoord omvat minimale bezuinigingen (0,2% van het bbp volgend jaar). Toch blijven de economische vooruitzichten somber. Monetaire verkrapping en strengere kredietvoorwaarden zullen zwaar wegen op de Amerikaanse groei. We handhaven onze prognoses van 1,0% en 0,1% voor respectievelijk 2023 en 2024.

- In China verliest het herstel na de Covid-crisis aan kracht. De indicatoren voor het producentenvertrouwen verzwakten in mei voor zowel de verwerkende industrie als de dienstensector. Het vastgoedklimaat verslechtert ook doordat de prijzen op de secundaire vastgoedmarkt stagneerden. De lage inflatie biedt beleidsmakers echter ruimte om hun beleid te versoepelen. We verlagen onze prognose voor 2023 van 5,4% naar 5,3% en onze prognose voor 2024 van 4,9% naar 4,6%.

Internationale omgeving

Calamiteit afgewend, maar economische zorgen nog lang niet voorbij

De wereldeconomie werd in mei gegijzeld door Amerikaanse politici. Sommigen van hen waren bereid om een desastreus faillissement van 's werelds grootste economie te riskeren om politieke punten te scoren. Gelukkig zegevierde de rede en werd er een akkoord bereikt om het schuldenplafond voor ongeveer twee jaar te verhogen, waardoor de kwestie over de presidentsverkiezingen van 2024 heen werd getild. Dat betekent niet dat de wereldeconomie al uit de problemen is. Integendeel, alle grote economieën vertonen tekenen van verzwakking. De indicatoren voor het producentenvertrouwen in Europa verzwakken in alle sectoren en landen. De Duitse economie is zelfs officieel in een recessie beland. De Amerikaanse economie bezwijkt ook onder de monetaire druk, terwijl de export in april dramatisch daalde. Ondertussen verliest het post-Covid herstel aan kracht in China, nu de industriële productie, detailhandelsverkopen en investeringen in vaste activa tegenvallen. De wereldeconomie ontsnapte dus aan een hartstilstand, maar is nog steeds chronisch ziek.

Europese gasprijzen terug binnen historisch bereik

De energiegerelateerde problemen nemen af. De Europese gasprijzen noteerden hun zesde maandelijkse daling op rij. In mei daalden ze met 30% tot 26 EUR per MWh. Ze liggen nu 66% lager dan een jaar geleden. Hoewel ze nog steeds hoger zijn dan hun historische gemiddelden van 20 EUR per MWh, liggen ze nu ruim binnen hun historische marge. De snelle daling is te danken aan een combinatie van factoren. Aan de aanbodzijde is de LNG-capaciteit in Europa snel uitgebreid, vooral in Duitsland, terwijl er meer pijpleidinggas werd geïmporteerd uit Algerije, Azerbeidzjan en Noorwegen. Aan de vraagzijde is het gasverbruik afgelopen winter met 16% gedaald ten opzichte van het gemiddelde van de winters van 2019-2021. Warmer dan verwacht winterweer verklaart naar schatting een derde van deze daling. Andere verklaringen zijn meer structurele elementen zoals gasbesparingen door bedrijven en huishoudens en uitbreidingen van de capaciteit voor hernieuwbare energie. Zowel de lagere vraag als de nieuwe voorraden hielpen Europa om de energiecrisis te bezweren en stelden het in staat om zijn gasreserves goed gevuld te houden. Met 70% zijn de gasreserves 20 procentpunten hoger dan normaal. Omdat het aanvullen van gasreserves gewoonlijk een belangrijke drijvende kracht is achter de Europese vraag naar gas tijdens de zomermaanden, ondervinden de prijzen momenteel een neerwaartse druk (zie figuur 1). Hoewel de termijnmarkten nog steeds verwachten dat de prijzen tegen het einde van dit jaar tot boven de 40 EUR per MWh zullen stijgen, lijken ernstige verstoringen van de energievoorziening volgende winter erg onwaarschijnlijk.

Naast de gasprijzen daalden ook de olieprijzen met 4% tot 72 USD per vat. Angst voor een zwakkere wereldwijde vraag was de belangrijkste drijfveer voor deze daling. Ondertussen blijft de markt goed bevoorraad doordat niet-OPEC-leden de recente OPEC-bevoorradingsverlagingen gedeeltelijk compenseren. Het recente OPEC-besluit om het aanbod in juli met 1 miljoen vaten per dag te verlagen, lijkt de komende maand wat opwaartse druk te kunnen zetten op de olieprijzen. Naast energiegrondstoffen daalden de prijzen van andere cyclische grondstoffen zoals koper vorige maand ook.

Inflatie in eurozone daalt

In de eurozone is de inflatie in mei gedaald tot 6,1%. Dat is beduidend minder dan de 7% die in april nog werd opgetekend. Alle grote inflatiecomponenten hebben tot de daling bijgedragen. De consumptieprijzen voor energieproducten lagen in mei 1,7% lager dan een jaar eerder. Sinds de piek in oktober 2022 bedroeg de daling al 13,5%. Met de recente en verwachte ontwikkeling van de groothandelsprijzen voor olie en aardgas ligt een verdere en nog forsere daling van de energieprijsinflatie in ’t verschiet. De voedingsprijsinflatie nam weliswaar met een vol procentpunt af, maar bleef met 12,5% toch nog bijzonder hoog. Ook op dit vlak laat de ontwikkeling van de grondstoffen- en groothandelsprijzen een afkoeling verwachten, al zal die naar verwachting veel langzamer verlopen dan voor de energieprijsinflatie.

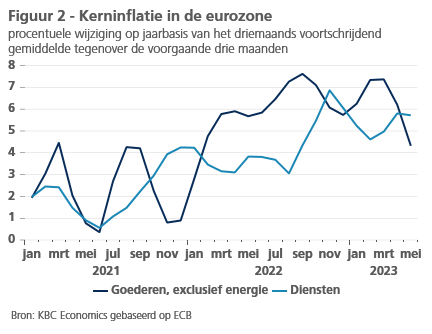

Het scherpst wordt momenteel evenwel de kerninflatie in het oog gehouden. Die vertraagde van 5,6% in april tot 5,3% in mei. De vertraging van het prijsstijgingstempo van niet-energetische goederen, die zich in februari-maart begon af te tekenen, werd in mei bevestigd. De jaarstijging lag toen met 5,8% een vol procentpunt lager dan in februari jongstleden. Dat de versnelling van de diensteninflatie van de vorige maanden zich in mei niet heeft doorgezet is eveneens bemoedigend (zie figuur 2). De diensteninflatie daalde van 5,2% in april naar 5,0% in mei. Het blijft evenwel afwachten of de opwaartse druk op de diensteninflatie hiermee gebroken is. De daling in mei werd immers ook veroorzaakt door de eenmalige factor van de invoering van een goedkoop ticket voor openbaar vervoer in Duitsland.

Al bij al lagen de inflatiecijfers van mei in lijn met onze verwachtingen. We hebben onze raming voor de verwachte jaargemiddelde inflatie in 2023 en 2024 dan ook onveranderd gelaten op respectievelijk 5,9% en 3,1%.

Laatste inflatiecijfers VS zijn gemengd

De gegevens over de Amerikaanse inflatie lieten vorige maand een gemengd beeld zien. Positief was dat de Amerikaanse consumentenprijsinflatie (CPI) in april met 0,1 procentpunt daalde voor zowel de algemene als de kerninflatie, tot respectievelijk 4,9% en 5,5%. Vooral de lagere voedingsprijsinflatie en de vertragende inflatie van de prijzen van onderdak waren bemoedigend in het rapport. De producentenprijsinflatie (PPI) daalde ook van 2,7% naar 2,3%. De importprijzen stegen in april met een hoger dan verwachte 0,4%, maar dit werd grotendeels gecompenseerd door een neerwaartse bijstelling met 0,2 procentpunt van de importprijzen in maart. Verder gaven bedrijfsenquêtes aan dat de prijsdruk afneemt, vooral in de verwerkende industrie. Er was ook positief nieuws voor autoliefhebbers. De benzineprijzen daalden in mei met 2%, net als de prijzen van gebruikte auto's (van de Manheim-index). Tot slot zijn er aanwijzingen dat de loonstijging afneemt. Het gemiddelde uurloon steeg in mei met 0,3% op maandbasis, tegen een stijging van 0,4% vorige maand. De lagere loondruk zal naar verwachting uiteindelijk de druk op de diensteninflatie verlagen.

Helaas was er ook slecht nieuws. De inflatie die de voorkeur heeft van de Fed, de PCE-inflatie, steeg in april van 4,2% naar 4,4%, terwijl de PCE-kerninflatie steeg van 4,6% naar 4,7%, grotendeels onder invloed van de goedereninflatie. De inflatieverwachtingen op 5 jaar in de Michigan Index stegen ook, hoewel de verwachtingen van institutionele spelers goed verankerd blijven (zie figuur 3). Al met al verlagen we onze inflatieverwachting voor 2023 met 0,1 procentpunt naar 4,2%, terwijl we onze prognose voor 2024 verhogen van 2,0% naar 2,1%.

Monetair beleid VS en EU gaat waarschijnlijk binnenkort uiteenlopen

Op basis van de aanhoudende kerninflatie in de eurozone, die vooralsnog boven de doelstelling op middellange termijn van de ECB voor de inflatie blijft, blijven wij bij ons standpunt dat de ECB haar beleidsrente nog twee keer zal verhogen met telkens 25 basispunten. Hierdoor zal de depositorente in juli zijn piekrente van 3,75% bereiken. De eerste renteverlaging wordt pas vanaf de tweede helft van 2024 verwacht. In de tussentijd, vanaf het derde kwartaal van 2023, zal de ECB stoppen met het herbeleggen van alle vervallende effecten van haar APP-portefeuille, waardoor het tempo van haar huidige kwantitatieve verstrakking (QT) gematigd zal toenemen van momenteel gemiddeld 15 miljard euro tot ongeveer 20-25 miljard euro per maand.

De vooruitzichten voor het rentebeleid van de Fed zijn onzekerder en veel meer data-afhankelijk. Aan de ene kant pleiten de hoge en hardnekkige kerninflatie en de sterke prestaties van de arbeidsmarkt voor een verdere verhoging van de beleidsrente. Aan de andere kant zullen de verzwakkende vooruitkijkende indicatoren en onze verwachting dat de Amerikaanse economie vanaf de tweede helft van 2023 in een technische recessie terechtkomt, de Fed-gouverneurs waarschijnlijk motiveren om een pauze in te lassen en te wachten op meer informatie over het inflatietraject. Hoewel de marktverwachtingen erg volatiel zijn, handhaven we voorlopig onze verwachting dat de beleidsrente van de Fed zijn piek heeft bereikt op het huidige tarief van 5,125%. Wij verwachten dat de Fed haar renteverlagingscyclus vanaf het eerste kwartaal van 2024 zal starten. Deze rentecyclus zal plaatsvinden tegen de achtergrond van het lopende QT-programma van de Fed van 95 miljard USD per maand, dat helpt om de monetaire omstandigheden te verkrappen, de economie af te koelen en de (kern)inflatie dichter bij de doelstelling te brengen. Het renterisico blijft echter hoog en is opwaarts gericht, omdat de kans op het alternatieve scenario 'skip-one-hike' niet marginaal is.

Op dit moment prijzen de obligatiemarkten een Fed-scenario in dat in grote lijnen overeenkomt met ons hierboven beschreven scenario. Overeenkomstig is de rente op Amerikaanse obligaties ook in lijn met onze verwachtingen. We blijven daarom bij ons standpunt dat de rente op Amerikaanse obligaties aan het eind van het tweede kwartaal van 2023 een piek van 3,70% zal bereiken en gematigd zal dalen tot 3,60% aan het eind van 2023. Aan de andere kant stellen we het verwachte piekniveau van de Duitse obligatierente naar beneden bij naar 2,50% (van 2,70%) aan het eind van het tweede kwartaal van 2023. We verwachten dat het rendement de rest van dit jaar op dat niveau zal blijven. De reden voor het beperktere opwaartse potentieel van de Duitse rente op de korte termijn is de brede marktconsensus over de volgende stappen van de ECB, die daarom waarschijnlijk grotendeels zijn ingeprijsd in de huidige rente. Bovendien beweegt het Duitse langetermijnrendement op reële obligaties (gebaseerd op de door de markt geïmpliceerde inflatieverwachtingen voor de eurozone) niet naar positief terrein (in tegenstelling tot de VS), wat suggereert dat vooralsnog enkele meer structurele factoren een stijging van de nominale rente boven de inflatieverwachtingen in de weg kunnen staan.

We blijven verwachten dat de EUR tijdens de voorspellingsperiode zal appreciëren ten opzichte van de USD, voornamelijk op basis van de geraamde onderwaardering. Dit pad begint echter vanaf een lager niveau gezien de recente versterking van de USD.

Nu het einde van de renteverhogingscycli nadert, verwachten we dat de obligatiemarkten relatief snel naar het nieuwe evenwicht zullen convergeren. Daarom verwachten we dat de spreads van staatsobligaties binnen de EMU ten opzichte van Duitsland globaal stabiel zullen blijven rond hun huidige niveaus. De renteverhogingscyclus van de ECB loopt ten einde en het traject voor de afbouw van de APP-portefeuille van de ECB is waarschijnlijk grotendeels ingeprijsd in de huidige spreadniveaus. Bovendien lijken de Europese obligatiemarkten voldoende gerustgesteld door het bestaan van het Transmission Protection Instrument (TPI) van de ECB en de flexibiliteit van herinvesteringen van vervallende effecten in de PEPP-portefeuille van de ECB.

Duitsland en eurozone toch in recessie

Herziene cijfers van het Duitse bbp in het eerste kwartaal van 2023 geven nu aan dat de Duitse economie tijdens de winter van 2022-2023 dan toch een recessie doormaakte. In de plaats van de eerder geraamde nulgroei tonen de cijfers nu een krimp van het reële bbp met 0,3% tegenover het vierde kwartaal van 2022. De forse terugval van de consumptie van zowel de huishoudens als de overheid zorgde daarvoor, ondanks de toename van de uitvoer en de investeringen. Aangezien er in het vierde kwartaal van 2022 ook al een krimp van het reële bbp was (met 0,5% tegenover het voorgaande kwartaal), is er sprake van twee opeenvolgende kwartalen van negatieve economische groei, met andere woorden een technische recessie. Het groeicijfer van het reële bbp van de eurozone voor het eerste kwartaal van 2023 werd eveneens neerwaarts bijgesteld van 0,1% tot -0,1%, terwijl de nulgroei voor het vierde kwartaal van 2022 eveneens tot -0,1% werd verlaagd. Ook de eurozone bevindt zich dus in recessie, al is het een milde.

De terugval van de productie in de verwerkende nijverheid in maart wijst er evenwel op dat de economie door zwaarder weer gaat dan het er tot voor kort naar uitzag. Al is de malaise allicht minder groot dan de forse productieterugval met 5,9% tegenover februari zou kunnen doen vrezen. Dat zwaar negatieve cijfer is immers in sterke mate bepaald door de halvering van de productie in de sector van computers, elektronica en optische producten, die vermoedelijk vooral in Ierland is gesitueerd. Daar worden de macro-economische cijfers al wel eens vaker vertekend door operaties van multinationale ondernemingen die weinig of niets met de plaatselijke economische activiteit te maken hebben. De maand-op-maandgroeicijfers voor de andere industriële sectoren in de eurozone variëren van +0,5% tot -2,4%. Ze zijn dus zwak, maar minder zwak dan het globale cijfer suggereert.

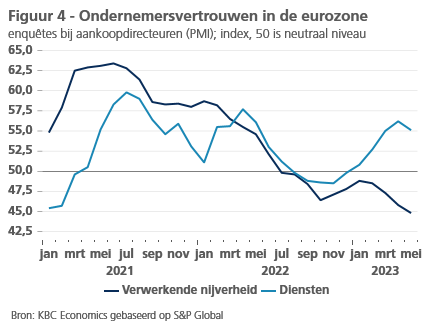

Ze liggen evenwel in lijn met de versombering van het sentiment in de verwerkende nijverheid die in de voorbije maanden al in de vertrouwensenquêtes tot uiting kwam. Ook in mei is het vertrouwen in de verwerkende nijverheid verder verzwakt, zelfs in vrij sterke mate (zie figuur 4). De indicator van het vertrouwen bij de aankoopdirecteuren (PMI) daalde beduidend onder de drempel van 50, die met het verschil tussen expansie en contractie wordt geassocieerd. De indicator van de Europese Commissie over het vertrouwen in de industrie is eveneens fors gedaald en ligt nu net onder zijn langetermijngemiddelde. Bovendien lijkt het vertrouwensverlies in de industrie over te waaien naar de dienstensectoren. Sinds de jaarwisseling was de indicator van het vertrouwen bij de aankoopdirecteuren (PMI) in de dienstensectoren gestaag verbeterd en hield de vertrouwensindicator van de Europese Commissie voor de diensten stand op een hoog peil. Maar beide toonden in mei een versombering van het klimaat. Ook in de bouw wordt een – vooralsnog eerder licht – vertrouwensverlies steeds duidelijker.

Een en ander betekent dat de recente onverhoopt gunstige ontwikkeling van de energieprijzen onvoldoende tegengewicht biedt aan de negatieve economische impact van het internationaal onzekere klimaat en de verkrappende monetaire omgeving. We hebben onze groeiprognose voor het tweede kwartaal van 2023 dan ook lichtjes verlaagd, zodat ze in lijn ligt met de verwachting van een zeer zwakke groei van minder dan 0,5% op jaarbasis voor de tweede jaarhelft. Een forse economische terugval blijft gezien de vooralsnog sterke prestatie van de arbeidsmarkt eerder onwaarschijnlijk. Mede dankzij het positieve overloopeffect van de groei in 2022 komt het verwachte gemiddelde jaargroeicijfer voor het reële bbp in 2023 daardoor uit op 0,6% (0,1 procentpunt lager dan onze vorige prognose). Een lichte versteviging van de groei in 2024 zou het gemiddelde groeicijfer op 1,0% brengen, in de plaats van de eerder vooropgestelde 1,1%.

Amerikaanse economie voorkomt wanbetaling, maar vooruitzichten blijven onzeker

Al het economische nieuws werd overschaduwd door de onderhandelingen over het schuldenplafond in mei. Als dat plafond niet zou worden verhoogd, zou dat het financiële systeem hebben ontwricht en tot forse bezuinigingen hebben geleid. Dat zou een diepe recessie hebben veroorzaakt (zie ons KBC Economisch Opinie van 3 mei). Gelukkig werd dit onheil afgewend. De Democratische President Joe Biden en de Republikeinse Huisvoorzitter Kevin McCarthy bereikten een akkoord om het schuldenplafond op te heffen tot begin 2025. Het akkoord werd door beide Huizen aangenomen en op 3 juni door president Biden ondertekend. Het akkoord omvatte ook onder andere een plafond voor niet-discretionaire uitgaven (op het niveau van 2023), het ongedaan maken van onuitgegeven pandemiefondsen en een lagere financiering voor de Internal Revenue Services (IRS). Alles bij elkaar zullen de uitgaven volgend jaar naar schatting met 0,2% van het bbp dalen. Het effect op de economie zal dus waarschijnlijk beperkt zijn.

Deze beperkte impact is goed nieuws voor een economie die steeds meer de druk voelt van monetaire verkrapping. Deze druk was duidelijk zichtbaar in de laatste cijfers. Het meest opvallend was de recente verslechtering van de goederenhandelsbalans in april. Het tekort op de goederenbalans steeg met maar liefst 17%, aangezien de export aanzienlijk daalde. De duidelijke daling van de export staat in schril contrast met de consumentenbestedingen, die in april met een gezonde 0,8% maand-op-maand stegen. De arbeidsmarktrapporten gaven ook gemengde berichten. Enerzijds steeg het aantal jobs in mei met een robuuste 339.000, terwijl het aantal jobs in voorgaande maanden met 93.000 naar boven werd bijgesteld en het aantal vacatures in april onverwacht toenam. Anderzijds steeg de werkloosheid met 0,26 procentpunt tot 3,7%, terwijl het gemiddelde aantal gewerkte uren met 0,1 uur daalde tot 34,3 uur. De recente dalingen van de gemiddelde uren per week vormen een ernstige belemmering voor de productiecapaciteit van de VS. Ondanks de sterke looncijfers daalt het totale aantal gewerkte uren per week sinds januari (zie figuur 5).

De vooruitkijkende indicatoren geven een verontrustend beeld. De enquêtes over het consumentenvertrouwen daalden aanzienlijk, maar dit kan deels te maken hebben met het debacle rond het schuldenplafond. De industriële enquêtes verslechterden ook aanzienlijk en bevinden zich nu duidelijk in krimpgebied. Dit in tegenstelling tot de dienstensector, die zich nog steeds in een expansief gebied bevindt. De meest verontrustende enquêtegegevens kwamen van leningverstrekkers. De enquête toonde zowel een ernstige aanscherping van de kredietvoorwaarden als een lagere vraag naar de meeste soorten leningen. Vooral het beeld voor commercieel vastgoed is zorgwekkend.

Gezien de gemengde sentimentsindicatoren, het relatief voorzichtige monetaire beleid en de aanscherping van de kredietnormen handhaven we onze voorzichtige vooruitzichten voor de Amerikaanse economie en houden we onze prognoses voor 2023 en 2024 ongewijzigd op respectievelijk 1,0% en 0,1%.

China's post-Covid herstel stokt

In vergelijking met vorige maand zijn we minder optimistisch geworden over de groeivooruitzichten voor China. Na een onverwacht sterke reële bbp-groei in het eerste kwartaal duiken er steeds meer signalen op dat de heropening sneller uitgewerkt zal zijn dan voorheen gedacht. De april-cijfers voor industriële productie (5,6% jaar-op-jaar), kleinhandelsverkopen (18,4% jaar-op-jaar) en investeringen in vaste activa (4,7% jaar-op-jaar voor periode van januari tot april) waren positief maar vielen lager uit dan verwacht. Het bedrijfsvertrouwen in de dienstensector wijst nog steeds op expansie maar de indicator verzwakte wel onverwacht in mei (54,5). In de maaksector zakte het vertrouwen verder weg in restrictief terrein (48,8), volgens de NBS PMI-enquête. We verlagen daarom onze groeivooruitzichten voor 2023 naar 5,3% jaar-op-jaar.

De verzwakking die we zien in de economische activiteit is waarschijnlijk deels te wijten aan de dienstenintensiteit van het herstel. De contact-intensieve diensten werden de voorbije jaren het meest getroffen door de zeer strenge beperkende maatregelen die de verspreiding van het Covid virus moesten intomen. Na het loslaten van het zero-Covid beleid waren het dan ook voornamelijk deze sectoren die het herstel in de eerste maanden van 2023 ondersteunden. Dit is uitzonderlijk voor China aangezien herstelgolven in het verleden typisch sterk gebaseerd waren op investeringen, onder meer vanuit de hoek van de overheid. Een herstel dat gebaseerd is op diensten is typisch niet alleen intenser maar ook sneller afgelopen. Dit heeft te maken met het feit dat dienstenvragen meestal meteen vervuld worden door één aanbieder (met lage upstream multipliers) terwijl investeringen gebeuren bij aanbieders die deel zijn van een keten, waardoor vraagschokken uiteindelijk (en met enige vertraging) doorsijpelen naar meerdere aanbieders.

Dat investeringen dit keer minder bijdragen aan de groeiherleving in China is onder meer een gevolg van de problemen in de vastgoedsector en de toegenomen bezorgdheid over schulden van lokale overheden. Ook de buitenlandse investeringen staan op een laag pitje, onder meer omwille van de toegenomen geopolitieke spanningen met het Westen en de wereldwijde monetaire verkrapping. Intussen is ook de impact van stimulusmaatregelen om de pandemie te bestrijden stilaan uitgewerkt. Voorlopig is er nog geen nieuwe steun uit budgettaire hoek aangekondigd, maar dit zou later dit jaar kunnen veranderen, zeker indien zou blijken dat de 5%-groeidoelstelling van de overheid mogelijks niet bereikt zal worden. Ook een verdere monetaire versoepeling is waarschijnlijk, in eerste instantie via het voorzien van voldoende liquiditeit aan de financiële sector en het verlagen van de Reserve Requirement Ratio. We verwachten geen verlaging van de Medium-Term Lending Facility Rate op korte termijn maar een aanhoudend zwakke economische groei kan dit scenario beïnvloeden. De lage inflatiecijfers van april (headline 0,1% jaar-op-jaar en kerninflatie 0,7% jaar-op-jaar) laten hiervoor alvast ruimte. Naar aanleiding van de tragere prijsontwikkeling aan het begin van het tweede kwartaal hebben we onze voorspelling voor de algemene inflatie neerwaarts aangepast naar 1,8% jaar-op-jaar voor 2023.