Philips knipt en plakt, op zoek naar groei

Uit het departement: “Omdat kuisen efficiënter is met sloten javel en een hele stevige borstel”

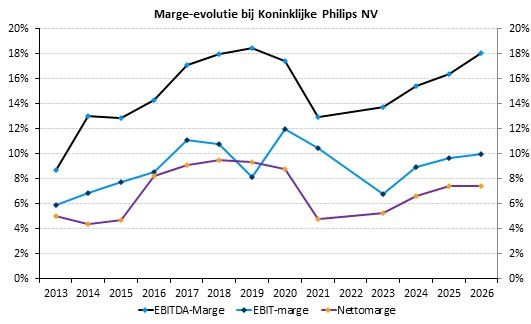

Philips gaat 6.000 banen schrappen om zijn winstgevendheid te herstellen na een terugroeping van ademhalingsapparatuur. De nieuwe reorganisatie komt bovenop een vorig jaar in oktober aangekondigd plan om het personeelsbestand met 5% of 4.000 banen te verminderen. Dat moet een krater die geslagen werd door de terugroeping van miljoenen beademingsapparaten voor de behandeling van slaapapneu helpen dichten en de EBITDA-marge richting 10% helpen brengen tegen 2025 (en 10% à 15% in 2023), bij een vergelijkbare omzetgroei van meer dan 10%. Bijna in de marge bleek dat de aangepaste EBITA vorig kwartaal stabiel bleef op 651 miljoen euro. Een fatsoenlijk kwartaal, maar dat krijgt eerder weinig aandacht vandaag.

Een fatsoenlijk vierde kwartaal

De Nederlandse gezondheidstechnologiegroep Philips zette in de vorige drie maanden 5,4 miljard euro om, wat neerkomt op een vergelijkbare omzetgroei van 3%. Dat zijn best stevige cijfers, want analisten hadden gemikt op een omzetcijfer van 5 miljard euro, gebaseerd op een negatieve groei van -5%. De segmenten Diagnosis & Treatment en Connected Care behaalden groeiden op vergelijkbare basis met 5%, terwijl op -3% en -14% werd gemikt. Het segment Personal Health daalde met 4%, daar waar de lat op -1% lag.

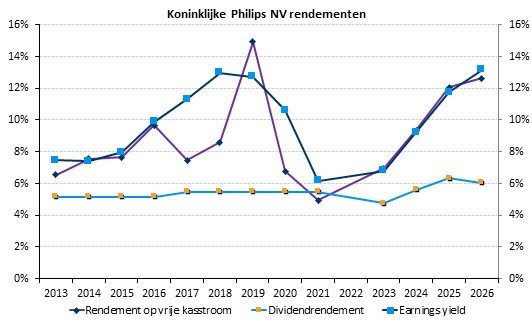

De moeilijkheden in de toeleveringsketen verbeterden enigszins, maar bleef gedurende het kwartaal een uitdaging vormen. Niettemin kwam de aangepaste bedrijfswinst (EBITA) uit op 651 miljoen euro, aanzienlijk hoger uit dan de verhoopte 428 miljoen euro. De EBITA-marge steeg met 350 basispunten tot 12% van de omzet, tegenover een verhoopte 8,5%.

Orderboek onder druk

Naar de toekomst toe merkt KBC Asset Management op dat de ordergroei daalde met 8%, inclusief een daling met 10% in Connected Care. Dat is te wijten aan een lagere vraag naar producten voor acute zorg omwille van het wegvallen van covid. De ordergroei daalde met 7% in Diagnosis & Treatment, omwille van de acties om de winstgevendheid van de orderportefeuille te verbeteren en omdat het vierde kwartaal van 2021 al héél erg sterk was.

Dividend

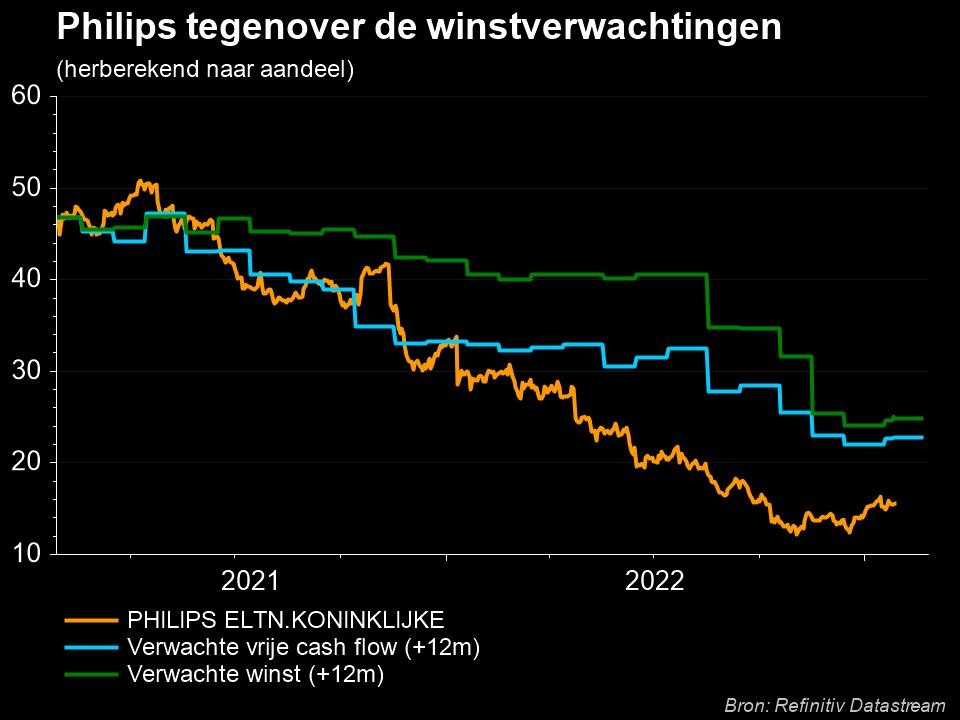

Het dividend van euro 0,85 per aandeel blijft gelijk ten opzichte van 2021, maar zal worden uitgekeerd in aandelen en niet in cash. Kijkende naar de evolutie van het aandeel de voorbije periode, is het moeilijk om dat een interessant aanbod te vinden. Tenzij u als beleggers hoopt op een sterke en positieve ommekeer.

Blijvende groei in 2023, maar wel matiger dan verwacht

Philips rekent voor dit jaar op een vergelijkbare omzetgroei van zo’n 0% à 5%, en een aangepaste EBITA-marge die richting 10% kan. Dit staat tegenover de consensus van 4% omzetgroei en 8,7% aangepaste EBITDA-marge. Het begin van het jaar zal naar verwachting traag zijn door de druk op de consumentenvraag en geleidelijke conversie van de orderportefeuille.

Voor de periode van 2023 tot 2025 wordt een omzetgroei met gemiddelde cijfers verwacht en een aangepaste EBITA-marge die tegen 2025 iets onder 10% kan landen. Nadien moeten marges mogelijk zijn rond 10% en meer. De analisten mikten op 4,6% omzetgroei en 11,8% aangepaste EBITA-marge in 2025. Belangrijk is dat dit soort vooruitzichten geen rekening houden met de impact van de lopende discussie over de voorgestelde remediëring inzake de slaapapneutoestellen en de lopende rechtszaken van het Amerikaanse ministerie van justitie over Respironics. Aangezien instemmingsbesluiten duur kunnen zijn en lang kunnen duren, kan dit de ramingen op middellange termijn verder onder druk zetten.

Krimpen op te groeien

Het managementteam onderneemt in afwachting wel al actie met een kostenbesparingsprogramma: er worden in totaal 10.000 banen geschrapt als gevolg van vereenvoudiging van het operationele model, waarvan zo’n 70% geïmplementeerd moet zijn tegen het einde van 2023.

De groep zal ondertussen wel 9% van de omzet blijven investeren in onderzoek en ontwikkeling, maar zal zich concentreren op “minder, maar beter gefinancierde en meer impactvolle projecten”.

Hoewel het aandeel tegen een aanzienlijke korting ten opzichte van Europese concurrenten wordt verhandeld, ziet KBC Asset Management niet meteen een reden om positiever te worden over het aandeel.

Geen impact op “Houden”-advies, terwijl het koersdoel op 15 euro gezet wordt.