Mee met de markt: “Inflatievrees maakt plaats voor meme-gekte”

Uit het departement: "Beursblik in een notendop"

Wall Street (+0,1%), Europa (+0,7%), China (+0,3%), India (+0,8%) vatten samen met de meeste andere aandelenmarkten hoger post, wat de paniekreactie na het sterke Amerikaanse banenrapport van vorige week snel en vakkundig uitvlakte. Beleggers toonden geen voorkeur op sectorniveau, want winnaars en verliezers waren netjes verdeeld over nutsbedrijven (+0,2), de gezondheidssector (+0,3%), grondstoffen (+1%), consumentenbedrijven (+1,1%) en energie (+0,5%).

Weg inflatievrees. Hallo meme-gekte

Ook de 10-jaarsrentes stabiliseerden op laag niveau (VS: 2,76%, Duitsland: 0,89%), terwijl de dollar (€1 = $1,0195), de bitcoin (23 875 dollar), de goudprijs (1785 dollar per ounce) en de olieprijs (96,5 dollar per Brent-vat) er allemaal een rustdagje van maakten. De enige uitzondering op die regel vinden we in de meme-stocks, zoals Gamestop (+9%), AMC Entertainment en Bed Bath & Beyond (+40%). De gedaalde rente en hernieuwde risico-appetijt doen weer even aan 2021 denken.

Gisteren werd een overgangsetappe, niettemin, geruggensteund door hoop dat we het ergste van de inflatiepiek achter de rug hebben. Belangrijk in dat verband is een bevraging door de New York Federal Reserve. Daaruit bleek dat de inflatieverwachtingen van de consumenten in juli sterk zijn gedaald. Dat voedde de hoop dat Fed de beleidsrente niet nog eens met een agressieve 75 basispunten zal verhogen, al wordt die kans door de markt nog altijd op 70% ingeschat.

Italiaanse obligaties zijn bijna rommel

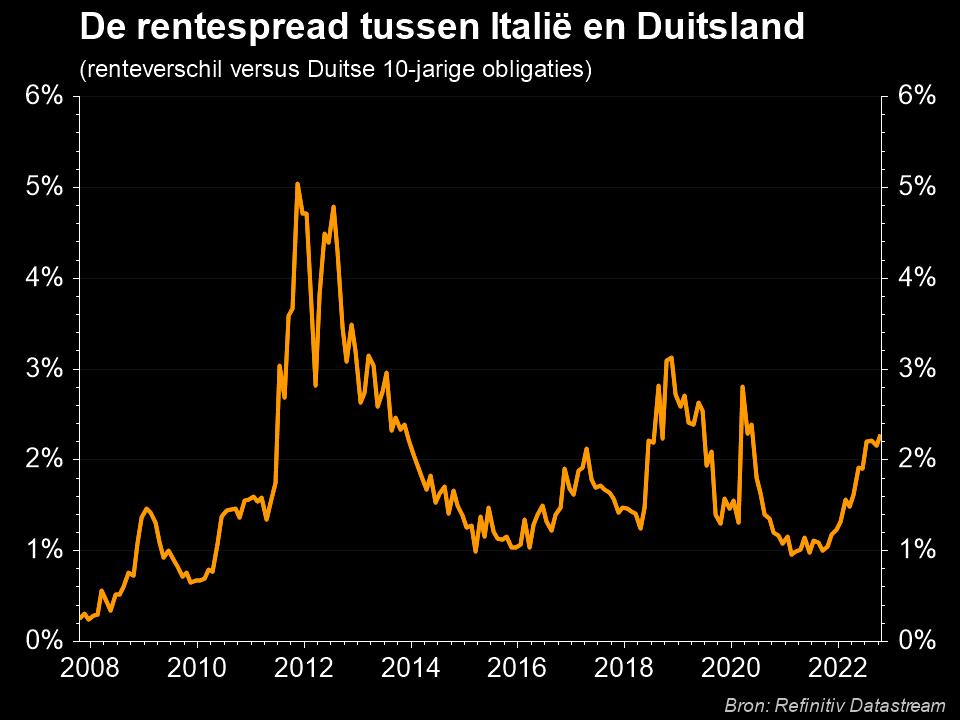

In Europa vond een rapport van kredietbeoordelaar Moody’s nogal wat weerklank. Die verlaagde vrijdagavond de ratingvooruitzichten van Italië van “stabiel” naar “negatief” door de impact van de hoge energieprijzen en het ontslag van premier Mario Draghi. Omdat Italië met Baa3 nu de laagste kredietrating van goede kwaliteit heeft, dreigt het land een rommelrating te krijgen. Het verschil tussen de Italiaanse en Duitse tienjaarsrentes bedraagt zo’n 209 basispunten.

Ontspanning op de olie- en steenkoolmarkt?

De olie- (96,4 dollar/Brent vat) en gasprijzen (193 euro/MWh) bewogen gisteren nauwelijks, ondanks dat de besprekingen, om het nucleaire akkoord met Iran uit 2015 weer op de rails te krijgen, in een finale fase terecht zijn gekomen. Dat verhoogt de kans op groen licht voor de export van Iraanse ruwe olie.

De steenkoolprijzen daalden voor het eerst sinds mei tot 350 dollar per ton. China gaat zijn binnenlandse productie opvoeren om de energiezekerheid te garanderen in een krappe wereldmarkt. Ook werd het twee jaar oude verbod op Australische steenkool opgeheven, om te helpen de leveringen uit Rusland te vervangen. Goedkopere steenkool, al zal die hoog blijven door de robuuste vraag, onder meer vanuit India, 's werelds tweede grootste steenkoolimporteur, waar de vraag in 2022 met 10% toegenomen is.

Wat staat er vandaag op het menu?

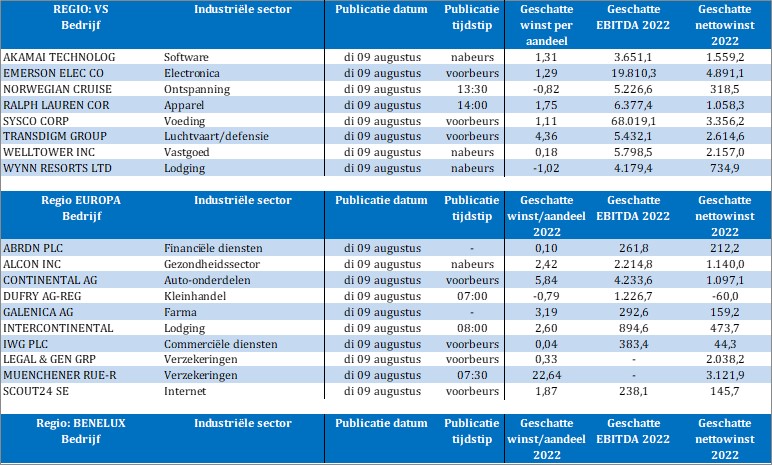

Vandaag krijgen we weer een pak bedrijfsresultaten, met op de rol onder meer Continental, Alcon, Dufry, Galenica, Legal & General, Munich Re, Scout24, Akamai Technology, Emerson Electric, Norwegian Cruise Lines, Ralph Lauren, Well Tower, Wynn Resorts, Transdigm, SysCo, EVgo, Capri , Wish, Plug Power, Roblox, Spirit, Planet Fitness en TheTradeDesk.

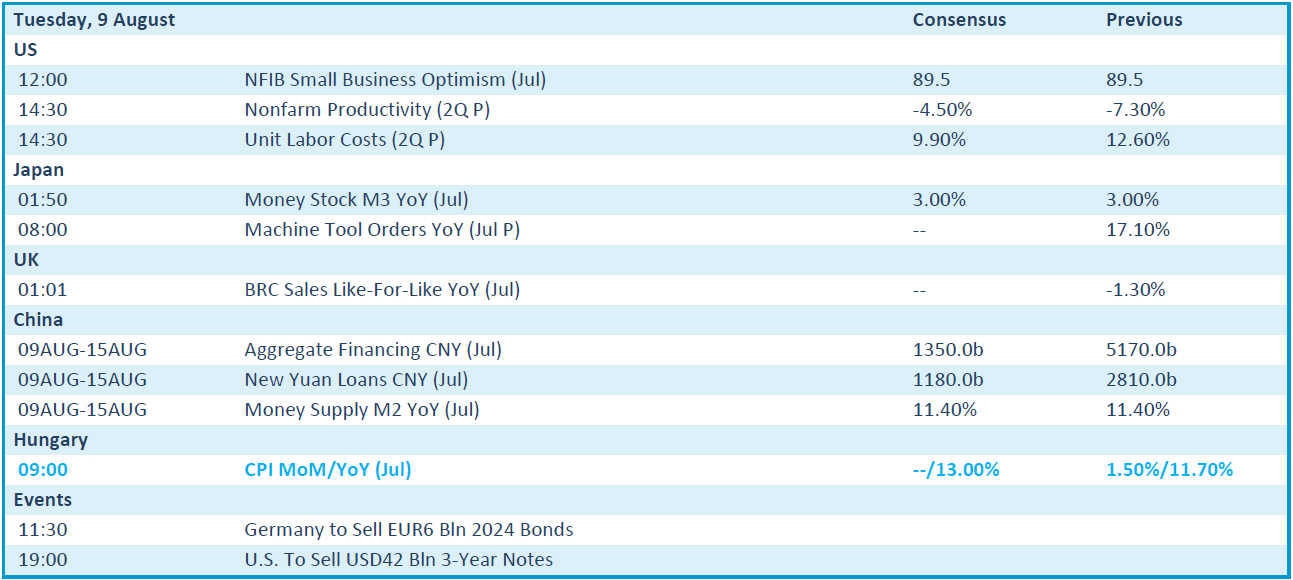

Op de macrokalender prijkt dan weer een inzicht in het Amerikaanse KMO-vertrouwen (juli) en de productiviteit en arbeidskosten in het tweede kwartaal. Daarnaast is er de Japanse M3-geldhoeveelheid en de Chinese M2-geldhoeveelheid, maar het belangrijkste cijfers komt misschien wel uit Hongarije. Daar worden inflatiecijfers uit juli bekendgemaakt. En die kunnen met 13% op jaarbasis gestegen zijn.