Mee met de markt: “Recessie? Rentedruk? At alors!”

Uit het departement: "Beursblik in een notendop"

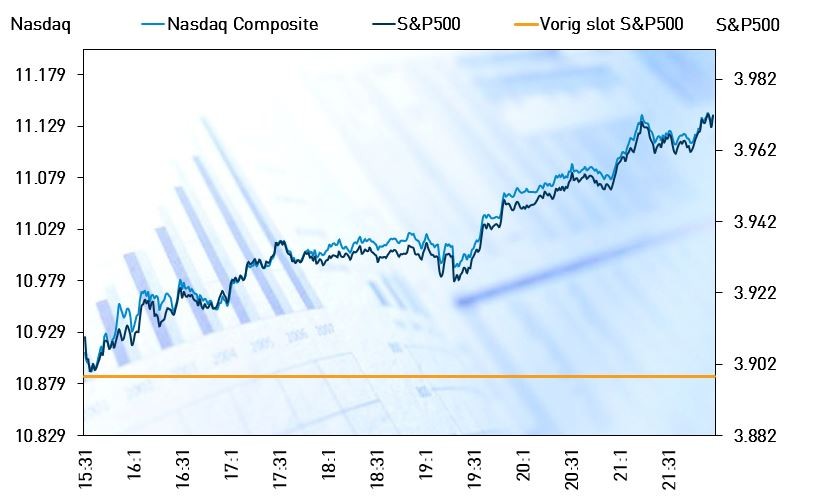

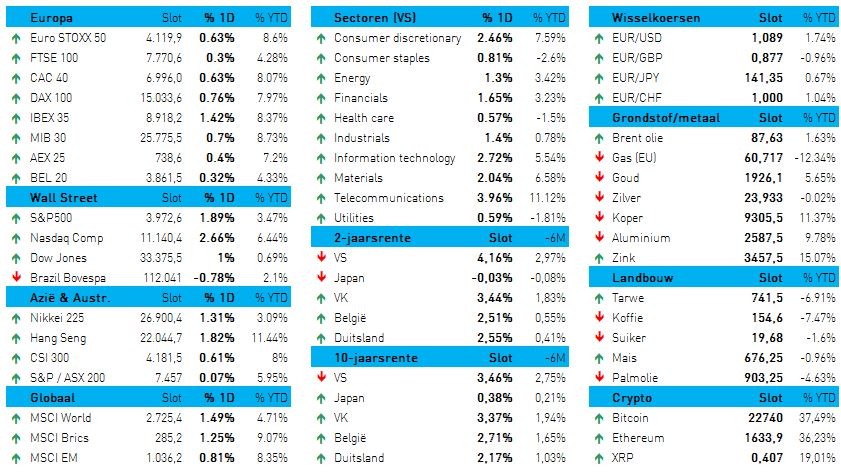

Terwijl Europa vrijdag afsloot met een voorzichtige 0,43% winst, trokken de Amerikaanse beurzen wél stevig van leer. De S&P 500 steeg 1,9% tot 3.972,61 punten, de Dow Jones won 1% procent tot 33.375,49 punten en de Nasdaq sloot 2,7% hoger op 11.140,43 punten. De Philadelphia Semiconductor Index kreeg er zelfs 3,11% bij! Terwijl beide continenten zich in diepgroen gewaad tooiden, kon ook de Bitcoin doorstijgen tot 22.700 dollar. Als het op een “Risk-on” dag lijkt, en het ruikt er ook naar, dan ís het waarschijnlijk een “risk-on”dag”. Met als credo: "Recessie? Et alors?".

Bedrijfswinsten in focus

Of dat de juiste instelling zal blijken te zijn, is echter nog maar de vraag. Bedrijfswinsten zijn namelijk niet oneindig immuun tegen neerwaartse recessie druk en ook de consument denkt na de ogenschijnlijk zorgeloze eindejaarsuitgaven ook twee keer na. Deze week krijgen we de weerslag daarvan te zien op een hele rist bedrijfsresultaten, met Wall Street in het midden van de focus. Vrijdag werden de kwartaalcijfers van onder meer PPG en vooral Netflix zeer positief onthaald, terwjil Alphabet en Microsoft stegen omdat ze beiden flink in het personeelsbestand gaan snijden.

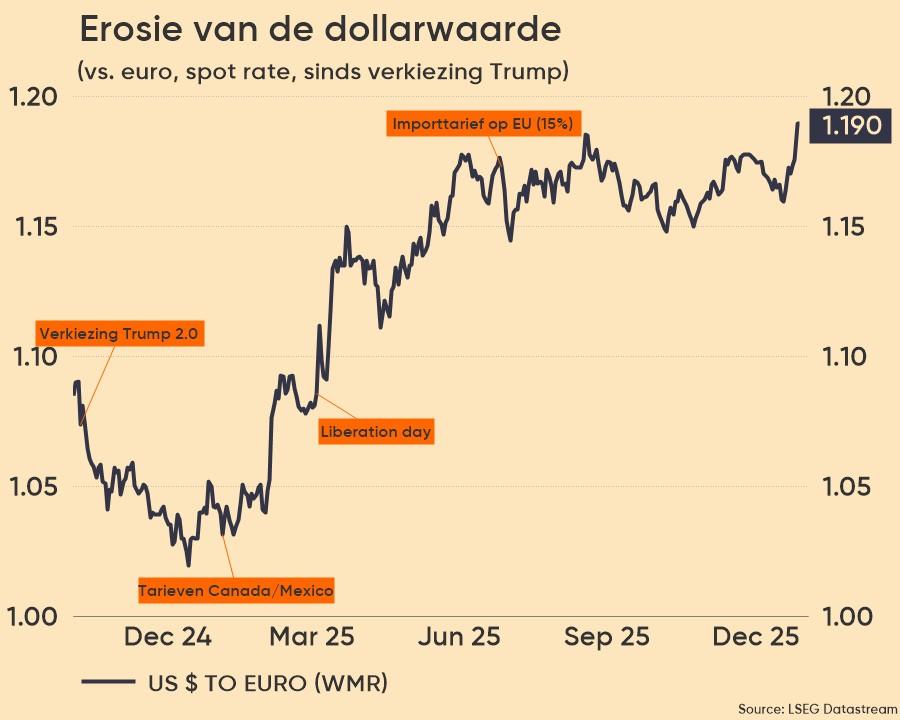

Dollardaling houdt aan

Op de valutamarkten blijft de dollar ondertussen genadeloos wegglijden (€1 = $1,0892), wat maakt dat er meer en meer gedacht wordt aan de impact van wisselkoersbewegingen in de eerste helft van 2023. In 2022 konden Europese exporteurs immers massaal veel vruchten plukken van de sterke dollar. De dollarzwakte is ook belangrijk voor Azië. Zo gleed de yen de voorbije week verder weg van zijn hoogste peil in 7 en een half maanden, wat met name de auto-exporterende industrie een hart onder de riem kon steken.

Inflatie en rente blijven belangrijk

Men zou bijna vergeten dat er nog zoiets is als inflatie. En, grote verrassing, die is er inderdaad nog. De producenteninflatie in Duitsland daalde van 28,2% in november tot 21,6% in december 2022, terwijl op 20,8% gemikt werd. Het laagste niveau sinds november 2021, dat wel, maar nog steeds een erg hoog cijfer dat maakt dat bedrijven een pak meer kosten moeten absorberen dan ze kunnen doorrekenen. Aanjager van dienst bleven de energieprijzen (+41,9% tegenover +65,8% in november). Zonder energie stegen de producentenprijzen met 12% op jaarbasis.

Minstens even belangrijk was een interview van ECB-bestuurslid Klaas Knot met de Nederlandse omroep WNL op zondag. “De ECB zal zowel in februari als in maart de rente met 50 basispunten verhogen en zal dat ook in de maanden daarna blijven doen”. Tegen het Italiaanse La Stampa zei Knot dat het “te vroeg was om te zeggen of de ECB het tempo van haar renteverhogingen tegen de zomer zou kunnen vertragen”. De inflatie blijft té lang té hoog en de verslechterde economische vooruitzichten vereisen een grotere renteverhoging dan wat de markten vandaag inprijzen. Maar zoals u al las in het begin van dit stuk: naar zo’n boodschap hebben beleggers vandaag geen oren.

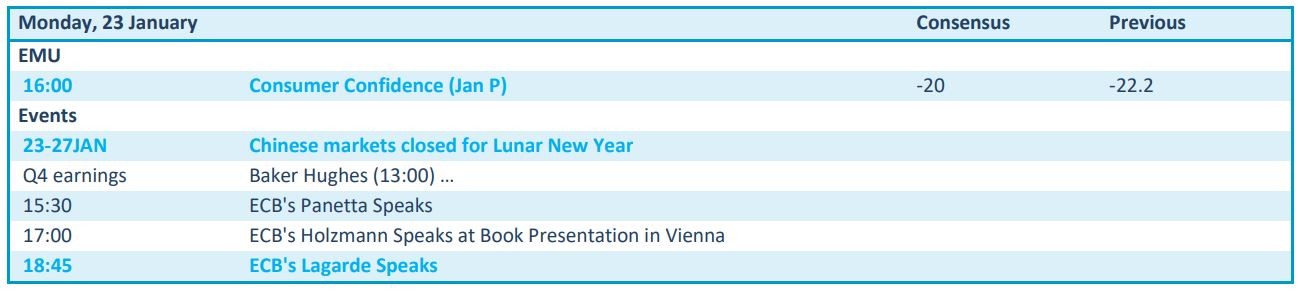

Wat staat er vandaag op het menu?

Vandaag staat er niet veel actie op het menu. De Chinese financiële markten bleven vannacht dicht en in Europa is het wachten op het consumentenvertrouwen. Maar opbeuren zal dat niet meteen doen. Qua bedrijven krijgen we cijfers van Baker Hughes, Brown & Brown en Synchrony Financial. Schot voor de boeg, heet dat, of ook: langzaam opwarmen voor een hete cijferstorm.