Mee met de markt: “Overgangsdagje met weinig nieuws”

Uit het departement: "Beursblik in een notendop"

Veel schwung zat er gisteren niet in de aandelenmarkt, zodat de indexen min of meer vlak afsloten. De S&P500 klokte 0,05% hoger af, de Euro Stoxx 600 0,4% en China verloor 0,6%. Beleggers hadden dan ook weinig nieuws om aan de slag mee te gaan, noch op het vlak van de bedrijfsresultaten als van de macro-economische indicatoren. Terwijl dat eerste element vandaag wordt aangepakt via een goed gevulde kalender, moeten macrofielen tot morgen wachten op de sowieso erg interessante Amerikaanse inflatiecijfers, gevolgd door de producentenprijsindex op donderdag. De olieprijzen stegen voor de derde dag op rij tot 76,7 dollar per Brent-vat, terwijl de goudprijs zich rond 2024 dollar per ounce stabiliseerde. En dat is net geen recordhoogte.

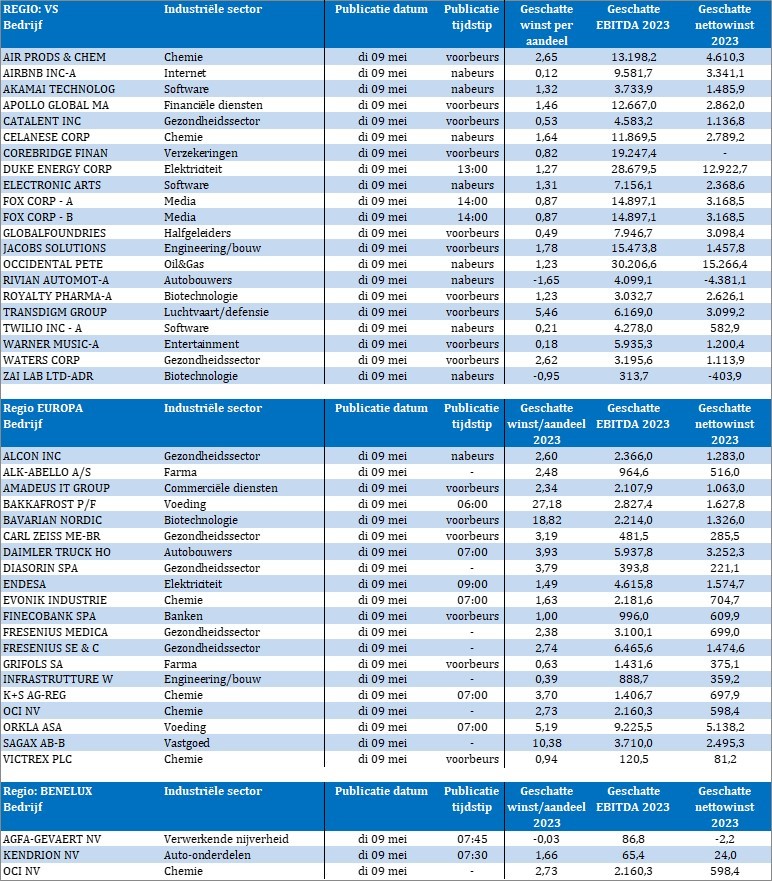

Op sectorniveau presteerden de banken beter dan de rest van het pak, omdat de regionale bankaandelen initieel erg goed van start gingen. Maar de S&P Regional Banking index eindigde uiteindelijk toch lager, ondanks het eerder verguisde PacWest 3,6% in de plus eindigde. De grote banken zoals Citigroup, Wells Fargo, JPMorgan Chase en Morgan Stanley hielden wel stand, net zoals de meeste Europese banken dat deden.

Schuldenplafond

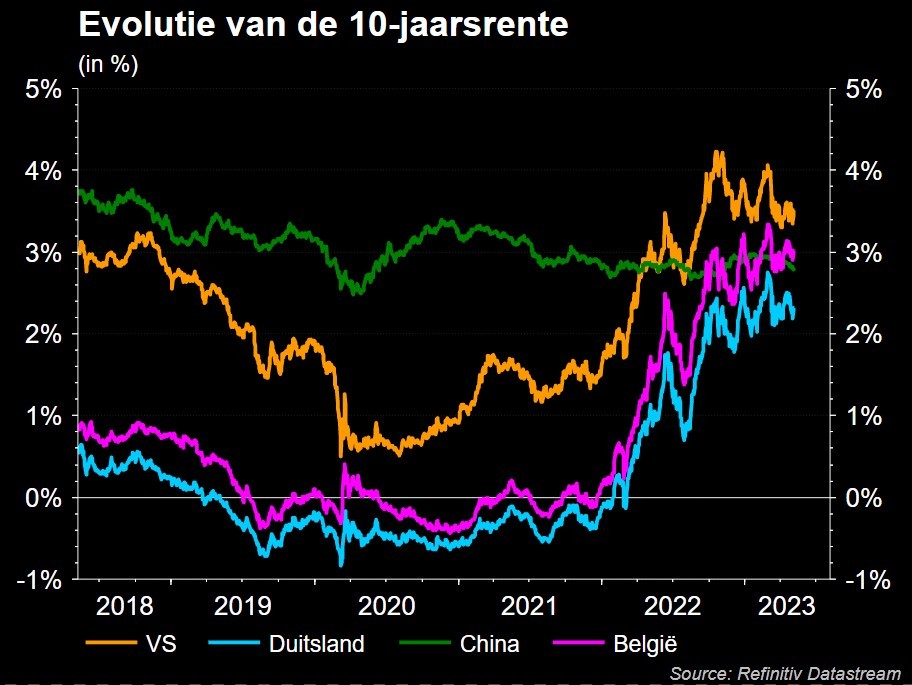

Maar ook de rente steeg zowat overal, volgend op het sterker dan verwachte Amerikaanse loonlijstrapport van vrijdag. Dat dikte al voor de 13de maand op rij aan, waardoor beleggers die vrezen voor de financiële stabiliteit en een impasse omtrent het Amerikaanse schuldenplafond er aan herinnerd werden dat de prijsstabiliteitsdoelstelling ook moet worden gehaald. Anders gezegd: de markt gaat er meer en meer van uit dat de Fed de rente erg snel zal verlagen. De 10-jaarsrente in de VS klokte af op 3,49%, tegenover 2,32% in Duitsland. De rentecurve blijft daardoor duidelijk in negatief terrein, en blijft daardoor wijzen op recessierisico.

In Europa bleven de interessante economische cijfers beperkt tot de Duitse industriële productie. Die daalde in maart met 3,4% op maandbasis, wat een pak meer was dan de verhoopte daling met 1,5%. De automobielsector was de grootste boosdoener: de productie van motorvoertuigen en onderdelen daalde met 6,5% na een sprong van 6,9% in februari. Maar het veroorzaakte niet veel meer dan een tijdelijke impact op de rente.

Dollar & co

Op de valutamarkten verloren de grote drie munten terrein. De Japanse yen presteerde ondermaats, maar omdat zowel de dollar (€1 = $1,1017) als de euro ook niet bepaald goed in trek waren, blijft de schade in voor de yen eerder beperkt. De handelsgewogen dollar verloor ietwat terrein, terwijl de grondstofgedreven valuta's, waaronder de Australische en Nieuw-Zeelandse dollar en de Noorse kroon het relatief goed deden.

Chinese handelsbalans

Ondertussen steeg het Chinese handelsoverschot in april van 49,5 naar 90,21 miljard dollar, een pak boven de geschatte 71,6 miljard dollar. Dat komt omdat de export met een forse 8,5% op jaarbasis aandikte, terwijl de import onverwacht met 7,9% daalde door een verzwakking van de binnenlandse vraag. Het politiek gevoelige handelsoverschot met de VS steeg in april tot 29,68 miljard dollar. Benieuwd wat ene Trump daar van denkt.

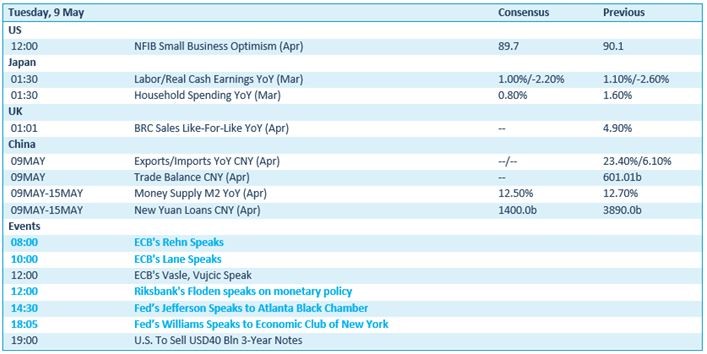

Wat staat er vandaag op het menu?

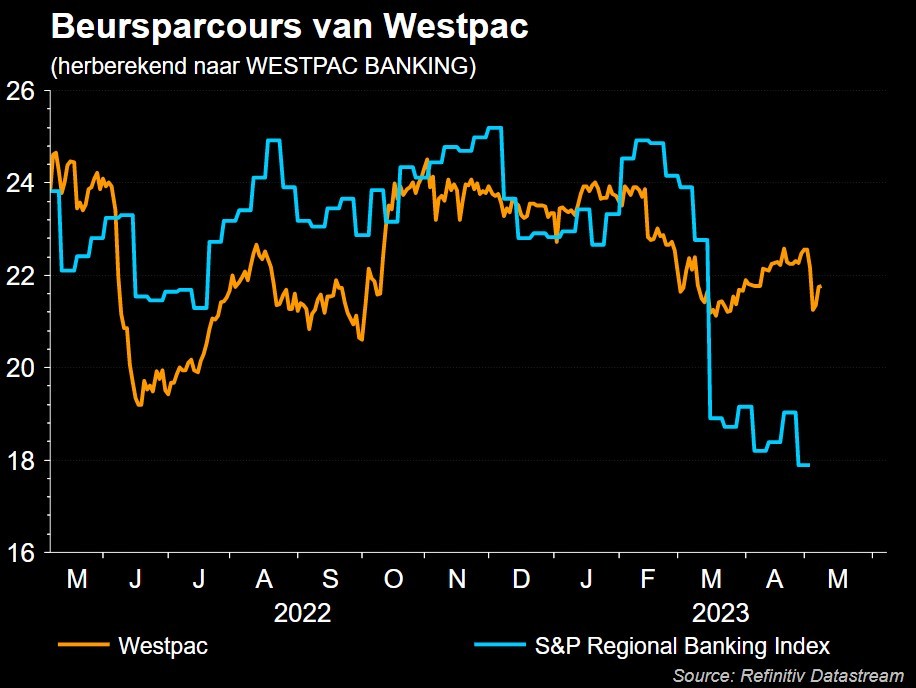

Veel nieuws staat er niet op de macro-kalender. In afwachting van de Amerikaanse inflatiecijfers morgen, moeten we het stellen met het Amerikaanse KMO-vertrouwen uit april en een nest speeches van onder meer ECB-directeuren Rehn en Lane en Fed-directeuren Jefferson en Williams.

Qua bedrijfsresultaten kijken we vandaag onder meer naar Airbnb, Akamai Technologies, Apollo Global, Catalent, Celanese, Duke Energy, Electronic Arts, Fox, GlobalFoundries, Occidental Petroleum, Rivian Automotive, Twilio, Warner Music, Alcon, Carl Zeiss, K+S ,OCI, Orkla, Fresenius, DaimlerTruck, Agfa Gevaert, Kendrion en VGP.