Mee met de markt: “Beperkte averij na failliet van First Republic”

Uit het departement: "Beursblik in een notendop"

Het is deze week wachten op de volgende zet van de Amerikaanse en Europese centrale banken dat was vrijdag al zichtbaar in de slotstand van de financiële markten. Europa sloot 0,05% hoger, terwijl Wall Street 0,04% lager sloot. Pas op de plaats, heet dat dan. Op sectorniveau daalde de energiesector (-1,3%) het meest in de VS, omdat de olieprijs daalde tot 79,2 dollar per Brent-vat. De technologie-indexen deden het wel goed (+0,2%), onder meer omdat de rentes nauwelijks een krimp gaven. De 10-jaarsrente noteert op 3,55% in de VS, tegenover 2,40% in Dutsland. De dollar zelf stabiliseerde ten opzichte van de euro (€1 = $1,0987).

.

First Republic

Dat alles werd gerealiseerd ondanks de First Republic Bank gepromoveerd werd tot het weinig illustere clubje van failliete banken. Veel averij leverde dat duidelijk niet op, onder meer omdat de bank sinds begin 2023 al met 97% daalde en dit scenario niet heel onverwacht komt. De KBW regionale bankindex verloor 2,7%, terwijl het aandeel van overnemer JPMorgan Chase zelfs met 2,1% steeg. De bank legt 10,6 miljard dollar op de tafel van de US Federal Deposit Insurance om de meeste activa van First Republic in handen te krijgen. Een koopje, rekening houdende met wat er wordt overgenomen. Maar het is wel een deal waarmee “het Amerikaanse banksysteem gered is”. Alweer, welteverstaan.

Onverwachte renteverhoging in Australië

Deze week is het vooral uitkijken naar de de verwachte renteverhoging met nog eens 25 basispunten door de Federal Reserve. Dat zou de laatste dergelijke ingreep moeten zijn, al wordt er natuurlijk nog een belangrijke stok achter de deur gehouden. Er kan namelijk altijd nog wat naars opduiken, nietwaar?

In dat kader geven we mee dat de Australische centrale bank zonet de beleidsrente onverwacht optrok met 25 basispunten tot 3,85%. De 11de renteverhoging is nodig om de blijvend hoge inflatie van 7% te beteugelen. Die inflatie zou in 2023 gemiddeld 4,5% bedragen, om terug te vallen tot gemiddeld 3% in 2025. Centraal staat de zeer krappe arbeidsmarkt en het laagste werkloosheidspercentage van de voorbije 50 jaar.

Economie houdt stand, ondanks een weifelende consument

Qua economisch nieuws stippen we aan dat de Institute for Supply Management (ISM) gisteren meldde dat de PMI-sentimentsindicator in de Amerikaanse verwerkende industrie vorige maand steeg ten opzichte van maart. Die opsteker voedt de hoop dat de recente renteverhogingen niet noodzakelijkerwijs compleet nefast zijn voor de groeivooruitzichten.

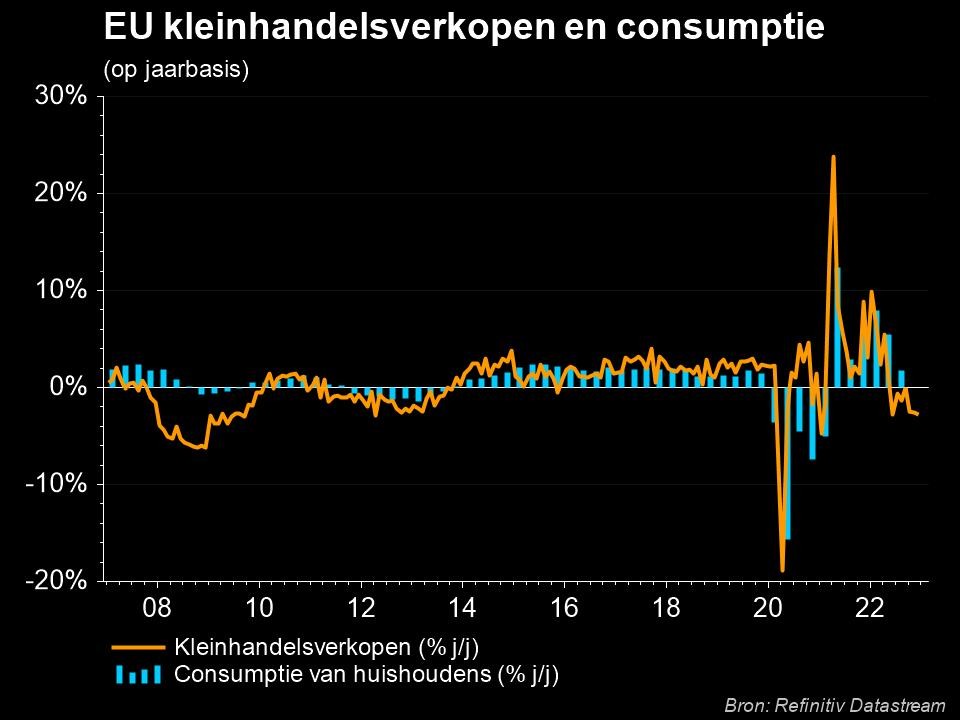

In Europa hoeft dat ook niet zo te zijn, maar de Duitse detailhandelsverkopen daalde in maart 2023 wel onverwacht met 2,4% op maandbasis. Dat is al de vierde opeenvolgende daling omdat de consument weifelt.

Wat staat er vandaag op het menu?

Vandaag kijken we met stip uit naar de Europese inflatiecijfers over april. Die zou met 7% nog steeds bijzonder hoog moeten zijn. Over de plas wordt inzicht gegeven in het JOLTS banenrapport voor april, de fabrieksbestellingen in maart en de bestellingen voor duurzame goederen in maart. Dichter bij huis kijken we dan weer naar de S&P Global PMI-index in het VK en de BBP-cijfers uit Tsjechië.

Qua bedrijfsresultaten wordt het weer erg druk. Zo is er bijvoorbeeld AMD, Amcor, Clorox, Cummins, Eaton, Ford, Incyte, Liberty, Pfizer, Starbucks, Uber, Zebra Tech, Prudential, Marriott, Match Group, Zimmer Biomet, Amplifon, BP, Davide Campari, AMS Osram, Vastned Belgium, HSBC, Geberit en Amplifon.