Mee met de markt: “De jonge stier die niet sterven wil”

Uit het departement: "Beursblik in een notendop"

Er verschenen recent al véél berichten die al dan niet in minutieus detail het einde van de januari rally aankondigden, maar het feit is dat het investeerdersmomentum ondanks aanhoudende rentevrees van gewapend beton blijkt. De aanhoudende krapte op de Amerikaanse arbeidsmarkt riskeert de inflatie echter wel aan te wakkeren, zodat het inflatierapport dat later vandaag verschijnt door het Bureau of Labor Statistics erg cruciaal is. De verwachting is dat de consumenteninflatie in januari afnam tot 6,2%, het laagste cijfer sinds oktober 2021. Maar dat mag niet deren: het inflatiepad is dalende en dat lijkt het enige dat telt.

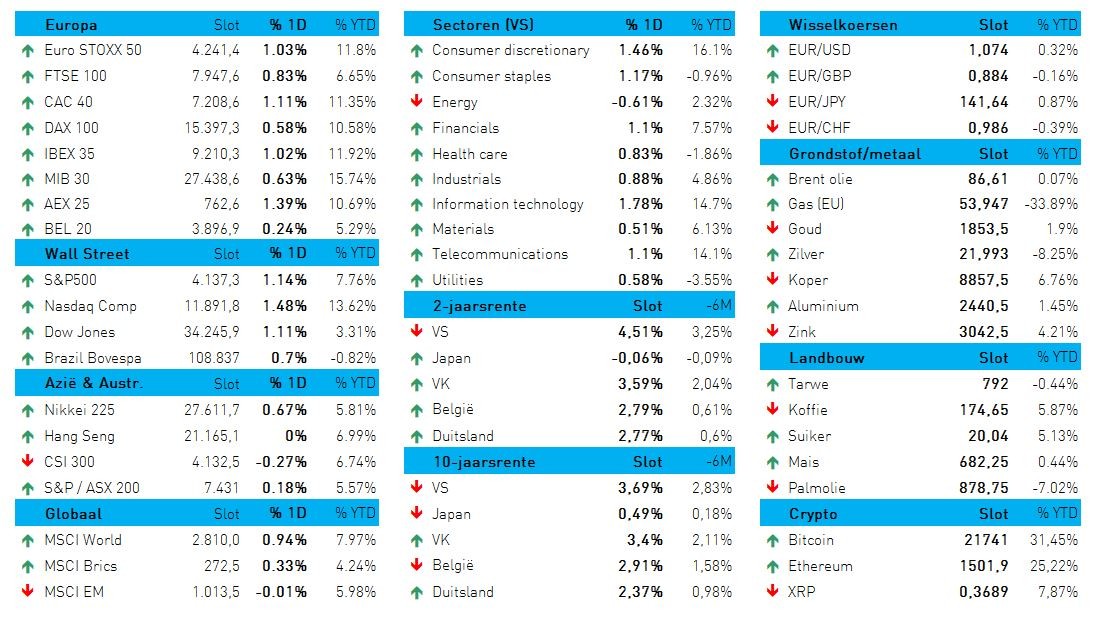

Aandelenmarkten kleuren alweer lentegroen (behalve in Azië)

De Dow Jones steeg maandag 375 punten (+1,1%), terwijl de S&P 500 en de Nasdaq 100 respectievelijk 1,2% en 1,5% stegen. De 10-jaarsrente in de VS daalde een ietsje tot 3,7%, maar steeg in Duitsland door tot 2,37% . En ook de Duitse 2-jaarsrente stoomde onverminderd op tot 2,78%. Maar ook op het Oude Continent trokken aandelenbeleggers zich daar maar weinig van aan, want de EuroStoxx 600 kreeg er 0,9% bij, terwijl de BEL20 stabiel bleef.

Op sectorniveau tekent zich nog altijd duidelijk een risk-on sentiment af. Dat volgt uit de winst voor de grondstoffen, duurzame consumentengoederen en industriële bedrijven. En ook Big tech nam alweer een prominente rol in, vooral dan op Wall Street, met winst voor Meta Platforms, dankzij een mogelijke nieuwe ontslagronde, maar ook voor Amazon.com, Apple en Microsoft.

Dat optimisme werd wel niet gedeeld in Azië, waar de HS Tech index 0,7% lager werd gezet en de Chinese CSI-index 0,35% lager koerst.

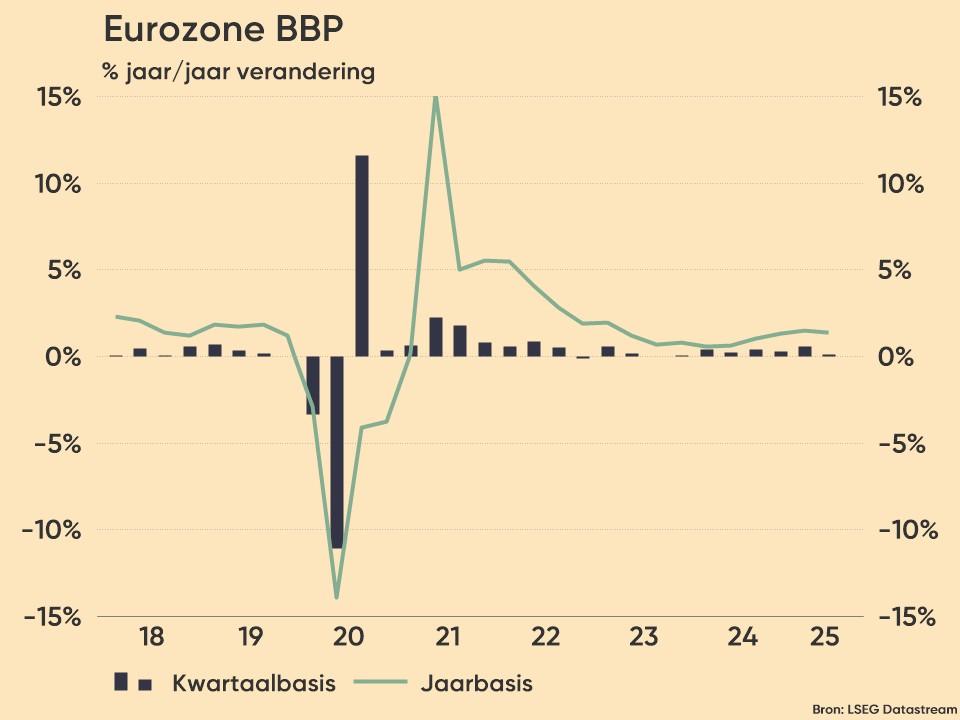

Europese commissie verhoogt groeiverwachtingen

Naast de inflatiehoop is er echter ook groei-optimisme. De Europese Commissie verhoogde gisteren de verwachte groei van de Europese economie in 2023 met 0,6 procentpunt tot 0,9%. In 2022 groeide de economie nog met 3,5%. Een technische recessie kan dus vermeden worden, dankzij de lagere gasprijzen en de sterke arbeidsmarkt. Alle landen van de eurozone zullen in 2023 groeien: Duitsland +0,2%, Frankrijk +0,6% en Italië +0,8%. Ook werd de inflatieprognose neerwaarts bijgesteld van 8,4% in 2022 tot 5,6% in 2023 en 2,5% in 2024.

Vrachtprijzen herstellen (na een forse pandoering)

De hoopvolle economische tijdingen in combinatie met de Chinese heropening geeft ook de belangrijkste zeevrachtindex van de Baltic Exchange vleugels. De index steeg gisteren voor de tweede dag met ongeveer 2,3% tot een hoogste stand van 616 punten in een week. De capesize-index, die ladingen ijzererts en steenkool van 150.000 ton volgt, steeg 9,9% tot zijn hoogste punt in twee weken, terwijl de panamax-index, die kolen- of graanladingen van 60.000 tot 70.000 ton volgt, wel een einde maakte aan zijn tweedaagse winst.

Europese gasprijs richting €50/MWh

De Europese olie- en gassectorindex stond onder druk (+0,06%) omdat de olieprijs plafonneerde op 86 dollar per vat Brent en de gasprijs daalde tot 51 euro/MWh. De olieprijzen kwamen laat in de handelsdag op Wall Street verder onder druk omdat de VS een extra 26 miljoen vaten ruwe olie zou vrijgeven uit haar Strategic Petroleum Reserve (SPR), ondanks dat de markt hoopte op een annulering van zo’n vrijgave. De Amerikaanse reserves slonken ondertussen tot het laagste niveau sinds 1983.

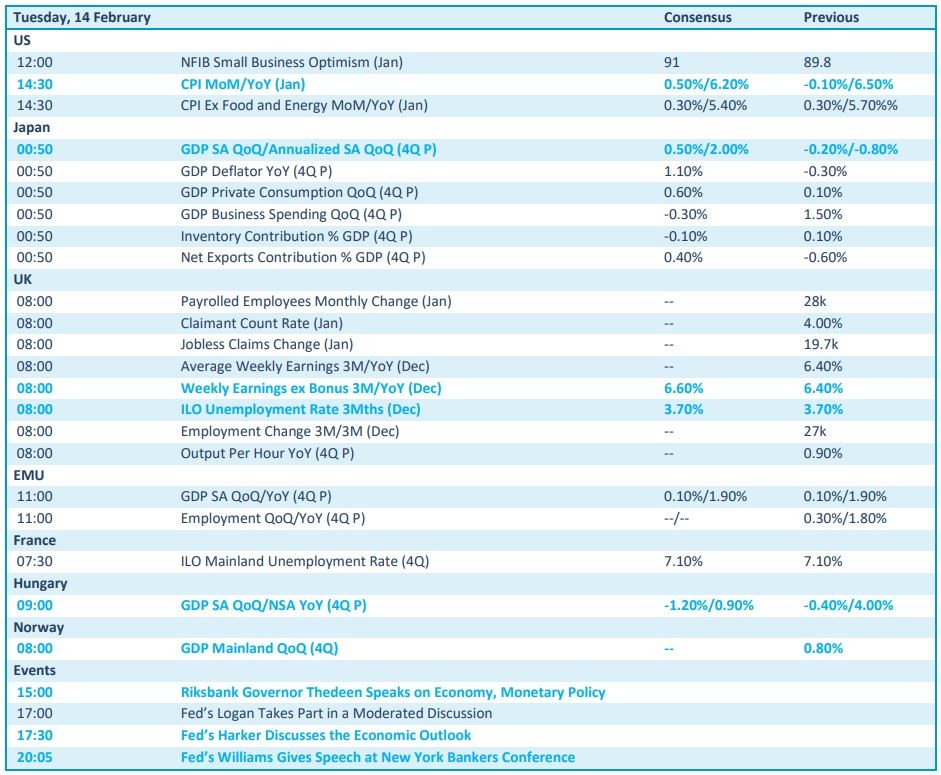

Wat staat er vandaag op het menu?

Op de (niet heel erg romantische) macrokalender ligt de focus op inflatie en groei. In de eerste categorie kijken we uit naar hét cijfer van de dag, namelijk de Amerikaanse inflatie in januari. Er wordt gemikt op een toename met 6,2%. Groeicijfers krijgen we via een update van het BBP-cijfer in Japan, Hongarije, Noorwegen en de Europese Unie. Het VK zet daar de evolutie van de werkloosheidsgraad tegenover, iets waarover we trouwens ook in de EU inzicht krijgen.

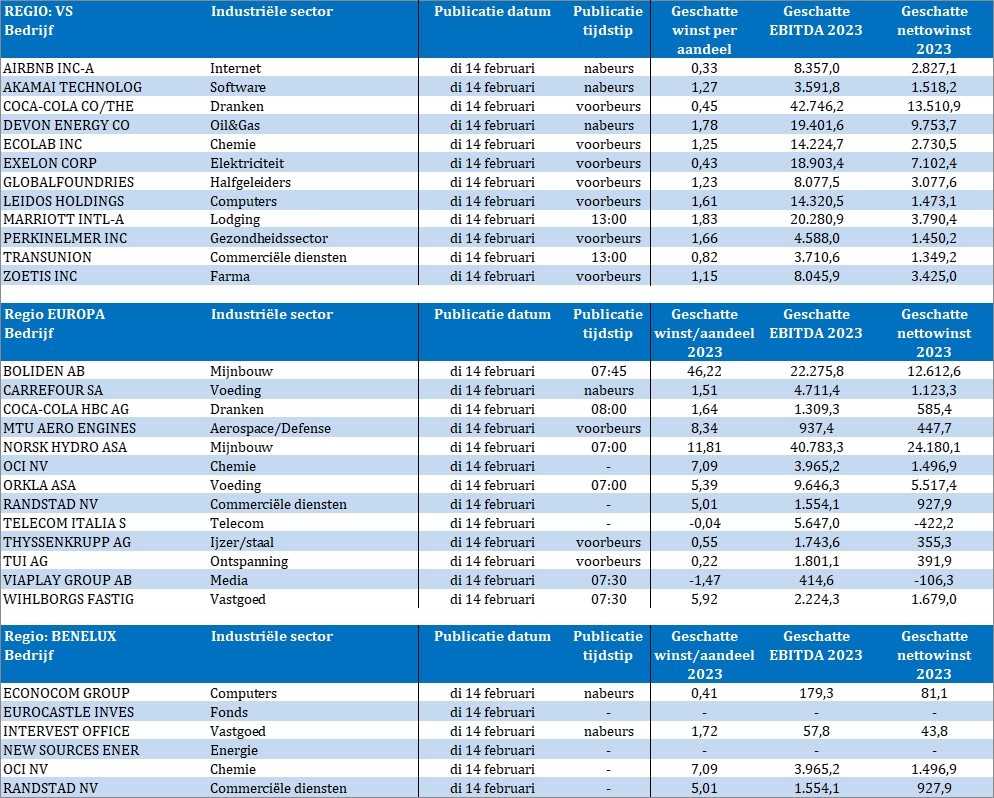

Bedrijfsresultaten komen er onder meer van Airbnb, Akamai Technologies, Coca Cola, Ecolab, Exelon, GlobalFoundries, Marriott, Zoetis, Boliden, Carrefour, Coca Cola HBC, Norsk Hydro,OCI, Randstad, Telecom Italia, Orkla, ThyssenKrupp, TUI, Econocom, Intervest Offices & Warehouses, etc