Mee met de markt: “Van gekke centrale banken naar een zotte arbeidsmarkt?”

Uit het departement: "Beursblik in een notendop"

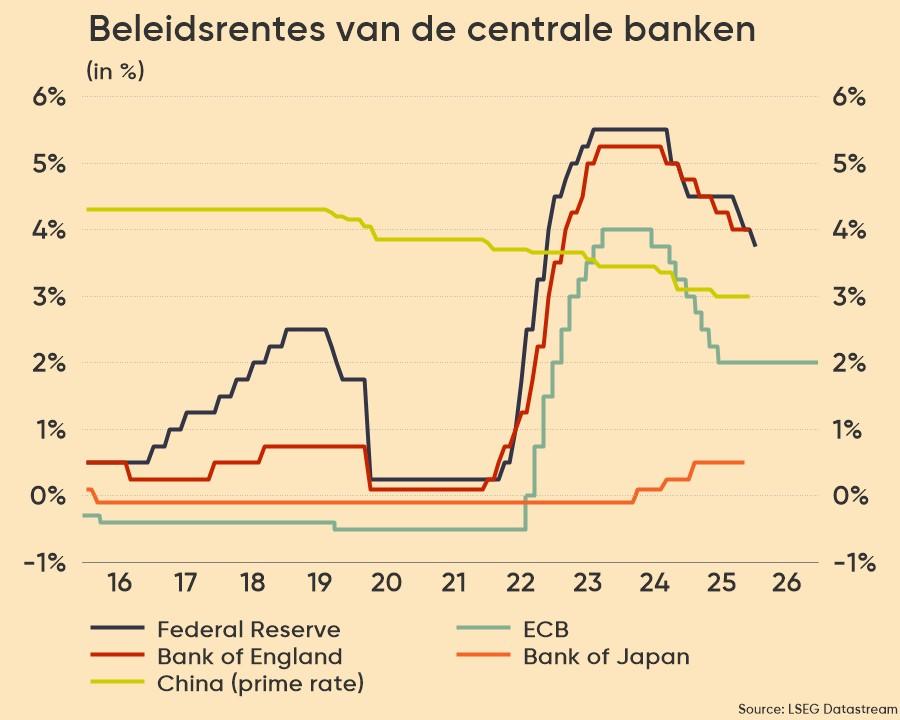

Wat een gekke dag werd het gisteren alweer. De ECB en de Bank of Engeland verhoogden beide de beleidsrente met 50 basispunten. In het VK klimt de rente zo tot 4,0%, goed voor de tiende opeenvolgende renteverhoging. Te noteren is dat de BoE haar belofte liet vallen om de rente zo nodig “krachtig” omdat de inflatie waarschijnlijk een hoogtepunt nadert. De piekrente wordt nu geschat op 4,5%, alvorens we tot tegen 2026 kunnen dalen tot 3,25%.

Zelfde verhaal bij de ECB, waar de basisherfinancieringsrente nu op 3,0% noteert, eveneens het hoogste peil sinds 2008. De rente zal nog eens 50 basispunten stijgen, en dan mogelijk wat meer, tot het niveau waarop het inflatiespook definitief weer in zijn hok gekropen zal zijn. Maar hoe dat pad er exact uitziet, hangt af van de evolutie van de inflatie en de groei.

Topvrouw Lagarde wist het gisteren tijdens de persconferentie echter zelf niet helemaal. Of helemaal niet. Bijzonder warrig moment, dus, en net dat wil je vandaag niet horen van een centrale bank. Weet de ECB het allemaal nog wel? Vanaf wanneer vereist de dalende groei extra ondersteuning? Wat we wel leerden is dat de obligatieportefeuille vanaf maart tot eind juni 15 miljard euro zal krimpen, en meer nadien, maar dat bracht ook niet de van een centrale bank vereiste duidelijkheid.

Aandelen hoger, rente lager, dollar hoger

Aandelenmarkten reageerden dan maar positief, ondanks de melding dat de Europese rente zal blijven stijgen. Maar het einde is wel écht in zicht nu, klinkt het. Bon, risico won het van voorzichtigheid, zodat de Euro Stoxx 1,35% steeg en de Duitse 10-jaarsrente fors kelderde (-24 basispunten tot 2,06!). Dat is veelzeggend, want de markt verwacht nu duidelijk dat het Europese beleid eerder vroeger dan later kan worden omgegooid.

In de VS bleef de rentedaling beperkt tot 3,38%, want de Fed nam een dag eerder wél het woord “desinflatie” in de mond. Dat nekte de dollar eergisteren, maar die verliezen worden door een weifelende ECB volledig teruggenomen (€1 = $1,0891)

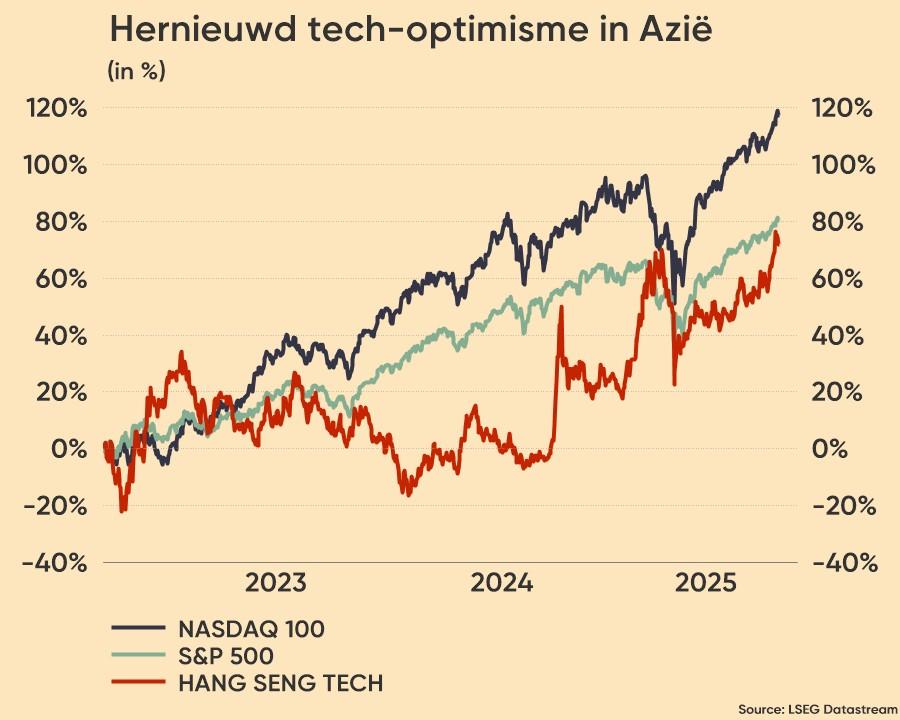

De rentedalingen speelden in de kaart van de rentegevoelige sectoren, zoals technologie, nutsbedrijven en vastgoed. De Nasdaq trok zelfs 3,3%, onder meer dankzij Meta (+23%), en in een breder perspectief door heel wat “short squeezes”. Kijkt u maar eens naar Bed, Bath en Beyond (+18%), Carvana (+15%), Beyond Meat (+19%) en Upstart Holdings (+18%). Voor alle duidelijkheid: geen van die winnaars kwam gisteren met goed nieuws aandraven, zelfs integendeel.

Ook de financiële sector hield zich sterk: de subindex van de eurozone stoomde gisteren naar het hoogste peil in bijna een jaar op. Andelen van duurzame consumentengoederen wonnen aan beide kanten van de Atlantische oceaan vlot 3%.

China gaat volledig los .. of toch bijna

Afsluiten doen we alweer in China, waar met de Caixin sentimentsindicator de aftrap gegeven wordt van een breed rondje “zachte indexen” doorheen de hele dag. De China General Services PMI steeg van 48 punten in december naar 52,9 in januari 2023. Een opsteker, want het was de eerste groei in de dienstensector sinds augustus vorig jaar, gestimuleerd door de heropening. De nieuwe orders stegen voor het eerst in 5 maanden, de buitenlandse verkoop steeg het meest sinds april 2021 en het sentiment bereikte zijn hoogste peil in bijna 12 jaar. Alle remmen los!

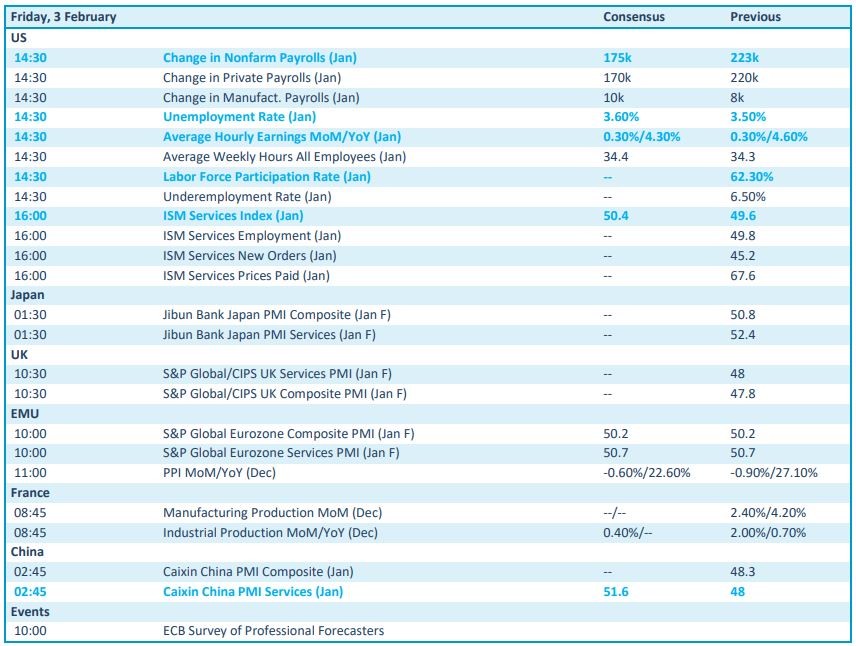

Wat staat er vandaag op het menu?

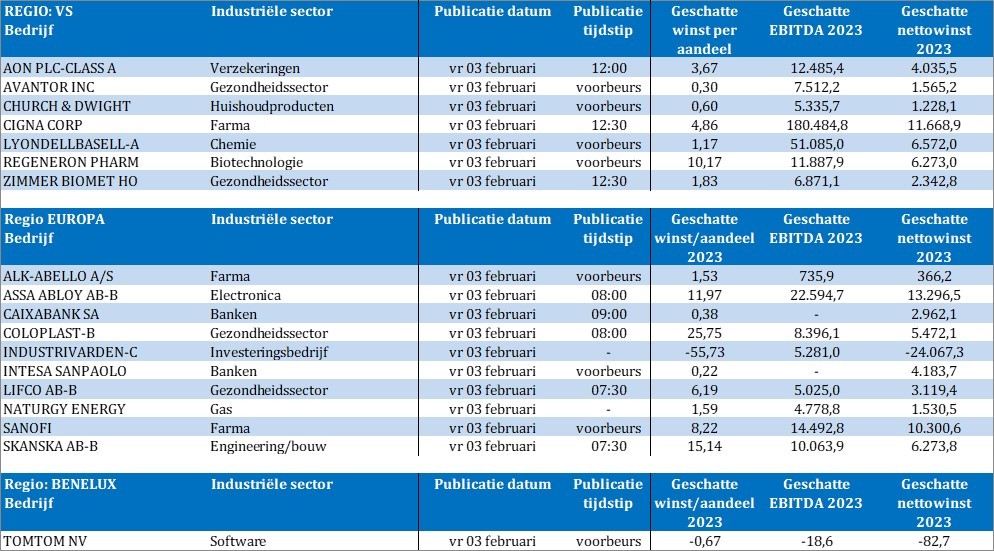

Vandaag staan er een pak belangrijke cijfers op het menu. In de VS is dat het maandelijkse arbeidsmarktrapport, dat in januari naar verwachting 175 000 banen op kan leveren. We krijgen ook inzicht in de werkloosheid, de uurlonen en de stand van de ISM services index. Belangrijke sentimentsdata krijgen we ook China, Japan, EU en het VK, middels de Caixin, Jibun en S&P Global PMI-indexen. Vuurwerk.

Op het vlak van de bedrijfsresultaten blijft het voor de verandering eens kalm. Op de lijst staan Aon, Avantor, Cigna, Lyondell Basell, Regeneron Pharma, Zimmer Biomet, Assa Abloy, Caixabank, Coloplast, Industrivarden, Intesa Sanpaolo, Naturgy Energy, Sanofi, Skanska en TomTom.