Mee met de markt: “Vergeet alles en wacht op de Fed”

Uit het departement: "Beursblik in een notendop"

We zouden de aandelenbeurzen op dagen zoals gisteren misschien beter eventjes sluiten, wat denkt u? Tot en met we weten wat de Amerikaanse centrale bank morgen zal zeggen over het toekomstige rentepad en de visie op langere termijn, concentreren handelaren zich er immers vooral om de dag heelhuids door te komen.

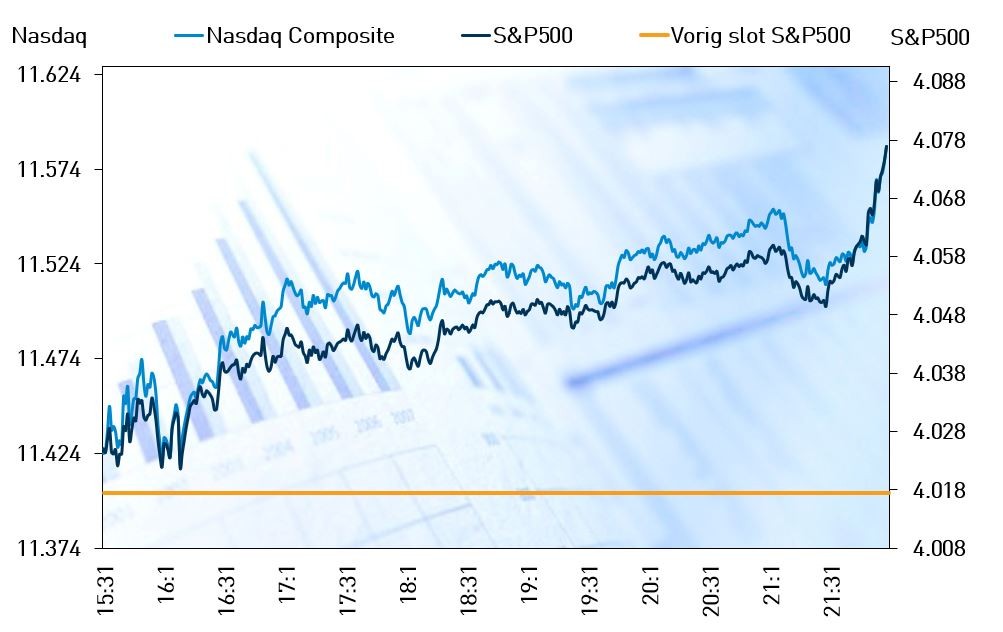

Tegenover de toch wel forse verliezen van eergisteren (-1,25%) steeg Wall Street gisteren plots weer met 1,5%. De Euro Stoxx 600 steeg eergisteren met 0,25%, maar daalde gisteren met 0,2%. Eergisteren klonk het in de media dat “Er zorgen zijn over de recessie en de rente”, terwijl dat gisteren verwoord werd als “beleggers vertrouwen in een Fed die aan de zijlijn gaat staan”. Nu, vraag ik u!

Winnaars en (amper) verliezers

Maar laat ik me houden aan de feiten: op sectorniveau in de VS triomfeerden alle sectoren, met op kop alle “risk-on”-winnaars zoals grondstoffen, technologie en duurzame consumentengoederen. In Europa zijn er evenveel dalers als stijgers. Tot die laatste behoren ook consumentenbedrijven, banken en technologie. De rente stabiliseerde in Duitsland (2,27%) en de VS (3,50%), net zoals de dollar (€1 = $1,0874). De goudprijs kopieerde zo’n gedrag gretig (1927 dollar per ounce), terwijl een dappere bitcoin de kaap van 23.000 opnieuw sloopte (23.090 dollar).

%20unit%20labour%20cost.jpg/_jcr_content/renditions/cq5dam.web.2000.9999.jpeg.cdn.res/last-modified/1675240716055/cq5dam.web.2000.9999.jpeg)

Weerbarstige economie en de centrale banken

Een ander feit is dat de centrale banken dezer dagen solo aan het roer van de markten zitten. Vanavond moet de beleidsrente in de VS 25 basispunten stijgen. Morgen kan de ECB de thermometer 50 basispunten hoger draaien. Bang afwachten, of hoopvol uitkijken, is het lot van de portefeuille-minnende belegger.

Dat wachten werd draaglijk gemaakt door een derde vertraging op rij van de Amerikaanse arbeidskosten in het vierde kwartaal. Die stegen met 1% op kwartaalbasis, terwijl op 1,1% werd gemikt. De lonen en salarissen, goed voor 70% van de arbeidskosten, stegen 1% op kwartaalbasis, tegenover 1,3% in het derde kwartaal.

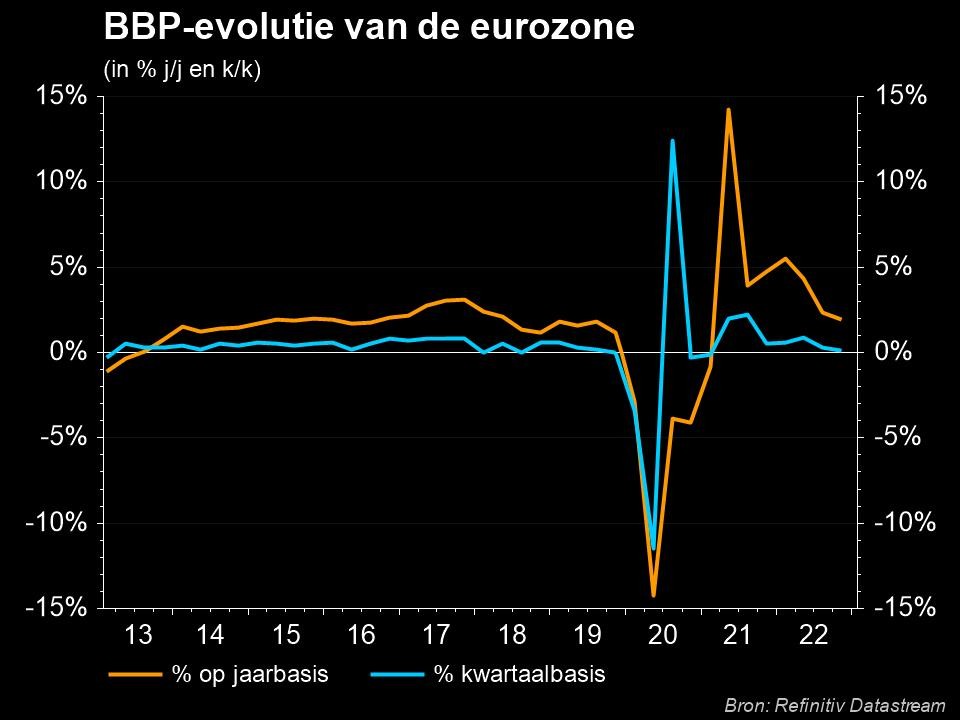

In Duitsland daalde het aantal werklozen onverwacht, terwijl het percentage werklozen onveranderd bleef. Nog meer positief nieuws kwam uit de bredere eurozone, waar de economie in het vierde kwartaal tegen de verwachting in licht gegroeid is. Het bbp steeg met 0,1% op jaarbasis, terwijl op een krimp van 0,1% gemikt werd. Op jaarbasis was de groei 1,9%, in plaats van de gevreesde 1,7%. Een milde recessie, of enkel een zachte landing, lijkt realiteit te worden.

En dus, nee, de is economie zeker nog niet dood. En dat strookt min of meer met de winstcijfers over het vierde kwartaal. Tot dusver blijkt op basis van 165 van de S&P 500-bedrijven dat de winst gemiddeld 2,4% daalde op jaarbasis. Dat ligt in lijn met het scenario waarbij het voorjaar van 2023 onder druk zal staan en het najaar aan moet knopen met winstgroei. Even uitzweten en vooral hopen dat de bedrijven dezer dagen niet al té pessimistisch zijn in hun jaarvooruitzichten. Tot dusver is die balans eerder “gemengd”.

Wat staat er vandaag op het menu?

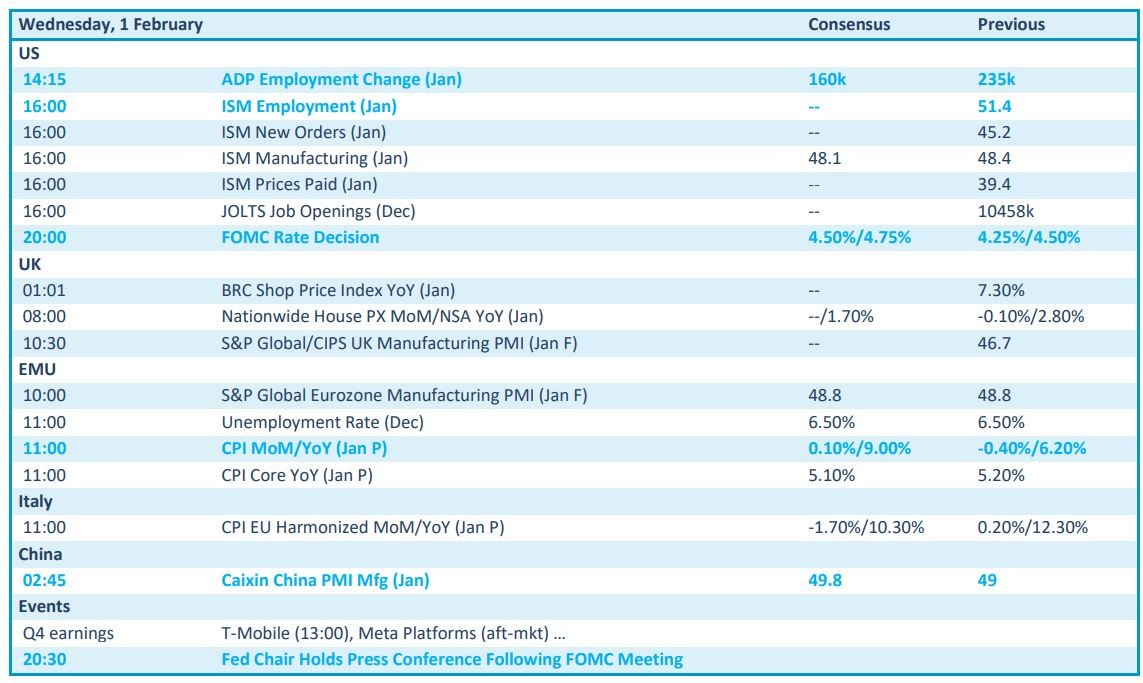

Vandaag is het een hele dag "Wachten op de Fed", die om 20u zijn persbericht uitstuurt en om 20u30 aanvat met de persconferentie. Randnieuws komt er van het ADP-banenrapport over januari, naast de ISM employment index. In Europa en het VK staan finale cijfers van de S&P Global PMI-index uit de verwerkende nijverheid op het menu, maar vooral inflatiedata uit het Euroblok.

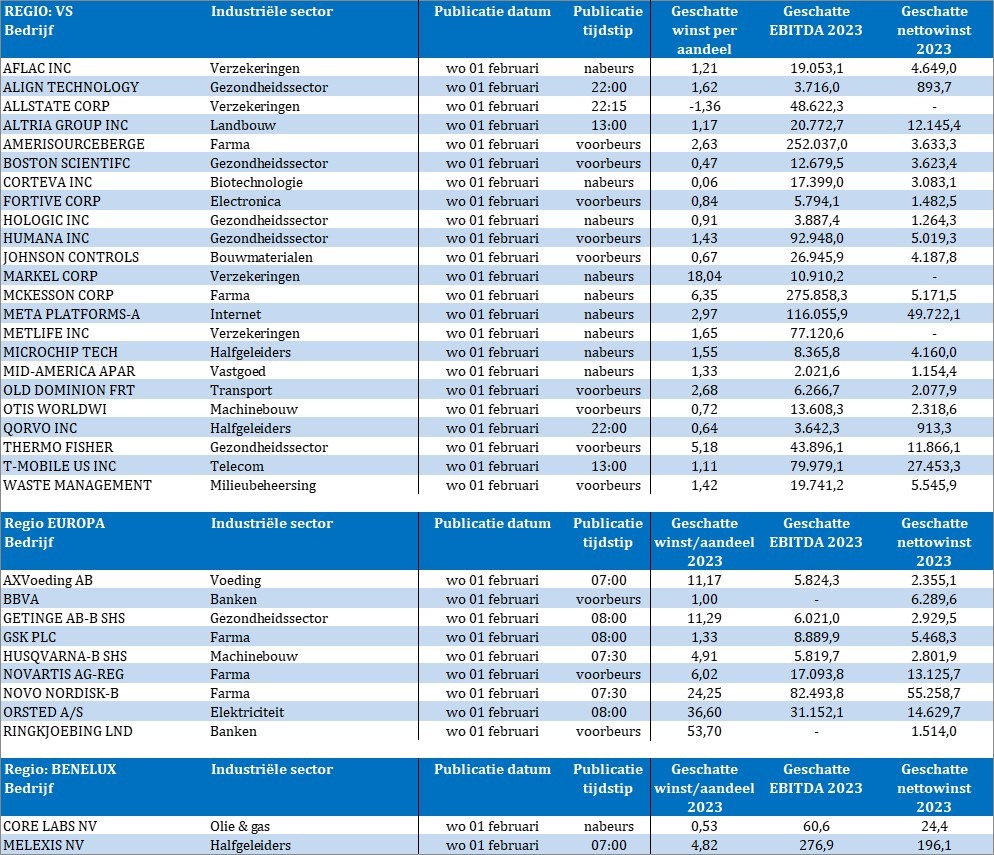

Qua bedrijven kijken we onder meer naar Meta Platforms, Altria, Boston Scientific, Hologic, Fortive, Humana, Johnson Controls, McKesson, Metlife, Qorvo, Thermo Fisher, T-Mobile, Waste Management, AX Foods, BBVA, Getinge, Husqvarna, Novartis, Novo Nordisk, Orsted, Melexis en CoreLabs.