Mee met de markt: “Chinese vertraging na horrorjaar 2022”

Uit het departement: "Beursblik in een notendop"

Wall Street sloot 2022 af met een verlies van zo’n 19%, terwijl de Euro Stoxx 600 zo’n 10% in min ging. Het verschil is grotendeels te vinden in de technologiesector, want de Nasdaq 100 verloor vorig jaar 32%. Dat bracht een einde aan een historische lange periode van 13 opeenvolgende winstjaren (waaronder +33% in 2017, +39% in 2019 en +49% in 2020).

De forse rentestijgingen die volgen op een al even forse inflatie-opstoot liggen natuurlijk aan de basis van de implosie. De 10-jaarsrente in Duitsland noteert vandaag op 2,56%, tegenover -0,13% een jaar geleden, terwijl de Amerikaanse rente opklom tot 3,83%, komende van 1,63%. Dat ondersteunde de dollar op zo’n manier dat de pariteit met de euro een tijdlang doorbroken werd, maar dat normaliseerde ondertussen weer (€1 = $1,0699).

Zo’n beweging zorgde onder meer ook voor een forse daling van de waarderingsmultiples én een algemene vlucht naar veiligheid en zekerheid. Op de obligatiemarkten vertaalde de rentekoorts zich natuurlijk ook in een slachtpartij van Bijbelse proporties, waarvan we u de details omwille van de goede sfeer zullen onthouden. Wel is het zo dat aandelen- en obligatiemarkten in 2022 gecombineerd, niet minder dan 30 biljoen dollar verloren. Zo kan ie wel weer.

Margeexpansie in een recessiejaar?

Dé vraag voor 2023 is niet zozeer wanneer de inflatiedruk zal beginnen afnemen, maar wel hoe de economische barometer zal evolueren onder druk van rente, geopolitieke spanningen, covid-19, haperende toeleveringskettingen, Oekraïne, de energiecrisis, de blijvend verslechterende overheidsbegrotingen en ga zo maar verder.

Tegenover die onzekerheid staan gelukkig verwachtingen die (nog?) geen doemscenario’s weerspiegelen. Analisten mikken er op dat de bedrijven in de S&P500 in 2023 zo’n 5,5% winstgroei zouden moeten optekenen, bij 3,3% omzetgroei. Erg spectaculair is dat niet, maar het wordt dan ook kwartalen lang flirten met recessie. Feit is wel dat zo’n verwachtingen impliceren dat de marges kunnen vergroten, iets waarvoor vooral op een sterk tweede halfjaar wordt gerekend. Afwachten is de boodschap.

Recessiealarm in China (opnieuw)

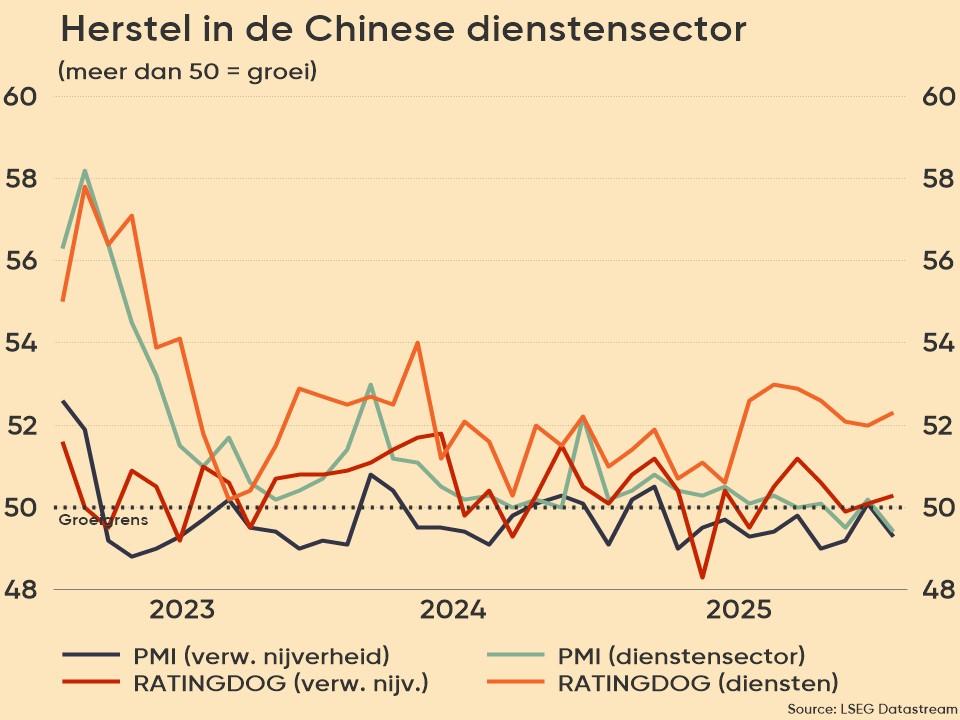

Over naar vannacht. Azië hield er alvast de moed in op de eerste handelsdag van het jaar, want China stijgt met 0,35%. Opmerkelijk, want er werd zonet een set van barre PMI-indicatoren in zowel de verwerkende nijverheid als de dienstensector vrijgegeven, waardoor de recessie-alarmbellen (opnieuw) afgingen. De officiële PMI-indicator voor de dienstensector daalde in december 2022 scherp van 46,7 tot 41,6 punten, goed voor de sterkste terugval sinds februari 2020. In de verwerkende industrie daalde het sentiment van 48,0 in november tot 47,0 in december 2022, ook al de derde daling op rij. Aan de basis ligt zowel het nulcovidbeleid, als het chaotische afscheid daarvan.

Wat staat er vandaag op het menu?

Vandaag staan er amper cijfers die naam waardig op het menu. Wel wordt in Europa de S&P Global PMI-indicator voor de verwerkende nijverheid gepubliceerd, iets waar u best ook naar kijkt. In de VS blijven de beurzen dan weer gesloten, maar erg is dat niet. Kerstkalkoenen en nieuwjaarsdiners verteren immers beter op een magere kalender.