Mee met de markt: “Renteverhogingen mét marktvreugde”

Uit het departement: "Beursblik in een notendop"

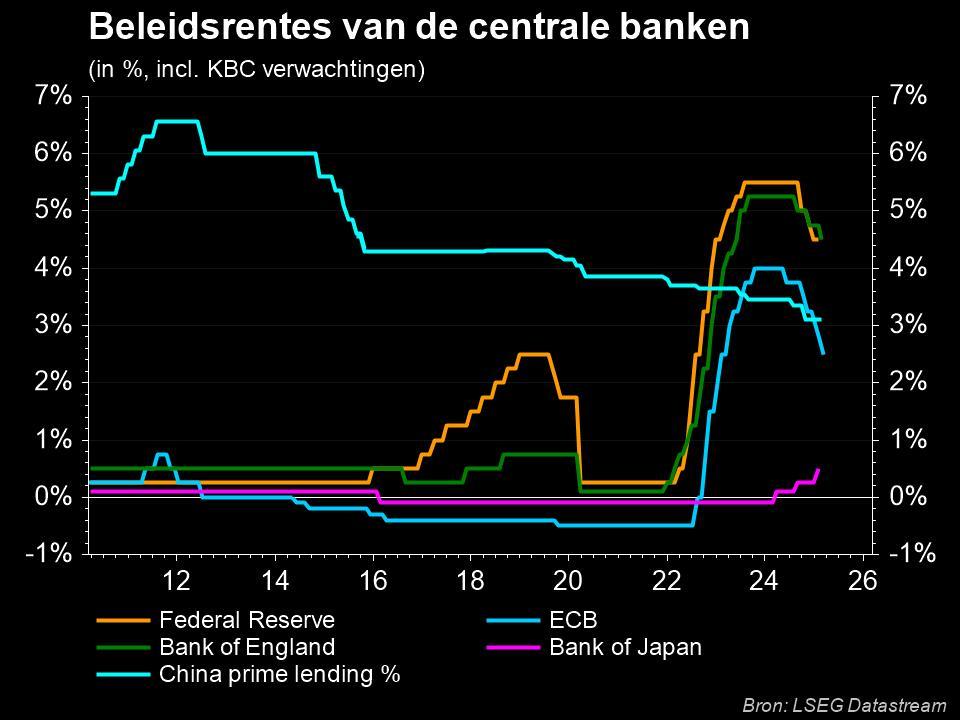

Wie klaar was voor een rondje verbazing, moest gisterenavond in het Madrileense Bernabeu zijn, maar wie een vooraf netjes doorgetelefoneerde boodschap wilde horen moest in Washington zijn. De Fed verhoogde de rente zoals verwacht met 50 basispunten tot 0,75% à 1%, de grootste sprong in 22 jaar. Ook op de vergadering in juni en juli zal de rente met 50 basispunten worden opgetrokken, om de torenhoge inflatie te beteugelen. Daarnaast wordt ook gestart met het afbouwen van de 9 biljoen dollar grote obligatieportefeuille. Die moet dit jaar al met 1 biljoen dollar kunnen inkrimpen.

Lagere rente én hoger Wall Street

Dat één en ander effectief doorgetelefoneerd was, was af te lezen uit de reactie op de obligatiemarkten. De 10-jaarsrente bewoog niet, daalde zelfs een weinig tot 2,94%, terwijl ook de 2-jaarsrente licht terugviel tot 2,65%. Niet zo in Europa, waar de 10-jaars en de 2-jaarsrente licht stegen tot 0,98% en 0,28%.

Ook de aandelenmarkten applaudisseerden (Wall Street +3%), wat toegeschreven wordt aan de zeer duidelijk commentaar van Jay Powell dat de rente op de volgende vergadering niet met 75 basispunten zal worden verhoogd. Leuk voor de geplaagde technologie-aandelen (+3,2%), iets wat doorgetrokken werd in China (+0,2%) en India (+1,4%).

India grijpt in

Over India gesproken: de centrale bank, de Reserve Bank of India, verhoogde gisteren onverwacht, want tussen twee officiële vergaderingen in, haar beleidsrente met 40 basispunten van 4% naar 4,4%. Ook dat is het begin van een verkrappingscyclus en de eerste renteverhoging sinds midden 2018, omdat de inflatie er hoognodig moet worden getemd om de economie op koers te houden naar aanhoudende en inclusieve groei.

Overal ter wereld daalt de liquiditeit en dan moet u geen kwantumfysicus zijn om te weten dat dat een impact heeft én nog zal hebben, op de waardering van zowat alle financiële activa.

Economie blijft onder stoom, behalve in China

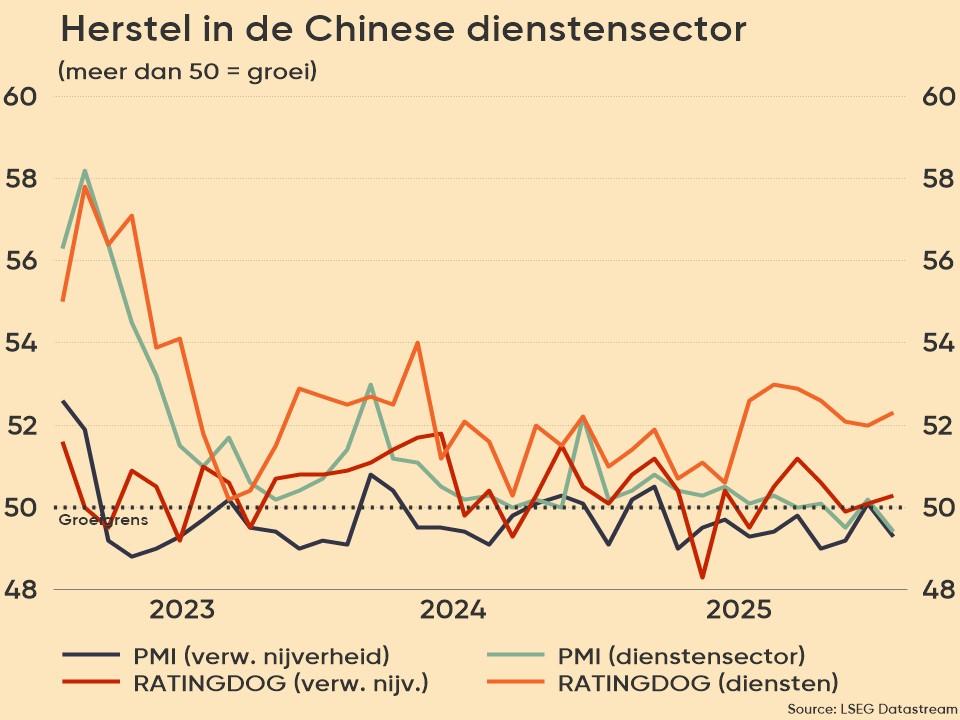

Maar de hogere rente zorgt vandaag zeker niet voor een economisch infarct. Dat bleek uit een groei van het aantal banen met 247. 000 stuks in het ADP jobrapport. De lat werd niet gehaald, maar het toont wel opnieuw aan, dat de arbeidsmarkt héél erg krap blijft. Maar in China viel de belangrijke Caixin China General Services PMI-index, zeg maar de algemene economische sentimentsbarometer, terug van 42 punten in maart naar 36,3 punten in april. De strengere Covid-19 maatregelen riskeren er dus wel degelijk forse economische gevolgen te hebben: het aantal nieuwe bestellingen daalde aan het tweede hoogste tempo sinds november 2005 en de exportverkoop daalde het sterkst in twee jaar.

Olie en gas werden duurder

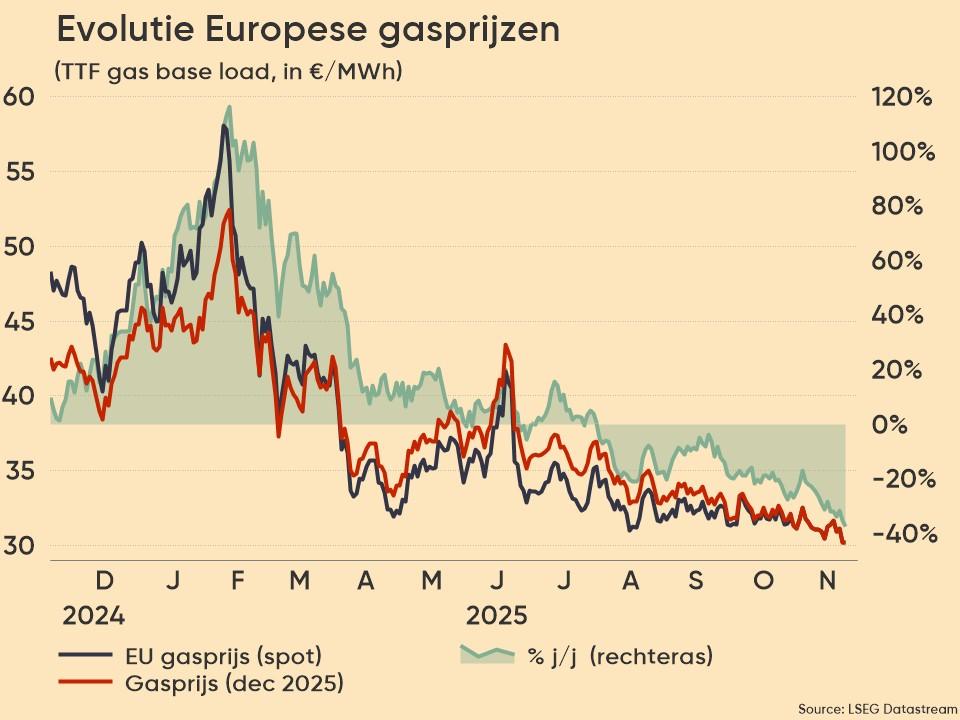

Op de energiemarkt stegen de olieprijzen tot 110,8 dollar per vat nadat de EU haar plannen ontvouwde om de import van Russische olie geleidelijk stop te zetten, wat de bezorgdheid deed toenemen over verdere krapte op de markt. Minder aanbod bij gelijkblijvende vraag is namelijk niet onschuldig, vooral niet omdat Europa dagelijks zo'n 3,5 miljoen vaten Russische olie en olieproducten importeert. Over de gasleveringen werd niet erg veel gerept. De prijs voor gascontracten met leveringen in mei steeg alleszins tot 106,75 euro per MWh.

Wat staat er vandaag op het menu?

Vandaag verschuift de aandacht van de Amerikaanse Federal Reserve naar het rentebesluit van de Bank of England. Die zal naar verwachting al voor de vierde keer overgaan tot een renteverhoging, iets waar analisten en waarnemers ook weer terdege op zijn voorbereid. In de marge volgen de Duitse fabrieksbestellingen en de evolutie van de Franse industriële productie in maart. Om één en ander af te kruiden zal ECB-directeur Holzmann het komen uitleggen in een speech, al zal die niet veel inzicht opleveren in de timing van de eerste rente-actie van de ECB.

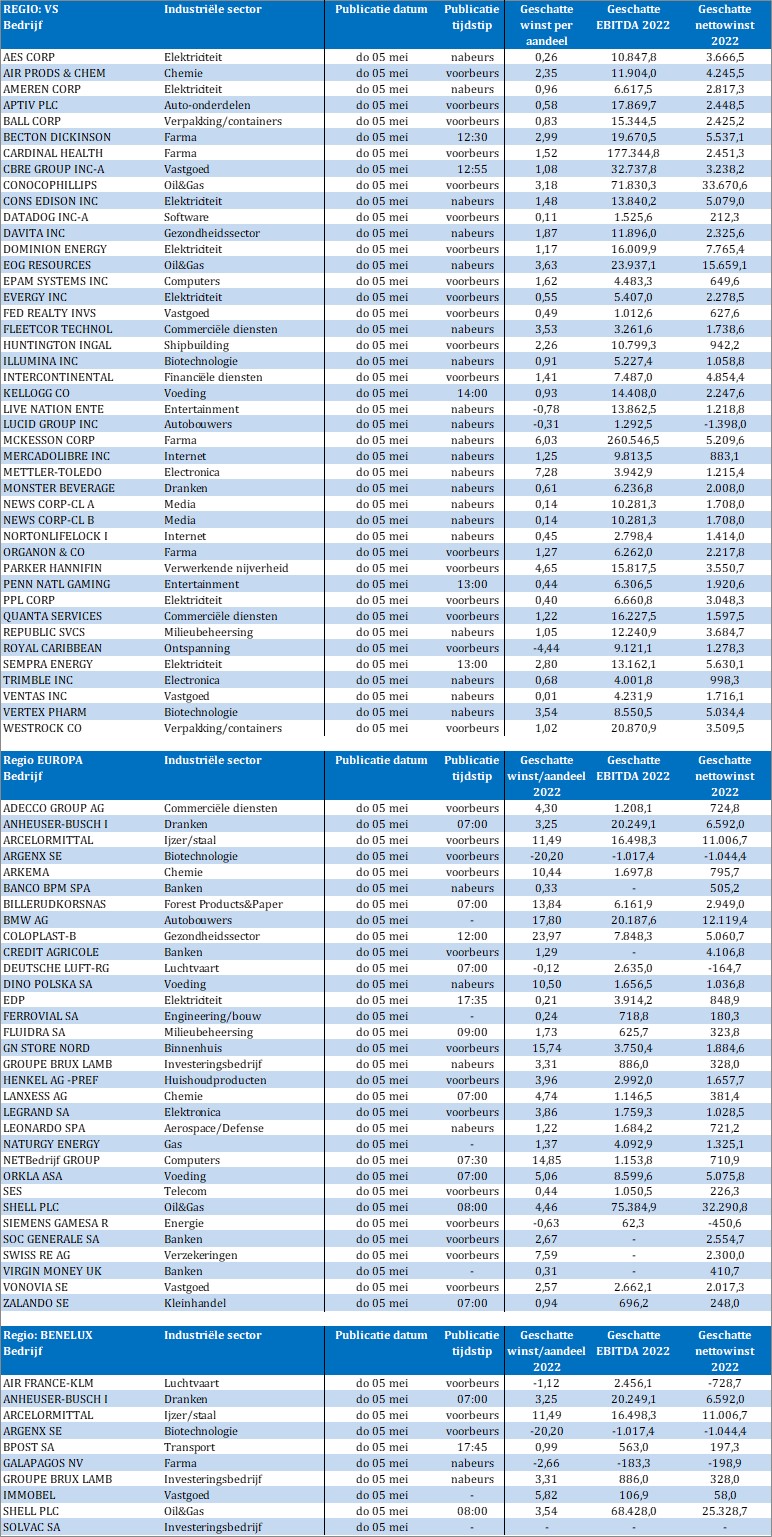

Ook staan er weer ridicuul veel bedrijfscijfers op het menu. In de Benelux alleen al staan GBL, argenx, Immobel, Galapagos, AB Inev, Air France KLM, Solvac, Shell en ArcelorMittal op de rol, waarnaast ook kleppers zoals BMW, Société Générale, Stellantis, SES, EDP, Zalando, Telecom Italia en Lufthansa. Iedereen vol aan de bak, met “exegese” als kernwoord.