Mee met de markt:

Uit het departement: "Beursblik in een notendop"

Zoals altijd komt een verrassing uit onverwachte hoek en dat was gisteren niet anders. Het sentiment (ISM-indicator) in de Amerikaanse dienstensector daalde niet tot 53,5 punten, maar het vertrouwen steeg er in juli 2022 wél tot 56,7 punten, het hoogste cijfer in drie maanden. Dat werd gedragen door een hogere productie en een stijgend aantal bestellingen, terwijl de werkgelegenheid minder daalde en de prijsdruk afnam.

“Hoezo recessie?”, dacht de markt, en dus reageerde Wall Street opgetogen (+2%), daarbij Europa (+0,5%) meezeulend in zijn zog. Op sectorniveau tekenden IT, Telecom en consumentenaandelen voor de grootste winsten. In Azië steeg China met 0,25% en Hongkong met 1,4%, terwijl Japan niet bewoog (0%) en Taiwan eerder angstig de Chinese reactie op het bezoek van Pelosi afwachtte (-0,8%).

Amerikaanse rentecurve wordt nog negatiever

Initieel zagen we vuurwerk op de obligatiemarkten, waar de lange termijn in de VS (2,81%) en Duitsland (0,89%) fors reageerden op het Amerikaanse ISM-cijfers. Die verhogen immers de kans op extra rentegeweld door de Fed, zeker nadat diens discipelen Bullard, Daly, Mester en Evans een beleidsrente van 3,75 à 4% tegen het einde van 2023 erg genegen zijn. Maar het werd een slag in het water: de terreinwinst van de 10-jaarsrente in de VS pieterde uit tot 2,71% (0,87% in Duitsland), terwijl de dollar niettemin zijn dapperheid behield (€1 = $1,0163). Gevolg? De Amerikaanse rentecurve ging verder in het rood tot -37 basispunten. Daar wordt dus wel een recessie ingeprijsd. We zijn benieuwd wie zijn gelijk zal halen op het einde van de rit.

Het zinkende Europese schip

Het algemene sentiment en het economische momentum in Europa blijft heel wat minder dynamisch. De kleinhandelsverkoop daalde in juni 2022 met 1,2% op maandbasis, de grootste daling tot dusver in 2022, tot ver onder het verhoopte status-quo. Hoge prijzen, duurdere leningkosten en een stijgende energiefactuur nekken het consumentenvertrouwen en drukken de verkoop op jaarbasis nu al met 3,7%, terwijl op een krimp met 1,7% werd gemikt. Maar de producentenprijzen stegen in juni wél meer dan verwacht (+1,1% op maandbasis), met de complimenten van de energiemarkt. De hoge en hogere inflatie wordt nog altijd in belangrijke mate veroorzaakt door de hoge energieprijzen (+2,7% op jaarbasis).

Een beetje extra OPEC-olie

Veel ontspanning zit er niet in, op de oliemarkt. De OPEC+ zal de productie in september wel met 100.000 vaten per dag verhogen, maar dat is een peulenschil in vergelijking met de recente productieverhoging van 600 000 vaten per dag. Een blamage voor ene Joe Biden, die in Saoedi-Arabië nochtans gewillig op de knieën ging voor meer. De olieprijs daalde niettemin tot (-3,5%) 96,9 dollar per vat), vooral omdat de Amerikaanse olievoorraden onverwacht stegen met 4,47 miljoen vaten tot het hoogste peil in een maand tijd.

Wat staat er vandaag op het menu?

Het is donderdag en dan nog wel in de zomer. Dat wil zeggen dat u weer op een resultatenlawine wordt getrakteerd. Op de lijst prijken bedrijven zoals bpost, Euronav, Fagron, Galapagos, ING, Intervest Offices, SBM Offshore, Pharming, Zalando, adidas, SES, Rolls Royce , Swisscom, Glencore, Credit Agricole, Lufthansa, Adecco, United Internet, Voestalpine, Amgen, Aptiv, Cigna, CBRE, Kellogg, Skyworks, Vertex en vele anderen.

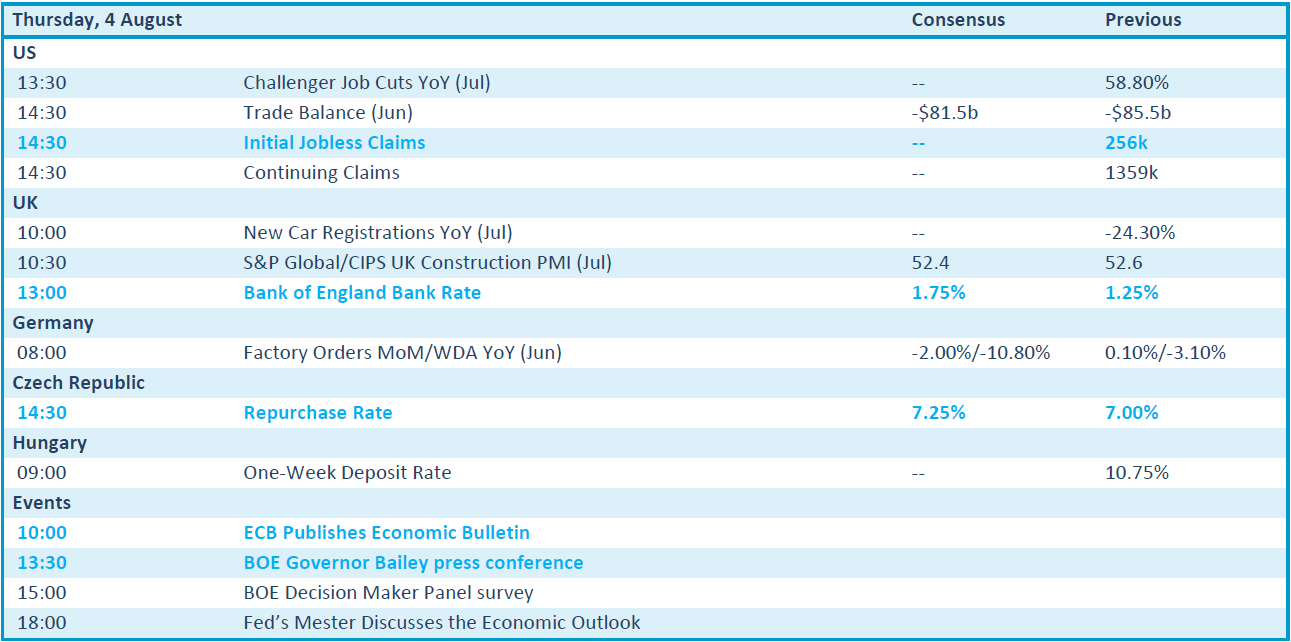

Ook op de macro-economische kalender is het druk. In de VS wordt de handelsbalans vrijgegeven, maar dat cijfer weegt minder zwaar dan de rentebeslissing van de Bank of England. Die kan de beleidsrente straks met 50 basispunten verhogen tot 1,75%, terwijl de Tsjechische centrale bank de beleidsrente met 25 basispunten kan opkrikken tot 7,25%. Dat alles wordt opgeleukt met persconferenties en gelaafd met de publicatie van het economische bulletin van de ECB.