Magnificent 7 aan het kanon

Uit het departement: "Beursblik in een notendop"

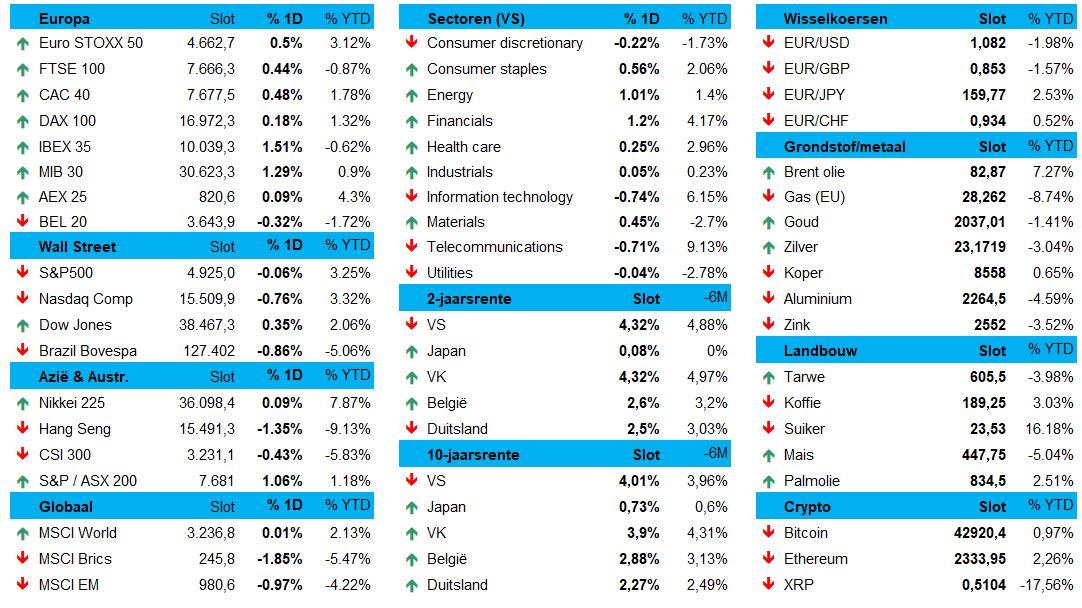

Wereldwijd behielden de aandelenmarkt het vertrouwen, en blijven ze dus ook rond het hoogste niveau van de voorbije twee jaar noteren. De MSCI All-World index noteert bijvoorbeeld op zijn hoogste koers sinds januari 2022. De S&P 500 klokte -0,1% lager af, dicht bij een recordhoogte, nadat de Euro Stoxx 600 al met 0,2% winst de deur uitging.

Of deze niveaus de komende weken en maanden verdedigd zullen kunnen worden zal op korte termijn in belangrijke mate afhangen van wat er op de vergadering van de Federal Reserve gezegd wordt. Die komt straks bij elkaar, maar zal de rente (nog) niet verlagen. Dat komt wel, maar alleen is de vraag: in maart, april, mei of juni? De Fed verraste de markten in december met een verrassend beleggersvriendelijk standpunt door een renteverlaging van in totaal 75 basispunten te voorspellen voor 2024.

Rente lager, maar spanningen blijven hoog

De obligatiemarkten blijven alvast mikken op een “eerder vroeg dan laat”-scenario, want ook gisteren weer werd er op nettobasis alweer een pak ingekocht. De 10-jaarsrente daalde in Duitsland tot 2,47%, tegenover 4,31% in de VS. Op zijn beurt liet dat de dollar toe om de recent herwonnen kranigheid vast te houden (€1 = $1,0811).

Eén en ander neemt niet weg dat er onderhuids wel degelijk een pak spanningen zijn. Denk onder meer aan de blijvende smeulhaard die Oekraïne heet, naast onder meer de spanningen in het Midden-Oosten die de olieprijs alweer boven 82 dollar per Brent-vat hielden. En los daarvan is er de vraag in welke mate het gerechtelijk bevel van Evergrande Group de kwetsbare Chinese vastgoedmarkt zou kunnen beïnvloeden.

Azië blijft aanmodderen, met China op kop

De Aziatische aandelen blijven daarom amper afnemers vinden, ondanks ze deze maand al 4% van het waarde verloren om op het laagste punt in vier jaar te belanden. Ook de rente op Chinese staatsobligaties tikte nieuwe records aan, zeggen en schrijven het laagste punt in twee decennia. Het blijft vooralsnog vruchteloos wachten op mogelijke stimuleringsmaatregelen van de overheid om ’s werelds tweede grootste economie te ondersteunen. De yuan blijft bijzonder zwak tegenover de dollar ($1 = 7,1 CNH).

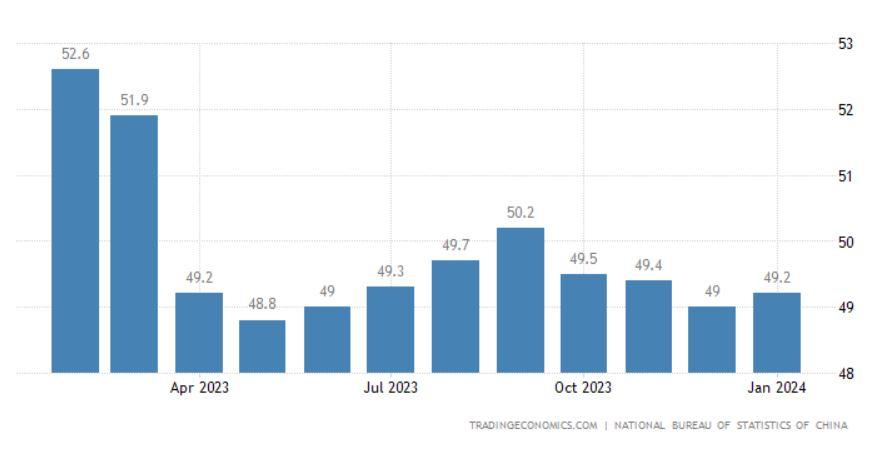

Eindigen doen we in China, waar de PMI-sentimentsindicator voor de verwerkende industrie in januari 2024 alweer in recessieterrein uitkwam: 49,2 punten, en dus minder dan 50. Dat werd wel verwacht én ligt boven het laagste cijfer uit de tweede helft van 2023. Maar een krimp niettemin, door de aanhoudend zwakke eindvraag en dito zwakte in de vastgoedsector. Wat de prijzen betreft, daalde de inflatie tot het laagste peil in 7 maanden.

Hoog tijd voor economische stimulansen vanuit de overheid, denkt u ook niet?

Europese economie flirt met recessie

Ondertussen blijkt meer en meer dat de economie van de eurozone meer dan gewoon flirt met een recessie. De economie kromp in het vierde kwartaal van 2023 waarschijnlijk met 0,1%, evenveel als in het derde kwartaal, en voldoet daarmee aan de definitie van een recessie. Dat komt door het blijvend strakke monetair beleid, hoge inflatie, zwakke bedrijfsactiviteiten en een getemperde wereldwijde vraag.

Het Duitse bbp zou 0,3% krimpen, terwijl de groei in Frankrijk en Italië waarschijnlijk stagneert. De Spaanse economie daarentegen moet 0,2% groeien doen optekenen.

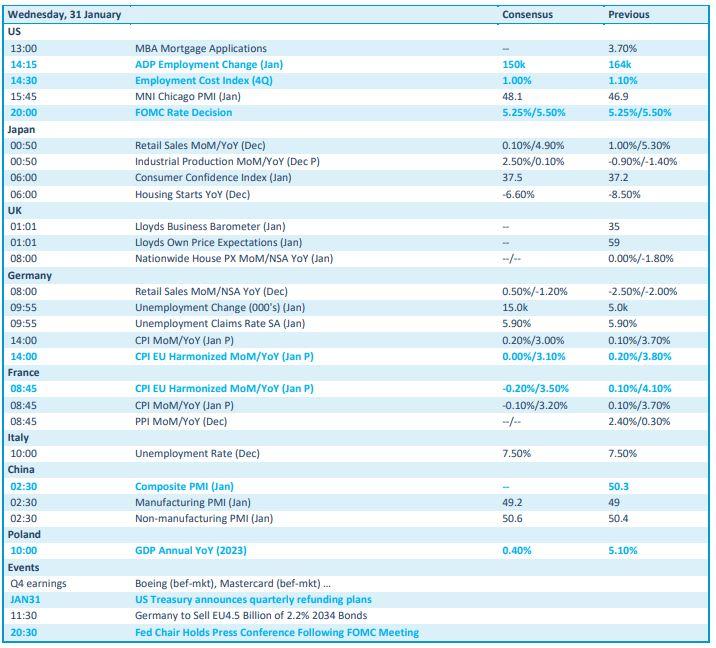

Wat mag u vandaag verwachten?

Het wordt vandaag een hele drukke macro-dag, want kijk maar eens mee naar de kalender. Allereerst vinden we de Fed-vergadering, aangevuld met het ADP banenrapport en de arbeidskostevolutie in de VS. Na de Chinese PMI-index kregen we al inzicht in de evolutie van de Japanse kleinhandel en het consumentenvertrouwen.

Uit Europa krijgen we dan weer verse inflatiedata uit Duitsland en Frankrijk, met als kers op de taart de Duitse kleinhandelsevolutie.

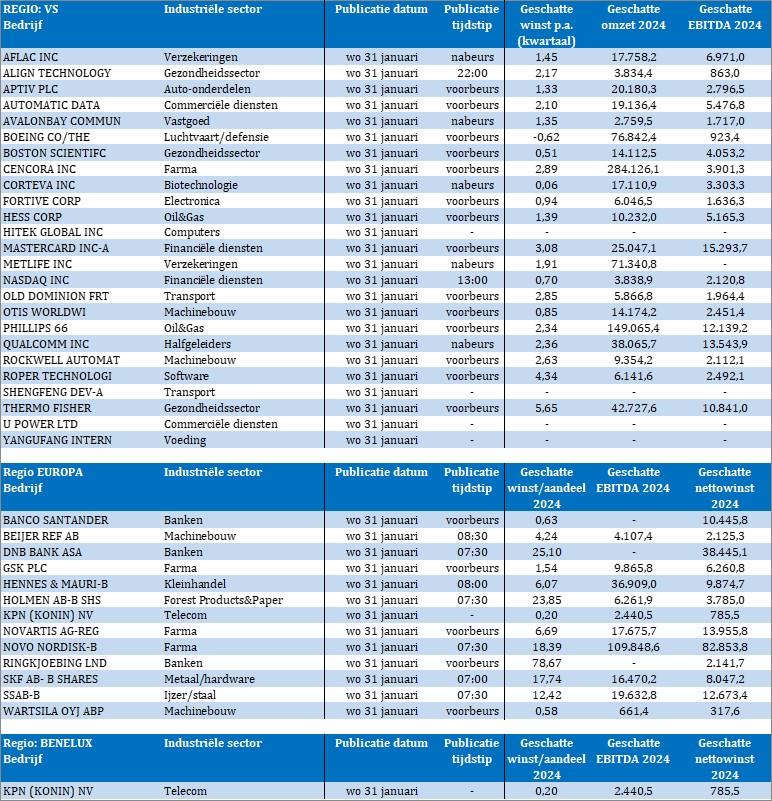

Bedrijfsresultaten krijgen we vandaag van onder meer Aptiv, Nasdaq, Corteva, Philips 66, Qualcomm, Rockwell ,Automation, Thermo Fisher, Metlife, Mastercard, Boeing, H&M, DNB Bank, Banco Santander, KPN, SSAB, Wartsila, Novo Nordisk, Novartis, SKF, Holmen en nog veel meer.