Onderkoelde eindejaarsrally

Uit het departement: "Beursblik in een notendop"

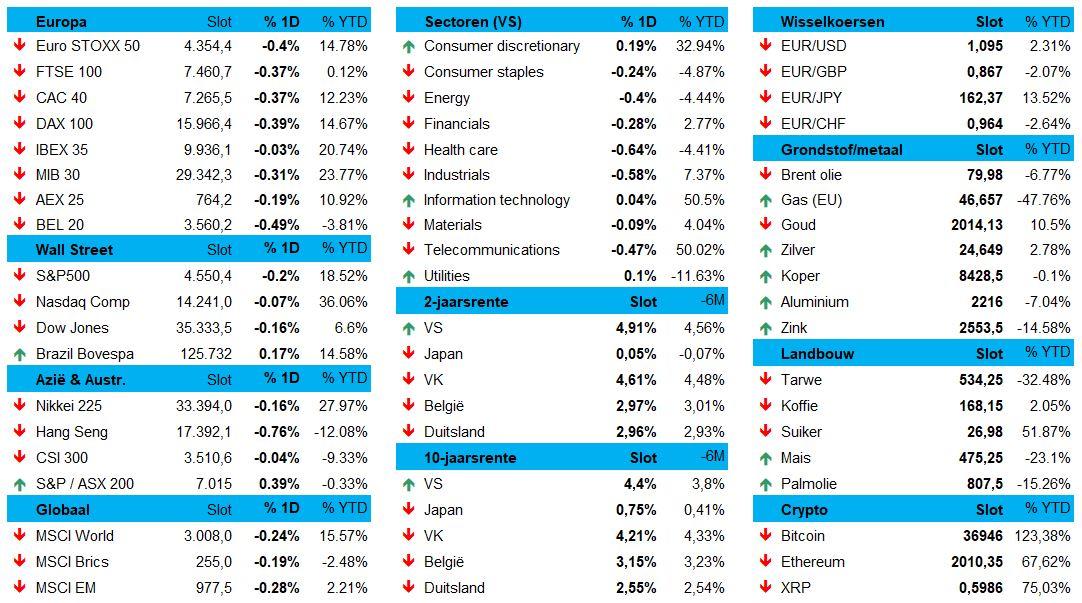

Veel beweging was er gisteren niet op de Europese aandelenmarkten, waarbij een gedaalde olieprijs (80,01 dollar per Brent-vat) de energiesector in het defensief drukte (-0,6%). De rentegevoelige sectoren zoals vastgoed- (+0,2%)en technologie (+0,5%) hielden zich wel kranig, omdat de Duitse 10-jaarsrente met 9 basispunten daalde tot 2,55%, terwijl de 2-jaarsrente 9 basispunten zakte tot 2,98%. Op het einde van de dag ging Europa met 0,35% verlies de dag uit, terwijl Wall Street na een weifelende opening zo’n 0,2% terrein verloor. Een pauzemomentje, dus, wat niet eens erg verwonderlijk is na vier opeenvolgende weken van winst.

Speeches moeten richting geven

De ogenschijnlijke lethargie ging hand in hand met het wachten op een speech van ECB-topvrouw Christine Lagarde over het monetaire beleid. Daarin herhaalde ze uiteindelijk wat al vaak werd gezegd: het gevecht tegen de inflatie is pas gewonnen als dat gewonnen is. Haaks op de boodschap dat de rente hoger kan, blijven de markten echter vol geloven in een scenario van relatief snel dalende rentes.

Of dat scenario bewaarheid zal worden hangt goeddeels af van een update van de Duitse inflatiecijfers later deze week, terwijl ook de Duitse begrotingssaga hoog op het menu staat nadat het constitutionele hof de financiële plannen van Berlijn eerder deze maand grondig in de war stuurde. In de VS bleek gisteren alvast dat het de verkoop van nieuwbouwhuizen in oktober met 5,6% daalde tot onder verwachting. Het is nu uitkijken naar de belangrijke PCE-inflatie-indicator die later deze week wordt vrijgegeven, naast de al even belangrijke ISM sentimentsindicator voor de verwerkende nijverheid.

Stabiele dollar en lagere gasprijs

De dollar (€1 = $1,0949) wist alweer niet goed van welk hout pijlen maken, terwijl de goudprijs stabiliseerde op 2,013 dollar. Dat is 10,23% hoger dan in het begin van 2023, maar daarmee komt het historische hoogtepunt van 2074,88 punten in augustus 2020 nog niet in gevaar. De bitcoin 34.495 dollar) kroop heel licht hoger.

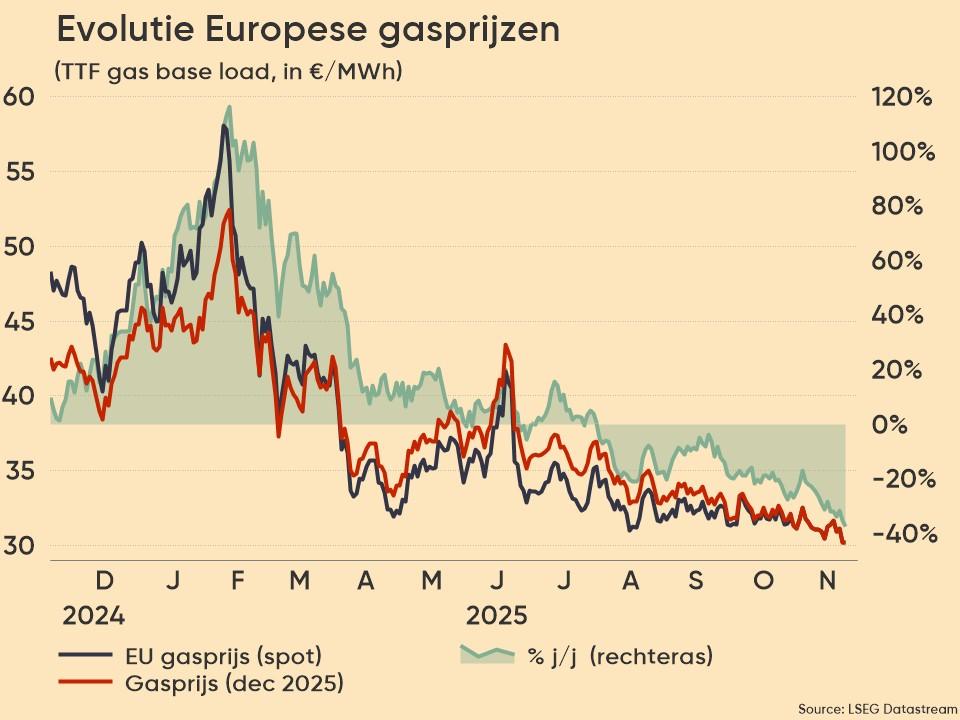

Op de energiemarkten blijven de Europese aardgasfutures dalen tot zo’n 44 dollar per megawattuur, omdat de gasvoorraden met 97% à 99% bomvol zitten, wat bijzonder ruim is voor deze tijd van het jaar. Dat compenseert meer dan voldoende de koudegolf die voorspeld wordt voor een groot deel van Europa in de komende weken. Maar vriesweer wordt het niettemin, zodat de vraag naar energie zal toenemen.

China blijft stimuleren

In Azië werd er eveneens rond het nulpunt gedanst. Voor de Japanse Nikkei (-0,12%) werd het een dagje van beperkte winstnemingen, onder meer omdat een opleving van de yen ten opzichte van de dollar op het sentiment drukte. De Chinese CSI-index steeg met een povere 0,01%, maar dat is beter dan een verlies.

En dat is belangrijk, want de regering in Beijing zet niet enkel geld aan het werk om de beurzen zuurstof te geven, ook worden grote aandeelhouders op de Beijng Stock Exchange “met zachte drang aangeraden om niet te verkopen”. Dat kan de “langverwachte aandelenrally” fnuiken, ondanks de index deze maand al met 46% steeg nadat het minimum vereiste beleggersbedrag werd verlaagd, de handelsmechanismen werden verbeterd en beleggingsfondsen “aangemoedigd werden” om deel te nemen aan de markt. De beurs telt na twee jaar handel 232 bedrijven met een marktkapitalisatie van zo’n 50 miljard dollar. De veel grotere Shanghai-index telt 2.256 bedrijven met een totale marktwaarde van zo’n 47 biljoen yuan

Wat staat er vandaag op het menu?

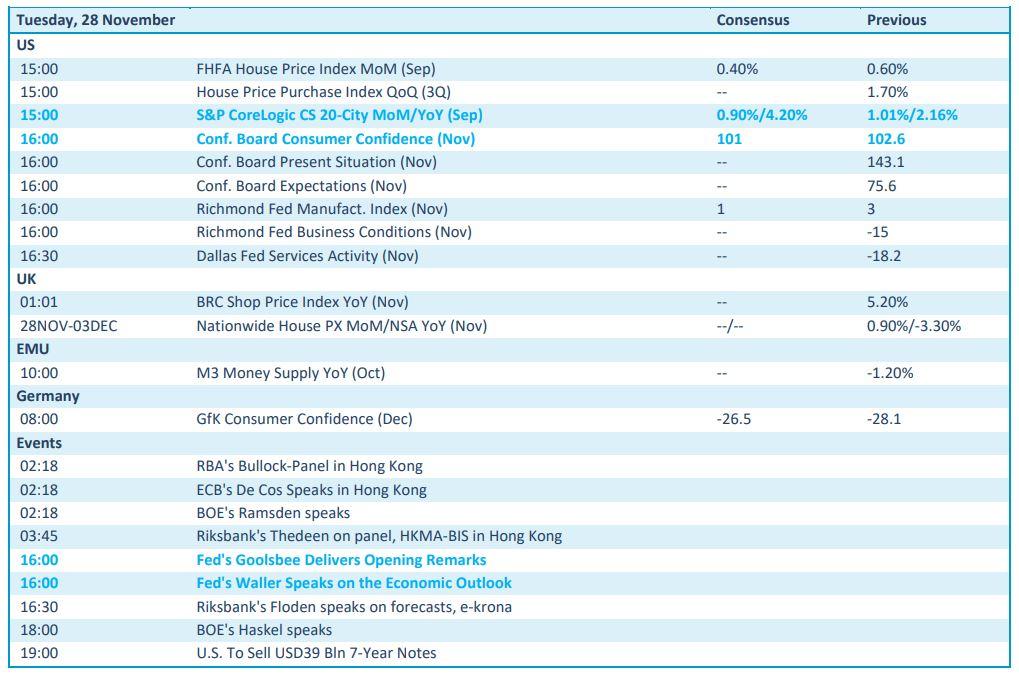

Op de economische kalender vinden we onder meer de Amerikaanse S&P Global huizenprijsindex, het consumentenvertrouwen en de Richmond Fed Manufacturing index, allemaal over november. Europa zet daar de M3 geldhoeveelheid uit oktober tegenover, wat nadien afgekruid wordt door speeches van onder meer Goolsbee, Waller (Fed), De Cos (ECB), Haskel en Ramsden (BoE)

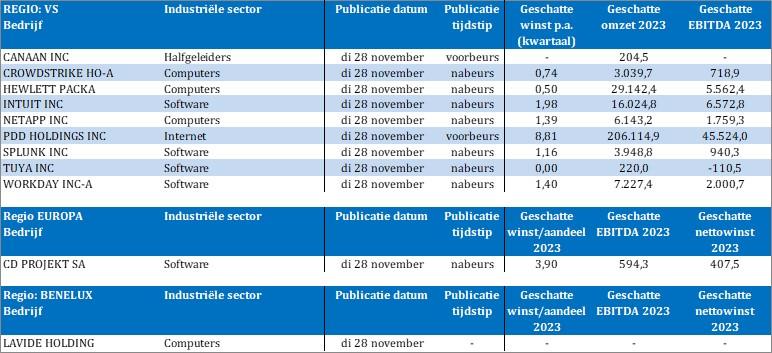

Bedrijfsresultaten krijgen we onder meer van Canaan, Crowdstrike, HP, Intuit, Netapp, PDD Holdings, Splunk, Tuya, Workday en CD Projekt.