Mee met de markt: "Verkoopgolf op Wall Street door vrees voor consumptiedip"

Uit het departement: "Beursblik in een notendop"

Hoewel het sentiment doorheen de Europese handelsdag niet bepaald geweldig te noemen was, was er voor het overgrote deel van de dag ook niet meteen sprake van neerslachtigheid. Maar de publicatie van de kwartaalcijfers van de Amerikaanse supermarktketen Target deed het sentiment volledig omslaan. De omzetcijfers waren net zoals een dag eerder bij WalMart dan wel een ietsje beter dan verwacht, maar de winstgevendheid was abominabel slecht, omwille van een veel groter dan verwachte impact van stijgende brandstof- en vrachtkosten.

Daar waar we eergisteren dus nog voorzichtig optimistisch waren over de manier waarom de consumptie stand hield temidden van wereldwijde problemen variërende van inflatie, over kaduuke toeleveringskettingen, oorlog in Oekraïne, Covid-gerelateerde malaise, stond de barometer gisteren plots op onweer. Of vrieskou, zo u wil, want als de consument niet meer thuis geeft, valt er een belangrijk steunpilaar van de sowieso al vertragende economische groei weg.

Verliezen op de aandelenmarkten

Gevolg ? Terwijl Europa de grootste klappen van de zweep miste (-1,4%), kende Wall Street één van zijn slechtere dagen sinds heel lange tijd (S&P500: -4%, Nasdaq: - 4,7%), met een weinig benijdenswaardige hoofdrol voor groeigevoelige sectoren zoals technologie (-4,7%), grondstoffen (-3,7%) en vooral de consumentenbedrijven (-6,5%). Een vlucht, dus, meer nog dan een vlucht naar veiligheid.

De obligatiemarkten trappelden immers ter plaatse, zodat de 10-jaarsrente stabiel bleef op 2,9% in de VS en 1,03% in Duitsland. De dollar profiteerde wel, zij het ook eerder in beperkte mate (€1= $1,0489), net zoals de goudprijs ($1814/ounce) en zelfs de cryptomarkten (Bitcoin: -0,9% tot 29.055 dollar). De olieprijzen gaven amper een krimp, namen zelfs vroege verliezen terug, omdat de angst over krappe wereldwijde voorraden zwaarder woog dan de angst over tragere economische groei.

Op Wall Street, maar ook in Azië (hoewel iets minder uitgesproken)

In Azië werd de scherpe terugval van Wall Street schaamteloos gekopieerd. Niet omdat ze ginder sterk zijn in het maken van kopies, maar omdat de stijgende wereldwijde inflatie, China's zero-COVID-beleid en de oorlog in Oekraïne, eveneens riskeert in te hakken op de bedrijfswinsten. Een verstrakking van het monetaire beleid speelt hier een minder grote rol van betekenis, aangezien China al eventjes wat sluizen aan het openen is.

Niettemin verliest de CSI300 index (-0,3%), Hongkong (-2,6%) en India (-1,6%) terrein. Ook hier trekken technologiebedrijven de kop: de Hang Seng Tech index wordt 4,1% lager gezet, onder aanvoering van Tencent (-7%) na diens zwakke kwartaalrapport.

Blijvend stijgende inflatie (en dus ook hoge rentes)

Gisteren was er ook geen gebrek aan economische data. De Britse inflatie liep bijvoorbeeld op tot 9%, het hoogste jaarcijfer sinds 1982, omdat energierekeningen de pan uit rezen. Zelfde verhaal in Canada, waar de inflatie vorige maand onder invloed van stijgende voedsel- en onderdakprijzen opliep tot 6,8%. Het blijft wachten op tekenen dat de inflatie een structureel dalend pad heeft ingezet, iets waar Fed-topman Powell enkele dagen geleden nog van zei dat dat nog niet voor morgen is. En zolang dat niet het geval is, zal de rentevrees blijven domineren over de aandelenmarkten.

Wat staat er vandaag op het menu?

Vandaag staan er niet veel macro-economische data op het menu. In de VS wordt de Philadelphia Fed Index voor mei gepubliceerd, naast de meer traditionele wekelijkse werkloosheidsaanvragen en een inzicht in de verkoop bestaande woningen. Echt zwaar wegen die cijfers niet, net zomin als de Japanse handelsbalans data uit april dat doen. Misschien dat de speech van ECB-directeur Guindos meer inzicht kan brengen, maar ook daar verwachten we enkel een herhaling van wat zijn collega’s eerder al hebben opgedirkt: de strijd tegen de inflatie moet en zal van start gaan. De vraag is hoe lang dat gevecht gaat duren.

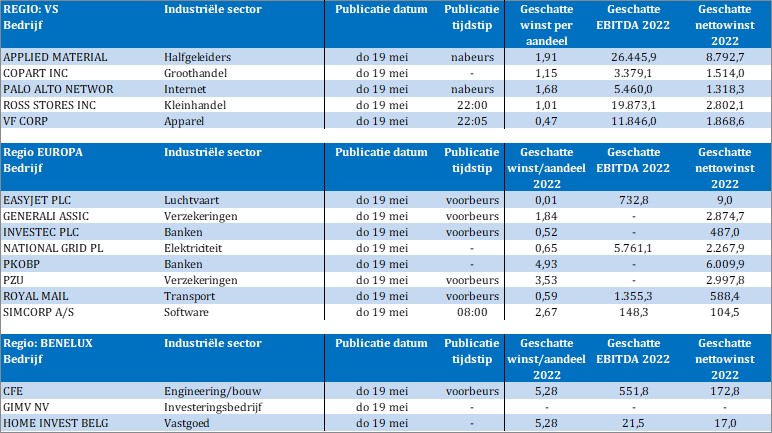

Tussen de lading bedrijfscijfers vinden we vandaag Aalberts, Gimv, CFE, Home Invest, Applied Materials, Copart, Palo Alto Networks, Ross Stores, VF Corp, EasyJet, Generali, Investec, National Grid, PKOBP, PZU, Royal Mail, Simcorp en minder bekende goden.

Maar de focus zal liggen op de verkoopgolf die gisteren over de Amerikaanse aandelenmarkten rolde, en dus nillens willens op het debat over de impact van de groeivertraging op de consumptie.