Mee met de markt: “Hogere rente voor langer, wat anders?”

Uit het departement: "Beursblik in een notendop"

Wall Street sloot vrijdag 0,6% hoger, wat wil zeggen dat beleggers de opmerkingen in de speech van Fed-topman Powell niet ongenegen waren. De man stelde dat de veerkracht van de economische data gedurende de hele zomer opvallend was, maar ook dat centrale bank bereid is om de rente verder te verhogen om de inflatie te drukken naar de doelstelling van 2%. Maar de rente lijkt in september wel ongewijzigd te zullen blijven. Daarmee weerklonken in Jackson Hole vooral veel echo’s, want niets dat werd gezegd hadden we niet al eerder gehoord. Zij die hoopten op een hint dat de centrale bank concreet over zal gaan naar renteverlagingen in 2024 waren er aan voor de moeite.

Ook ECB-voorzitter Christine Lagarde tekende present op het jaarlijkse, niet bepaald-CO2-neutrale, centrale bankiers onderonsje. Haar toespraak werd door dezelfde auteur geschreven, want ook de ECB zal de rente “zo hoog zetten als nodig is om de inflatie terug te brengen naar de 2%-doelstelling”. Lagarde sprak over een “tijdperk van onzekerheid” waarin centrale banken voor prijsstabiliteit moeten zorgen. Maar hadden ze dat twee jaar geleden al niet moeten doen? Of 5 jaar?

Opnieuw winst voor Big Tech

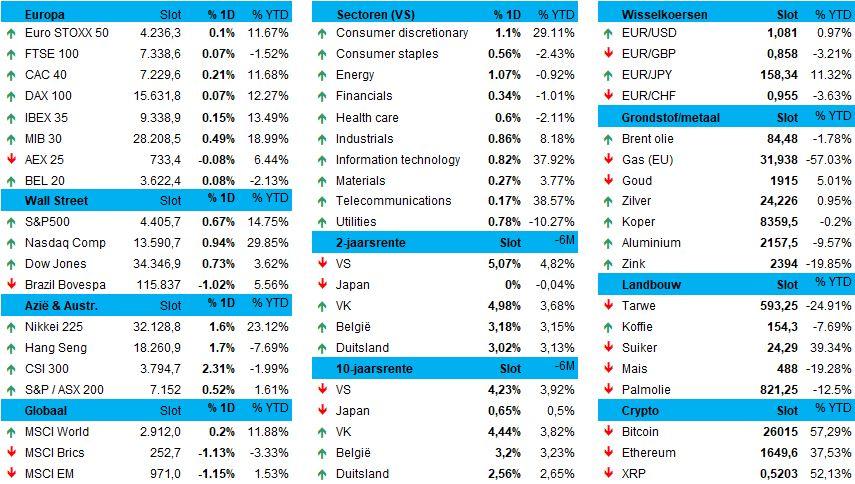

Samengevat: we hoorden geen grote verrassingen, en dus kregen we geen rood koersenbord. De Dow Jones verloor vorige week daarom 0,4%, terwijl de S&P 500 en Nasdaq respectievelijk 0,2% en 1,1% hoger klommen. Big Tech deed het andermaal goed, met winst over het hele vrijdagse koersenbord, aangevuurd door onder meer Tesla, Apple en Microsoft. Maar Nvidia moest lager, daags nadat het aandeel doorheen de dag al terugviel van 20% winst naar een status-quo. De Europese aandelen bewogen vrijdag amper tot niet, met een Euro Stoxx 600 die 0,04% lager werd gezet en een BEL20 die er 0,08% bijkreeg.

Recessierisico voor 2024?

De dollarkoers reageerde eveneens nauwelijks (€1 = $1,0812), terwijl de obligatiemarkten weer wat in trek waren. Opluchting, misschien, of gewoon wat overdreven gereageerd eerder vorige week? Feit is dat de 10-jaarsrente in de VS daalde tot 4,22%, tegenover 2,55% in Duitsland. De 2-jaarsrente steeg wel in de VS (tot 5,07%), maar stabiliseerde in Duitsland. Het centrale thema blijft dus duidelijk het recessierisico voor 2024, want de hogere lange termijn rente duwde de 30-jaars hypotheekrente naar het hoogste niveau in meer dan 20 jaar en vergrootte de credit spreads, een tradtioneel erg goede maatstaf voor risico.

Azië positief, ondanks dalende winsten

Over naar China, dat vanaf vandaag het zegelrecht op de aandelenhandel halveerde tot 0,5%. Dat moet de waardering van de aandelen ondersteunen op een moment dat het economische herstel niet van de grond komt. Leuk voor beurshandelaars en brokers, die hogere volumes altijd genegen zijn, al zal zo’n beleid weinig reële economische zoden aan de dijk brengen. Hand in hand met die verlaging gaat beurswaakhond CSRC immers het tempo van de beursintroducties vertragen en de mate waarin grote aandeelhouders hun aandelen verminderen extra aan banden leggen.

Aziatische aandelen stegen overal, ook al blijft het duidelijk dat dat de Chinese industriële bedrijven het lastig hebben. De winsten daalden in juli met 6,7% op jaarbasis, na een zevende opeenvolgende maand van krimp. De CSI 300 index koerst niettemin 1,3% hoger, terwijl Japan 1,6% en Hongkong 1,2% wint.

Wat staat er vandaag op het menu?

Qua economische cijfers staat er amper wat op de kalender, met als enig potentieel hoogtepuntje de evolutie van de Europese M3 geldhoeveelheid in juli. Later deze week wordt het wél druk, vooral in de VS. Op het menu staat het arbeidsmarktrapport, de PCE-prijsindex, data over de persoonlijke inkomsten en uitgaven, JOLTS-vacatures, ISM Manufacturing PMI en de tweede schatting van de BBP-groei in het tweede kwartaal. Elders ligt de focus op inflatiecijfers voor de eurozone, Duitsland, Frankrijk, Italië, Spanje en Zwitserland, met als kers op de taart de flash PMI-metingen voor de verwerkende industrie voor China, Zuid-Korea, India, Rusland, Spanje, Italië en Canada. En tot slot zullen Turkije, India, Brazilië en Canada hun BBP-groeicijfers voor het tweede kwartaal bekendmaken. Inwrijven, die economische beentjes!

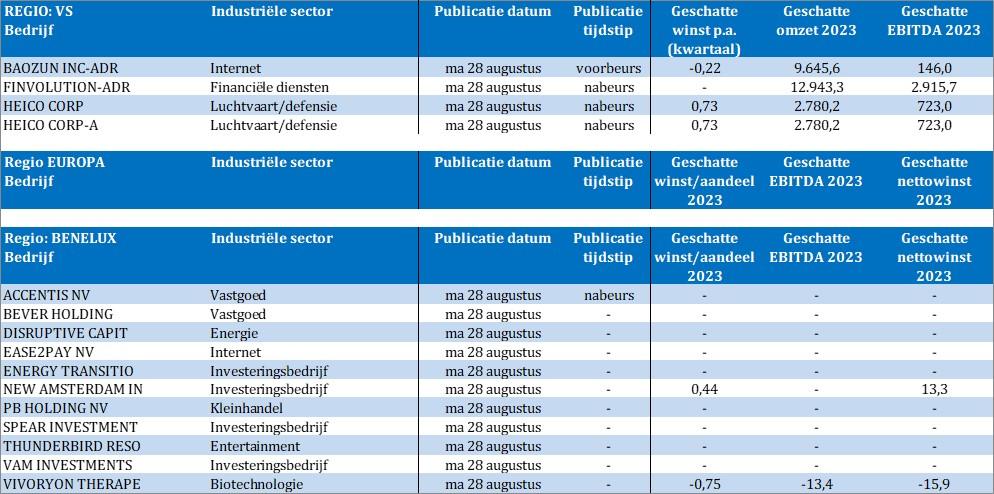

Ook qua bedrijfsresultaten is er weinig animo, met cijfers van minder bekende goden zoals Baozun, Finvolution, Heico, Accentis, Bever Holding, Ease2Pay, PB Holding en enkele andere Benelux-aandelen die u lang niet altijd zal (her)kennen.