Mee met de markt: "Renteverhoging en techjolijt"

Uit het departement: "Beursblik in een notendop"

Voor een optimist was het gisteren groot feest, voor een realist is het vooral hoog tijd geweest. De forse winsten op Europa (+4%) en Wall Street (+2,25%) maakten komaf met de depressie die de voorbije maand over de financiële markten heerste. Maar het is net die depressie die maakt dat de winsten van gisteren hoogstens opgestapelde verliezen afbouwden, eerder dan nieuwe recordhoogtes creëren.

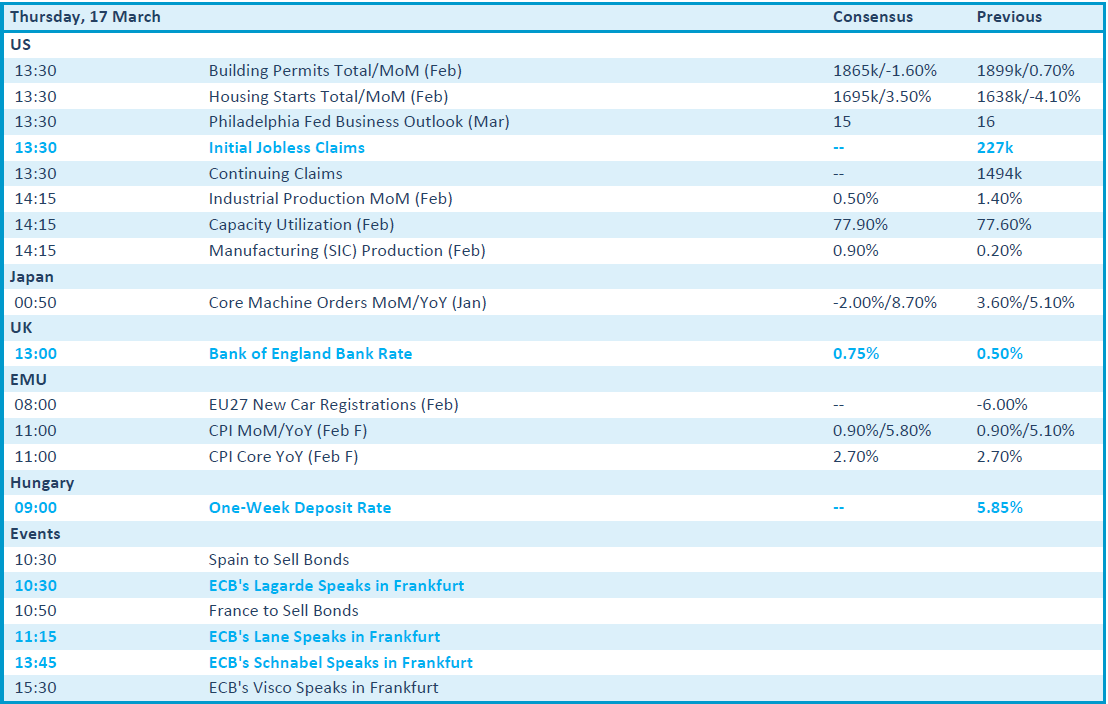

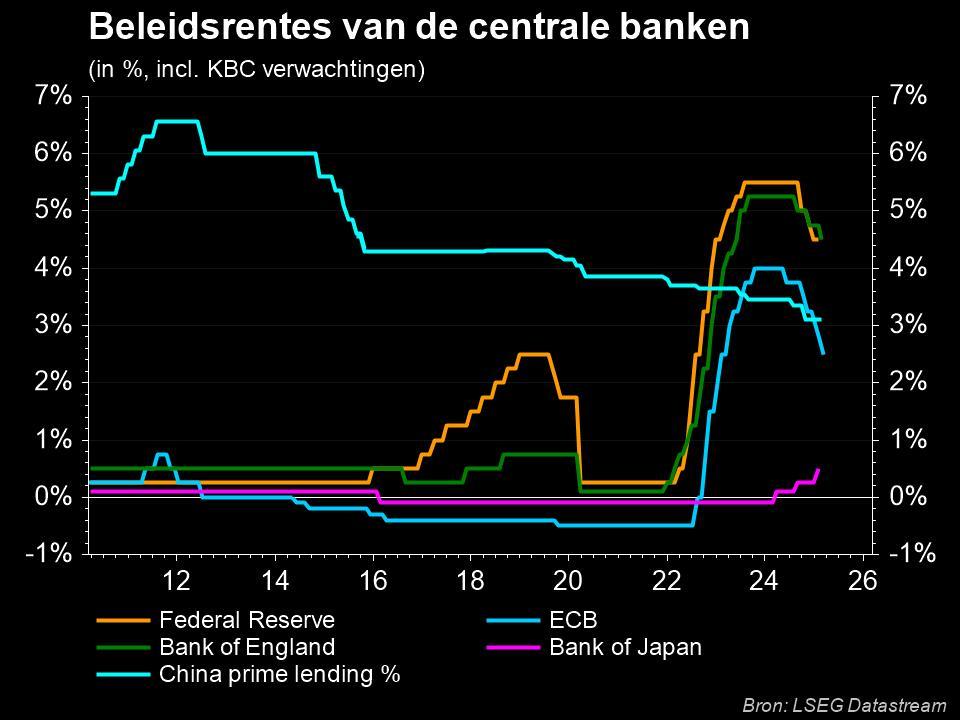

Zwaluwen, geen lente, want de realiteit is dat de oorlog voortduurt en dat de Amerikaanse centrale bank de rente een eerste keer in een lange rij heeft opgetrokken. De Amerikaanse centrale bank verhoogt de rente met 0,25% tot een vork van 0,25% à 0,50%, gedragen door een sterke economie en een weghollende inflatie. De rente kan op elke volgende vergadering worden opgetrokken, met 25 of met 50 basispunten.

Balanceringsoefening

De voet gaat daarmee deels van het gaspedaal, zodat de Grote Historische Balanceringsoefening kan starten: de inflatiepiek moet en zal beteugeld worden, zonder evenwel daarbij de Amerikaanse economie linea recta naar een recessie te loodsen. De komende maanden zullen dus nog wel volatiel blijven, met onderliggend een verdere verstoring van de toeleveringslijnen en de neerwaartse druk van inflatie op consumentenbestedingen en bedrijfsmarges.

Die problematiek treft niet enkel de VS, maar ook Europa en Azië, met inbegrip van China. De grondstoffenprijzen blijven in dat kader een belangrijke rol spelen. De olieprijs herstelde gisteren met 2,8% tot 100,7 dollar per vat nadat het Internationaal Energie Agentschap meldde dat, ondanks de vraag naar olie zal dalen door de hoge prijzen, het wegvallen van het Russische aanbod tot een blijvend aanbodtekort zal leiden. De prijs voor Europees gas voor levering in mei steeg gisteren tot 107 euro per MWh.

De rente stijgt lustig door

De obligatiemarkten gingen vlot op het elan van de voorbije dagen door: de 2-jaarsrente klokte af op 1,96% (dat was 0,6% op 20 december 2021), terwijl de 10-jaarsrente plafonneerde op 2,17% (1,41% op 20 december). De Duitse 10-jaarsrente steeg tot 0,4%, terwijl de 2-jaarsrente stabiliseerde op -0,31%. De ECB zal de komende maanden en kwartalen naar verwachtingen niet in actie komen, waardoor de dollar het voortouw blijft nemen (€1 = $1,1041).

China vindt nieuwe vriend in tech

In het VK wordt vandaag ook gedebatteerd over dit soort zaken, waardoor de Bank of England later vandaag naar alle verwachting ook over zal gaan tot een eerste renteverhoging.

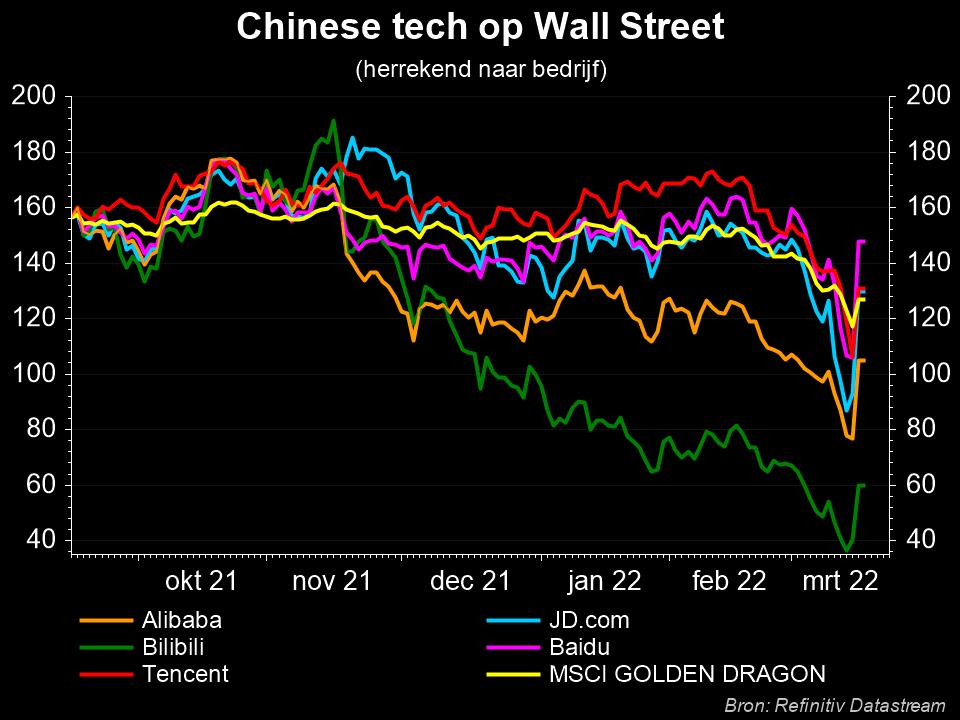

In China gaat het net de totaal andere kant uit, want de overheid moet onder meer de vastgoedsector, en dan meerbepaald de schulden daarvan, onder controle krijgen, zonder zijn 5% groeidoelstelling in gevaar te brengen. Daar werd gisteren al een behoorlijk interessante aanzet voor gegeven, door de volledige technologiesector uit de wind te zetten. Bedrijven zoals Alibaba en Tencent werden in één klap bijna 30% meer waard, met als kers op de taart dat de “pestregulering” ondertussen zo goed als ten einde is. De Hang Seng Tech index wint vandaag nog eens 7%, na 9% winst gisteren, terwijl de Chinese CSI 300 index zo’n 2% hoger koerst.

Wat staat er vandaag op het menu?

Op het dagmenu vinden we bedrijfsresultaten van onder meer van OPA Group, Pharming, Titan Cement, Viohalco, Deliveroo, Enel, Rheinmetall, United Internet, Veolia Environnement, Accenture, Dollar General, Fedex en Pinduoduo.

Er worden ook dividenden uitbetaald door Novozymes, Roche, Walmart, AngloAmerican en Prologis, om er maar enkele te noemen. Al bij al geen kleppers dus, zodat de aandacht terecht naar de rentevergadering van de Bank of England kan gaan. Die publiceert om 13u vandaag zijn beslissing.

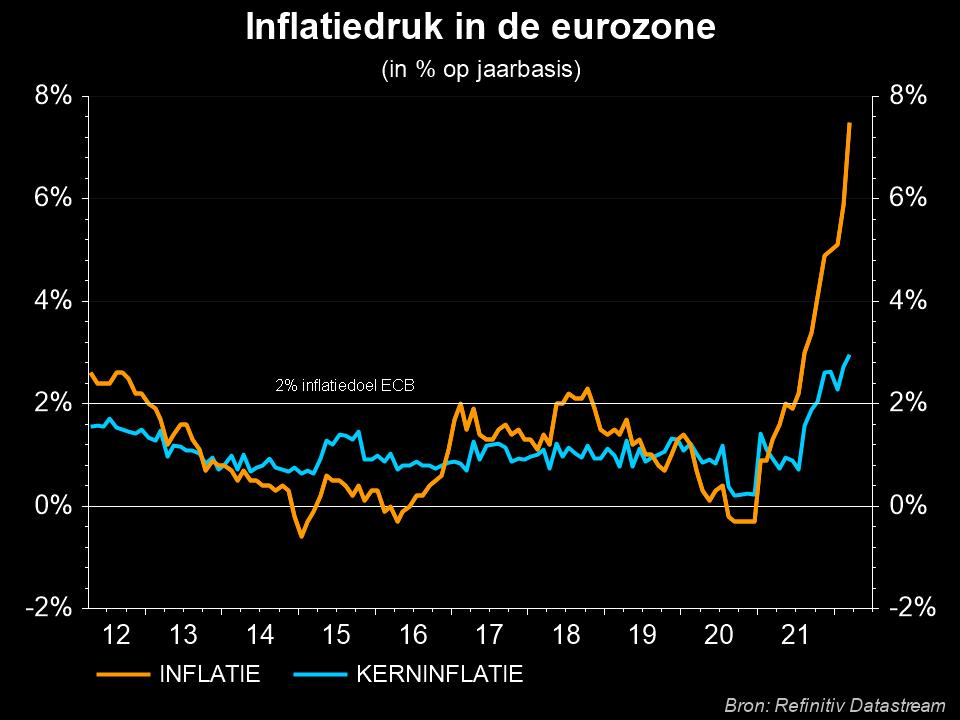

Ander nieuws betreft de Amerikaanse industriële productie en capaciteitsbenutting in februari en de Europese consumenteninflatie. Die laatste zal naar verwachting stijgen tot een hele forse 5,8% op jaarbasis, terwijl de kerninflatie moet opveren tot 2,7%. Het betreft zogenaamde “finale cijfers”, die in essentie volgen op de eerder vrijgegeven voorlopige cijfers. De publicatie zou dus niet mogen verrassen, maar de naakte cijfers hebben traditioneel wel een impact op de obligatie- en valutamarkten, simpelweg omdat het inflatiedebat nu eenmaal zo actueel is.