Mee met de markt: “Voorzichtig afwachten op winstcijfers”

Uit het departement: "Beursblik in een notendop"

De teneur op de Europese beurzen was de hele dag “eerder neerslachtig” omdat sombere Chinese economische cijfers op het beleggerssentiment wogen. De groei van 's werelds tweede grootste economie slabakte in het tweede kwartaal immers aan een uitgeblust ambtenarentempo, waardoor de Europese beurzen zo’n 0,6% daalden.

De BEL20 (+3,5%) onttrok zich aan die malaise, dankzij de koersexplosie van argenx (+27%). Niettemin bevonden defensieve en cyclische sectoren zich aan de onderkant van de ladder, waaronder consumentenbedrijven, IT, grondstoffen en industriële bedrijven.

In de VS klokten de beurzen met 0,35% winst af, ondanks een dalende olieprijs (-1% tot 78,5 dollar per Brent-vat), onder meer omdat de Libische productie weer werd opgestart.

De Amerikaanse financiële sector (+1%) hield wel weer stand, ndat de grootbanken vrijdag een winstboost kregen dankzij hogere rentetarieven in 1Q en een blijvend veerkrachtige economie. Onder meer de hoop op herstel in segmenten zoals “Fusies & Overnames” herleefde, maar gisteren ontbrak de sector wel rentesteun.

De 10-jaarsrentes klokten af op 3,79% in de VS en 2,45% in Duitsland , terwijl de 2-jaarsrentes stabiliseerden op 4,71% en 3,25%.

Bedrijfswinsten in recessie

Er waren dan amper tot geen verse economische data te rapen, zodat er nog altijd wordt gevreesd voor minstens één renteverhoging in de VS en twee in Europa. En dat zou positief moeten inwerken op de winstcijfers van onder meer Bank of America, Morgan Stanley en Goldman Sachs, die vandaag met cijfers komen aandraven.

Samen met de rest van het kamerbrede peloton kan de winst van de S&P 500 in het tweede kwartaal zo’n 7,6% op jaarbasis dalen. Dat is iets meer dan de 7,1% schatting van vorige week, omdat de eerste kwartaalcijfers geen euforie aanjoegen. Niettemin deed 80% van de bedrijven die reeds rapporteerden beter dan de verwachtingen.

Maar begeleidende commentaren richting tweede jaarhelft zogen de jus uit de benen van het momentum. Dat ook de Chinese groeimotor hapert, vormt eveneens een ernstige belemmering.

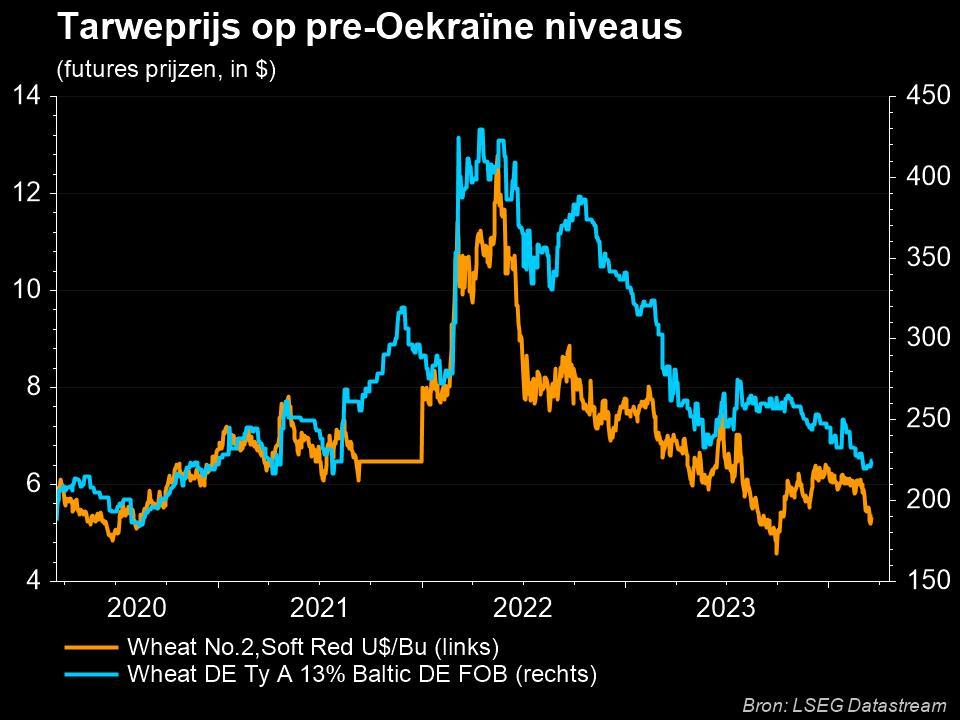

Graanprijzen stijgen weer (een beetje)

Over naar Rusland. De aanslag op de brug die de Krim verbindt met Rusland leidde er toe dat de graandeal niet verlengd wordt. De tarweprijs in de VS steeg daarop tot 6,8 dollar per bushel steeg, tegenover het laagste punt in een maand op 12 juli van 6,3 dollar. Het had erger kunnen zijn, maar Rusland had eerder al aangegeven uit de deal te willen stappen omwille van “logistieke beperkingen die werden opgelegd aan de Russische export”.

Ter compensatie verhoogde het USDA de binnenlandse prognoses voor de tarweaanvoer en -productie, ondanks de recente droogte in de belangrijkste teeltregio van het Middenwesten. De VS hoopt nu 66,7 miljoen ton tarwe te leveren in het komende verkoopseizoen, een stijging ten opzichte van 65,3 miljoen ton.

Aziatische handel bleef timide

Dat brengt ons in Azië, waar de aandelenmarkten overwegend rood kleurden. Aandelen in Australië, Zuid-Korea, Hongkong en China daalden, terwijl Japanse aandelen stegen. Overal wordt voorzichtig gewacht op extra economische data en winstrapporten van bedrijven. Ondertussen viel in de notulen van de vergadering van de Australische centrale bank te lezen dat ze de rente in juli stabiel bleef, ondanks economische risico's, maar dat verdere verkrapping nodig zou kunnen zijn.

Wat staat er vandaag op het menu?

Aan het datafront is de kalender deze week zacht, hoewel traders vandaag de Amerikaanse detailhandelsverkopen, de industriële productie, woningstart en bouwvergunningen in de gaten zullen houden. Er staan deze week ook geen belangrijke toespraken van Fed-functionarissen gepland vanwege de “black-out periode” in de aanloop naar de monetaire beleidsbeslissing van het FOMC op 26 juli.

Op de lijst van bedrijfsresultaten vinden we onder meer BankNYMellon, Bank Of Amerika, JB Hunt Transport, Interactive Brokers, Lockheed Martin, Morgan Stanley, Omnicom Group, PNC Financial, Prologis, Charles Schwab, DKSH Holding, Epiroc, Fastighets, Getinge, Husqvarna, Nel, Novartis, Ocado, SEB, Sweco, Swedbank en Tele2

xx