Mee met de markt: “Roebelcrash en zorgen over banken en consumptie ”

Uit het departement: "Beursblik in een notendop"

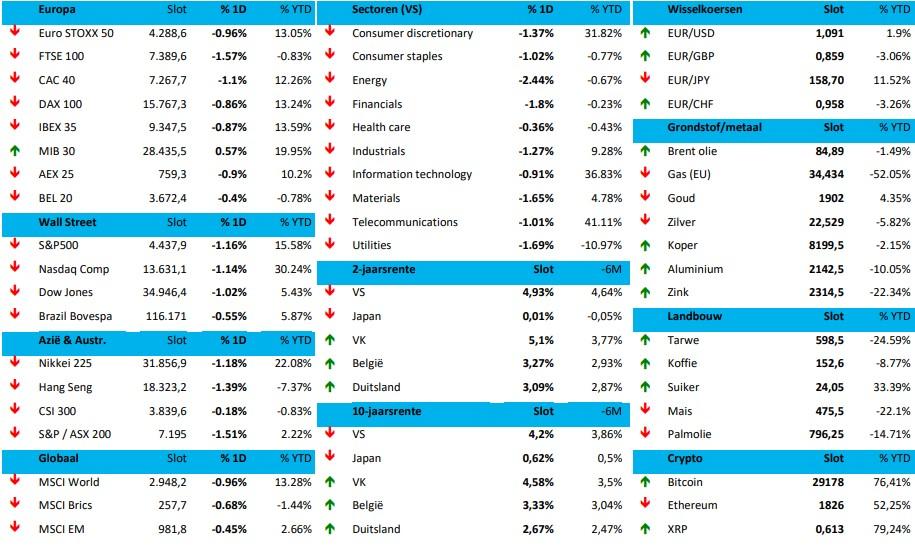

De Amerikaanse kleinhandel geeft nog altijd geen krimp, ondanks de economie al maandenlang schermt met een recessie. De detailhandel nam vorige maand met 0,7% toe, terwijl economen slechts op een stijging met 0,4% mikte. Dat wakkerde opnieuw de vrees aan voor aanhoudend hoge inflatie, wat de Amerikaanse centrale bank kan overtuigen om de beleidsrente verder op te schroeven. Ondanks de Amerikaanse 10-jaarsrente kort opveerde naar 4,22%, het hoogste niveau in 10 maanden, daalde die laat op de dag tot 4,19%. De échte winnaar was gisteren de Duitse 10-jaarsrente. Die klokte af op 2,68%, tegenvoer de 2-jaarsrente stabiliseerde op 3,11%. Stabiliseren deed ook de 2-jaarsrente in de VS (4,91%)..

Verlies over breed front

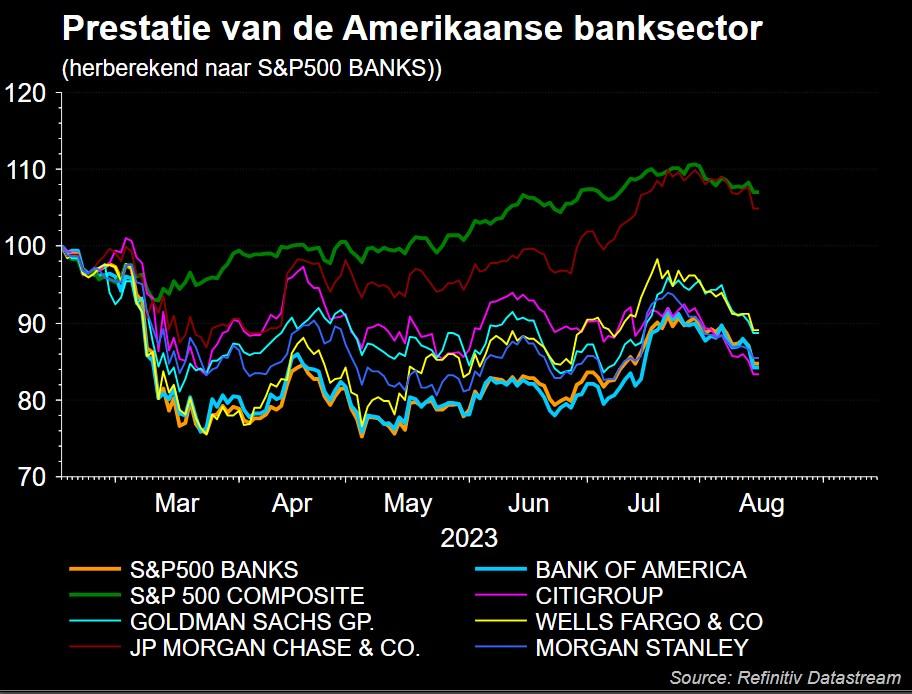

Wall Street verloor iets meer dan 1%, waarbij alle sectoren terrein verloren : technologie (-1,8%), grondstoffen (-1,8%), banken (-1,8%) en energie (-2,4%) kregen de rode lantaarn toebedeeld. Fitch zou het kredietadvies voor de Amerikaanse financiële sector willen verlagen, nadat het de score in in juni al eens onder de loep nam. Een nieuwe kredietscoreverlaging zou de kosten van meer dan 70 Amerikaanse banken kunnen opdrijven, maar meer nog de onzekerheid over de winsten en de balansen. En dat kan de sector na de ondergang van onder meer Sillicon Valley, Signature en First Republic missen als kiespijn. JPMorgan Chase (-2,5%), Bank of America (-3,2%) en Wells Fargo (-2,3%) drukten mee de S&P 500 banking index (-2,75%) naar zijn laagste peil in een maand terwijl de KBW-index van regionale banken 3,4% verloor.

Ook in Europa verwerd het koersenbord tot een zee van rood, met nutsbedrijven, banken en grondstoffen onderaan de ladder. Ook hier toonden beleggers zich dus niet happig op risico, gedreven door zorgen over de sterkte van de economische groei, zowel in Europa als in China. Die laatste meldde gisteren zwakke industriële cijfers en dito kleinhandelscijfers.

Chinese zorgen

Eén en ander houdt natuurlijk verband met een verergerende schuldencrisis bij de grote vastgoedontwikkelaars, afnemende vastgoedinvesteringen en zwakke huizenverkopen. Die laatste zullen volgens waarnemers de komende maanden blijven dalen, wat de roep om interventie sterker en sterke maarkt. De langverwachte Chinese interventie kreeg zonet weliswaar vorm via een renteverlaging, maar die werd “té beperkt” genoemd. De Chinese CSI index ging 0,6% lager, tegenover 1,1% verlies voor de MSCI Asia Pacific, 1,4% voor Hongkong en 1,3% voor Japan.

Roebel

Op de wisselmarkten zijn alle ogen gericht op de roebel. De Russische centrale bank verhoogde gisteren in een spoedvergadering de rente van 8,5% naar 12%, nadat de roebel crashte ten opzichte van de Amerikaanse dollar. De munt doorbrak het plafond van 100 roebel per dollar en herstelde nadien tot 96,75. Het was de eerste buitengewone vergadering sinds 28 februari 2022, toen de toezichthouder de rente steeg tot 20% omwille van de Russische inval in Oekraïne.

Wat staat er vandaag op het menu?

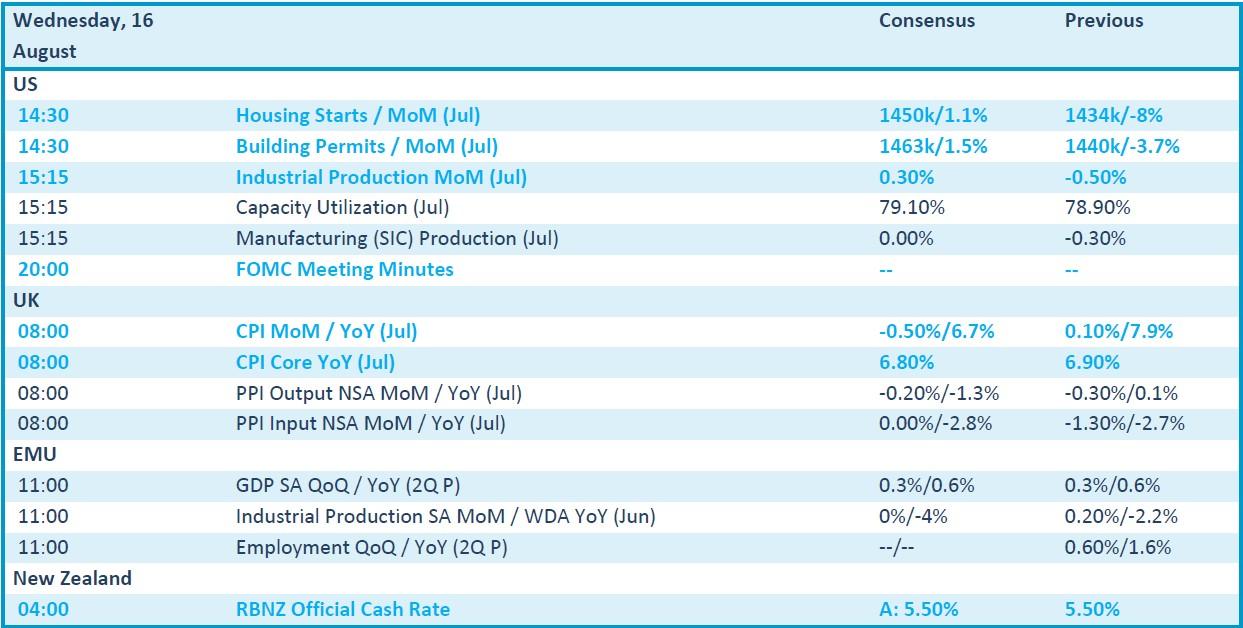

Vandaag is het vooral uitkijken naar de publicatie van de notulen van de recente Fed-meeting. Dat document wordt traditioneel in detail nagelezen, maar bevat zelden of nooit ‘nieuws’ die naam waardig. Bezigheidstherapie, heet dat dan. Verder krijgen we inzicht in de industriële productie in de VS (juli) en in Europa (juni), naast cijfers over de Amerikaanse nieuwbouwhuizenmarkt. Voor een portie inflatienieuws moeten we vandaag in het VK zijn.

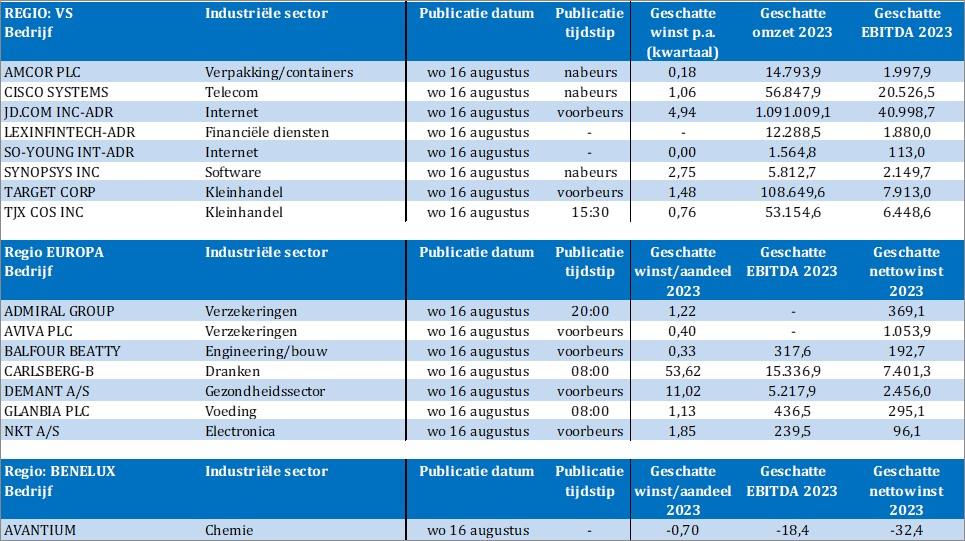

Qua bedrijfsresultaten kijken we naar Amcor, Cisco Systems, JD.com, Lexin Fintech, SoYoung, Synopsys, Target, TJX Cos, Admiral Group, Aviva, Balfour Beatty, Carlsberg, Demart, Glanbia, NKT en Avantium