Mee met de markt: “Skip, pause or hike, that’s the question”

Uit het departement: "Beursblik in een notendop"

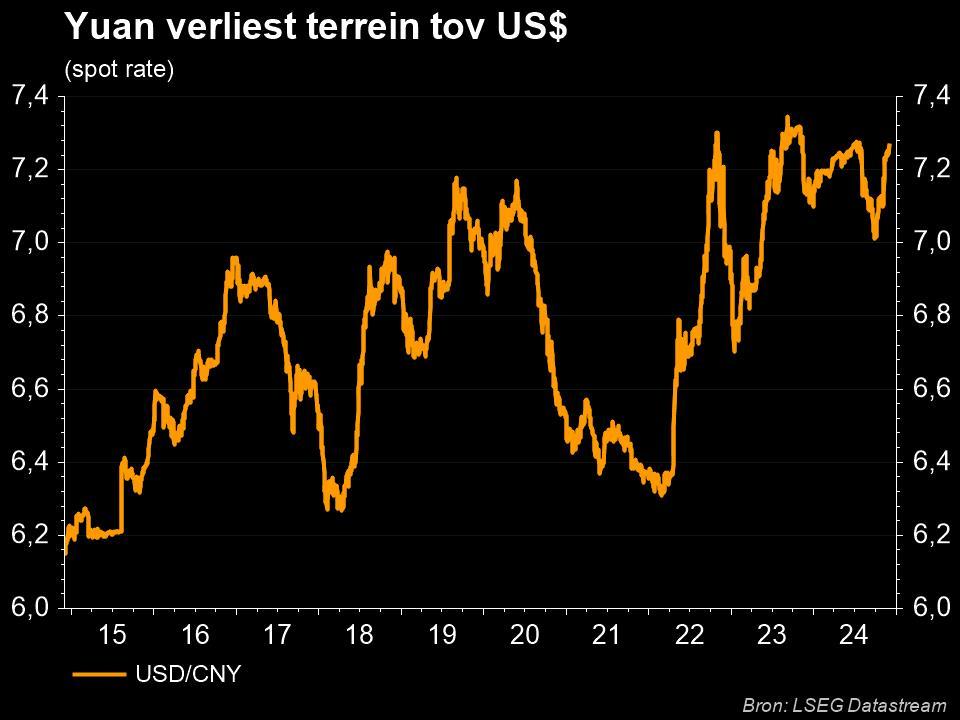

De handel stond een groot deel van de dag in het teken van de Amerikaanse inflatiedata, die pas om 14u30 vrij werden gegeven. Veel vroeger op de dag verrasste de Chinese centrale bank met een (repo)-renteverlaging, waardoor de Chinese yuan op de wisselmarkten alweer terrein verloor ($1= CNY 7,16) tot het laagste peil sinds november. Dat weerspiegelt de vrees voor een verder verlies aan rentesteun, omdat de poort geopend lijkt voor extra stimuleringsmaatregelen in de komende maanden.

Brits arbeidsmarktrapport

Aan de andere kant ondersteunde net dat inzicht wel het risicosentiment in de hele Aziatische regio. Vannacht kregen Chinese aandelen er 0,5% bij, terwijl Japan 1,3% steeg en Taiwan 0,2% hoger afsloot. Maar de overloopeffecten naar Europa waren gisteren tijdelijk en beperkt. De Euro Stoxx hield de hele voormiddag (en de hele dag) 0,5% winst vast, door de aanhoudende signalen dat de economie het op korte tot middellange termijn eerder moeilijker, dan makkelijker zal krijgen.

In de voormiddag zorgde het Britse arbeidsmarktrapport voor een tweede verrassing. De banengroei in het VK steeg in de drie maanden tot april met een forse 250.000 stuks, zodat de werkloosheid daalde van 3,9% naar 3,8%. De loonstijging versnelde sterk van 6,8% naar 7,2% en voedde zo de vrees voor extra renteverhogingen. De Britse 2-jaarsrente schoot 20 basispunten hoger! Dat is hoger dan de piek tijdens de financiële stabiliteitscrisis in september 2022 én het hoogste niveau sinds de Grote Financïele Crisis in 2008. Vreemd genoeg profiteerde het Britse pond nauwelijks (€1 = £ 0,8580).

Amerikaanse inflatie

Over naar 14u30, moment waarop bleek dat de Amerikaanse inflatie een zucht onder de schattingen uitkwam. De hoofdinflatie daalde van 4,9% naar 4% op jaarbasis, terwijl de kerninflatie slechts terugviel van 5,5% naar 5,3%. Slechts, want 5,3% is nog steeds veel te hoog. De doelstelling blijft immers 2%, zodat het risico op extra renteverhogingen blijft bestaan. De Amerikaanse 2- en 10-jaars rente bleven stabiel op 4,65% en 3,8%. Alle ogen zijn nu gericht op het rentebesluit van de Amerikaanse centrale bank, die vanavond om 20u waarschijnlijk een tijdelijke pauze zal melden. Wel wordt de kans op een nieuwe renteverhoging in juli nog altijd op bijna 60% ingeschat.

Fed & Co

Na de Fed zal de aandacht verschuiven naar de andere centrale banken. De Bank of Japan kan vrijdag haar ultraliberale monetaire beleid handhaven, terwijl de ECB haar beleidsrente deze week donderdag en opnieuw in juli met 25 basispunten zal verhogen om de hardnekkige inflatie te bestrijden. Eerder deze maand verrasten zowel de Reserve Bank of Australia als de Bank of Canada de markten door de rente verder te verhogen, wat de vrees aanwakkerde dat andere grote centrale banken dit voorbeeld zouden kunnen volgen.

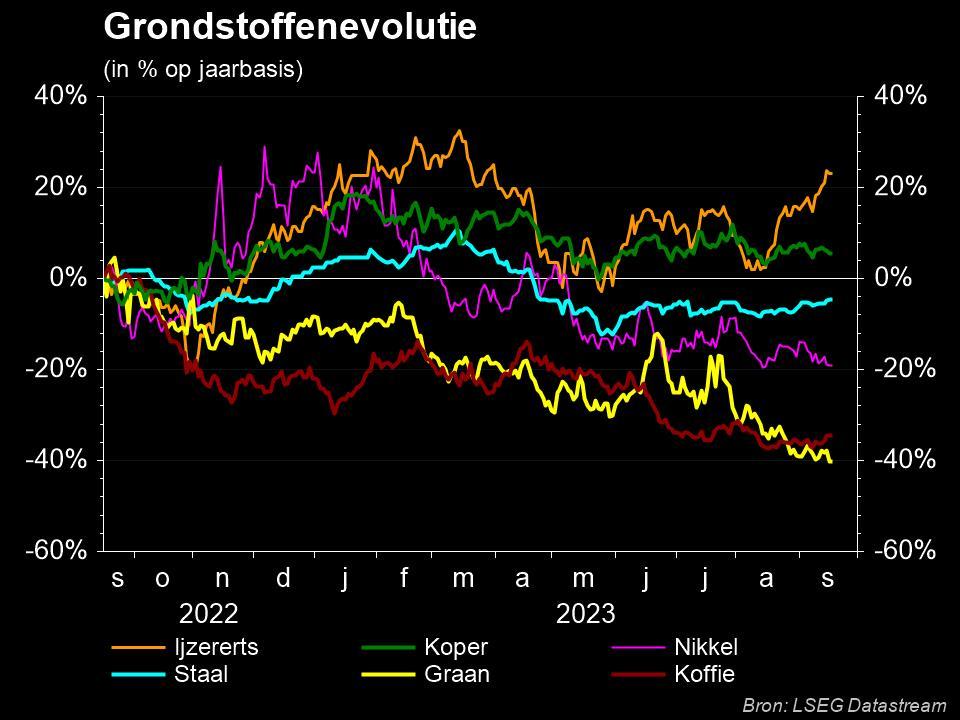

Samengevat sloegen de economische cijfers geen deuk in het risicosentiment. De Dow Jones kreeg er ongeveer 160 punten bij en rondde voor het eerst sinds februari de kaap van 34.200 punten. Bovendien stegen zowel de S&P 500-index (+0,7%) als de Nasdaq (+0,8%) naar het hoogste niveau sinds april 2022. Behalve de nutsbedrijven eindigden alle Amerikaanse sectoren in het groen. Op de grondstoffenmarkten blijven de koper- en de olieprijs aanschurken tegen het laagste peil in 2023, maar niettemin konden de sectoren energie (+0,5%) en grondstoffen (+2,7%) toch mee aan de kar trekken. Ook de industrials dreven bovenaan. Hoor ik daar het woord “risico appetijt” weerklinken?

Wat staat er vandaag op het menu?

Qua economisch nieuws, anders dan de Fed, kijken we met een lui oog naar het maandelijkse Britse BBP-cijfer voor april, maar ook naar de evolutie van de industriële productie en de handelsbalans in het land. Wie zin heeft in een inflatiesnack stemt best af op de Zweedse nieuwskanalen. Voor bedrijfscijfers moet u dan weer bij Lennar, LPP, Safestore Holdings of Greenyard zijn.