Mee met de markt: “Zowaar een opluchtingsrally”

Uit het departement: "Beursblik in een notendop"

Wall Street veerde eergisteren al stevig op, ondanks een nieuwe episode in het Israëlisch-Palestijnse conflict, en dat had alles te maken met de commentaren van Philip Jefferson, sinds een maand vicevoorzitter van de Federal Reserve. Zoals we gisteren al schreven meent die dat stijgende lange termijn rentes een directe invloed hebben op de financieringskosten voor huishoudens en bedrijven, en via die weg een nieuwe renteverhoging door de Fed zouden kunnen verhinderen.

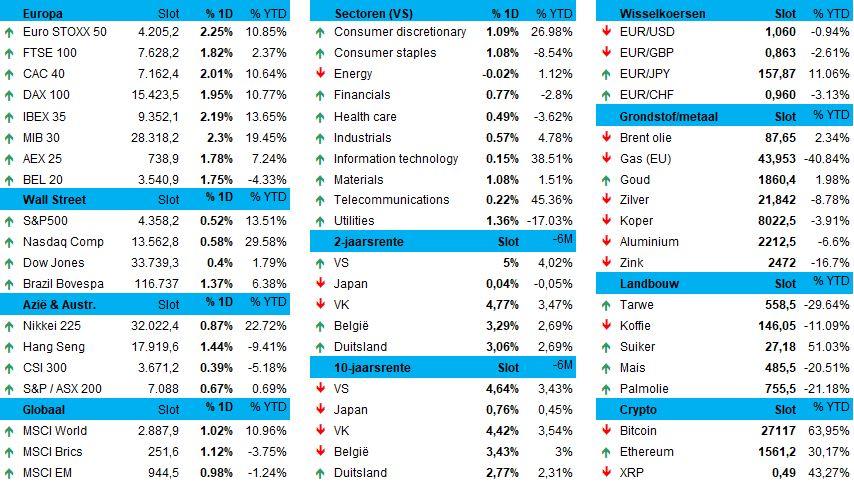

Atlanta Fed Bank President Raphael Bostic voegde daar gisteren aan toe dat de centrale bank de leenkosten niet verder hoefde te verhogen, en Minneapolis Fed President Neel Kashkari volgde met soortgelijke opmerkingen later op de dag. Momenteel wordt de kans daardoor op ongeveer 60% geschat dat de Federal Reserve in december in pauzemodus blijft, terwijl er vorige week nog 60% kans gegeven werd op een renteverhoging. De dollar daalde alvast voor een vijfde achtereenvolgende sessie (€1 = $1,0603), in wat de langste verliesreeks is sinds juli.

Rente

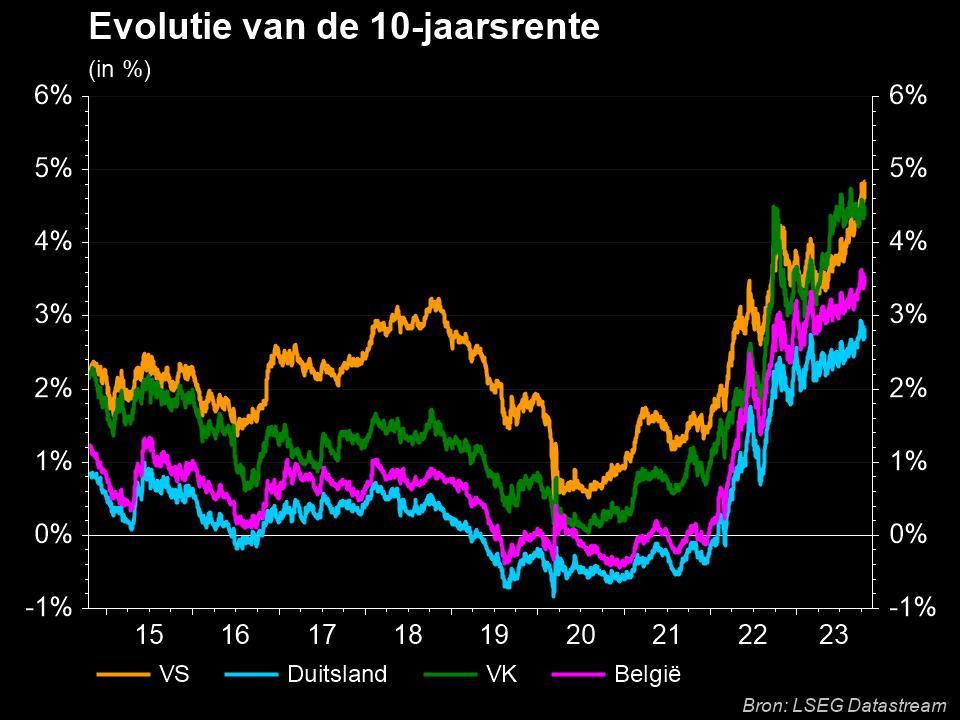

Het positieve rente-effect werd versterkt door ECB-topman Villeroy de Galhau. Ondanks het nieuwe conflict in het Midden-Oosten zou de inflatie volgens de man eind 2025 nog steeds op het ECB-streefcijfer van ongeveer 2% moeten uitkomen. Dat hield de rente gisteren opnieuw onder de knoet, zodat de 10-jaarsrente in Duitsland (2,78%) en de VS (4,64%) weg bleven van de recente toppen. Maar ze blijft wel pijnlijk hoog voor de bedrijfskredieten, de hypotheekmarkt en ga zo maar door. Een verse set van Amerikaanse data over de consumenteninflatie komt er morgen aan en is zeer belangrijk om dit momentum te fnuiken, of net door te trekken.

Sectorbewegingen

Op de aandelenmarkt leidde één en ander tot een opluchtingsrally, want Europa ging ei zo na 3% hoger de dag uit, de grootste dagwinst in bijna een jaar. De BEL20 trok onder impuls van Umicore (+3,1%) en AB Inbev (+2,3%) zo’n 1,8% hoger, terwijl Wall Street er 0,5% bij kreeg. Alle Europese sectoren eindigden in het groen, met op kop reizen en vrije tijd, mijnbouwers en technologie. Zelfde verhaal in Azië, waar China 0,3% hoger eindigde en de Nikkei (+0,1%) langzaam koers zet naar het hoogste slot van deze maand. Vooral chipaandelen deden het goed, zoals Lasertec's (+5%), Advantest (+3,9%) en Tokyo Electron (+2,5%), nadat de Amerikaanse Philadephia SE Semiconductor Index gisteren ook al 1,3% hoger afklokte.

Olie en gas

Gisteren toonde Deutsche Bank zich trouwens positief over de aandelenmarkten tot en met 2024, omdat de risico's nu goed worden weerspiegeld en ze “op het punt staan omgezet te worden in kansen”. Of die al dan niet berekende hoop realiteit zal worden hangt dan weer in grote mate af van die risico’s zelf, maar minstens even veel van de kwaliteit van het aankomende winstseizoen, de economische cijfers, de bewegingen in de olieprijzen en de zwanenzang van de inflatie. Naar ons gevoel moet er dus net nog heel wat uitkristalliseren.

Ook de energiemarkten moeten natuurlijk hun duit in het zakje doen. De olieprijs ging in dat verband alvast niet de goede kant op (87,9 dollar per Brent-vat), terwijl een “verdacht lek” in de Balticconnector-gaspijpleiding tussen Finland en Estland ook de gasmarkt op scherp zette. Voor de Finse regering gaat het “mogelijk om een opzettelijke daad”. Hoe ook, de prijs voor Europees gas voor levering in november schoot naar 49 euro/MWh door. Ook een hernieuwde stakingsdreiging in Australië speelt hierin een rol.

Ook het Internationaal Monetair Fonds eiste gisteren aandacht op. De denktank, zullen we maar zeggen, verlaagde de groeiverwachtingen voor China en de eurozone. De totale wereldwijde groei blijft laag en ongelijk, ondanks wat het de “opmerkelijke kracht” van de Amerikaanse economie noemde. Lang leve de consument en Bidenomics (lees: een vrank en vrij spenderende overheid waar amper een limiet op zit, behalve een schuldenplafond dat geregeld opwaarts bijgesteld dient te worden)

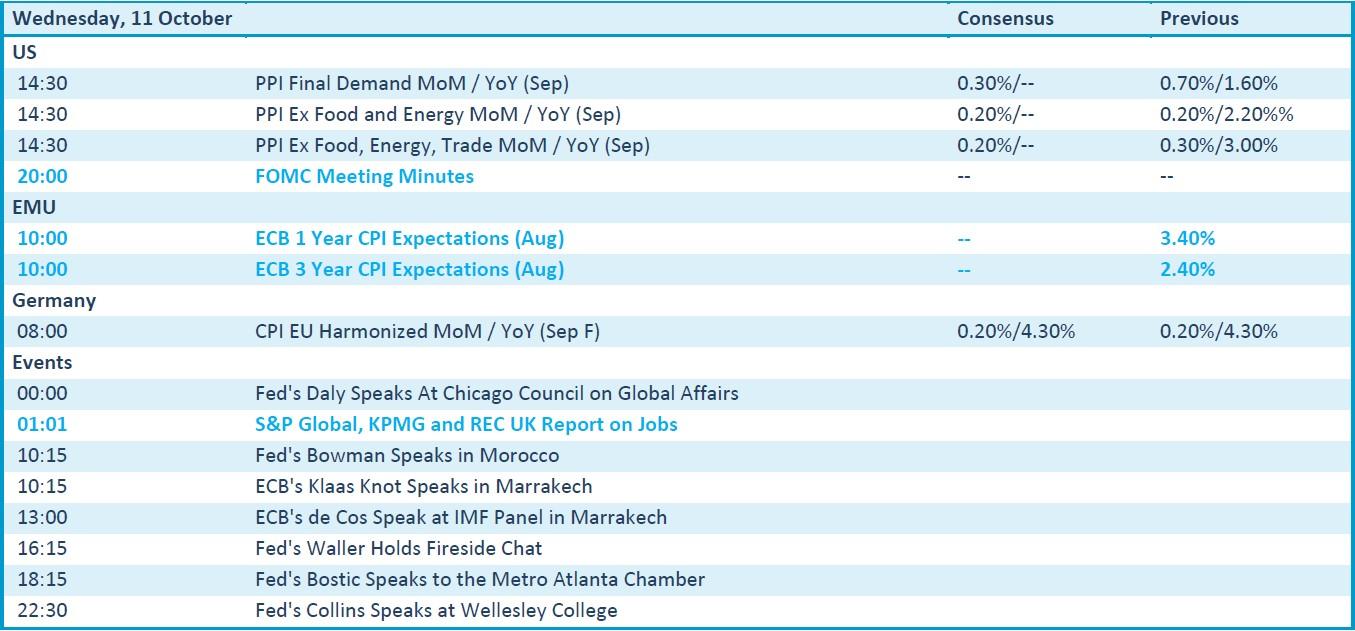

Wat staat er vandaag op het menu?

Op de economische kalender vinden we vandaag de publicatie van de notulen van de FOMC-meeting, naast een inzicht in de evolutie van de Amerikaanse producenteninflatie. Ook staan er Europese inflatieverwachtingen op het menu, naast finale Duitse inflatiecijfers en een jobrapport van S&P Global. Vooral naar dat laatste wordt erg uitgekeken. Bedrijfsresultaten zijn er omzeggens niet, dus daar moet u alvast niet wakker over liggen.