Mee met de markt: “Robuuste economie vuurt rentevrees aan”

Uit het departement: "Beursblik in een notendop"

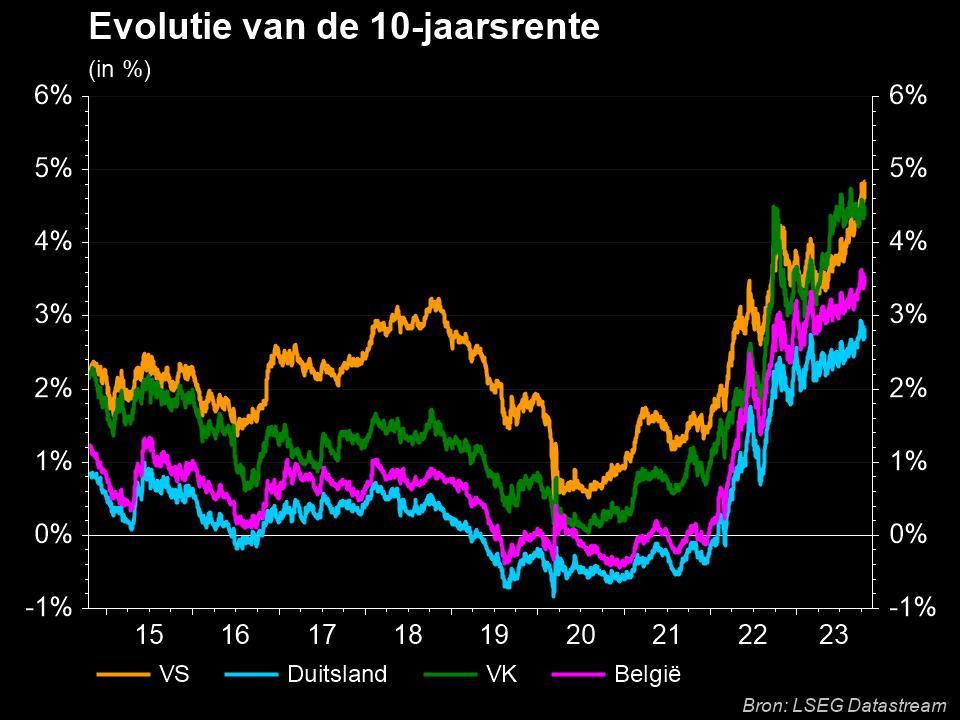

Ondanks de eerste signalen vanuit het resultatenseizoen beleggers niet meteen in Prozac deden vluchten, konden ze daar gisteren niettemin amper moed uit putten. Europa ging met 0,1% verlies de dag uit, terwijl Wall Street zo’n 0,2% lager koerste. Aan de staart van het peloton vinden we andermaal de rentegevoelige aandelen, want de 10-jaarsrente in de VS (4,83%) en Duitsland (2,88%) steeg net zoals de 2-jaarsrente (resp. 5,19% en 3,25%) opnieuw stevig door. De 2-jaarsrente in de VS noteert nu op het hoogste punt sinds 2006, maar de dollar verzwakte niettemin een beetje verder (€1 = $1,0576).

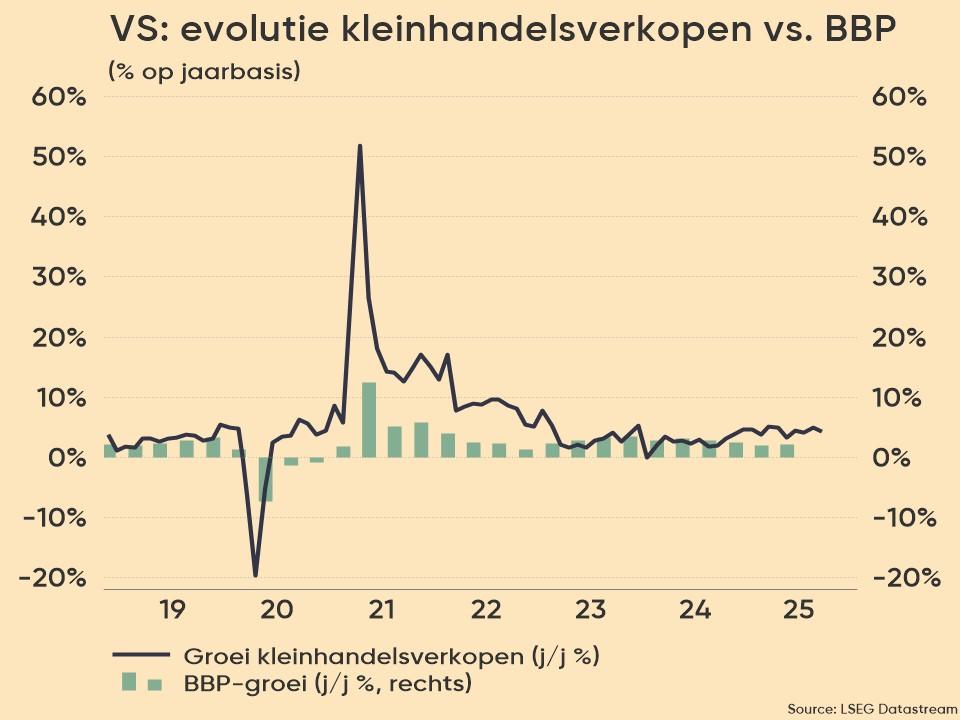

Consument geeft meer uit in de VS

Die hernieuwde rentehausse volgde op alweer een set van stevige Amerikaanse economische data. De kleinhandelsverkopen in september, want de teller ging 0,7% hoger terwijl op 0,3% extra werd gemikt. Er werden onder meer extra auto’s gekocht en meer uitgegeven in restaurants en cafés, wat de BBP-groei in het derde kwartaal extra moet aanzwengelen. Ook de productie in de Amerikaanse fabrieken in september steeg tot boven verwachting. Consument en producent aan het kanon, dus.

Rentegevoelige aandelen in het rood

Alzo, waar blijft dan die recessie? Blijkbaar is de veelbesproken “dood van de consument” door het inflatiespook geen scenario, althans tenminste niet vandaag. Wel duwde de hogere rente het aantal wanbetalingen op creditcards richting hoogste niveau in 11 jaar, dus er zijn wel degelijk scheurtjes in het beton. De cijfers van gisteren maken dat de Federal Reserve de rente in december en/of in januari mogelijk alsnog zal moeten verhogen om de economische trein op een lager toerental te laten proberen draaien. Die kans op een renteverhoging in januari wordt ondertussen weer op 60% ingeschat.

Op sectorniveau stonden de rentegevoelige aandelen quasi allemaal in het rood, zoals nutsbedrijven en de hele vastgoedsector. Dat lot ondergingen ook chipmakers omdat de VS van plan is om de verscheping van geavanceerde AI-chips, die nog geen onderwerp waren van bestaande exportrestricties naar China, stop te zetten. De Philadelphia SE Semiconductor verloor 1%, met op kop Nvidia (-4,7%), ook al verwacht die op korte termijn geen significante impact op de financiële resultaten.

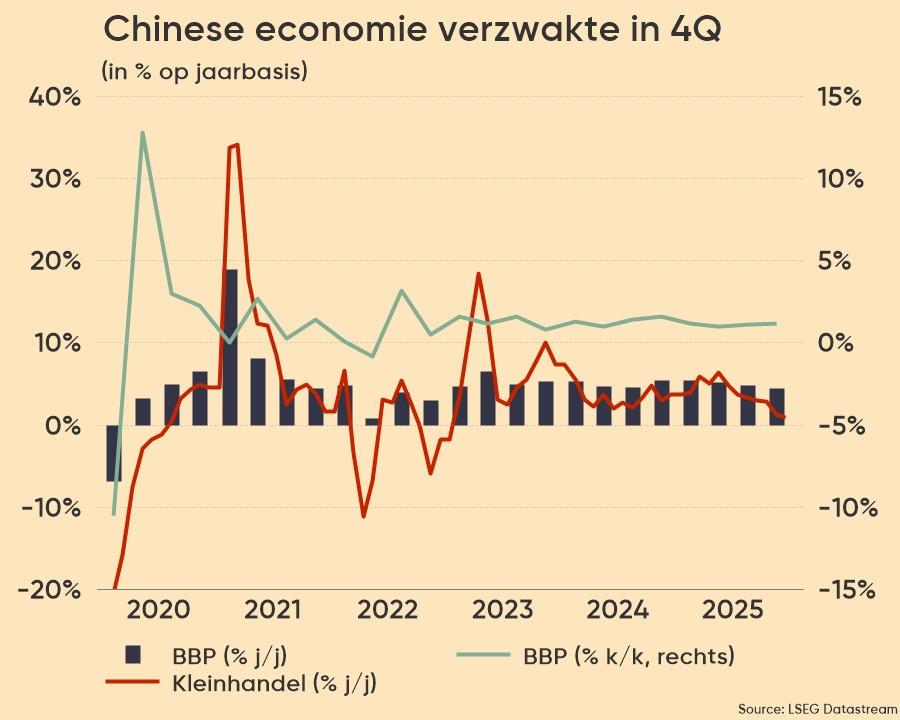

Chinese economise slabakt

Over naar China, waar de aandelen net zoals in de rest van Azië zo’n 0,4% van hun waarde verloren. Nochtans groeide de Chinese economie in het derde kwartaal met 4,9% op jaarbasis. Dat was meer dan de verhoopte 4,4%, wat maakt dat de recente stimulusmaatregelen lijken te werken. Stabilisatie, maar de vastgoedcrisis en de zwakke handelsdata gaan daardoor niet weg. In september dikten ook de kleinhandelsverkopen met 5,5% op jaarbasis aan, het meeste in 4 maanden en dat voor de 9de maand op rij. Tot slot bleef de groei van de industriële productie op het hoogste niveau sinds april en daalde het werkloosheidscijfer tot 5%, het laagste peil in 22 maanden.

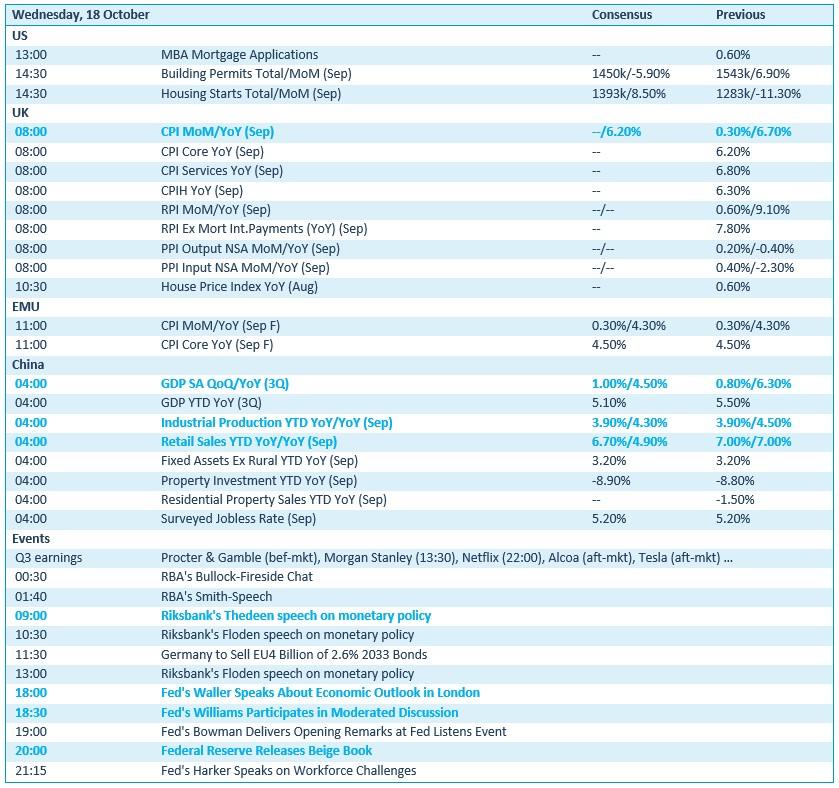

Wat staat er vandaag op het menu?

Op de economische kalender kijken we verder uit naar de Britse en Europese inflatie, al zijn vooral de eerste belangrijk. De Europese cijfers betreffen de finale data en verrassen doorgaans nog maar weinig. De Zweedse Riksbank houdt vandaag een toespraak over haar monetair beleid, waardoor de lijst met speeches vandaag net dat ietsje meer cachet krijgt.

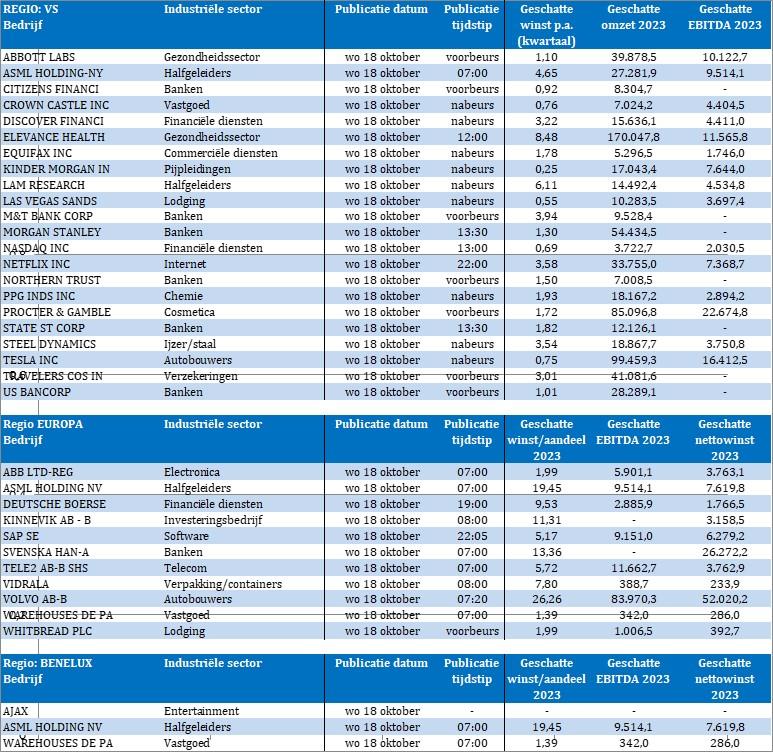

Qua bedrijfsresultaten beleven we het piekmoment van deze week, met onder meer kwartaalcijfers van Abott Labs, ASML Holding, Citizens Financial, Equifax, Kinder Morgan, LAM Research, Las Vegas Sands, Morgan Stanley, Nasdaq, Netflix, PPG, Procter & Gamble, Tesla, Travelers, US Bancorp, ADD, Deutsche Boerse, Kinnevik, SAP, Tele2, Volvo AB, WDP, Barco en Whitbread