Mee met de markt: "Volatiele start van het kwartaalseizoen"

Uit het departement: "Beursblik in een notendop"

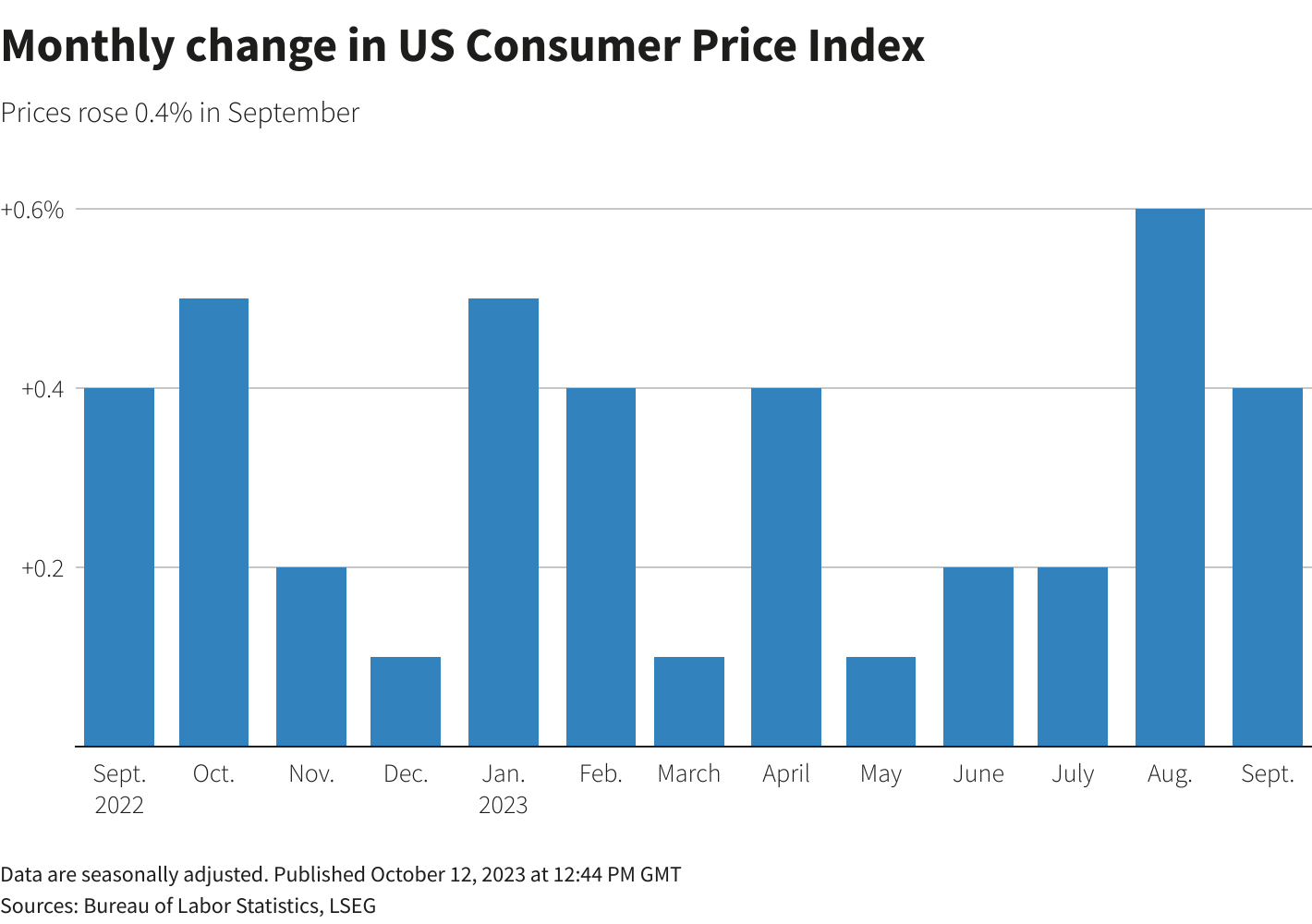

Gisteren draaide alles om de Amerikaanse consumenteninflatie voor september. Hoewel een positieve verrassing meer dan welkom geweest zou zijn, lag het cijfer 3,7% hoger op jaarbasis en dat was niet iets boven de verhoopte 3,6%. De kerninflatie lag met 4,1% wel in lijn der schattingen, maar onderliggend gaan de prijzen wel nog alle kanten op. Zo stegen de prijzen voor basisbehoeften nog altijd fors meer dan de 2%-doelstelling, denk aan autoverzekeringen (+18,9%), autoreparatie (+10,2%), transport (+9,1%) of huur (+7,4%). De prijzen voor onder meer onderdak, medische zorg, nieuwe en gebruikte auto's en kleding daalden dan wel weer op jaarbasis.

Rentepauze, ja. Renteverlaging, nee.

In algemene termen kunnen we zeggen dat het desinflatoire proces nog steeds op de rails zit, maar een scenario waarbij de rente snel kan worden verlaagd zit er zeker op korte termijn niet in. De schattingen voor zo’n eerste rentedaling schoven na dit rapport zelfs nog ietwat op tot in juni 2024. De ECB zit naar verwachting nog wat later op de curve. Maar deze data lijken ook geen renteverhoging noodzakelijk te maken, zeker omdat de recente stijging van de lange termijn rente al een deel van dat werk voor zijn rekening neemt.

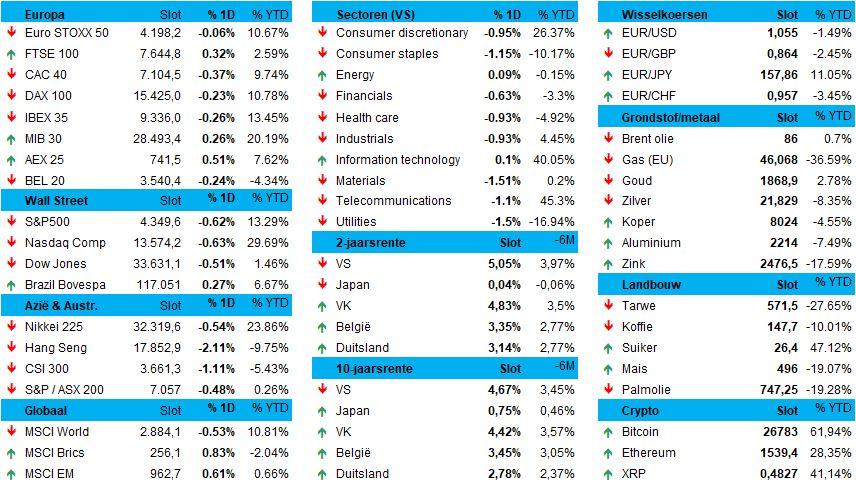

Marktreactie

Op de obligatiemarkten was er wel wat deining, maar niet geweldig veel. Daarvan lag het inflatiecijfers denkelijk té dicht bij de schattingen. De rente op 30-jaarspapier klokte wel 3,7 basispunten hoger af op 4,837% in een operatie waarbij nieuw papier in de markt werd gezet. De 10-jaarsrente in de VS blijft schommelen rond 4,65%, tegenover 2,79% in Duitsland. Zelfde verhaal voor de 2-jaarsrentes, met respectievelijk 5,04% en 3,15%.

De Europese aandelenmarkten (+0,11%) bruisten al evenmin van opwinding, terwijl de Amerikaanse aandelenmarkten na een volatiele sessie uiteindelijk zo’n 0,6% moesten laten liggen. De inflatiedruk haalde het duidelijk van de overtuiging dat een pauze de betere optie is. Op sectorniveau kon enkel energie (+0,1%) en technologie (+0,1%) de neus boven water houden in de VS, terwijl die twee sectoren ook in Europa dé sterkhouders bleken (+1,4% en +1,8%, respectievelijk)

Chinese data

Vannacht bleek dat de uitvoer uit China in september met 6,2% op jaarbasis daalde, na een daling met 8,8% in de voorgaande maand. Er werd op een daling met 7,6% gemikt, dus in zekere zin was het cijfer beter dan verwacht. Maar het is wel de vijfde opeenvolgende terugval op rij, wat aangeeft dat we hoogstens van een geleidelijke economische stabilisatie kunnen spreken.

Ondertussen stagneerde de Chinese consumentenprijzen op 0,1% op maandbasis. Dat ligt net onder de verwachtte stijging met 0,2%, omdat de daling van de voedselprijzen versnelde van -1,7% naar -3,2% dankzij een overvloedig aanbod voorafgaand aan de Gouden Week-vakantie. De kerninflatie steeg met 0,8% op jaarbasis.

Nog meer oorlog in chipland?

De regering Biden overweegt een achterpoort in de wet te dichten waardoor Chinese bedrijven nog altijd toegang hebben tot Amerikaanse AI-chips via afdelingen die ze in het buitenland hebben. De lopende beperkingen inzake de verscheping van AI-chips en hulpmiddelen voor het maken van chips naar China zullen de komende dagen worden aangescherpt. Wordt vervolgd, zonder twijfel.

Belangrijk olierapport

Het Internationaal Energieagentschap liet in zijn maandelijkse rapport over de oliemarkt opmerken dat het benzineverbruik in de VS daalt, omwille van de hoge prijzen. Vraagvernietiging, heet dat dan. De krachtige groei van de vraag in China, India en Brazilië vormt dan weer wel de basis voor een stijging van de vraag met 2,3 miljoen vaten per dag tot 101,9 miljoen in 2023, waarvan China 77% voor zijn rekening neemt. De blijvend hoge rente zal de extra olievraag via een lagere economische groei drukken tot 900.000 vaten per dag in 2024, terwijl de productie in beide jaren met 3,2 miljoen vaten per dag kan stijgen. De balans kan dus verschuiven richting overschot, al zal dat vooral geabsorbeerd worden door de vandaag redelijk uitgeputte voorraden, eerder dan rechtstreeks op de markt te komen. De olieprijs stond er gisteren bij en keek er naar (86,9 dollar per vat).

Wat staat er vandaag op het menu?

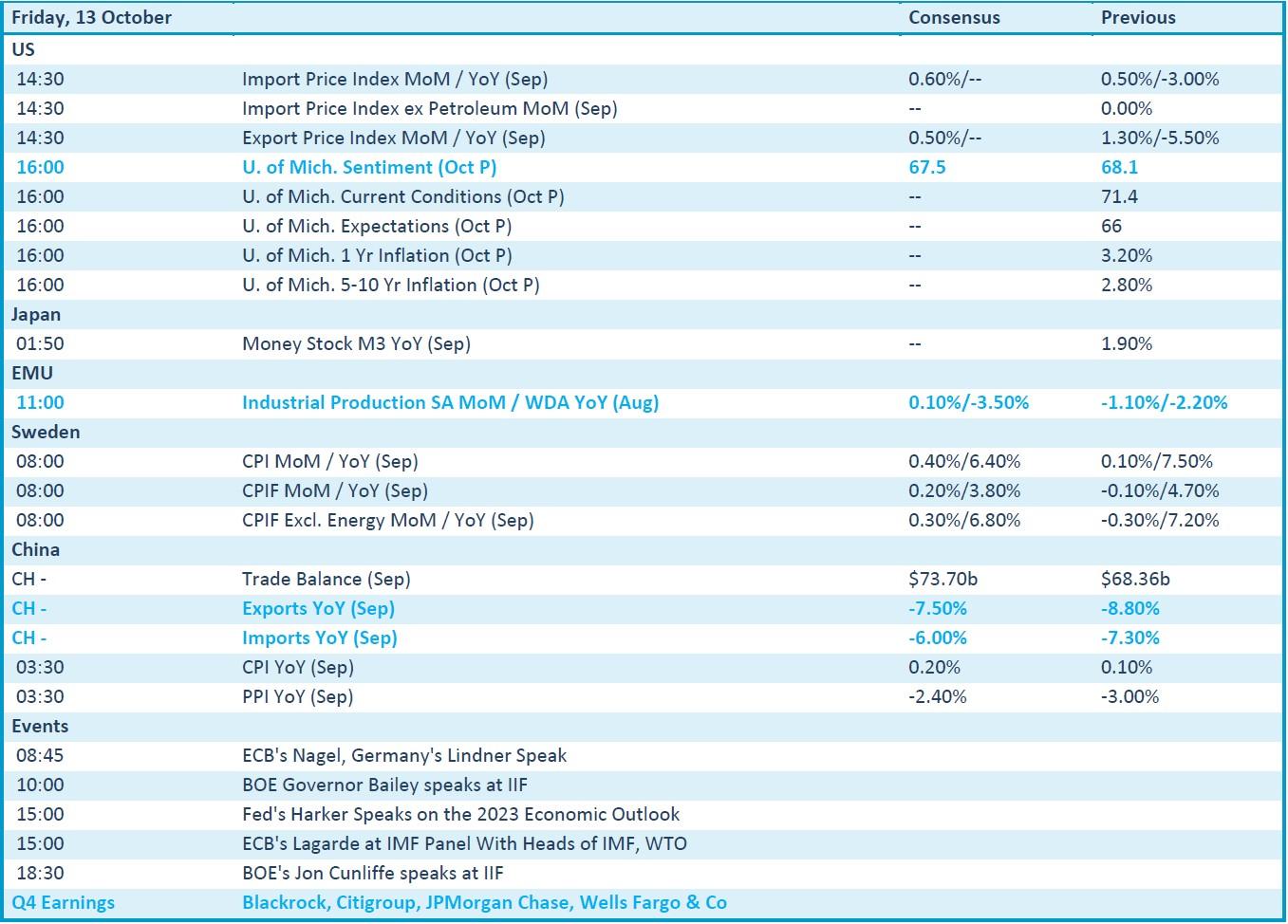

De macrokalender omvat onder meer de voorlopende sentimentsindicator van de universiteit van Michigan en de evolutie van de Amerikaanse importprijzen. Naast de Zweedse inflatie krijgen we ook inzicht in de belangrijke Europese industriële productiedata over augustus en steekt onder meer ECB-topvrouw Lagarde een speech af.

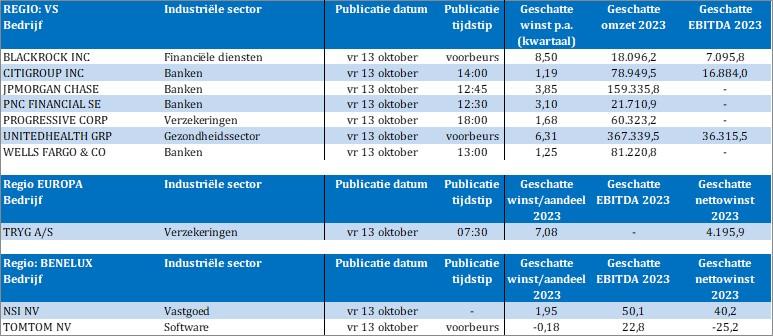

Maar vooral, en daar wordt écht naar uitgekeken, beginnen we vandaag aan een nieuw kwartaalseizoen, jawel! Op het menu staan alvast Blackrock, Citigroup, JP Morgan, PNC Financial, Progressive, United Health, Wells Fargo, Tryg, NSI en TomTom. Maar geen paniek als uw bedrijven zich niet in deze lijst bevinden, want er komen er nog véél meer aan !