Mee met de markt: “Europese groei en inflatie houden stand.”

Uit het departement: "Beursblik in een notendop"

Europese aandelen stegen maandag met een bescheiden 0,12%, waardoor onder meer de Duitse DAX en de Italiaanse MIB-index met recordhoogtes flirten. Op sectorniveau hielden de brouwers de sector van de consumentengoederen aan de grond. Heineken moest immers een pandoering van 6,7% verwerken na brakke halfjaarcijfers, waardoor sectorgenoten Diageo en AB InBev mee in het bad getrokken werden. De banken deden het beter (+0,3%) omdat de stresstest van de Europese Bankautoriteit voor bijna iedereen een goed rapport opleverde.

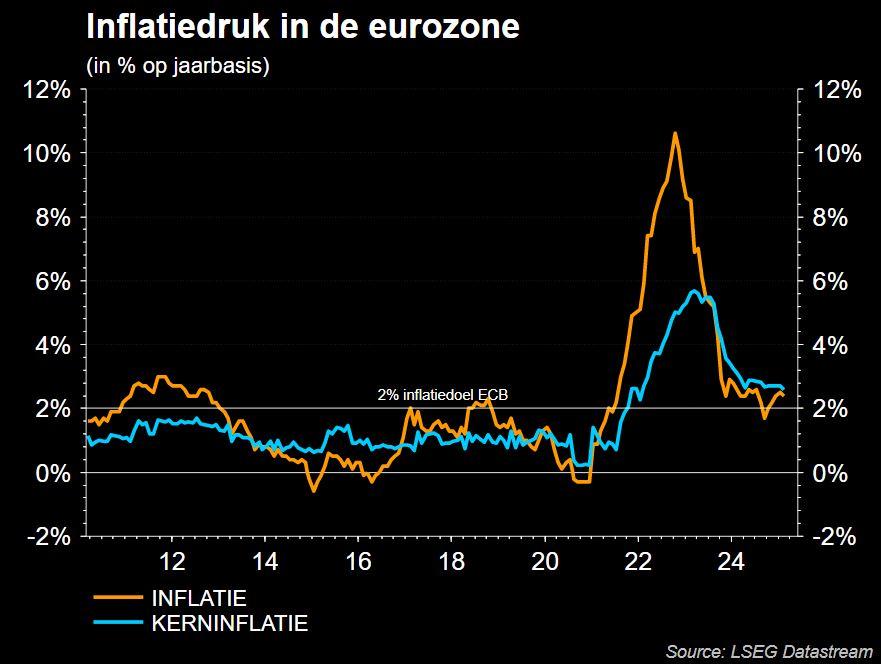

EU inflatie

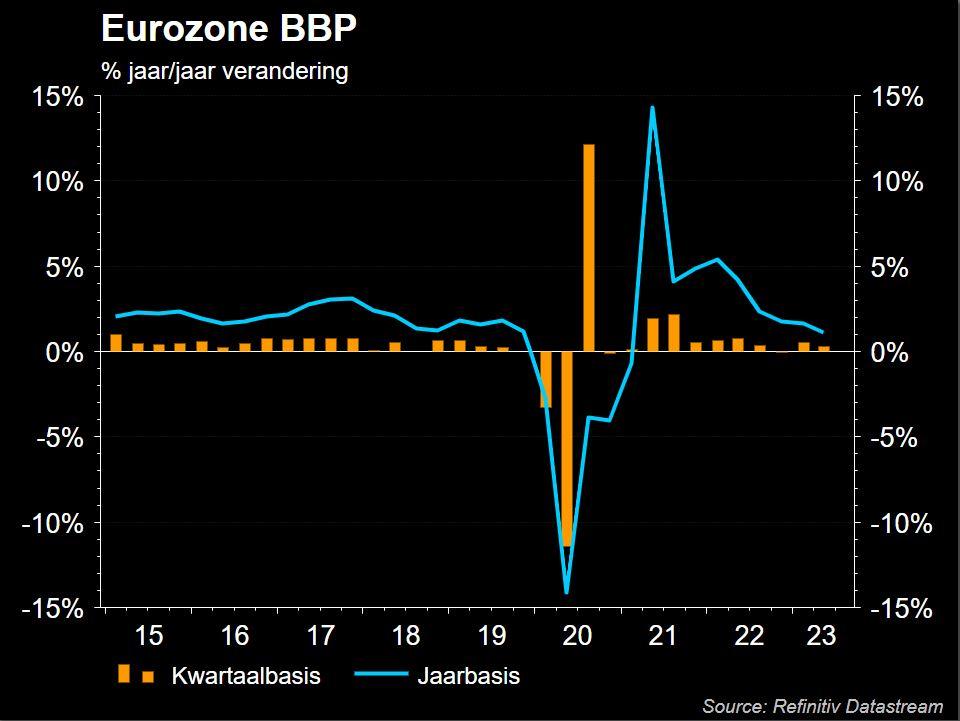

Aan de basis van het hernieuwd optimisme ligt een vers Europees inflatierapport, al was dat niet unaniem positief voor beleggers. De levensduurte daalde in juli, wat denkt u daarvan? Het gaat echter wel om een blijvend hoog niveau, want de consumentenprijzen stegen immers met 5,3%, tegenover 5,5% in juni. De neerwaartse trend zet zich dus traag door, maar de kerninflatie (dat geen rekening houdt met energie en voeding) daalde slechts van 6,8% in juni tot 6,6% in juli. De kernprijzen blijven dus veel te hoog om goed te zijn, zeker als we er verse groeicijfers bij halen. Die bleken erg sterk, want het Euroblok keerde in het tweede kwartaal terug naar groei: het BBP steeg met 0,3% op jaarbasis, terwijl slechts op 0,2% werd gemikt door economen.

Rente

Zo’n opwaartse verrassing wakkert het risico op inflatie weer aan en tempert zo de hoop dat de ECB de renteverhogingen binnenkort zou pauzeren. In combinatie met de redelijk forse loonstijgingen in het tweede kwartaal is de kans bepaald niet klein dat de ECB in september een (tijdelijk.) laatste renteverhoging zal moeten doorvoeren. En dan maar hopen dat andere cijfers niet haaks door de huidige these van de centrale bank snijden. Het zal nipt worden. De Duitse 10-jaarsrente kroop 2 basispunten hoger tot 2,47%, tegenover een stabiel 3,96% ijn de VS. De 2-Duitse jaarsrente bleef stabiel op 3,21%, net zoals de VS-variant (4,86%).

Pond blijft stijgen

In de VS sloot Wall Street met zo’n 0,2% winst. Veel animo was er niet, zodat Austan Goolsbee, voorzitter van de Federal Reserve Bank in Chicago, zijn kans schoon zag om op te teken dat “de Fed behoorlijk goed bezig is om de inflatie te verlagen zonder een recessie te veroorzaken”. De dollar versterkte alvast (€1 = $1,0990), vooral omdat Amerikaanse banken strengere kredietvoorwaarden en een zwakkere vraag naar leningen meldden.

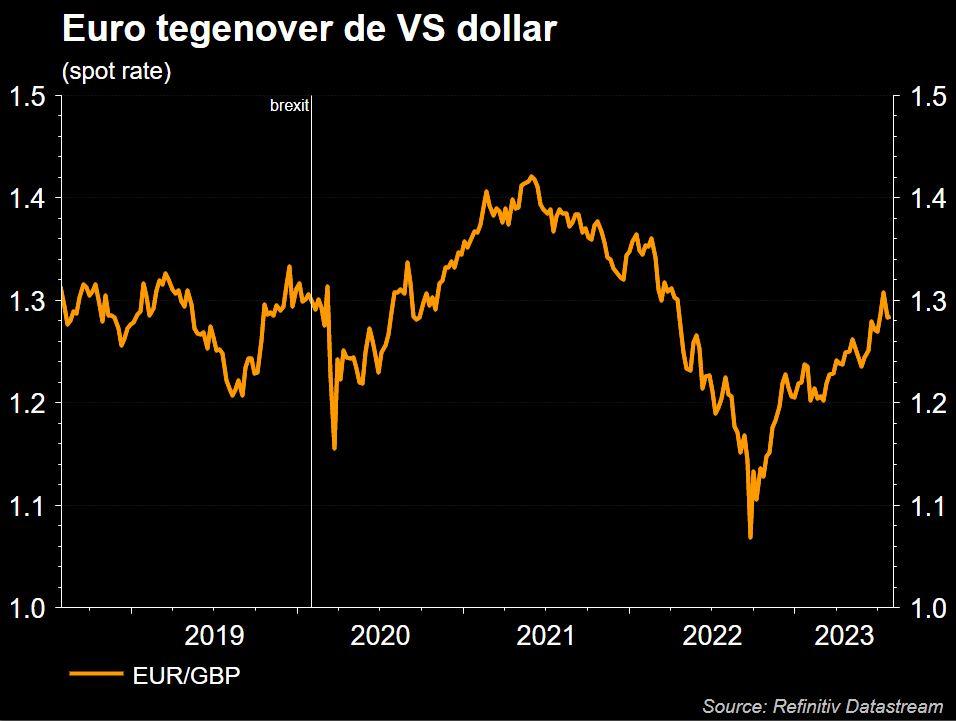

Over naar het VK, waar de Bank of England de rente dadelijk met nog eens 25 basispunten zal verhogen. Dat blijft het pond naar hogere sferen duwen, ondanks de munt al 24% gestegen is sinds het dieptepunt (£1 = $1,033 in september 2022 omwille van begrotingsperikelen). In Japan verzwakte de yen met 0,8% ten opzichte van de dollar, terwijl de 10-jaarsrente er naar het hoogste punt in negen jaar steeg (0,6%). Dt is mogelijk omdat de bovengrens vorige week werd opgetrokken naar 1%.

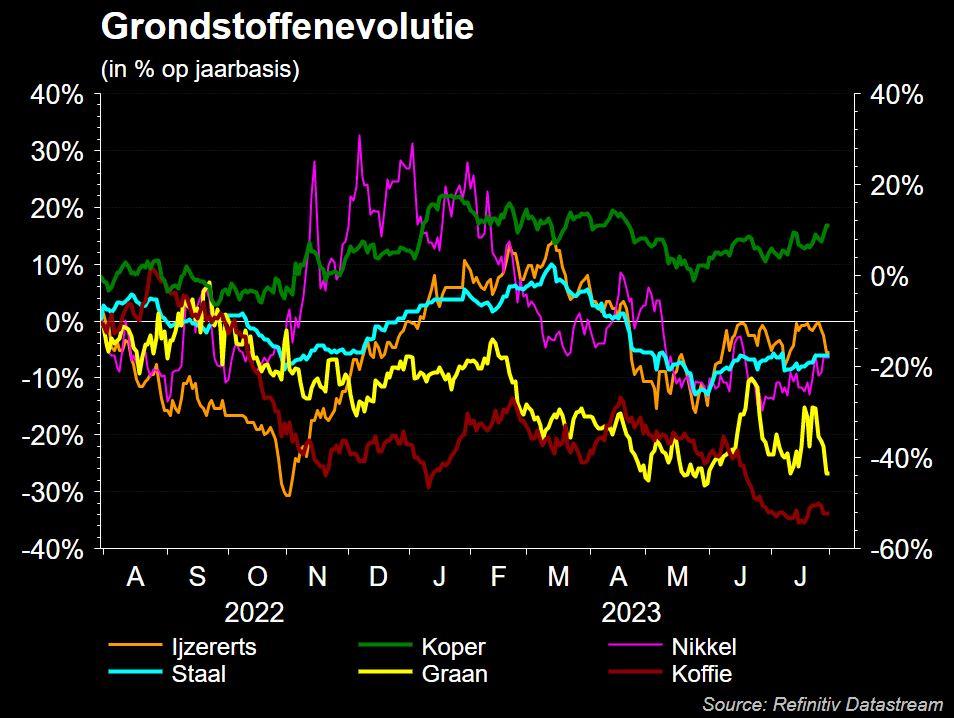

Eindigen doen we met “Heavy Metal”. De koperprijs steeg gisteren met 1,5% tot 8.792 dollar per ton, ei zo na het hoogste niveau sinds 22 juni (8.800 dollar). Het metaal is dus goed op weg om de beste maandprestatie sinds januari op te tekenen, maar toen werd dat wel geschraagd door een herstel van de productieactiviteit en het einde van het Chinese nul-covid beleid. Ondanks die vraag zwak blijft en de voorraadniveaus in de opslagplaatsen met 26% stegen tot 68.350 ton, primeert vandaag toch opnieuw de hoop dat nieuwe stimulusmaatregelen van China de motor ginder alsnog kunnen aanzwengelen.

Wat staat er vandaag op het menu?

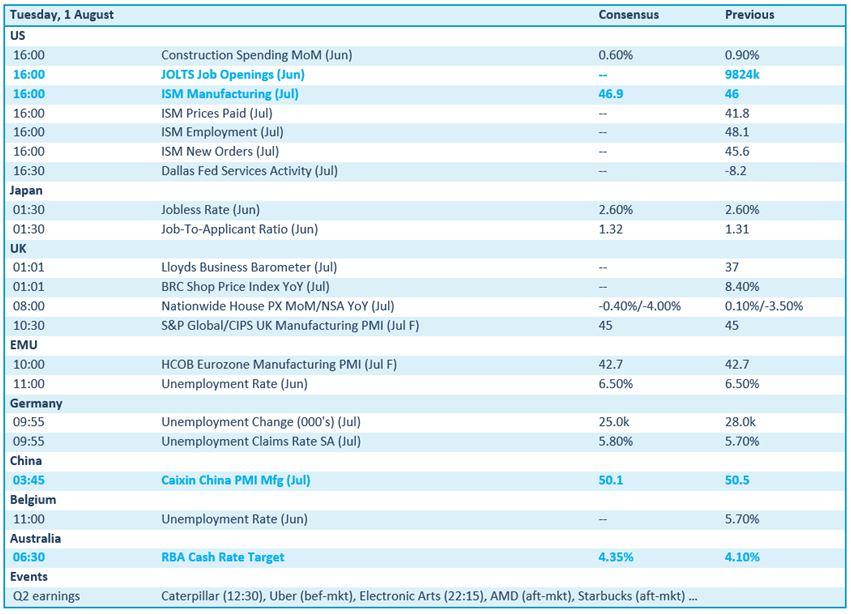

Op de economische kalender staan een pak sentimentsdata uit verschillende delen van de wereld. En die data moeten een betrouwbaar inzicht geven in de mate waarin de verwerkende nijverheid al dan niet positief naar de toekomst kijkt. Volg daarom onder meer het Amerikaanse ISM-cijfer op, de Britse S&P Global PMI-index, de Europese HCOB-indicator en de Chinese Caixin-index. Eveneens interessant, maar minder belangrijk, is het Amerikaanse JOLTS-banenrapport en de Belgische werkloosheid.

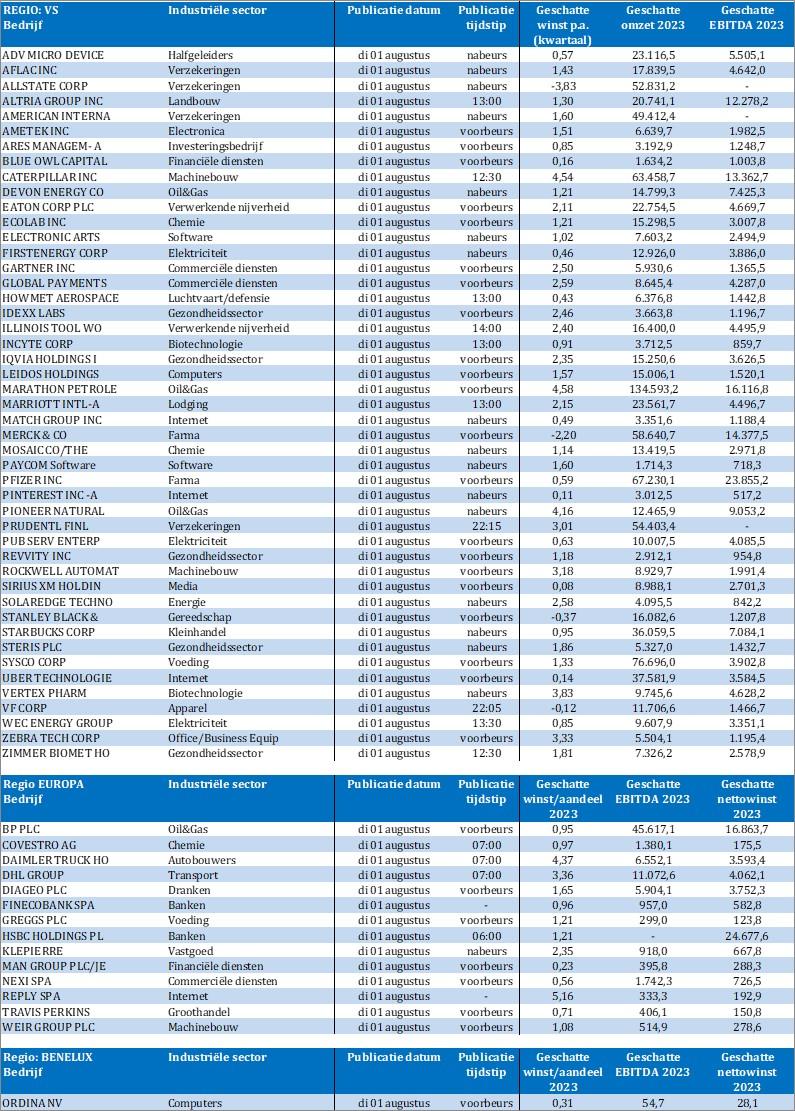

Afsluiten doen we met een nieuwe editie van de resultatenlawine, met onder meer AMD, Altria, Caterpillar, Devon Energy, Gartner, Global Payments, Incyte, Pfizer, P&G, Marathon Petroleum, Merck, Pinterest, Sirius XM, Zebra Tech, BP, Covestro, Diageo, HSBC, Klepierre, Man Group, Nexi, TravisPerkins en de Weir Group. En morgen komt er meer. En daarna nog meer.