Mee met de markt: “PMI’s als vinger aan de economische pols”

Uit het departement: "Beursblik in een notendop"

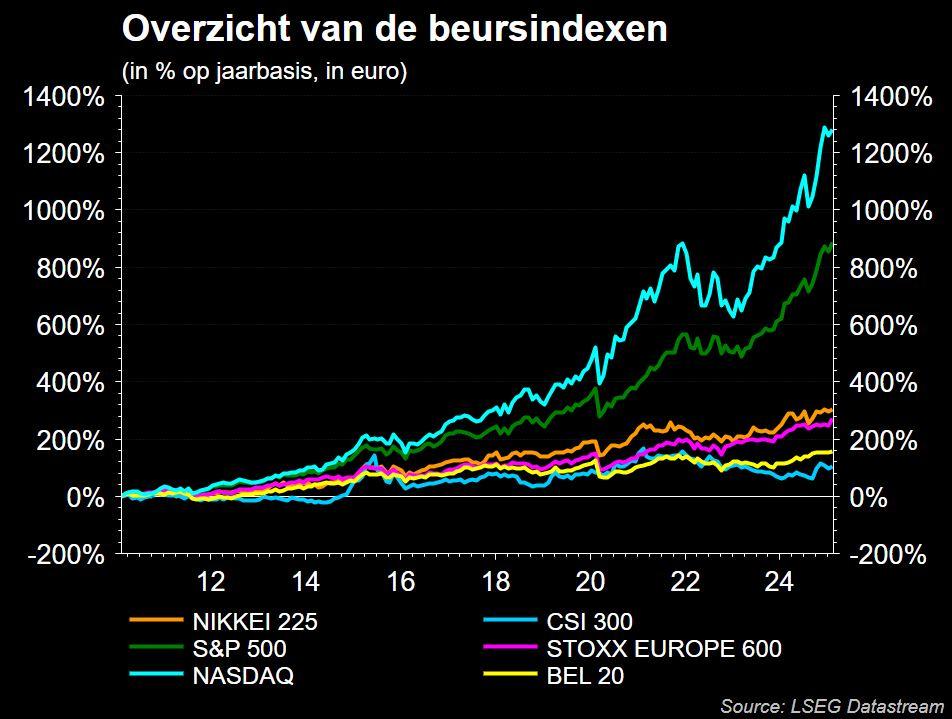

We sloten vorige week vrijdag een erg sterk juli positief af (Wall Street: +1,4%, Europa: +1,3%), dankzij applaus van heel wat beleggers voor de dalende rente en gemiddeld genomen beter dan verwachte halfjaarcijfers bij de bedrijven. De vraag is natuurlijk hoe het verder moet, want één goede maand wist de verliezen in 2022 natuurlijk niet uit. De S&P500 (-13,3%), de EuroStoxx 600 (-7,9%), de Chinese CSI 300 (-14,8%) en de BEL20 (-12%) hebben allemaal geen al te best rapport.

Povere vooruitzichten uit China en Japan

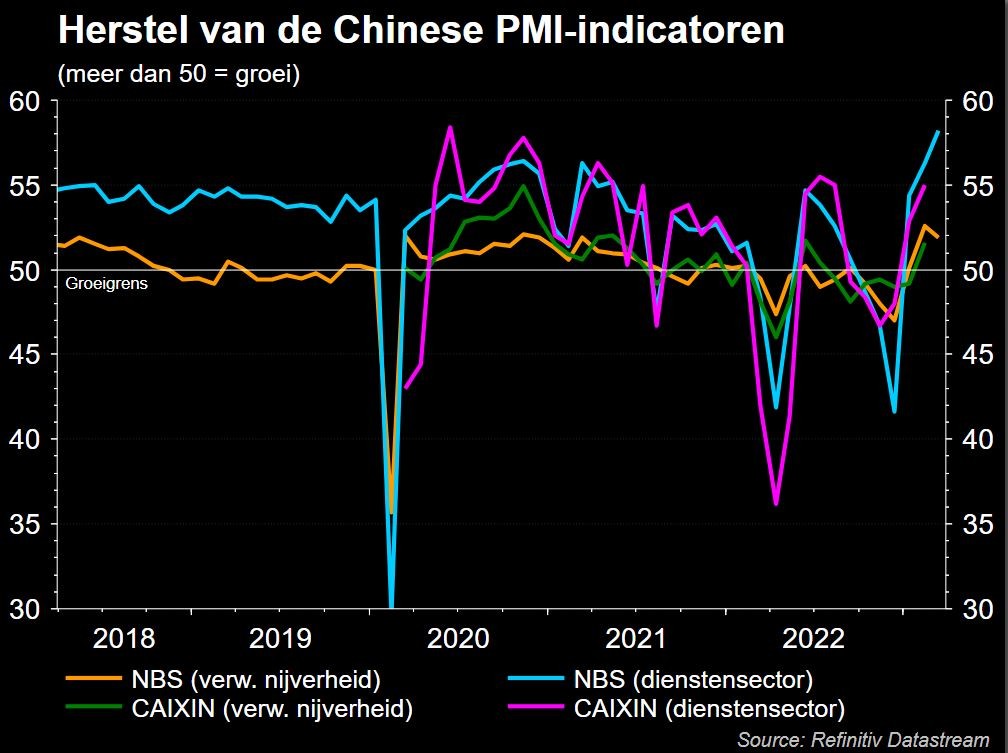

Een antwoord op die vraag kan aangereikt worden door de vele PMI-sentimentsindicatoren uit de verwerkende nijverheden. De heropleving van de Chinese maakindustrie in juni lijkt alvast van korte duur, want het sentiment verslechterde in juli door lagere productiegroei en dito werkgelegenheid, een blijvend brakke vastgoedmarkt en minder nieuwe bestellingen dan verwacht. De PMI-index daalde van 51,7 naar 50,4 punten, terwijl op 51,5 punten werd gemikt. Enig lichtpuntje is dat de inputkosten daalden.

In Japan viel het groeitempo van de verwerkende industrie in juli terug van 52,7 punten in juni tot 52,1 punten in juli, het laagste peil in 10 maanden. Stijgende prijzen, productieverstoringen en een eerste daling van de nieuwe bestellingen sinds november 2021 zijn daar debet aan. Ook kromp de productie voor het eerst sinds februari.

Recessievraag drukt de olieprijs (een beetje)

Lagere groeivooruitzichten zijn enkel goed om de olieprijs wat te drukken. Die daalde vannacht met 4,3% tot 103,1 dollar per vat. Dat blijft hoog, ook al vertaalt zich dit in het tweede maandelijkse verlies op rij. Analisten verlaagden vorige week de verwachtingen voor de olieprijs in 2022 voor het eerst sinds april tot 105,75 dollar. Belangrijk is de bijeenkomst van de OPEC deze week woensdag. Die moet onder meer beslissen over een productieverhoging vanaf september, iets waar ene Joe Biden vorig maand nog actief voor ging lobbyen. Begin augustus werden de productiebeperkingen die van kracht zijn sinds de Covid-19 pandemie in 2020 wel al volledig opgeheven.

Neerwaartse druk op rente en dollar

De recessievrees blijft eveneens zicht- en voelbaar op de obligatiemarkten. De Amerikaanse 10-jaarsrente noteert nog op 2,67%, tegenover 3,5% op 14 juni, terwijl de Duitse rente terugviel tot 0,82%, tegenover 1,7% op 14 juni. Een blijvende negatieve rentecurve in de VS wijst ondertussen nog steeds op een recessie in de VS, terwijl de Europese rentecurve met 0,35% verrassend genoeg net boven het nulpunt blijft schommelen. Sinds vorige week groeit bij beleggers de overtuiging dat de Fed minder agressief te werk zal gaan, na alweer een renteverhoging met 75 basispunten, zodat de dollar wat terrein verliest (€1 = $1,0221). Ook de Japanse yen herstelde (¥1 = 0,0075 dollar) tot zijn hoogste peil in zes weken.

Wat staat er vandaag op het menu?

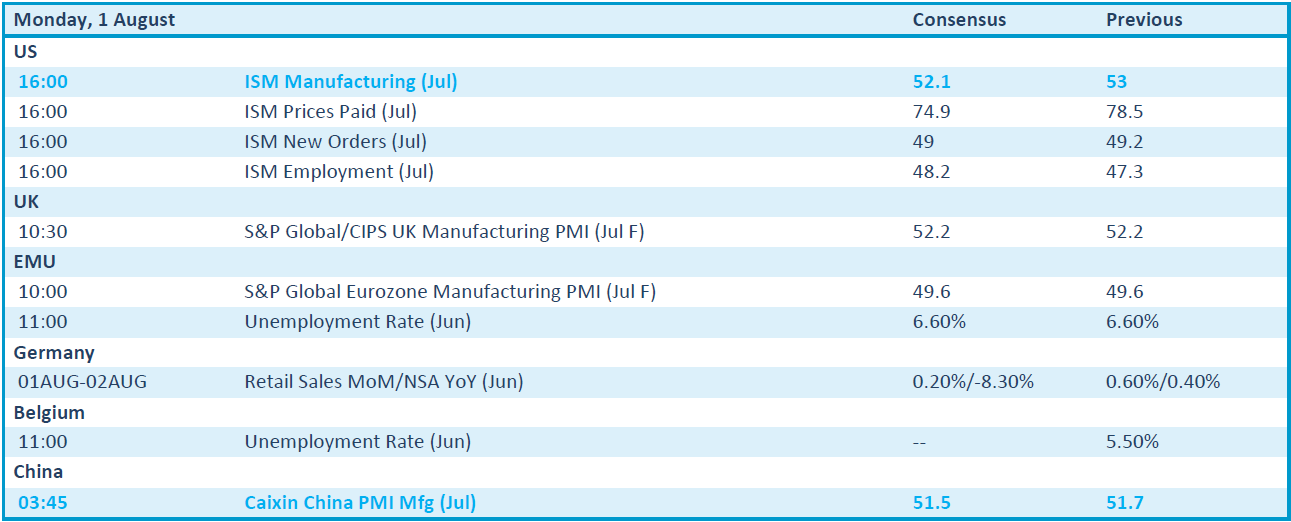

Vandaag staan er vooral interessante en tegelijkertijd nuttige macro-economische data op het menu. Het is de eerste dag van een nieuwe maand en dus zijn er finale PMI-data uit juli. Sentimentsindicatoren, dus, uit verwerkende nijverheden in VS (ISM, licht lager), VK (stabiel), EU (stabiel) en China. Die laatste passeerden ondertussen al de revue, maar we herhalen ze toch eventjes. Dat alles wordt geflankeerd door een inzicht in de Europese en Belgische werkloosheid. Dé grote economische focus voor deze week is het maandelijkse banenrapport van de VS, maar daarvoor moet u wachten tot vrijdag.

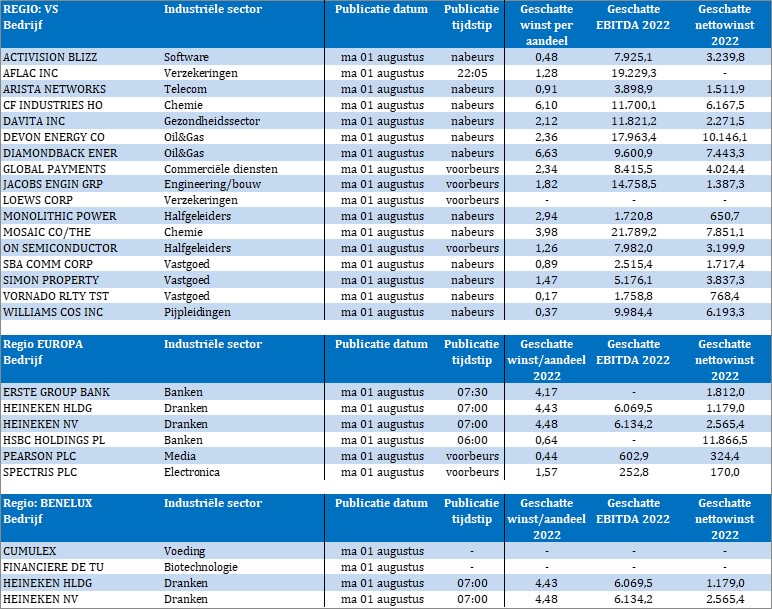

Qua bedrijfsnieuws prijken er heel wat grote namen op de lijst, al is er van een lawine nog geen sprake (dat is voor later deze week). Op de dagkalender prijken Tubize, Heineken, Heineken Holding, Erste Group, HSBC, Pearson, Williams Cos, Activision Blizzard, Arista Networks, CF Industries, Global, Payments, Loews, ON Semiconductor SBA Communications, Diamondback Energy, Mosaic, Aflac en meer van dat moois.