GBL trekt gezondheidskaart met overname Affidea

Uit het departement: “Checking the boxes”

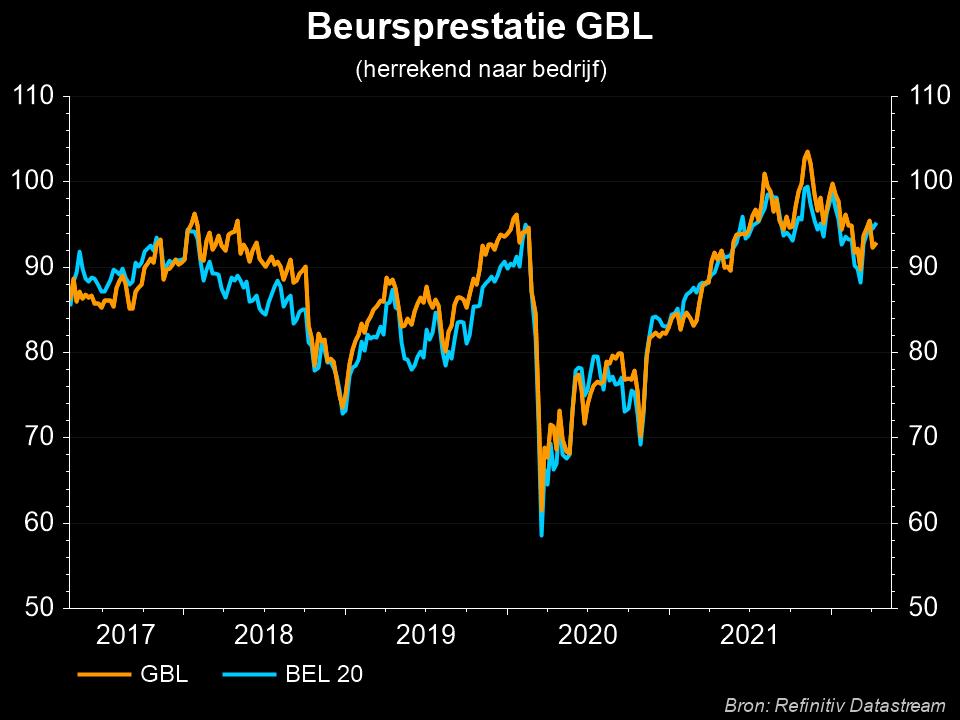

GBL kondigde eerder aan werk te willen maken van private equity in de portefeuille en voegt met de overname van Affidea, een transactie die in het weekend al door Bloomberg werd gesuggereerd, duidelijk de daad bij het woord. Geen verrassing dus, net zomin als de de keuze voor gezondheidszorg die al eerder door de groep in de verf gezet. KBC Securities maakt van de gelegenheid gebruik om de overdreven korting waarmee de aandelen noteren nog eens in de verf te zetten, en om het “Kopen”-advies en koersdoel van 110 euro te herhalen.

GBL streeft er op lange termijn naar om ongeveer 40% van haar portefeuille uit private en alternatieve activa te laten bestaan. Eind 2021 vertegenwoordigden die 25% van de portefeuille. De overname van Affidea maakt bijgevolg deel uit van die ambitie. GBL heeft een meerderheidsbelang verworven in de Nederlandse zorggroep door een investering van 1 miljard euro aan eigen vermogen. Het bedrijf wordt gekocht van de Zwitserse miljardair Ernesto Bertarelli. De particuliere investeringsmaatschappij van de familie Bertarelli, B-Flexion (voorheen Waypoint Capital), streeft al sinds november 2021 naar een verkoop of beursgang van Affidea. De meerderheidsaandeelhouder van Affidea, "B-Flexion", zal volledig uit zijn belang stappen en het management van Affidea zal naast GBL investeren. Voor GBL is de Affidea-deal de eerste belangrijke investering in een niet-genoteerd actief van gezondheidssector. “Na de recente investeringen in Webhelp, Canyon en Voodoo is Affidea een voortzetting van de strategie van GBL om haar blootstelling te verhogen aan meerderheidsdeelnemingen in niet-genoteerde bedrijven die actief zijn in groeimarkten en ondersteund worden door aantrekkelijke structurele trends”, aldus CEO Ian Gallienne.

Over Affidea

- Affidea levert diensten op het gebied van diagnostische beeldvorming, ambulante kankerzorg, chemotherapie en bestralingsoncologie.

- De transactie waardeert Affidea op ongeveer 1,6 miljard euro.

- De onderneming begon haar activiteiten 3 decennia geleden en beheert momenteel ongeveer 319 centra in 15 landen in Europa.

- Het bedrijf is zowel organisch gegroeid als via fusies en overnames. Het bedrijf bedient nu ongeveer 10 miljoen patiënten per jaar.

- De CEO van Affidea (Giuseppe Recchi) gaf eerder aan dat de omzet in boekjaar ‘21 ongeveer 650,0 miljoen euro zou bedragen (een stijging van 50% ten opzichte van vorig jaar in vergelijking met boekjaar ‘20).

- Affidea wil haar activiteiten uitbreiden met 308 extra klinieken in 15 markten om schaalvoordelen te behalen. Om de expansie te helpen financieren, heeft het bedrijf een nieuwe kredietlijn van 150 miljoen euro afgesloten.

De GBL-portefeuille

De investeringen van GBL worden in drie pijlers ondergebracht. De grootste is die van de beursgenoteerde bedrijven die voor zo’n 80% van de totale waarde van de portefeuille tekent. Daarin vinden we onder meer adidas, Pernod Ricard en Umicore terug. Daarnaast investeert de groep ook in niet beursgenoteerde bedrijven, waaronder de premium fietsenbouwer Canyon en pretparkeneigenaar Parques Reunidos. Het saldo van de investeringen is ondergebracht onder de noemer alternatieve investeringen (Sienna Investment Managers).

De mening van KBC Securities

KBC Securities is niet verrast door GBL's overname om de gezondheidssector te betreden, aangezien ze al een tijdje op zoek zijn naar een instap, maar hebben gewacht om dit tegen redelijke waarderingen te doen. GBL rapporteerde eind boekjaar ‘21 een bruto kaspositie van ongeveer 2,3 miljard euro en heeft voldoende kredietlijnen uitstaan, zodat de overname volgens onze analist vlot zal verlopen. Ondanks talrijke inspanningen, waaronder een vereenvoudiging van de aandeelhoudersstructuur, een versnelling van het inkoopprogramma en een sterkere focus op private equity en alternatieve investeringen, wordt GBL nog steeds verhandeld tegen een korting (ten opzichte van de waardering van KBCS) van ongeveer 30%, terwijl dit vóór Covid 25% was. Een kleinere korting van zo’n 20% zou nochtans meer gerechtvaardigd zijn. Na actualisering van het model voor de inkoop van eigen aandelen van GBL en de Affidea-transactie bekomen ze een waardering van 136,2 euro. Na een holdingkorting van 20%, herhaalt KBC Securities het “Kopen”-advies met koersdoel van 110 euro.