Europese kredietcyclus lijkt te keren

Uit het departement: “Let op, geld lenen kost ook geld”

De ECB publiceerde de resultaten van de mei-ronde van haar Bank Lending Survey. Resultaten waar de markten én de ECB zelf reikhalzend naar uitkeken. Die zouden, antwoord geven op een aantal prangende vragen. Begint het monetair beleid aan te slaan en impact te hebben? Zorgt de Amerikaanse regionale bankencrisis voor een zogenoemde kredietkrimp in Europa?

Gisteren publiceerde de ECB de resultaten van de maart-ronde van haar Bank Lending Survey (BLS). Tegen een achtergrond van sterk gestegen rentes en stress in de Amerikaanse financiële sector gaven ze een eerste antwoord op een aantal prangende vragen. Heeft de doorgevoerde beleidsnormalisatie al een impact en lokt de Amerikaanse regionale bankencrisis ook in Europa een credit crunch (kredietkrimp) uit?

Monetaire verkrapping treft kredietcyclus…

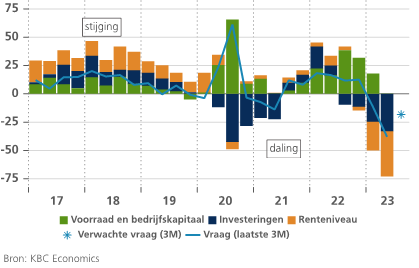

De ECB alludeerde er al op in haar vorige persconferenties: de monetaire verstrakking heeft stilaan effect. De transmissie van het monetair beleid via het bankkanaal werkt zoals gehoopt. Bancaire rentes volgen de stijgende beleidsrentes en de kredietvraag remde sinds het begin van het jaar af. De nieuwste BLS-resultaten bevestigen die trend. De kredietvraag in de eurozone zet zijn daling voort, vooral dan voor hypothecaire leningen en bedrijfskrediet. Bovendien daalt die kredietvraag synchroon in alle grote economieën van de eurozone. Volgens de BLS-cijfers is de daling nu zelfs vergelijkbaar met die van tijdens de Grote Financiële Crisis.

Ze weerspiegelt niet alleen de verstrakking van het monetair beleid maar ook de, zacht uitgedrukt, lauwe economische dynamiek die investeerders aanzet tot een afwachtende houding. Naast abrupte rentestijgingen zorgen dalende investeringen en M&A-activiteiten voor een sterke terugval in de vraag.

… maar geen credit crunch

De aanbodzijde van de kredietmarkt verdiende deze keer nog meer aandacht. Veel waarnemers, inclusief centrale banken, vreesden voor de reactie van de banksector na de financiële turbulentie die volgde op de faling van een aantal Amerikaanse regionale banken (en de overname van Credit Suisse). Zou ze het startpunt betekenen van een ongeziene verstrakking van het kredietaanbod, met als gevolg een credit crunch? Quod non. De banken van de eurozone verstrakten dan wel hun kredietvoorwaarden - voor zowel bedrijfskrediet als hypothecaire leningen - maar die was min of meer in lijn met de verwachting van vóór de bancaire onrust. Met andere woorden: een gevolg van de eerdere monetaire verkrapping en verzwakking van de groei. Dus vooralsnog geen credit crunch, zoals ook de laatste maandcijfers inzake kredietgroei in de eurozone bevestigen: jaar-op-jaar groeiden de kredieten aan bedrijven en gezinnen met respectievelijk 2,9% (tov 3,2% in februari) en 5,2% (tov 5,7%).

ECB-meeting

Met de publicatie van de BLS-resultaten is de informatiepuzzel gelegd richting ECB-beleidsmeeting op donderdag. De interpretatie ervan ligt nu uitsluitend in de handen van de Raad van bestuur van de ECB. De kerende kredietcyclus verschaft wat munitie voor diegenen die het normalisatietempo willen drukken van renteverhogingen van 50 basispunten, in lijn met de marktverwachting, tot 25 bpn.

Kredietvraag van de niet-financiële bedrijven droogt op (saldi van de antwoorden “stijging” vs “daling” van de kredietvraag van NFC’s in eurozone en oorzaken

Bron: Bloomberg