ECB-vergadering: einde van een tijdperk

Uit het departement: "Komen er duidelijke richtlijnen voor de opwaartse rentecyclus?"

De ECB sluit vandaag een tijdperk af. Nieuwe vooruitzichten zullen aantonen dat de bekommernis van de voorbije jaren, te lage inflatie richting de 2%-doelstelling stuwen, vervellen in de nieuwe kopzorg, te hoge inflatie richting de 2%-doelstelling terugschroeven. In maart trok de ECB vooral de inflatieverwachting voor dit jaar op (tot 5,1%). Voor 2023 en 2024 zette ze nog in op een terugkeer richting die 2%-doelstelling (respectievelijk 2,1% en 1,9%). Ook de verwachtingen voor de kerninflatie (2,6% dit jaar, maar 1,8 % en 1,9% voor 2023 & 2024) waren toen nog een voldoende reden om het pad van de geleidelijkheid te bewandelen. Ondertussen lopen zowel de algemene inflatie (8,1% in mei ) en de kerninflatie (3,8%) steeds verder op. De ECB kon niet langer wachten en bereidde de markten voor op een fundamentele bijsturing van het beleid. In een blogpost op 23 mei gaf voorzitster Lagarde aan dat de beleidsnormalisatie zal starten. Aanbodschokken op de grondstoffenmarkt, verstoorde distributiekettingen, een gedopeerd vraagherstel (fiscaal en monetair) en structurele factoren (vergroening, deglobalisatie,…) hebben de inflatiecontext grondig veranderd. Vertaald naar het monetair beleid zullen de netto aankopen van obligaties eind deze maand stoppen. De ECB zal de rente een eerste keer verhogen in juli, met 25 basispunten. Met een tweede renteverhoging in september laat ze het tijdperk van negatieve rentes achter zich. Om er voor te zorgen dat de monetaire condities in verschillende deelmarkten/landen niet te ver uit elkaar lopen, kondigt de ECB mogelijk een nieuw programma aan om via selectieve obligatieaankopen te voorkomen dat de kredietrisicopremies in landen zoals Italië te hoog oplopen tijdens het normalisatieproces.

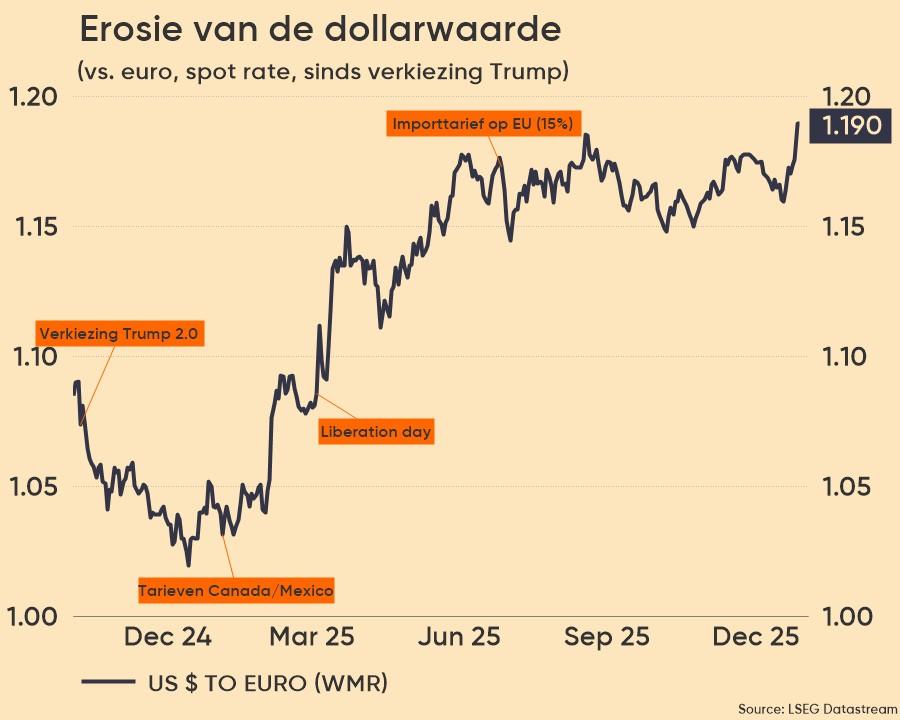

De markten trokken alvast hun conclusie omtrent het ECB-beleid in de tweede jaarhelft. De centrale bank zal de rente op de vier vergaderingen tussen juli en december telkens met minstens 25 basispunten moeten optrekken. Andere centrale banken (Fed, Bank of Canada, maar gisteren ook de Reserve Bank of Australia) concludeerden dat hogere (>2%) inflatieverwachtingen zich enten op het beslissingsproces van gezinnen en bedrijven. Daarom trokken ze het tempo van de renteverhogingen op. De Europese rentemarkten denken ondertussen ook in die richting. We verwachten dat de opwaartse rentetrend sinds begin dit jaar nog wel even verdergaat. Groeionzekerheid kan voor tijdelijk pauzes zorgen, maar inflatie en de nieuwe reactiefunctie van de ECB laten tot nader bericht weinig/geen ruimte voor een blijvende rentecorrectie. De struisvogelpolitiek van de ECB, zeker vergeleken met de Fed, woog de voorbije maanden stevig op de euro. Een geleidelijk bijsturing in de ECB-retoriek zorgde recent voor uitbodeming. De steun van EUR/USD 1,0341 (dieptepunt 2017) overleefde. Een sterker engagement van Lagarde en co kan dit proces bestendigen, al volgt het waarschijnlijk de weg van de geleidelijkheid. Vertrouwen gaat te paard en komt te voet. De ECB heeft nog werk om haar inflatiegeloofwaardigheid te herstellen. EUR/USD 1,0806 heroveren is een eerste vereiste om de neerwaartse trend te stoppen en het technische beeld opnieuw neutraal te maken.