Duurzaamheid rendeert

Uit het departement:”Dit wordt stilaan het nieuwe normaal”

Het in kaart brengen en vermijden van risico’s is een belangrijk onderdeel van de werking van elk bedrijf. Zo bereidt een bedrijf zich voor op mogelijke problemen en behoudt het een focus op leefbaarheid op lange termijn. Duurzaamheid heeft zich de afgelopen jaren genesteld in dat risicomanagement. Geen oog hebben voor duurzaamheid brengt namelijk risico’s met zich mee. Daarom nemen bedrijven duurzaamheid terecht ter harte. Dat doen ze uit idealisme, maar ook uit opportunisme.

Zonder leefbare planeet zijn er geen bedrijven, en bovendien hoeft het geen kost te zijn. Duurzaamheid bepaalt vandaag mee het risicomanagement en bijgevolg ook de winstgevendheid van bedrijven. Aan het woord is Bastijn Guns, Product Manager SRI-beleggingsfondsen bij KBC Asset Management.

In kaart brengen van de risico's

“We spreken over duurzaamheidsrisico’s of ESG-risico’s”, weet Bastijn Guns, product manager duurzame en maatschappelijk verantwoorde beleggingsfondsen bij KBC Asset Management. “Dat zijn alle risico’s die voortkomen uit milieu (Environmental) en uit sociale (Social) en bestuursfactoren (Governance).” Die zijn volgens Bastijn Guns trouwens zeer divers.

Naast het risico op reputatieschade is er ook een fysiek risico, zoals schade aan gebouwen of infrastructuur door de opwarming van de aarde.

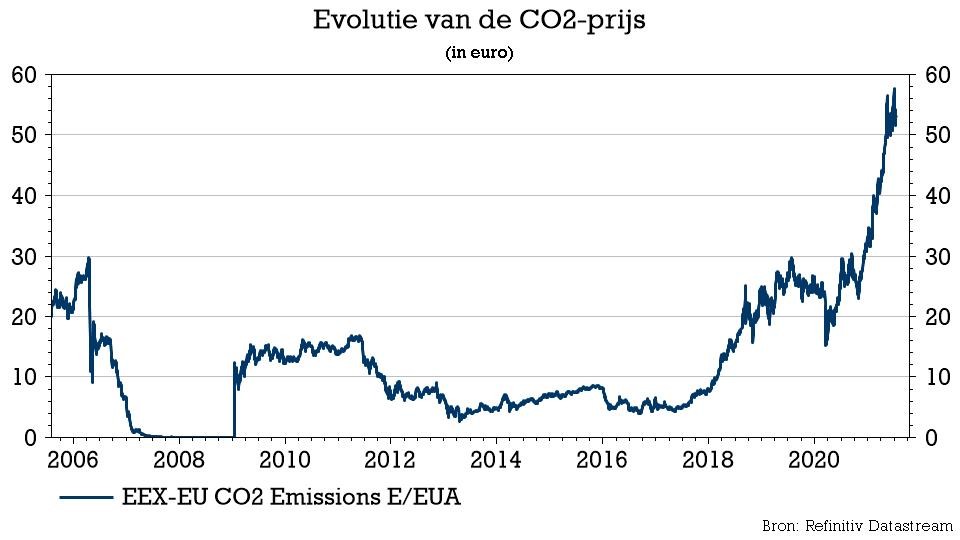

Tot slot zijn er transitierisico’s, bijvoorbeeld door wijzigingen in de klimaatwetgeving, gebruikte technologie of trager aanpassen aan een koolstofarme economie. Bedrijven die zich niet aanpassen, riskeren hiervoor vroeg of laat de rekening te betalen.

Financiële gevolgen

Deze risico’s kunnen wijzen op schade in de nabije of verre toekomst. “In die mate zelfs dat het de financiële stabiliteit van een bedrijf helemaal kan ondermijnen”, waarschuwt Bastijn Guns.

“Als je vanuit een duurzaam perspectief analyseert hoe bedrijven omspringen met het milieu en met maatschappelijke kwesties, kan je risico’s ontdekken die je niet ziet wanneer je alleen naar financiële parameters kijkt. Olieproducenten bijvoorbeeld moeten in de toekomst mogelijk flink afschrijven op olie- en aardgasreserves.

Door de strengere regelgeving voor CO2-uitstoot hangt aan de klimaatverandering voor veel sectoren en bedrijven een stevig prijskaartje vast. Bedrijven die daar nu al rekening mee houden en bewust stappen in de goede richting zetten, hoe klein ook, gaan de toekomst sterker tegemoet.”

Als je vanuit een duurzaam perspectief analyseert hoe bedrijven omspringen met het milieu en met maatschappelijke kwesties, ontdek je risico’s die je niet ziet wanneer je alleen naar financiële parameters kijkt.

Bastijn Guns - Product Manager SRI-beleggingsfondsen

Daarnaast zal de oude, vervuilende economie in de toekomst ook veel minder kredietwaardig zijn. Bastijn Guns: “De wetgever verplicht banken nu al om meer kapitaal aan te houden voor grotere risico's. Naar alle waarschijnlijkheid op termijn ook voor de ESG-risico's.

En als banken meer kapitaal moeten aanhouden, worden kredieten voor niet-duurzame bedrijven duurder. Maar ook op de financiële markten zullen deze vervuilende bedrijven moeilijker financiering vinden.”

Tot slot is het beheren van duurzaamheidsrisico’s ook belangrijk vanuit een ethisch normbesef. Het gaat om ‘generatiegerechtigheid’. “We zorgen ervoor dat we niet ten koste van toekomstige generaties leven, maar dat we die juist ondersteunen”, zegt Bastijn Guns.

“Vanuit de overtuiging dat elke generatie recht heeft op welzijn en op een goede levenskwaliteit in een leefbare wereld voor iedereen. De maatschappelijke druk op bedrijven om goed te doen, neemt in sneltempo toe.”

Bedrijven die niet of onvoldoende rekening houden met deze duurzaamheidsrisico’s, riskeren dus financiële gevolgen die op hun beurt invloed kunnen hebben op de beurswaarde van het bedrijf.

Impact in elke sector

De impact mag niet onderschat worden. “Bij de grote, internationale bedrijven lijkt de bocht ingezet”, klinkt het bij Bastijn Guns. “Bij kleinere bedrijven is het besef er ook, maar zij moeten dikwijls met beperktere middelen prioriteiten kiezen. De transitie van de economie zal sowieso plaatsvinden. Het proces is op gang getrokken. Ofwel werk je als bedrijf mee aan de oplossing, ofwel zet je jezelf op termijn buitenspel.”

Want duurzaamheid zal een impact hebben op elke sector. En zoals bij elke verandering zullen er winnaars en verliezers zijn. Bastijn Guns: “Bedrijven die een duurzame ondernemingsstrategie hanteren en zo meewerken aan oplossingen, zullen floreren. Wie zich niet aanpast, gaat uiteindelijk ten onder.”

Bovendien stellen overheden alles in het werk om bedrijven te helpen bij de transitie. Denk aan de subsidies en renovatiepremies. Overheden staan dus niet alleen voor strenge maatregelen. Bedrijven die een duurzame ondernemingsstrategie hanteren en zo meewerken aan oplossingen, zullen floreren.

Bedrijven ondersteunen in transitie

Ook een financiële instelling heeft hier een verantwoordelijkheid. “Wij nemen onze rol in de maatschappij op”, zegt Bastijn Guns. “We ondersteunen onze bedrijfsklanten om de transitie te maken.”

Dat doet KBC onder andere door sensibilisering. Zo ging het intussen met zo’n 500 grote en middelgrote Vlaamse familiebedrijven in gesprek om te polsen naar de mate waarin ze de ESG-principes hanteren en hun bewustzijn over de impact ervan.

Voor acht sectoren, waaronder energie, landbouw en transport, brengt het heel concreet de risico’s in kaart, gevoed met specifieke data. Daarom startte KBC een samenwerking met Encon, een adviesbureau dat bedrijven helpt verduurzamen.

Duurzaamheid voor groei en hogere winstgevendheid

KBC wil zo hulp bieden om de risico’s tastbaarder te maken. Toch is het niet slim om duurzaamheid enkel te zien als risicomanagement, als een manier om de schade ervan te beperken. Het kan ook op een andere manier een positieve impact hebben op de winstgevendheid. “Dat staat op het eerste gezicht misschien wat haaks op het kapitalisme, dat een economisch en geen zuiver ethisch systeem is”, legt Bastijn Guns uit.

“Niet alle ESG-criteria zullen sowieso leiden tot betere aandelenprestaties, maar dat neemt niet weg dat bepaalde bedrijfsactiviteiten bijzonder relevant zijn voor ESG-beleggers, en kunnen bijdragen tot het verwachte rendement. Zo scoren bedrijven die sterk inzetten op duurzaamheid, meestal hoog op onderzoek en ontwikkeling en lijken ze garant te staan voor een grotere gemiddelde groei in waardering en winstgevendheid.”

Guns wijst ook op de impuls van de jongere generatie. Millennials en de digi-generatie verwachten van een product of een dienst steeds vaker dat het op een duurzame manier ontwikkeld is. Wanneer een consument hierin vertrouwen heeft, zal ook zijn loyauteit aan het product groter zijn en zal hij het sneller promoten in zijn directe omgeving. De nieuwe generatie consumenten wijst zo de weg.

Maatschappelijk rendement

“Deze voorbeelden tonen aan dat duurzaamheid stilaan het nieuwe normaal wordt”, besluit Bastijn Guns. “Ook voor beleggingen. Een nieuwe generatie beleggers wil haar beleggingen op één lijn zien liggen met haar waarden. Uiteraard speelt financieel rendement ook een belangrijke rol.

Op basis van bijna 30 jaar ervaring in duurzaam en maatschappelijk verantwoord beleggen, vinden we bij KBC dat er geen bewijs is dat maatschappelijk verantwoorde beleggingsfondsen op langere termijn minder goed presteren dan conventionele fondsen.

Sterker nog: de invloed van duurzaamheid op het risicomanagement en bijgevolg op de winstgevendheid van bedrijven, zal steeds groter worden.”

Naast dat financiële rendement staat het maatschappelijke rendement. Door bewust voor maatschappelijk verantwoord te kiezen geef je als belegger een krachtig signaal. Onderschat de impact van je geld en je bijhorende stem niet.

Als steeds meer beleggers bedrijven weren die geen rekening houden met milieu en maatschappij, dan zullen die bedrijven uiteindelijk geen andere keuze hebben dan duurzamer te werk te gaan. Je kan als belegger op die manier een serieuze hefboom creëren om te wegen op het beleid van bedrijven.